GBTC sta aiutando a guidare il mercato rialzista di BTC, ma la sua influenza potrebbe diminuire

Il mercato rialzista di BTC di quest’anno ha coinciso con voci di alto profilo da parte di investitori istituzionali, che hanno portato sotto i riflettori Bitcoin Trust in scala di grigi. In qualità di fondo negoziato in borsa e primo veicolo di investimento in valuta digitale a ottenere lo status di società di reporting della Securities and Exchange Commission degli Stati Uniti, GBTC è stata sotto i riflettori. La sua quantità totale di asset in gestione ha ripetutamente raggiunto i massimi storici e, con questo in mente, OKEx Insights ha deciso di dare un’occhiata più da vicino ad alcune delle caratteristiche di GBTC nel tentativo di aiutare i commercianti al dettaglio a comprenderlo meglio "buco nero" nel mercato BTC.

Contents

- 1 La scala di grigi è un gateway per l’esposizione BTC istituzionale

- 2 Il premio e il meccanismo di rimborso di GBTC lo rendono un buco nero

- 3 Il premio GBTC è diventato un indicatore di prezzo BTC

- 4 I precedenti premi del mercato rialzista sono spariti

- 5 GBTC è uno dei principali contributori del mercato rialzista

La scala di grigi è un gateway per l’esposizione BTC istituzionale

L’obiettivo di GBTC è il valore patrimoniale netto. o NAV, per azione per tenere traccia del prezzo di mercato di Bitcoin per azione, meno le passività del Trust. Poiché soddisfa le esigenze di conformità delle istituzioni finanziarie tradizionali e aiuta a evitare le sfide legate all’acquisto, all’archiviazione e alla custodia diretta di BTC, è diventato un gateway per le istituzioni per ottenere e mantenere l’esposizione al principale asset digitale.

Tuttavia, vale la pena notare subito che GBTC attualmente non gestisce un programma di riscatto. Le azioni possono diventare illimitate e rivendute sul mercato pubblico solo dopo un periodo di detenzione di sei mesi.

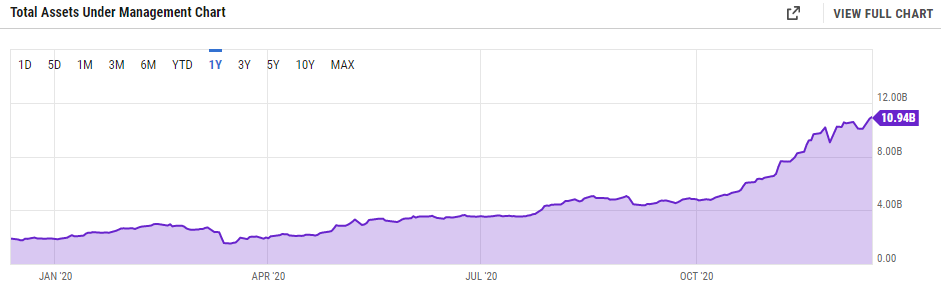

Al 15 dicembre, GBTC detiene 565.633 BTC o $ 10,94 miliardi di asset in gestione. Il numero di nuove monete aggiunte solo negli ultimi sei mesi ha raggiunto quasi 200.000 BTC.

Il patrimonio totale in gestione di GBTC è aumentato notevolmente negli ultimi sei mesi. Fonte: YCharts

Il patrimonio totale in gestione di GBTC è aumentato notevolmente negli ultimi sei mesi. Fonte: YCharts

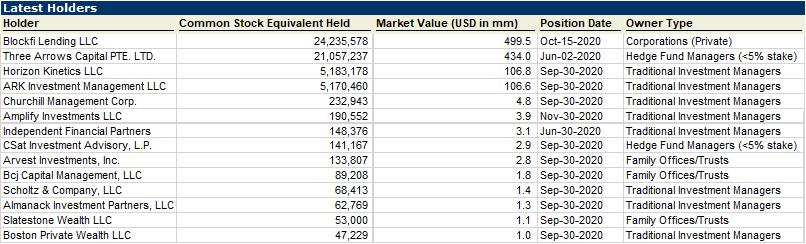

Secondo Capital IQ, i principali detentori istituzionali di GBTC sono attualmente la società di prestito crittografico BlockFi, l’hedge fund Three Arrows Capital, il fondo fiduciario Horizon Kinetics e ARK, un fondo guidato dall’investitore americano Cathie Wood. L’esposizione di ARK a BTC risale a settembre 2015, quando il suo ARKW Fund è stato il primo ETF ad acquistare GBTC. Tutte e quattro queste istituzioni detengono valori di mercato superiori a $ 100 milioni, con BlockFi che raggiunge $ 500 milioni.

Ci sono 14 istituzioni che detengono più di un milione di dollari di valore di mercato in GBTC. Fonte: Capital IQ

Ci sono 14 istituzioni che detengono più di un milione di dollari di valore di mercato in GBTC. Fonte: Capital IQ

Inoltre, un numero crescente di investitori istituzionali sta guardando a GBTC per la propria esposizione a BTC. Guggenheim Partners, con oltre $ 230 miliardi di asset in gestione, ha presentato un emendamento alla SEC per consentire al suo $ 5 miliardi di Macro Opportunities Fund di investire fino al 10% del suo valore patrimoniale netto in GBTC.

Secondo il rapporto del terzo trimestre 2020 di Grayscale, l’81% dei suoi investitori sono investitori istituzionali. Un altro gruppo in forte crescita è quello dei family office, che rappresenta oltre l’8% del totale.

Quasi l’80% degli investitori di GBTC è istituzionale, mentre la quota dei family office è in crescita. Fonte: Rapporto Q3 2020 in scala di grigi

Quasi l’80% degli investitori di GBTC è istituzionale, mentre la quota dei family office è in crescita. Fonte: Rapporto Q3 2020 in scala di grigi

Il premio e il meccanismo di rimborso di GBTC lo rendono un buco nero

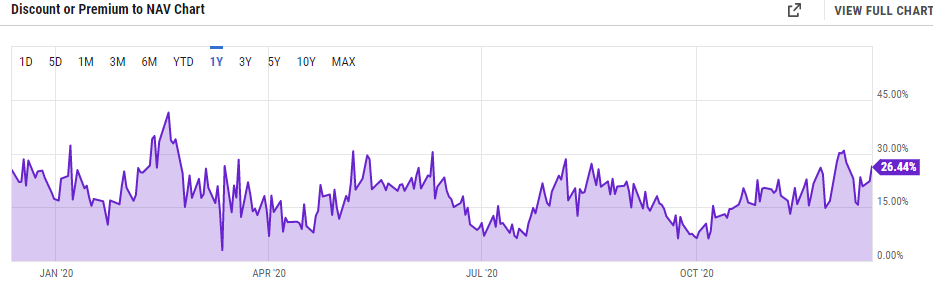

GBTC attualmente negozia a un premio del 26% rispetto al suo NAV. Non viene scambiato con uno sconto sul suo NAV da quattro anni.

Gran parte del premio elevato deriva dal prezzo del rischio del mercato, poiché gli investitori possono incassare solo attraverso il mercato secondario dopo aver acquistato le azioni GBTC. Questo meccanismo costringe gli investitori ad assumersi fino a sei mesi di rischio: durante questo periodo, anche se BTC precipita, gli investitori non saranno in grado di vendere. GBTC non venderà mai alcun BTC con l’attuale meccanismo.

Inoltre, poiché GBTC è uno dei pochissimi gateway attualmente disponibili per gli investitori istituzionali per partecipare agli investimenti in BTC e soddisfare i requisiti di conformità, crea un’enorme domanda, consentendo ai premi di persistere.

GBTC ha mantenuto un premio del 10% o più per un periodo prolungato nel 2020. Fonte: Bybt

GBTC ha mantenuto un premio del 10% o più per un periodo prolungato nel 2020. Fonte: Bybt

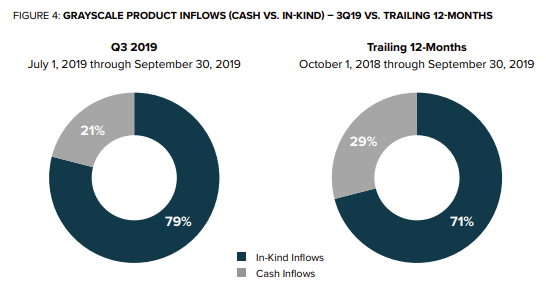

A causa dell’elevato premio, molti investitori stanno cercando di utilizzare una strategia neutrale rispetto al mercato. Secondo il rapporto del terzo trimestre del 2019 di Grayscales, quasi l’80% degli afflussi è stato associato a contributi di risorse digitali in cambio di azioni, un aumento rispetto ai 12 mesi precedenti. Sebbene non sia stato rivelato questo numero da quel momento, siamo stati in grado di vedere che la maggior parte degli investitori lo utilizzava "in genere" in cambio di azioni GBTC, ma non utilizzando contanti per acquistare direttamente azioni.

Quasi l’80% degli investitori scambiava azioni GBTC tramite "in genere" approccio. Fonte: Rapporto del terzo trimestre del 2019 in scala di grigi

Quasi l’80% degli investitori scambiava azioni GBTC tramite "in genere" approccio. Fonte: Rapporto del terzo trimestre del 2019 in scala di grigi

Il "in genere" l’approccio è quello di scambiare azioni GBTC prendendo in prestito BTC da società di prestito e contribuendo al Trust. Dopo il periodo di blocco, gli investitori vendono le loro azioni GBTC sul mercato secondario e poi riacquistano BTC dagli scambi crittografici per tornare alla società di prestito. Per rimanere neutrali sul mercato, possono coprire la propria esposizione alle proprie partecipazioni in BTC aprendo posizioni corte su borse regolamentate. In questo modo, generano ancora guadagni di arbitraggio dopo aver eliminato le commissioni di prestito e di gestione.

In questo processo di arbitraggio, il meccanismo non rimborsabile di Grayscale rende impossibile sfuggire all’effettivo acquisto di BTC sul mercato, indipendentemente dal fatto che gli investitori prendano in prestito BTC o fiat. L’acquirente sarebbe l’arbitraggio se prendesse in prestito prima BTC, o Scala di grigi se prendesse in prestito prima denaro. Questa sorta di buco nero ha anche portato all’emergere di una serie di istituzioni che prendono di mira l’arbitraggio ma in realtà acquistano grandi quantità di BTC sul mercato, il che si traduce in alcuni prezzi minimi a lungo termine.

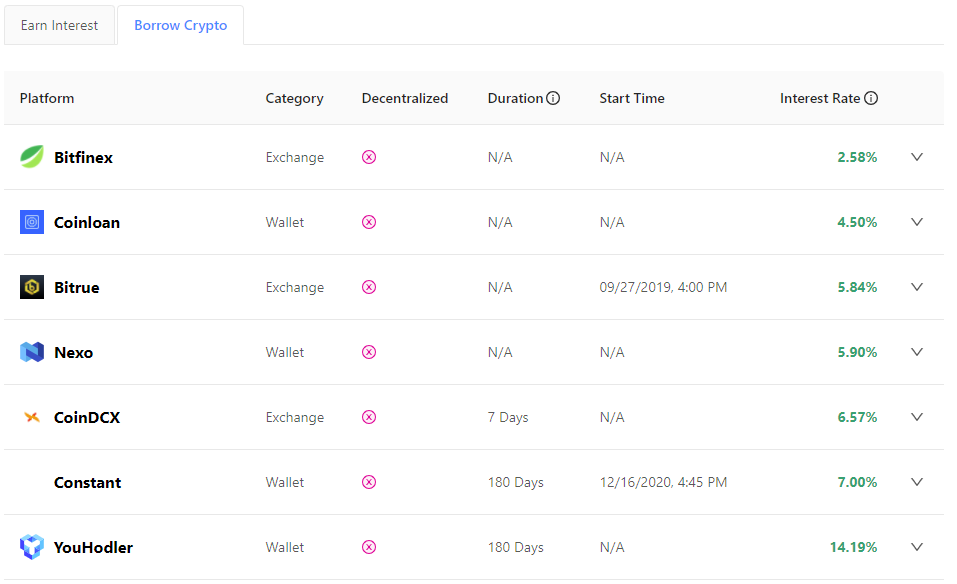

I tassi di prestito consentono alle opportunità di arbitraggio attraverso i premi GBTC di rimanere redditizie. Fonte: CoinMarketCap

I tassi di prestito consentono alle opportunità di arbitraggio attraverso i premi GBTC di rimanere redditizie. Fonte: CoinMarketCap

Il premio GBTC è diventato un indicatore di prezzo BTC

A causa dei forti afflussi in GBTC quest’anno, possiamo vedere che i cambiamenti nel suo premio hanno un ruolo da svolgere nella previsione dei movimenti di prezzo a breve termine di BTC.

In generale, il premio varia tra il 10% e il 30%, oltre il quale c’è un’alta probabilità di ribaltamento del prezzo. Possiamo interpretare i premi superiori o inferiori a tali percentuali nel senso che BTC è ipercomprato o ipervenduto. Un rapido aumento dei premi è solitamente il risultato di un rapido aumento dei prezzi. Il rapido aumento del prezzo può innescare prese di profitto da parte di grandi istituzioni che cercano di riequilibrare le loro posizioni, il che, a sua volta, fa muovere il mercato nella direzione opposta.

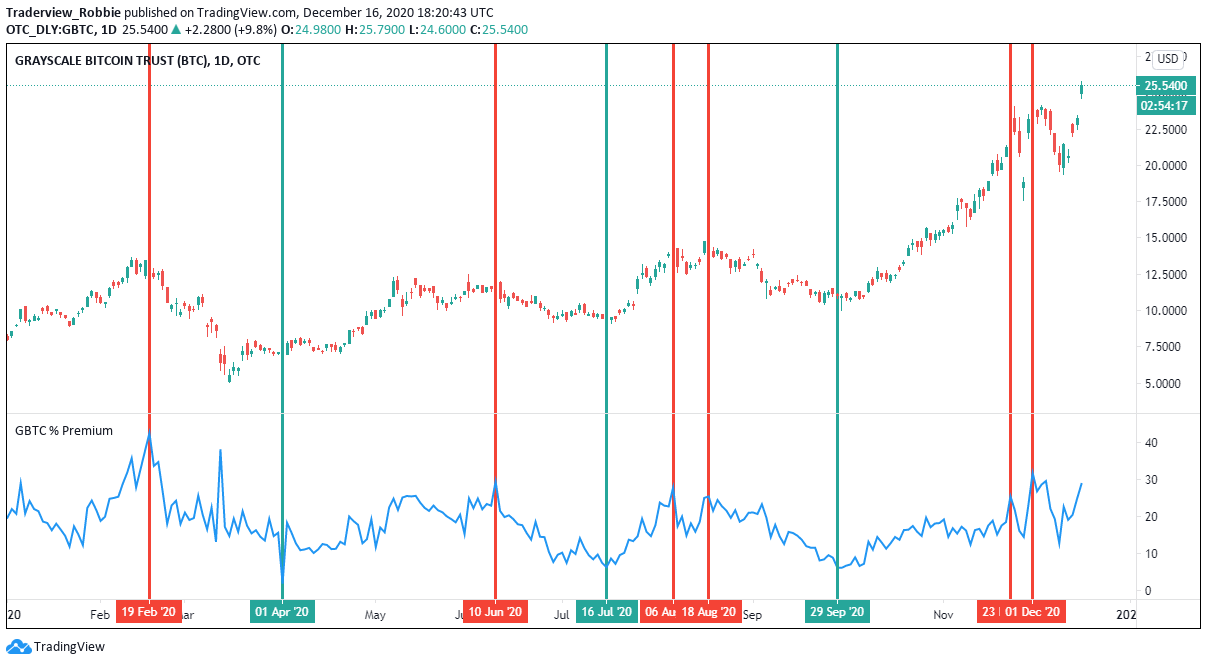

Un premio GBTC inferiore al 10% o superiore al 30% di solito porta a un’inversione di prezzo. Fonte: TradingView, OKEx

Un premio GBTC inferiore al 10% o superiore al 30% di solito porta a un’inversione di prezzo. Fonte: TradingView, OKEx

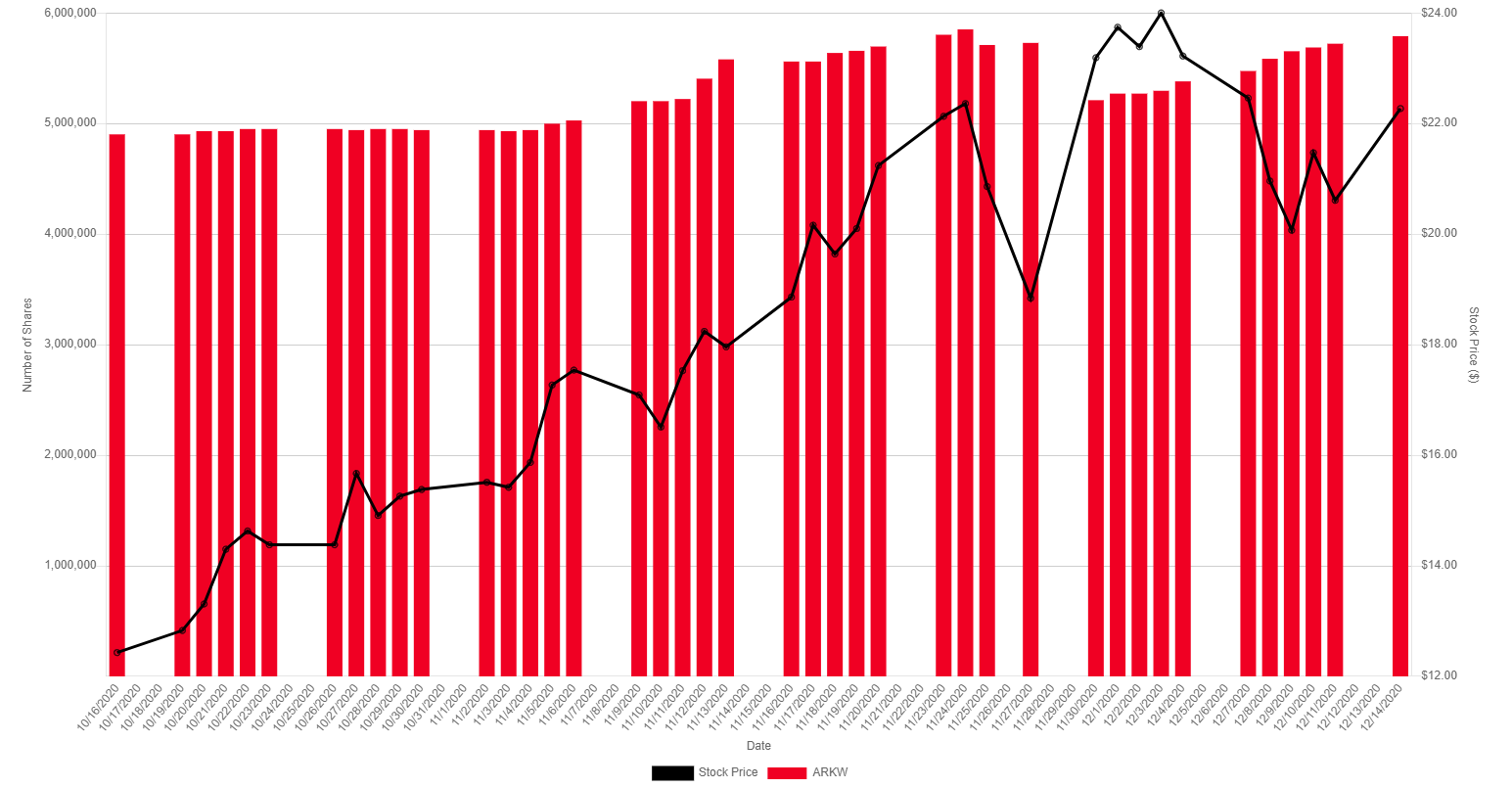

In qualità di fondo negoziato in borsa, ARK pubblica i movimenti di posizione giornalieri. Questo ci dà un’idea delle sue partecipazioni in GBTC. Secondo il cambi di posizione in ARKW, ha venduto 141.000 azioni GBTC il 25 novembre e 518.202 azioni GBTC il 30 novembre. Il 26 novembre e l’1 dicembre, il prezzo di BTC è sceso rispettivamente dell’8% e del 5%. Sebbene le azioni vendute da ARK non rappresentino una percentuale elevata delle sue posizioni totali, la sua riduzione potrebbe essere amplificata in quanto i trader potrebbero osservare le partecipazioni del fondo principale in ogni momento.

Le ultime due riduzioni delle partecipazioni in GBTC di ARKW si sono verificate appena prima che il prezzo di BTC diminuisse. Fonte: arktrack.com

Le ultime due riduzioni delle partecipazioni in GBTC di ARKW si sono verificate appena prima che il prezzo di BTC diminuisse. Fonte: arktrack.com

Sebbene la variazione del premio di GBTC sia ancora un indicatore valido, potrebbe gradualmente non agire come affidabile attraverso l’espansione dell’influenza della criptovaluta e l’eventuale approvazione di altri ETF Bitcoin. La scala di grigi potrebbe presumibilmente perdere il suo predominio come punto di riferimento per l’esposizione istituzionale a BTC, il che causerà anche un calo dei suoi premi.

Inoltre, con oltre $ 1 miliardo di afflussi a GBTC nella prima metà dell’anno, potrebbe esserci anche una compressione del premio NAV quando questi grandi blocchi saranno terminati. Se i premi si restringono quasi alla parità, la creazione di nuove azioni sarà notevolmente ridotta perché gli arbitraggisti non trarrebbero profitto. Ciò potrebbe comportare una pressione di vendita sul mercato secondario.

I precedenti premi del mercato rialzista sono spariti

I premi positivi per GBTC sono sul mercato da anni. Tuttavia, altri premi esistenti nel 2017 e nel 2018 sono scomparsi. Ad esempio, il premio Kimchi nel mercato coreano è stato visto raramente dopo il crollo dei prezzi BTC nel marzo 2020. Ora, il prezzo della principale criptovaluta sulle borse statunitensi è generalmente superiore al prezzo sulle borse coreane.

I premi Kimchi si sono estinti in gran parte nel marzo 2020. Fonte: Tradingview, OKEx

I premi Kimchi si sono estinti in gran parte nel marzo 2020. Fonte: Tradingview, OKEx

Il premio USDT OTC nello yuan cinese è un altro indicatore del sentiment nel mercato asiatico. Dal momento che il mercato cinese ha vietato il trading diretto di valute legali nel mercato delle criptovalute, l’USDT nelle borse cinesi spesso viene scambiato a un premio rispetto al dollaro USA, indicando che c’è più domanda di acquisto. Tuttavia, questo premio si è trasformato in uno sconto per un periodo prolungato dopo marzo 2020, dimostrando che il mercato cinese è un debole acquirente di BTC.

Quest’anno USDT è stato scambiato con uno sconto sul dollaro USA nel mercato cinese. Fonte: Chainext

Quest’anno USDT è stato scambiato con uno sconto sul dollaro USA nel mercato cinese. Fonte: Chainext

Tutto ciò conclude che il mercato rialzista di quest’anno è stato modellato da un afflusso di investitori istituzionali, piuttosto che da investitori al dettaglio globali.

GBTC è uno dei principali contributori del mercato rialzista

GBTC è un gateway importante per gli investimenti istituzionali in BTC, sia per scopi di acquisto e conservazione che per arbitraggio. A causa del suo meccanismo non rimborsabile e dell’AUM in rapida crescita che porta all’inevitabile necessità di fondi per l’acquisto di grandi quantità di BTC sul mercato spot, GBTC è stato uno dei principali motori del mercato rialzista di quest’anno.

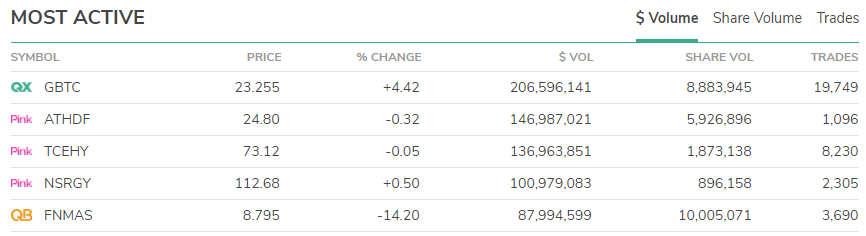

L’elevato premio delle azioni GBTC nel mercato secondario degli Stati Uniti offre molto spazio per l’arbitraggio istituzionale cross-market, in cui il capitale di arbitraggio trasferisce la pressione di vendita al mercato azionario degli Stati Uniti. Questo rende GBTC uno dei il piu ‘attivo Titoli OTC in termini di volume degli scambi, ma questo va a scapito degli investitori al dettaglio.

GBTC è abitualmente al vertice dei titoli OTC più attivamente scambiati in termini di volume degli scambi. Fonte: OTCMarkets

GBTC è abitualmente al vertice dei titoli OTC più attivamente scambiati in termini di volume degli scambi. Fonte: OTCMarkets

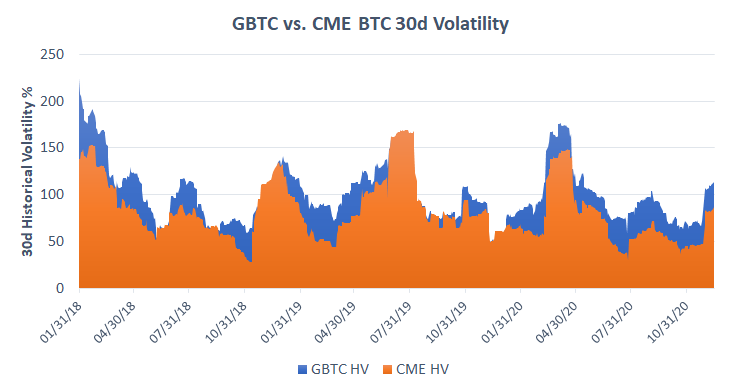

Inoltre, confrontando la volatilità storica a 30 giorni di GBTC e il prezzo di BTC sul CME, l’enorme premio di GBTC porta alla sua volatilità costantemente superiore a quella del CME, il che espone anche i detentori del mercato secondario a un rischio maggiore.

L’elevato premio di GBTC rende la sua volatilità superiore al prezzo di BTC. Fonte: TradingView, OKEx

L’elevato premio di GBTC rende la sua volatilità superiore al prezzo di BTC. Fonte: TradingView, OKEx

Allo stesso tempo, possiamo notare che gli investitori istituzionali stanno acquistando BTC anche attraverso punti vendita diversi da GBTC. MicroStrategy ha recentemente raccolto un’obbligazione convertibile di 650 milioni di dollari con un premio in azioni del 37,5% per gli acquisti diretti di BTC. La Massachusetts Mutual Life Insurance Company ha anche annunciato un acquisto di $ 100 milioni di BTC tramite NYDIG.

OKEx Insights presenta analisi di mercato, funzionalità approfondite, ricerche originali & notizie curate da professionisti delle criptovalute.