2017年和2020年的比特币-这次不同了

比较2017年至2020年的比特币牛市以及市场如何变化

上周,加密货币社区见证了一个历史性时刻,比特币的价格创下了2020年12月16日的历史新高,打破了2020年的历史记录。 $ 34,684 2021年1月3日,回顾2020年,比特币的表现优于主要资产类别,并发布了 年收益 303.5%,从当年的$ 7,193美元开始,到最后以$ 29,022美元结束.

尽管2017年的加密市场炒作是由最初的代币发行和投机交易推动的,但2020年的市场却显示出成熟的迹象,这是由于强大的网络基础,机构需求以及零售部门的采用率不断增长所致.

为了突出这些变化,OKEx Insights根据以下因素比较并评估了当前的比特币牛市与2017年的繁荣:

- 网络基础

- 机构加密货币需求

- 加密货币衍生品市场

- 零售采用加密货币

Contents

网络基础

网络哈希率和地址分析是用于评估比特币网络状态的关键指标之一.

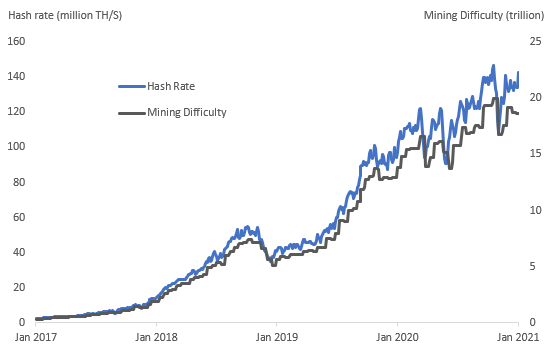

哈希率衡量整个网络的处理能力,并随着更多矿工的投入而增加。高散列率可有效保护网络并防止攻击媒介(如51%攻击).

与2017年相比,当前的比特币网络哈希率显着更高,反映了总体利益相关者的信心。到2020年,我们看到了历史最高的哈希值1.46亿,在11月初也达到了历史最高的采矿难度水平19.99万亿。与2017年形成鲜明对比的是2017年的哈希率仅达到 1526万 在鼎盛时期,采矿难度达到顶峰 1.93万亿.

值得注意的是,我们还看到了比特币的第三次奖励减半发生在2020年,尽管由于盈利能力下降而导致矿工离开网络的担忧,但此后我们看到了更多的增长,这反映了利益相关者对比特币寿命的信心.

比特币网络上活动地址的增长在一定程度上反映了采用率,因为它表明用户数量的增长。在2017年比特币繁荣之后,活动地址数量最初有所下降,但这一数字再次获得动力,到2020年末达到119万。但是,它还没有超过2017年以来的历史最高点125万。由于过去一年相对缺乏新进入者.

另一个有用的链上度量标准是1,000 BTC或更多的地址数量。从看统计 Glassnode, 这个数字从2018年初的1,600增加到2020年12月的2,275。这表明鲸鱼和机构在此期间的积累,这是另一个积极信号,并且对比特币的网络和价值前景投了信任票.

CoinGecko的联合创始人Bobby Ong告诉OKEx Insights,总体而言,自2017年以来,比特币网络的基础知识已取得了巨大发展:

"我要说的是,自2017年以来,所有基本网络指标均已显着增长。该网络比以前更加成熟,并且我们看到更大的机构支持BTC。如今,MicroStrategy和Square等大型上市公司在其国库券中都装有BTC。 PayPal还开始向其客户出售BTC。大型银行的研究报告也已经开始[包括]比特币的报道。所有这些都标志着比特币生态系统的成熟."

机构加密货币需求

与2017年的比特币繁荣相比,当前的比特币牛市主要是由加密货币的强劲机构需求驱动的。在以下领域,这种需求的增长是显而易见的:

- 来自领先金融机构的大量比特币投资

- 加密货币基金和机构比特币鲸鱼的大量增长

- 华尔街巨头之间竞争推出加密相关服务

来自领先金融机构的大量比特币投资

在2017年比特币繁荣期间,机构高度怀疑加密资产,并且对其增长前景至关重要。例如,摩根大通(JPMorgan Chase)首席执行官杰米·戴蒙(Jamie Dimon)反复 猛击 那年的比特币对价格产生了负面影响.

从那以后,随着知名人士在过去一年中开始寻求比特币和加密货币交易,我们已经看到了机构情绪的重大转变。例如,MicroStrategy披露了2020年7月以2.5亿美元的价格购买比特币,随后又以5000万美元的价格购买了比特币 购买 在十二月初。 MicroStrategy首次投资三个月后,Square Inc. 投资 5000万美元的比特币,而保险巨头MassMutual 宣布 以1亿美元的比特币购买和500万美元的NYDIG股权收购.

这种趋势将继续下去,与2017年形成鲜明对比,它反映出比特币作为替代资产的接受程度正在提高,从而赋予了它更多的价值。.

加密对冲基金和机构鲸的大规模增长

尽管2017年比特币的机构投资很少,但过去三年来对冲基金的加密货币投资出现了大幅增长。全球加密对冲基金的总管理资产数字 加倍 到2019年将超过20亿美元,并且 预期的 到2020年底将增长三倍。此外,资产管理规模超过2,000万美元的加密对冲基金的比例从19%增至2019年的35%.

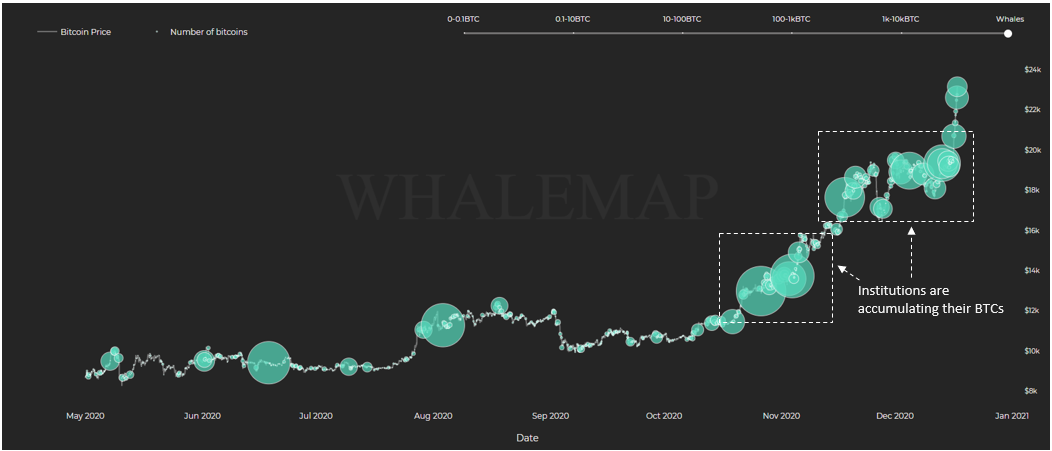

机构投资者积累的比特币也可以从未花费的交易或UTXO的流入和形态中看出。如下图所示, 机构 过去的一年,尤其是从11月开始.

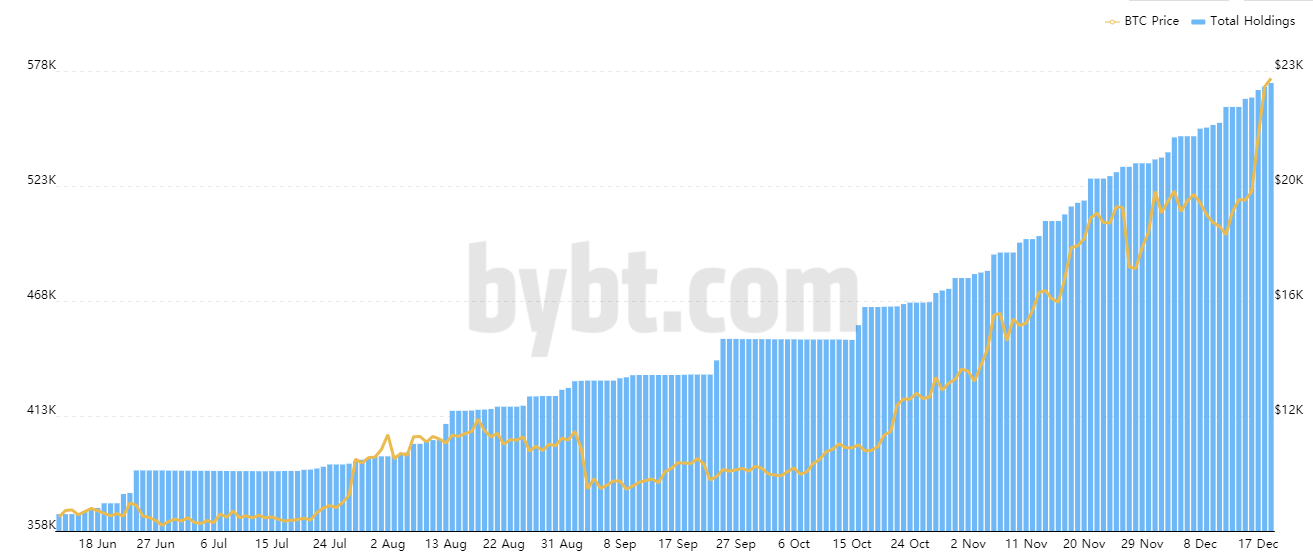

灰度是金融机构中最早也是最大的比特币鲸鱼。作为第一个获得美国证券交易委员会报告公司地位的数字货币投资工具,灰度比特币信托(Grayscale Bitcoin Trust)于2015年首次购买了BTC,其股份持有人超过 30家机构投资者. 在最近的比特币牛市中,Grayscale还增加了其BTC持有量, 55,015 BTC 在十一月 72,950 BTC 在十二月。截至2021年1月4日,GBTC持有572,644 BTC或189.9亿美元 管理资产.

华尔街巨头竞争推出加密交易服务

尽管华尔街上的大多数知名人士在2017年对比特币都持高度怀疑的态度,但我们也看到了同样的怀疑者的观点改变,他们最近才开始推出与加密相关的服务.

富达投资(Fidelity Investments)是进入加密货币领域的先锋华尔街巨头之一。该公司首先成立了数字化部门Fidelity Digital Assets,并于2018年推出了加密托管服务。为了满足家族办公室对比特币日益增长的需求,Fidelity还 发射了 八月份的富达数字基金。该基金由富达数字资产公司被动管理和托管。除了富达之外,渣打银行的金融科技部门SC Ventures也 搭档 与Northern Trust合作为机构客户推出加密货币托管解决方案.

与加密货币托管相比,由于巨大的机构需求,加密货币交易是银行业巨头之间更为激烈的战场。例如,白俄罗斯银行, 发射了 该国在11月推出了第一个加密交易平台,随后又提出了一项提议 软启动 去年12月,由新加坡最大的银行支持的DBS Digital Exchange的一部分。据报道,其他银行业巨头也正在推出自己的加密交易平台,包括 渣打银行, BBVA, 印度国家银行 和日本的 履行机构 H怀旧.

CoinGecko的Ong认为,华尔街巨头之间推出加密相关服务的竞争只会在未来加剧,导致备受瞩目的并购。他告诉OKEx Insights:

"最终,华尔街会想要这个加密派的一部分,并且会有活跃的M&机构将寻求收购现有参与者以购买行业知识和客户关系的空间。我们还没有看到它,但是很快就会发生."

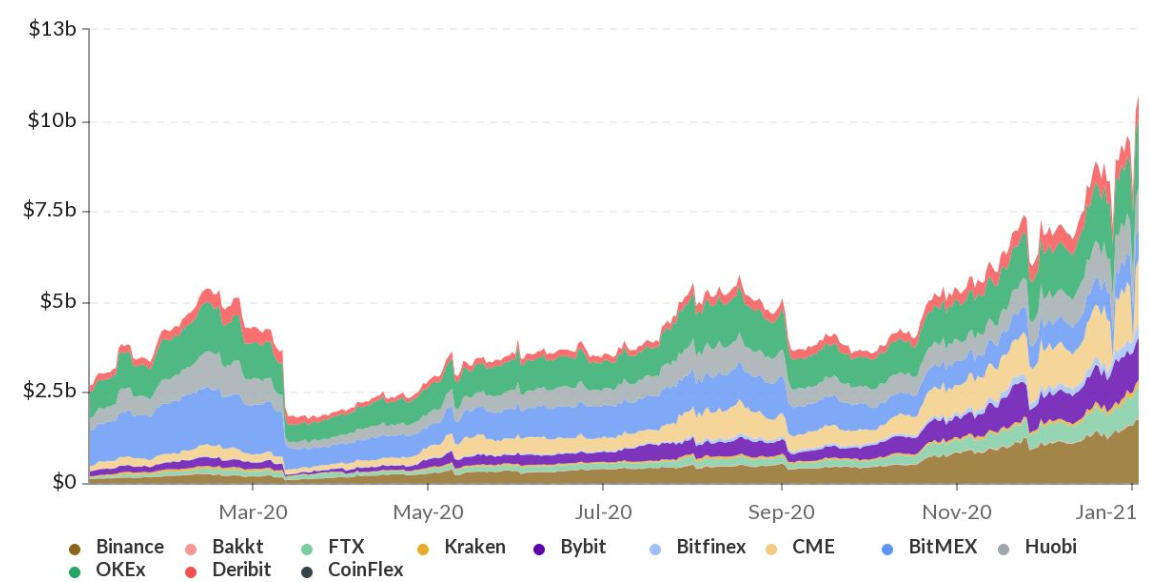

加密衍生品市场在2020年趋于成熟

除了受ICO推动的市场炒作之外,2017年的比特币热潮也标志着新兴的加密衍生品市场的开始。 Cboe是第一家提供以下服务的传统服务提供商 发射 主流比特币期货合约于2017年12月10日生效,每张合约代表1 BTC。 CME跟着Cboe前往 发射 一周后拥有自己的比特币期货,每份CME合约代表5 BTC.

当Cboe 停止了 由于缺乏零售兴趣,比特币期货于2019年3月上市。在强劲的机构需求的推动下,比特币期货的总未平仓合约 到达 在2021年1月初创下超过100亿美元的历史新高.

这个不断增长的加密衍生品市场是支持2020年比特币牛市的基本因素之一。 打破了2017年的泡沫.

数据分析公司skew的联合创始人Emannuel Goh在评论加密货币衍生物的状态时对OKEx Insights表示:

"自2017年以来,衍生产品取得了巨大的增长,首先是期货和永久掉期的迅速出现,现在是期权。我们认为,这有助于改善比特币的价格发现流程,并最终帮助降低其波动性."

比特币的零售采用

在PayPal决定支持比特币和其他领先的加密货币之后,比特币的零售采用在2020年得到了巨大的推动。支付处理巨头的加密产品现已上市 可用的 面向美国客户,该公司计划在2021年将服务扩展到Venmo.

值得注意的是,在2017年,有很多早期尝试来提高比特币的零售采用率。例如,英国的数字银行Revolut 发射了 其2017年的加密货币服务,使用户可以在受支持的地区购买和交易BTC,LTC,ETH,BCH,XRP和XLM。尽管Revolut从那时起就取得了显着的增长,但其提供的产品并没有使比特币更具消费价值.

随着贝宝(PayPal)于去年加入这一领域,我们可以预期在来年会有大规模的采用。与Revolut相比,后者具有 1200万用户, 贝宝(Paypal)有数亿美元,它还能够利用其子公司Venmo, 5200万用户 和 占主导地位 美国千禧一代的移动支付市场.

正如普华永道全球加密货币领导者Henri Arslanian总结的那样,PayPal对于比特币来说是一个巨大的胜利:

"虽然美国的其他支付公司(例如Robinhood或Square)已经提供了使用加密货币的权限,但PayPal的规模更大,国际化程度也更高."

结论

2017年的比特币热潮很大程度上是由投机和ICO炒作推动的。由于美国证券交易委员会的监管压力,这种炒作在2018年初开始冷却,其主席杰伊·克莱顿(Jay Clayton), 警告 由于价格操纵和合法性问题,投资者反对ICO。这种发展加上期货的可用性,导致整个2018年和2019年大部分时间处于加密货币冬季.

与2017年的比特币繁荣相比,最近的牛市并非受到ICO炒作的推动。相反,我们目睹了广泛的变化-无论是机构兴趣的增加,监管的清晰性,市场成熟度,零售采用率还是更强的网络基础-都证明了比特币的有效性,并使比特币成为值得考虑的有效资产类别。简而言之,这次真的不一样.

OKEx Insights提供了市场分析,深入的功能,独到的研究 & 来自加密专家的精选新闻.