Come negoziare le opzioni: un caso reale del mercato BTC

Facciamo un esempio del mercato BTC il 17 dicembre 2019:

Supponiamo di credere che il trend ribassista del mercato BTC che dura da pochi mesi continuerà. I trader possono andare short come strategia di trading principale piuttosto che long. Sebbene il bias di breve / medio termine di BTC rimanga al ribasso, c’erano ancora poche prove che dimostrassero che la correzione di novembre si sarebbe ripetuta a questo punto e 6400 livelli sembrano un buon supporto per ora.

Contents

Come fare trading con le opzioni ATM (at-the-money)?

Poiché ci aspettiamo una tendenza al ribasso breve / media di BTC, ecco una semplice strategia che possiamo eseguire nella nostra simulazione di trading di opzioni OKEx:

1. Vendi un’opzione call ATM. Il mercato il 17 è ancora debole e il rimbalzo è inferiore al previsto, quindi vendi l’opzione il giorno di esercizio e guadagna il rendimento.

2. In alternativa, possiamo acquistare un’opzione put ATM. Quando il mercato oggi è ancora ribassista e si prevede un’ulteriore tendenza al ribasso, l’aumento del valore intrinseco dell’opzione coprirà la diminuzione del valore temporale. Il prezzo di questa opzione aumenterà di conseguenza. In questo modo, sia che lo vendiamo direttamente a un prezzo più alto sia che aspettiamo fino al giorno di esercizio, possiamo trarne vantaggio.

Cosa sono le opzioni ATM?

At-the-money (ATM) significa che il prezzo di esercizio dell’opzione è identico o molto vicino al prezzo dell’asset sottostante, indipendentemente da call o put.

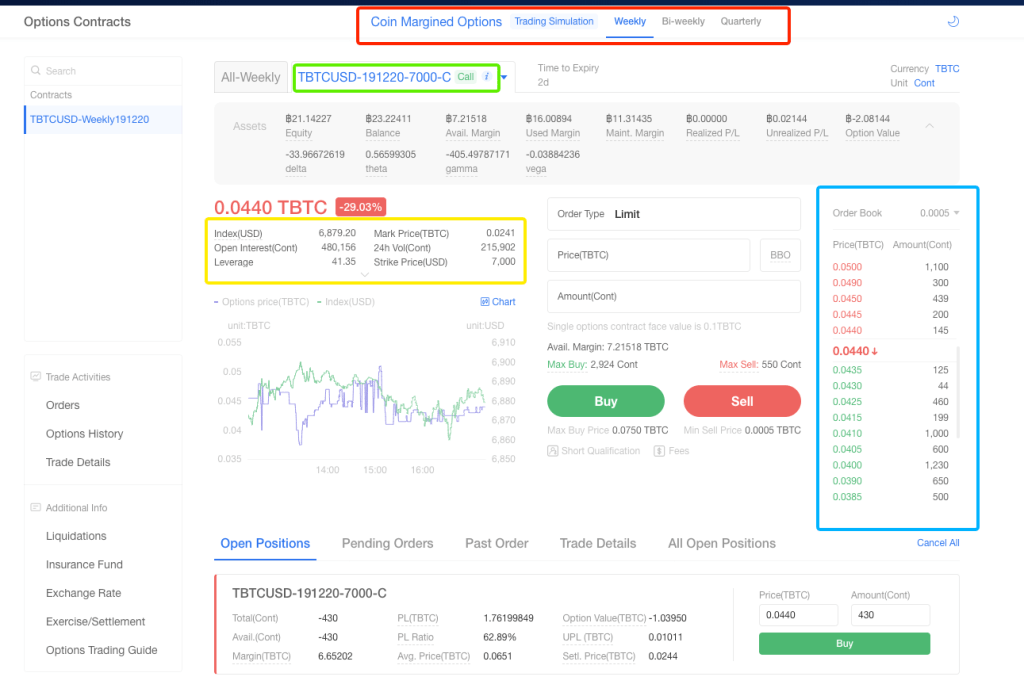

Di seguito è riportata la pagina di simulazione del trading di opzioni OKEx che mostra le informazioni dell’opzione ATM, tra cui:

Riquadro rosso: la data di esercizio delle opzioni, ovvero il periodo di scadenza del contratto. La data dell’esercizio mostrata nello screenshot è questo venerdì alle 08:00 (UTC)

Green Box: il nome dell’opzione. La prima parte si riferisce al prodotto sottostante dell’opzione, “TBTCUSD” indica il BTC virtuale utilizzato nella simulazione di trading. Nel mercato live, sarà BTCUSD, che significa Bitcoin. Nella seconda parte, “191213” si riferisce alla data dell’esercizio – 13 dicembre 2019. È la stessa delle informazioni fornite nel riquadro rosso. Nella terza parte, “7000” si riferisce al prezzo di esercizio, che viene utilizzato per il confronto con il prezzo sottostante e per calcolare il rendimento e il prezzo di liquidazione forzata. Nella quarta parte, “C” (Call) indica un’opzione call. Se è P (Put), significa un’opzione put.

Scatola blu: libro degli ordini. Simile ai futures, la parte rossa mostra il prezzo di vendita, la parte verde mostra il prezzo di acquisto. Il lato destro è il numero di opzioni.

Riquadro giallo: metriche delle opzioni. La prima riga mostra la parte più cruciale: indice spot e mark price. L’indice influisce direttamente sull’acquisto & prezzo di vendita dell’opzione. Quando si calcola il rendimento alla data di scadenza, è necessario confrontare l’indice e il prezzo di esercizio per calcolare il rendimento e il prezzo di mercato dello spot BTC dopo la liquidazione forzata. Qui, dovremmo concentrarci sul prezzo di mercato. Il prezzo di riferimento, calcolato dall’algoritmo di sistema della piattaforma, è un prezzo di opzioni relativamente equo che cambia in tempo reale.

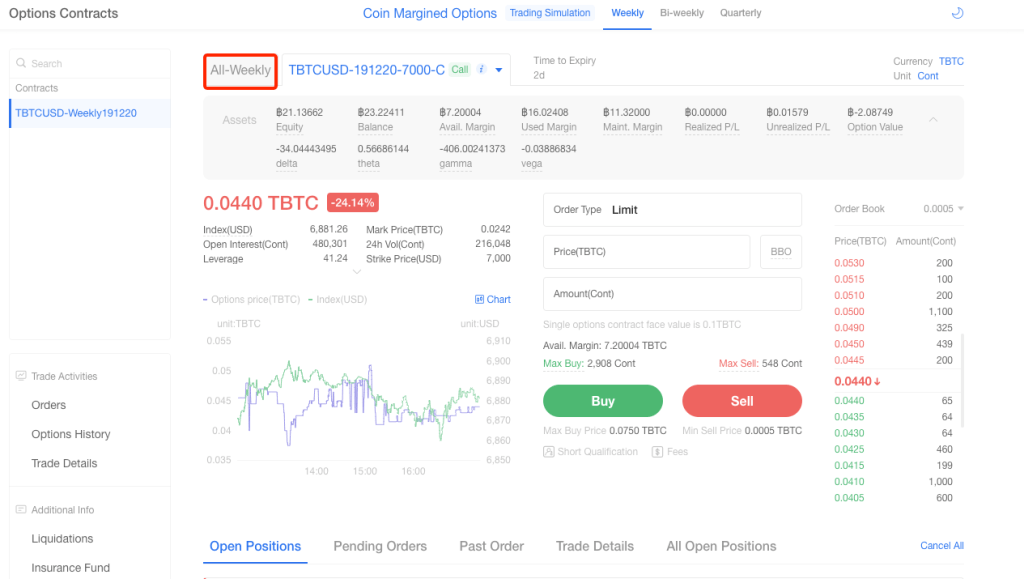

Perché dovremmo concentrarci sul prezzo di mercato?

Abbiamo scoperto che nel mercato delle simulazioni di trading esiste una notevole differenza tra il prezzo di mercato e il prezzo di mercato, il che significa che quando il valore di un asset è di $ 5, il prezzo di mercato potrebbe salire a $ 15 quando guadagna pubblicità. In questo momento, il modo migliore per fare trading è vendere l’attività al prezzo di mercato invece di acquistarla.

Prendiamo un altro esempio dalla storia del mercato BTC.

Tornando al 15 dicembre, abbiamo visto che il volume degli scambi e gli indicatori di momentum non erano forti e il mercato avrebbe oscillato a breve termine. Riteniamo che i trader non dovrebbero andare a lungo su Bitcoin a meno che il suo prezzo non abbia superato i 7300.

Come fare trading con le opzioni OTM (out-of-the-money)?

Se il mercato è debole e oscilla molto, puoi optare per una di queste semplici strategie di trading:

1. Vendi un’opzione call OTM. Se non c’è molta oscillazione nel mercato (nessun movimento di prezzo vigoroso), vendi l’opzione il giorno di esercizio e ricevi denaro.

2. Vendi un’opzione put OTM. Se il prezzo non scende quanto previsto e il valore del tempo viene consumato rapidamente, il prezzo dell’opzione sarà inferiore. Se acquistare l’asset a un prezzo inferiore per recuperare la perdita, o aspettare fino alla data di scadenza, quando il valore dell’opzione diventa zero, puoi guadagnare da essa.

3. Ecco una strategia leggermente avanzata: combina la strategia 1 e 2. In questo modo, puoi raddoppiare il rendimento senza troppi rischi.

Cosa sono le opzioni OTM?

Per un’opzione call OTM (out-of-the-money), significa quando il prezzo sottostante è inferiore al prezzo di esercizio. Per un’opzione put OTM, significa che il prezzo sottostante è superiore al prezzo di esercizio. In parole povere, le opzioni OTM si riferiscono alla situazione in cui il prezzo non è sufficientemente alto o abbastanza basso da soddisfare il prezzo di esercizio.

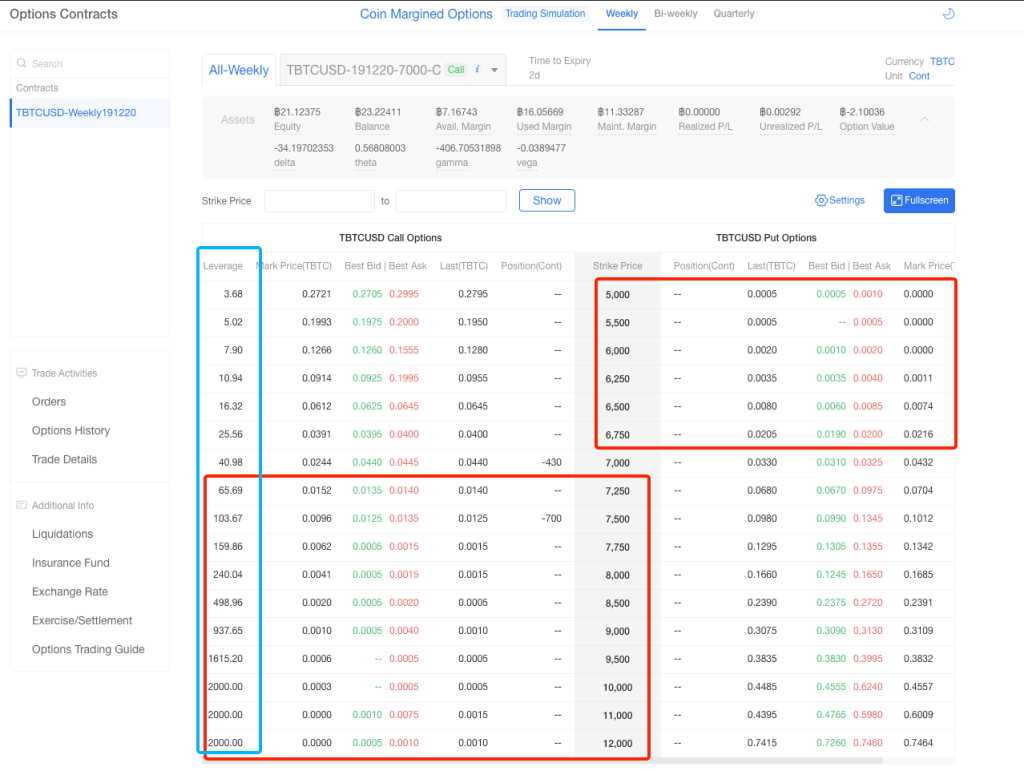

Come sopra, nella pagina di simulazione del trading di opzioni OKEx, mostra le informazioni sulle recenti opzioni ATM. Per trovare le opzioni OTM, fai clic su “All-Weekly” e mostrerà tutte le opzioni della settimana:

A quel tempo, il prezzo BTC è di circa 7050. Secondo la definizione, le opzioni call OTM sono quelle i cui prezzi di esercizio sono superiori a 7000 e le opzioni put OTM sono quelle i cui prezzi di esercizio sono inferiori a 7000 (perché l’opzione con un prezzo di esercizio di 7000 è il più vicino a 7050, qui è considerata un’opzione ATM), che sono le due parti cerchiate in rosso nella figura sopra.

Quindi, quale opzione OTM dovresti scegliere? Ecco il suggerimento: considera l’effetto leva delle opzioni. Innanzitutto, fai clic su “Impostazioni elenco” nell’angolo in alto a destra, quindi seleziona la casella di controllo “Leva” e fai clic su conferma. Puoi vedere la leva di ciascuna opzione sulla pagina, come mostrato nel cerchio blu nella figura sopra.

Si prega di essere chiaro che le opzioni sono diverse dai futures e dallo swap perpetuo. Il trading di opzioni non implica la leva e gli utenti non possono selezionare il livello di leva. È solo un valore approssimativo fornito dal sistema in base al calcolo dei costi.

Se guardi più da vicino, scoprirai che per un’opzione call, maggiore è il prezzo di esercizio, maggiore è la leva finanziaria – eccezioni per le ultime leve che rimangono a 2000x poiché i loro prezzi sono piccoli.

La leva consente di considerare altri fattori oltre ai prezzi di esercizio. Puoi anche fare riferimento ai livelli di leva finanziaria dei contratti per considerare i rischi coinvolti e quanti fondi dovresti investire in un commercio di opzioni.

Infine, tieni presente che il coefficiente di leva finanziaria è direttamente proporzionale al rischio coinvolto: maggiore è il coefficiente di leva finanziaria, minore è la probabilità di esercizio. Sebbene il tuo input sia inferiore, anche il rischio di perdere tutti i fondi investiti è maggiore.