مقادیر کاملا رقیق شده ممکن است سرمایه گذاران و بازرگانان DeFi را گمراه کند

با نگاهی دقیق به سه پروژه برجسته DeFi ، محدودیت های عرضه تورمی بر قیمت نشان می دهد.

ارزش بازار کاملاً رقیق شده همان محدودیت بازار یک دارایی دیجیتال است که در صورت انتشار کل سکه ها یا سکه های موجود در کل آن ،.

به عنوان مثال ، Uniswap در نهایت طی چهار سال آینده در مجموع 1 میلیارد توکن UNI صادر خواهد کرد. اگر به طور فرضی UNI را حتی به ازای هر رمز 3.00 دلار قیمت گذاری کنیم ، FDV 3 میلیارد دلار خواهد بود. از 15 اکتبر ، رمز حكم متمرکز نشده است یک منبع در گردش از 185،059،564 و در واقع با قیمت 3.36 دلار به ازای هر رمز معامله می شود و به UNI 623 میلیون دلار سرمایه می بخشد – که هنوز با ارزش کاملاً رقیق شده 3.364 میلیارد دلاری فعلی فاصله دارد..

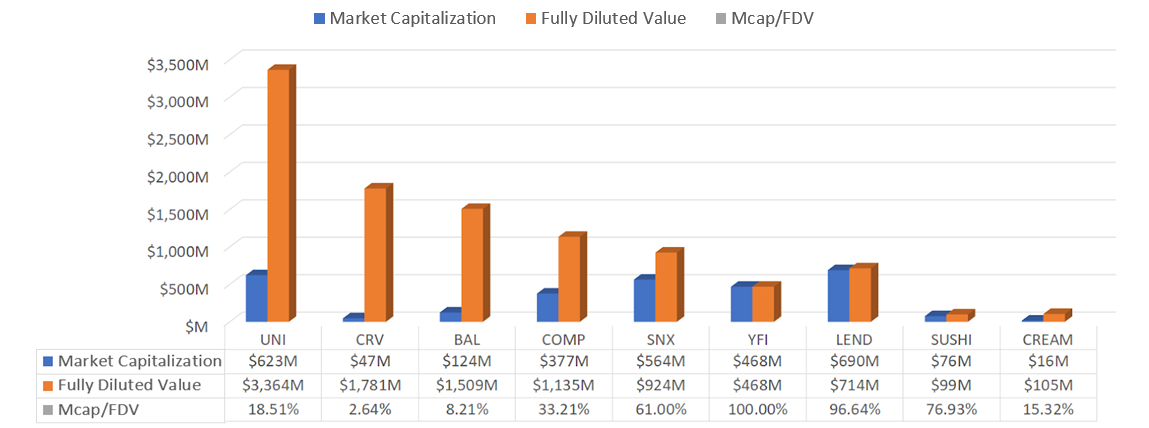

پروژه های معروف مالی غیرمتمرکز در حال حاضر از نظر نسبت محدود به بازار به FDV بسیار متفاوت هستند. به عنوان مثال ، yearn.finance کل عرضه توکن های YFI خود را در عرض یک هفته تخصیص داد ، به این معنی که نسبت بازاریابی بازار به FDV برابر با 100٪ است. از طرف دیگر ، منحنی ، هر روز 2 میلیون نشانه CRV از طریق استخراج نقدینگی توزیع می کند ، که به تدریج عرضه آن را به حداکثر 3.03 میلیارد CRV افزایش می دهد – در نتیجه نسبت بازار به FDV بسیار کم 2.64٪ است.

در مقایسه ، SushiSwap سخت پوش عرضه آن با 250 میلیون نشان در 20 سپتامبر – با کاهش قیمت FDV به 99 میلیون دلار ، بر اساس قیمت 15 اکتبر 0.76 دلار برای هر SUSHI. این امر باعث می شود تا نسبت SushiSwap نسبت بازار به FDV پس از کاهش عرضه تقریباً 76.93٪ باشد. رقبای اصلی آن ، Uniswap ، تقریباً 18.51٪ نسبت دارد.

ارزش کاملاً رقیق شده ارز رمزنگاری شده چقدر مهم است?

سوالی که در اینجا قابل بررسی است این است که آیا FDV معیاری اساسی در بازار ارزهای رمزپایه است یا خیر. آیا فعالان بازار عقلانی هستند که به ارزیابی های نظری سال ها در آینده نگاه کنند?

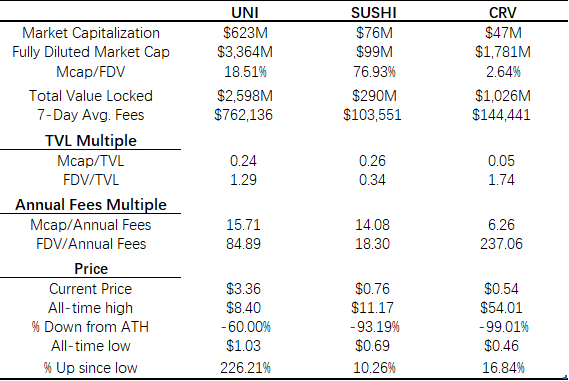

برای پاسخ به این سوال ، ما اعداد پشت Uniswap ، SushiSwap و Curve را مقایسه می کنیم – سه صرافی غیرمتمرکز با جریان نقدی ثابت شده.

اولاً ، CRV کمترین نسبت محدودیت بازار به FDV را دارد و از نظر قیمت ، بدترین عملکرد را دارد. از 15 اکتبر ، قیمت 0.54 دلار آن 99٪ از اوج 54 دلار کاهش یافته است و قیمت از پایین 0.46 دلار افزایش زیادی نداشته است..

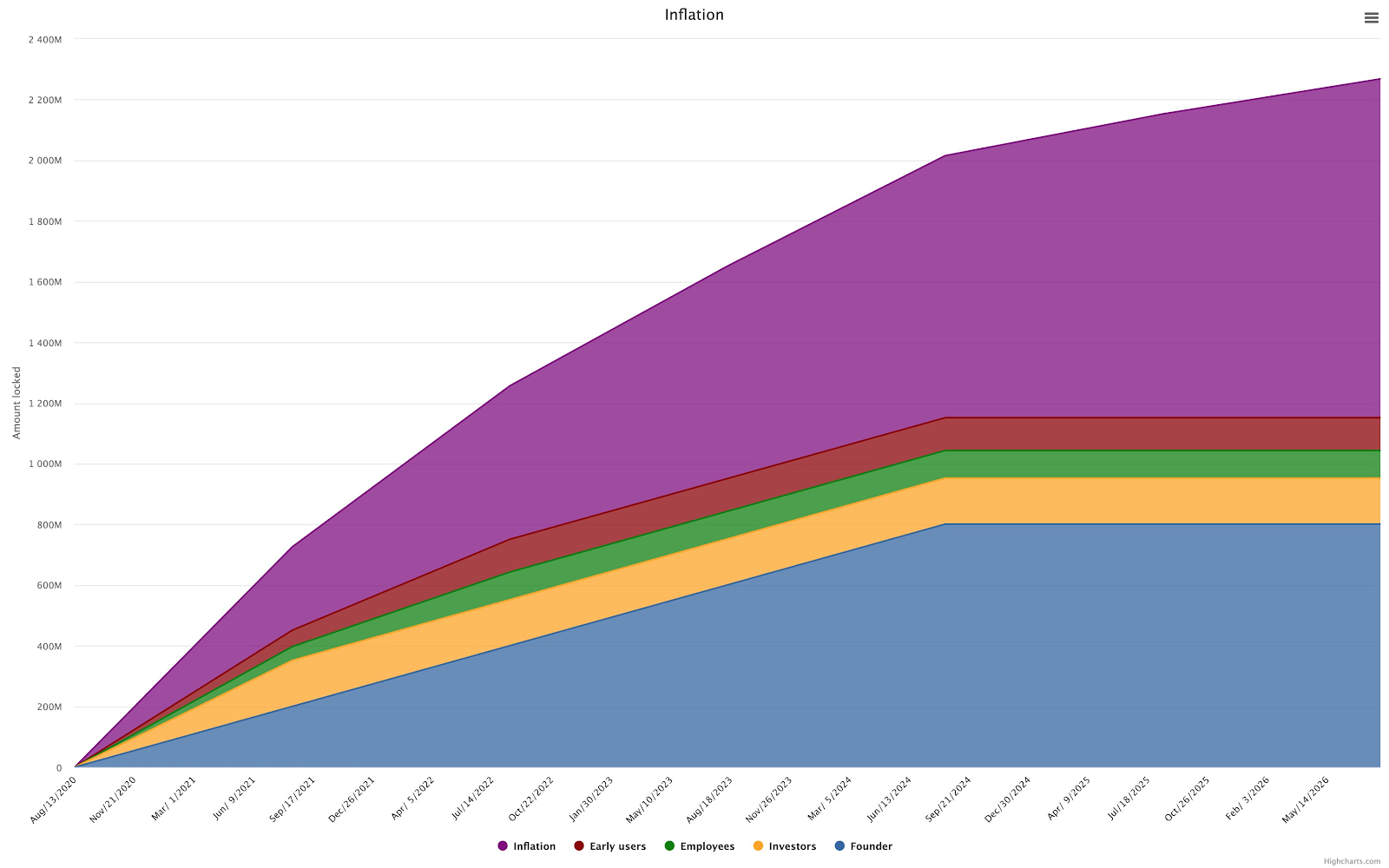

در بین سه صرافی غیرمتمرکز ، Curve بهترین نسبت سرانه بازار به کارمزد سالانه را با 6.26 دارد – اما همچنین دارای بالاترین نسبت FDV به سالانه کارمزد است ، با 237. با توجه به اینکه ارزش کل آن قفل شده است حدود 53٪ هزینه های Uniswap و هزینه های هفت روزه متوسط آن 19٪ Uniswap است ، ممکن است نتیجه بگیریم که فعالان بازار نگران توزیع گسترده توکن آن هستند. همچنین ، می توان منحنی شیب دار افزایش میزان تولید CRV را مشاهده کرد. در نتیجه ، فشار بالقوه فروش روزانه ، قیمت توکن خود را فقط به 16 درصد از UNI می رساند.

اشکال در بررسی مقادیر کاملا رقیق شده

در فضای ارزهای رمزنگاری شده ، بسیاری از مردم از افزایش عرضه سکه یا نشانه ترس دارند. شاید دقیق تر ، آنها از برنامه های تورمی تهاجمی ترس دارند. این را با شانس اندک تغییر اساسی در اصول یک پروژه در مدت زمان کوتاه جفت کنید ، روش مقابله بازار با انتشار مداوم توکن ها پایین آمدن دائمی قیمت است.

منحنی مورد خوبی برای این مورد است ، زیرا پدیده عجیبی را ایجاد کرده است که در آن جامعه رمزنگاری ها Curve را به عنوان یکی از پایدارترین سیستم عامل های تولید نقدینگی می دانند ، اما همه از خرید نشانه های CRV در بازار ثانویه اجتناب می کنند. با کاهش شدید قیمت ها و نرخ تورم تهاجمی ، سرمایه بازار Curve از اواسط سپتامبر تغییر چندانی نکرده است – و حتی کاهش یافته است.

ارزش کلی رقیق شده ممکن است معیار مناسبی برای سرمایه گذاران بلند مدت باشد ، زیرا به آنها اجازه می دهد بهتر ارزیابی کنند که آیا ارزش پروژه بسیار خارج از خط است. به عنوان مثال ، FDV CRV از 15 اکتبر به 160 میلیارد دلار صعود کرد – تقریباً 65 درصد از BTC – در روز راه اندازی آن. این درک سرمایه گذاران را آسان می کند که قیمت CRV بیش از حد ارزش گذاری شده است. همچنین ، به سرمایه گذاران این امکان را می دهد تا از دام ارزیابی ناشی از مقدار کم رمزهای اولیه جلوگیری کنند.

یک اشکال در اندازه گیری ارزش کاملاً رقیق این است که می تواند ارزش کل پروژه را باد کند. به عنوان مثال ، فرض کنید یک پروژه در حال حاضر 1 میلیون نشانه برجسته دارد. امروز اواخر ، 10 میلیون توکن صادر شده طی سه سال آینده را اعلام خواهد کرد. آیا این بدان معنی است که "سرمایه بازار" پروژه 11 برابر بیشتر از دیروز خواهد بود؟ از آنجا که فرمانداران پروژه می توانند پیشنهاداتی را برای تغییر منحنی عرضه در هر زمان شروع کنند ، FDV فعلی می تواند بی ربط باشد.

بحث در مورد روش های ارزیابی در نهایت در مورد ارزش خرید یک سکه یا نشان است. آیا کاهش FDV با کاهش تورم منجر به افزایش قیمت رمز می شود؟ در اینجا ، SushiSwap یک مثال خوب برای ما می آورد.

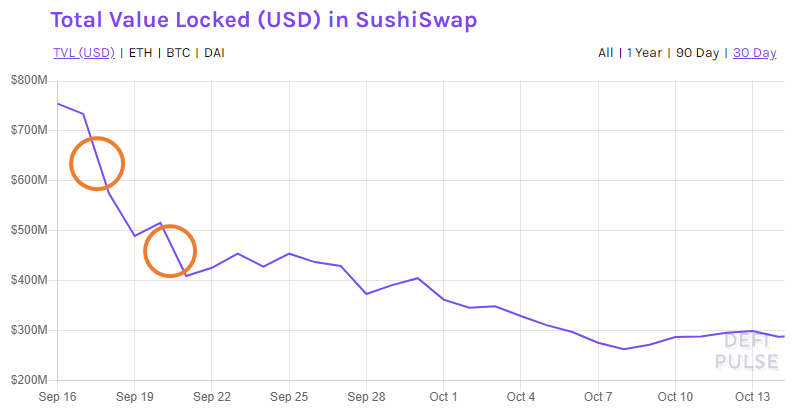

حلقه چپ در نمودار زیر همزمان با راه اندازی توکن UNI توسط Uniswap است ، که باعث می شود TVL رقیب SushiSwap به سرعت کاهش یابد. این حلقه در سمت راست همزمان با تصمیم SushiSwap برای جلوگیری از تأمین 250 میلیون توکن خود است ، که باعث شد کشاورزان از این کار انصراف دهند ، زیرا آنها انگیزه کافی برای ادامه کار SUSHI را نمی دیدند. این بدان معنی است که وقتی پاداش ها به طور معنی داری کاهش می یابد ، کشاورزان به سادگی به پروژه بعدی می روند.

در کشاورزی عملکرد ، پایداری مهم است ، زیرا دوره های زمانی برای کشاورزی کوتاه نیستند. به عنوان مثال ، جوایز Uniswap طی چهار سال پخش می شود. کاهش عرضه کل توکن ها ممکن است باعث افزایش قیمت شود ، اما ارزش پروژه را تغییر نخواهد داد. در عین حال ، ناگهان باعث کمبود دارایی نخواهد شد.

هنگام مقایسه این سه مبادله غیرمتمرکز ، SushiSwap دارای بهترین منابع مالی در سراسر کشور است – کمترین معیار هزینه FDV به سالانه ، با 18.30 و بالاترین درصد محدودیت بازار به FDV ، با 76.93٪ یکبار به طور ناگهانی عرضه رمز را کاهش داد. با این حال ، فعالان بازار از این روش پشیمان شدند و این در قیمت آن منعکس شد. بدتر اینکه قیمت آن تنها 10.26 درصد از پایینترین قیمت خود بازگشت.

در مثال دیگر ، Cream Finance (CREAM) سوخته 67.5٪ عرضه توکن آن در 20 سپتامبر بود. قرار بود قیمت توکن سه برابر شود – اگر FDV حفظ شود – اما کمتر از 50٪ افزایش یافت. باز هم ، برای یک پروژه تولید محصول که سالها طول می کشد تا سرانجام پایان یابد ، کمبود در ابتدای امر عامل اصلی نیست. بنابراین ، کاهش تولید معدن نقدینگی به طور چشمگیری بر قیمت ها تأثیر نمی گذارد.

FDV های ارزان قیمت ذاتاً پشتیبانی قیمت توکن را ارائه نمی دهند

به طور خلاصه ، مورد CRV به ما نشان می دهد که چگونه یک نرخ تورم تهاجمی می تواند سرمایه گذاران را از خرید و نگه داشتن نشانه های تازه ضعف یافته بی انگیزه کند. از طرف دیگر ، مورد SUSHI به ما نشان می دهد که کاهش بسیار زیاد عرضه ، گرچه ارزان تر به نظر می رسد FDV ، تأثیر کمی بر قیمت آن داشته است..

پاداش های تولید محصول و تجهیزات تورمی نقش بسزایی در جذب کاربران دارند. با این حال ، حتی مهمتر توانایی جذب کاربران به یک پروژه و اجازه دادن به ارزش بنیادی برای رشد سریعتر از مقدار رقیق شده منبع است..

OKEx Insights تحلیل های بازار ، ویژگی های عمیق ، تحقیقات اصلی را ارائه می دهد & اخبار متشکل از متخصصان رمزنگاری.