سهام ETF (صندوق قابل معامله در بورس سهام) – آنچه سرمایه گذاران باید بدانند

ETF سهام چیست؟?

در سال 2019 ارزش کل ETF های ذکر شده در ایالات متحده از مرز 4 تریلیون دلار عبور کرد. تقریباً 75٪ این وجوه سهام دارند. علاوه بر این ، 10 بزرگترین ETF در بازار ایالات متحده ETF سهام هستند. در سراسر جهان ، تصویر مشابهی است که ETF های سهام بر صنعت غالب هستند.

بنابراین ، ETF های سهام دقیقاً چیست و مزایا و معایب سرمایه گذاری در آنها چیست?

وجوه قابل معامله در بورس وجوهی هستند که سرمایه خود را جمع می کنند ، سپس سرمایه برای تکثیر شاخص سرمایه گذاری می شود. در مورد ETF سهام ، صندوق برای ردیابی ارزش شاخص سهام موجود یا شاخصی که به طور خاص برای صندوق ایجاد شده ، طراحی خواهد شد. در هر صورت ، در مورد ETF سهام ، فقط سهام شرکت های بورسی توسط صندوق نگهداری می شود.

انواع ETF سهام

در حالی که اکثر وجوه قابل معامله در بورس در دسته ETF سهام قرار می گیرند ، انواع بسیار مختلف سهام ETF وجود دارد.

شاخص عنوان ETF ها

بسیاری از بزرگترین ETF شاخص های شناخته شده بازار سهام را دنبال می کنند. این شاخص ها اغلب به عنوان معیارهایی برای عملکرد بازار سهام گسترده مورد استفاده قرار می گیرند و بنابراین منطقی است که ETF ها آنها را ردیابی کنند. به عنوان مثال می توان به SPDR S اشاره کرد&صندوق شاخص P 500 (SPY) و QQQ Trust (QQQQ) که شاخص Nasdaq 100 را ردیابی می کند.

کلاه بازار ETF

برخی سهام ETF با توجه به ارزش بازار شرکت ها را ردیابی می کنند. صندوق های شاخص عنوان معمولاً بزرگترین شرکت ها را ردیابی می کنند ، اما برخی از صندوق ها هستند که لیست را به بزرگترین شرکتها محدود می کنند. iShares Global 100 ETF S را ردیابی می کند&شاخص جهانی P 100 که شامل 100 شرکت با ارزش جهان است.

وجوه زیادی نیز وجود دارد که در سهام میان رده ، کلاه کوچک و سهام خرد سرمایه گذاری می کنند. iShares Micro-Cap ETF (IWC) بیش از 1300 شرکت را در خود جای داده است ، اما ارزش همه آنها زیر 300 میلیون دلار است..

ETF های بخش

برخی از سهام ETF شاخص های بخش را ردیابی می کنند. بهترین مثال مجموعه SPDR Select ETF است که شامل 10 صندوق سرمایه گذاری در 10 بخش بازار است. برخی از این وجوه ، مانند بخش انتخاب مالی SPDR (XLF) ، خود به معیارهایی برای عملکرد روزانه بخشهای مربوطه تبدیل شده اند..

ETF های صنعت

برای سرمایه گذاری در سبدهای سهام با تمرکز بیشتر ، ETF هایی که در شاخص های صنعت سرمایه گذاری می کنند در دسترس هستند. به عنوان مثال ، در بخش فناوری صنایع مختلفی مانند رایانش ابری ، نرم افزار ، سخت افزار و امنیت سایبری وجود دارد. Global X Cloud Computing ETF (CLOU) شاخص جهانی محاسبات ابری Indxx را از 37 شرکت در سراسر جهان که درگیر محاسبات ابری هستند ، ردیابی می کند..

ETF های سبک سرمایه گذاری

بخش مهمی از سهام سهام ETF وجوهی است که از سبک های خاص سرمایه گذاری پیروی می کند. اینها هنوز وجوه منفعلانه مدیریت شده هستند ، اما شاخص هایی که آنها ردیابی می کنند برای سهام دارای ویژگی های خاص مربوط به رشد ، ارزش ، حرکت یا سایر عوامل است..

به عنوان مثال iShares MSCI EAFE Growth ETF که شاخص رشد بازار توسعه یافته از اروپا ، استرالیا و آسیا را ردیابی می کند. سهام با استفاده از ترکیبی از معیارهای رشد برای شاخص انتخاب می شود.

Smart Beta و Factor ETF

کمی پیچیده تر ETF ها هستند که از ترکیبی از عوامل برای انتخاب و نگهداری وزن استفاده می کنند. شاخص ها معمولاً مبتنی بر تحقیقات تجربی هستند و هدف آنها بهبود عملکرد شاخص های وزن دار شده در بازار است. هدف فقط ایجاد بازده بالاتر نیست بلکه ریسک و نوسانات را در نظر گرفته است. این کار را می توان با حذف سهام با بدهی بالا ، افت حاشیه یا ارزیابی های بسیار بالا انجام داد.

ETF های برابر برابر

رویکرد دیگر مدیریت ریسک صندوق هم وزن است. در این حالت ، یک شاخص موجود تغییر می یابد تا تمام سهام به طور مساوی توزین شوند. این روش هنگامی که ارزشمندترین شرکتهای موجود در یک شاخص بیش از حد ارزش گذاری می شوند ، خطر را از بین می برد.

Invesco S&P 500 Equal Weight ETF (RSP) شامل تمام سهام موجود در S است&شاخص P500 ، که هر سهام 0.2٪ از صندوق را تشکیل می دهد. این وجوه به تعادل مجدد منظم نیاز دارند.

وجوه درآمد یا سود سهام

برخی از سرمایه گذاران بیش از آنکه به فکر رشد سرمایه باشند ، به فکر درآمد حاصل از سرمایه گذاری خود هستند. تعداد زیادی از ETF ها با ETF سود سهام و درآمد پذیرایی از این سرمایه گذاران را انجام می دهند. صندوق ها شاخص های سهام با بازده سود بالا ، پایدار یا رو به رشد را ردیابی می کنند. این وجوه معمولاً در اعتماد سرمایه گذاری در املاک و مستغلات (REIT) و سهام ممتاز نیز سرمایه گذاری می کنند.

ETF های بین المللی و منطقه ای

ETF ابزاری مفید برای متنوع سازی نمونه کارها با مواجهه با بازارهای خارج از کشور است. این صندوق ها به طور معمول تعداد زیادی سهام از مناطق خاص یا مراحل توسعه اقتصادی را در اختیار دارند. گسترده ترین این وجوه شامل ارزش سهام 30 اقتصاد بزرگ جهان است. برخی دیگر بین اقتصاد توسعه یافته و در حال توسعه یا از جمله مناطق خاصی تمایز قائل می شوند.

بزرگترین ETF بین المللی Vanguard FTSE Developed Markets ETF (VEA) است که تقریباً 4000 سهام مختلف از کشورهای پیشرفته را شامل می شود..

ETF های فعال

جدیدترین بخش از سهام ETF موجودی است که به طور فعال ETF مدیریت می شود. این صندوق ها مانند اکثر صندوق های سرمایه گذاری مشترک توسط یک مدیر صندوق و یک تیم از تحلیلگران اداره می شوند. هدف آنها ایجاد پرتفوی است که با انتخاب فعال سهام برای سرمایه گذاری ، از شاخص معیار پیشی بگیرد.

جوانب مثبت و منفی ETF سهام

مزایای ETF:

- ETF سهام راهی کارآمد برای داشتن نمونه کارهای متنوع یا متمرکز از سهام عدالت است.

- هزینه های مدیریت ETF بسیار کمتر از هزینه های دیگر محصولات سرمایه گذاری است,

- ETF سهام را می توان برای ساخت نمونه کارها با اهداف بسیار خاص استفاده کرد.

معایب ETF:

- هدف ETF ردیابی عملکرد یک شاخص است ، که طبق تعریف بدین معنی است که هرگز از شاخص بهتر نخواهد بود.

- در حالی که هزینه های مدیریت پایین است ، هنگام خرید و فروش ETF مجبور به پرداخت کمیسیون هستید.

- ETF هایی که در بازارهای بسیار باریک سرمایه گذاری می کنند ، اغلب نقدینگی نیستند و نسبت هزینه بالایی دارند.

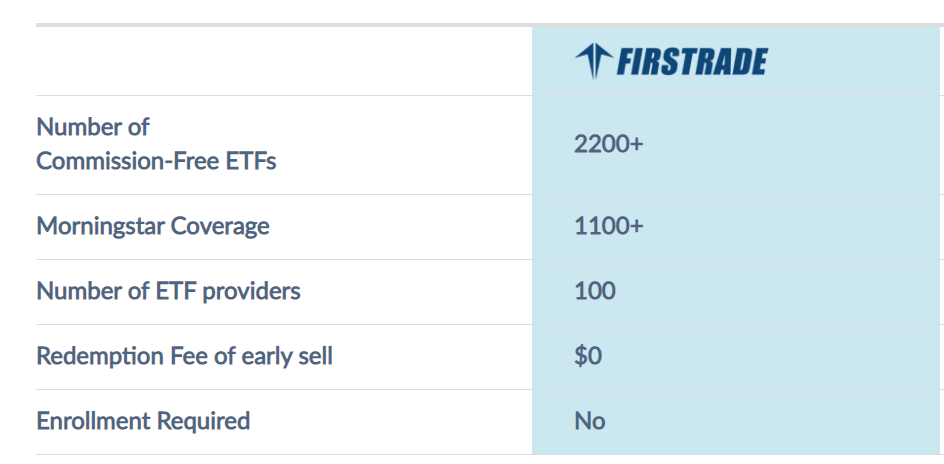

کارگزار ETF توصیه می شود

نتیجه

برای بسیاری از سرمایه گذاران سهام مهمترین کلاس دارایی هستند. خوشبختانه تعداد زیادی سهام ETF وجود دارد که می تواند برای ایجاد یک سبد سهام یا به عنوان هسته پرتفوی گسترده ای از سرمایه گذاری مورد استفاده قرار گیرد..