算法稳定币的性能表明它们尚未证明其模型合理

算法稳定币的市场回顾及其不同模型的性能

最近,算法稳定币获得了很大的吸引力,特别是由于DeFi繁荣以及随之而来的自动货币市场和基于区块链技术构建的金融协议的普及.

但是,正如我们在对稳定币空间的最新深入分析中所讨论的那样,当前的解决方案远非理想之举,尽管算法模型在纸面上看起来确实可靠,但尚未在实践中得到证明。.

在此市场评论中,我们将仔细观察几种此类稳定币的近期表现,并评论它们在为加密货币领域带来价格稳定性方面的成败与否。.

使用rebase模型的稳定币

正如我们在上面引用的深入功能中所解释的那样,通过调整用户钱包中的代币余额,重新设定稳定币可确保持有人始终在整个市值中保持相同的百分比份额.

Ampleforth(AMPL)是这种稳定币的一个很好的例子,特别是因为没有其他值得注意的项目使用此模型。 YAM Finance,一个曾经非常受欢迎的DeFi项目,最近也 残障人士 它的变基功能.

根据改组模型,AMPL的供应每24小时根据交易量加权平均价格或VWAP进行一次调整,通过这样做,协议尝试将令牌保持在1美元的稳定价格上.

但是,对AMPL在过去90天内的价格表现的回顾显示,价格在0.75美元至1.70美元之间波动。这些波动虽然不是理想的,但与2020年7月AMPL的短暂交易(高于2美元)相比,确实显示出AMPL稳定性的提高。.

尽管持有AMPL的用户的余额仍然会发生变化,但他们可以通过关注各个阶段的供应变化(例如通货紧缩,通货膨胀和事件驱动的需求激增)来进一步降低这种波动性.

话虽如此,AMPL是当今市场上更稳定的算法稳定币之一,并且仍使用rebase模型.

使用多令牌模型的稳定币

在多令牌模型(也称为Seigniorage份额)中,用户钱包中的实际令牌数量不会因价格变化而变化。取而代之的是,将价格稳定机制传递给二级代币,以激励流动性提供者和贷方支持价格。.

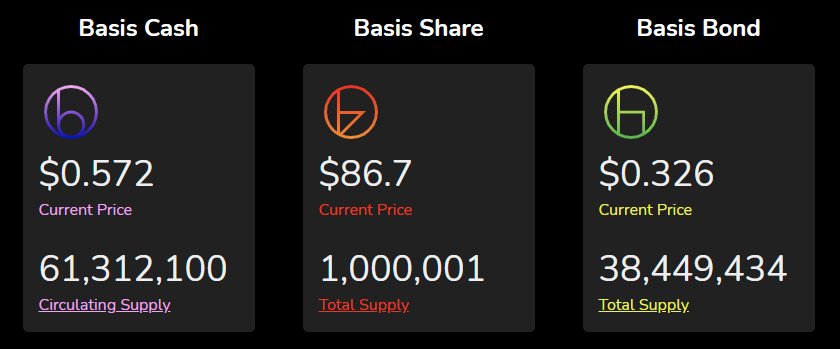

Basis Cash是使用此模型的稳定币,已经运行了大约两个月。它在其协议中具有三种令牌:稳定币(BAC),股息令牌(BAS)和债券令牌(BAB)。当BAC的价格低于$ 1时,可以通过打折销毁BAC来获得BAB,而当BAC的价格高于$ 1时,BAB可以以一比一的比例交换为BAC。此外,如果所有债券都被赎回,则当BAC的价格高于$ 1时,BAS持有人可以获得额外的BAC。.

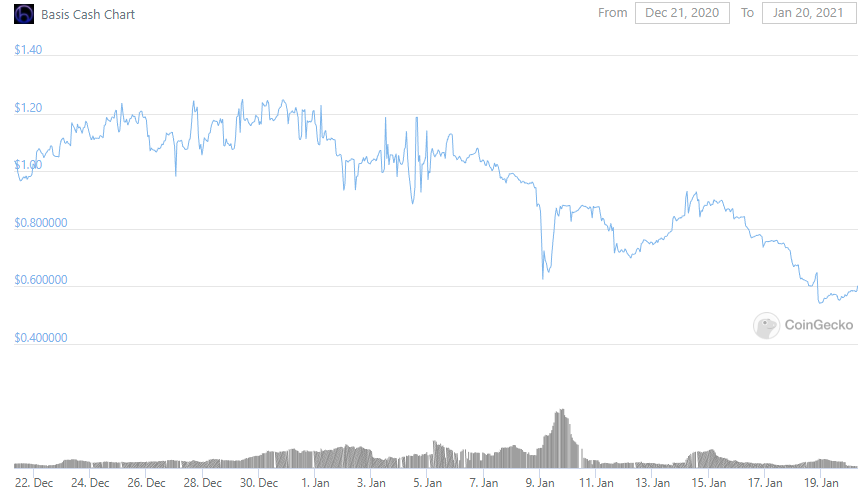

尽管Basis Cash建立在这样一个复杂的机制上,但是在回顾BAC在过去30天的价格表现时,我们看到它在10天内失去了1美元的价格挂钩。 BAC现在跌破0.60美元并且没有显示强劲反弹的迹象.

造成这种情况的原因可能是在BAC价格低于1美元之后产生的大量债务发行。债券的大量发行意味着赎回的等待时间更长,这进一步导致稳定币的过度通缩.

最终,这成为一个周期,在此周期中,BAC的低价格意味着需要以折扣价交换更多的BAB,这给BAC的价格带来了进一步的压力。.

基础现金尚未经历一个完整的周期,它需要更多时间来显示其机制的弹性。尽管有可能在将来的某个时候重新进入通胀阶段,但目前看来很困难.

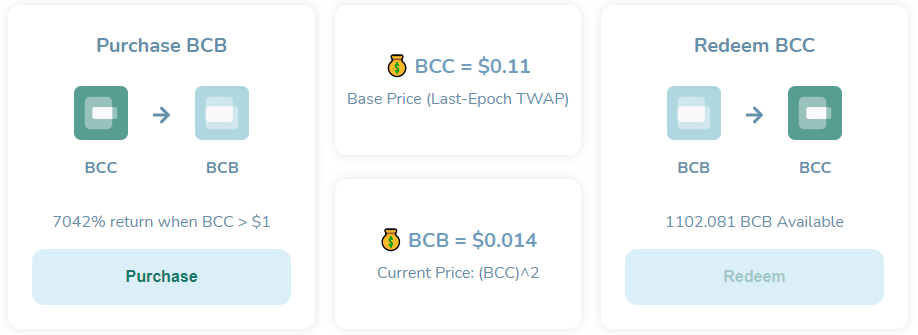

Basis Cash的模仿者Basis Coin崩溃的速度甚至更快。截至1月20日,该协议中的稳定币BCC的价格为0.11美元,并且在超过24小时内从未稳定在1美元附近。 BCC显然未能提供价格稳定,并且仍面临巨额债券赎回的压力,使其不太可能很快恢复到1美元的固定汇率.

另一种算法稳定币协议Empty Set Dollar(ESD)使用 "优惠券" 为协议债务筹集资金的机制。优惠券是通过燃烧ESD购买的,这导致了合同供应。一旦方案进入通货膨胀阶段,就可以兑换优惠券以防ESD。.

ESD将一个八小时的周期视为 "时代," 这意味着令牌的总流通数量将在较短的周期内进行调整。债务是在以下情况下创建的 "时代" 结束后,成交量加权平均价(VWAP)跌破1美元。因此,如果ESD价格跌至固定收益的倍数以下 "时代," 债务变得越来越大,与此同时, "优惠券" 为了吸引人们的购买,折扣越来越大。此外,ESD会增加债务的到期期限,其中息票将在90年后到期 "时代," 相当于30天.

尽管ESD已在AMPL和BAS上取得了很多改进,但在纸面上,回顾过去30天的价格,我们可以清楚地看到其当前的价格为0.51美元,与1美元的固定汇率相去甚远。从理论上讲,ESD价格是否会反弹将取决于大量债券到期的时间点。目前,ESD还需要时间来证明自己.

ESD副本Dynamic Set Dollar(DSD)在某些方面有所不同,包括延长票息的期限并减少令牌膨胀和收缩的次数。在过去的两周里,DSD也进入了通缩阶段,但目前的0.65美元价格似乎比ESD还要坚挺.

使用部分抵押模型的稳定币

大约一个月前推出的FRAX是部分抵押的稳定币,也是世界上第一个分数算法稳定币。任何人都可以通过提供两个令牌来创建FRAX:抵押令牌(创世时支持USDT和USDC)和管理令牌FXS。当前的抵押率为82.25%,这意味着1枚FRAX可以铸成0.8225美元的USDT或USDC和0.1775美元的FXS.

从理论上讲,当1 FRAX低于1美元时,套利者将购买FRAX并用它赎回USDC和FXS,并从FXS的销售中获利。购买FRAX的需求将使汇率再次达到1美元。当1 FRAX超过$ 1时,套利者会将FRAX与USDC和FXS铸造在一起,然后以获利的价格出售FRAX。这种抛售压力将使汇率回到1美元.

但是,FRAX仍处于早期阶段,用于减轻通缩阶段的债券(当大量FXS代币被出售时)尚未发行。话虽如此,该协议在过去一个月中一直非常稳定,而FRAX的价格牢牢地固定在1美元。此外,FRAX的市场规模增长缓慢,并且FRAX的发行总量未超过2600万。当抵押率进一步降低以及其总发行量进一步扩大时,我们仍然需要查看FRAX是否仍然锚定.

算法稳定币有很多要证明的

回顾所有上述算法稳定币后,我们可以看到使用债券和股利作为激励措施似乎在某种程度上可行。但是,这些模型中肯定有一个投机性的高风险元素.

尽管算法稳定币的目标是具有比抵押支持稳定币更大的可扩展性,但最近的市场表现表明,它们在实践中并不总是运作良好,需要更多的时间和市场成熟度才能牢固地锚定于1美元的软挂钩.

无论如何,显而易见的是,DeFi的繁荣和向区块链驱动的金融解决方案的全面转变正在鼓励创新和实验,这些创新和实验可能会在未来产生积极的结果和更好,更健壮的协议。在此之前,法定抵押稳定币可能仍会流行.

OKEx Insights提供了市场分析,深入的功能以及独到的研究 & 来自加密专家的精选新闻.