比特币泛滥:对加密货币的机构投资的检验

有关著名的宏观投资者Paul Tudor Jones的基金将投资比特币(BTC)作为对冲通胀的消息于5月7日首次成为主流。这一消息于5月11日得到了跟进,这是第一个也是最重要的加密货币第三次获利的日子。减半-当琼斯在CNBC上去 细节 他已经在比特币上投资了1%至2%的资产,承认这个数字是“保守的”。

在一个 信 对投资者而言,琼斯将今天的比特币与1970年代的黄金进行了比较,指出他的英属维尔京群岛全球基金可以将其资产的“低个位数百分比敞口百分比”投资到BTC期货中。他还详细讨论了比特币作为新生价值存储的问题。此外,琼斯认为,简单客观地看待 当今的数字世界 通货膨胀的货币政策使对最受考验和考验的加密货币的投资显然值得一试.

即使Jones指出投资是以交易比特币期货的形式进行的(例如,不是现货购买实际的比特币),但该消息仍助推了更大的加密货币行业的发展。许多人认为它是持续的 验证 备受追捧的机构参与者正在正式进入这一领域.

但是琼斯和那些晚到晚会的人吗?为了更好地理解未来对加密货币的机构投资会有什么期望,我们研究了机构投资者目前在比特币和数字资产领域中有多少兴趣,以及我们如何达到如今的状态.

Contents

在2017年做空最高:比特币期货推出

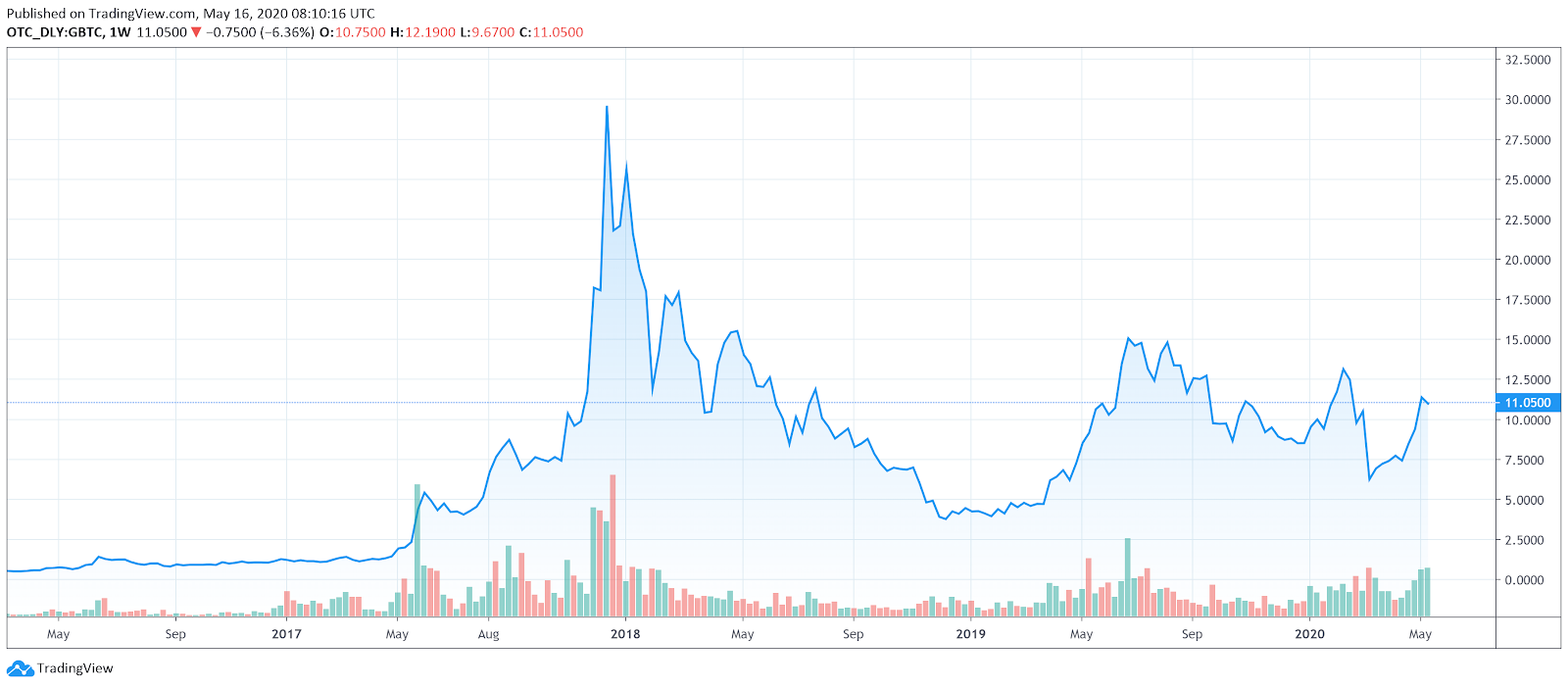

对比特币进行机构投资的故事很大程度上始于总部位于纽约的Digital Currency Group的Grayscale Investments,LLC。 -于2013年推出,并在这场竞赛中名副其实地为为希望接触当时非常新的数字资产类别的机构投资者提供解决方案。但是,直到比特币期货合约出现之前,它才变得特别引人注目。.

2017年12月,随着围绕比特币的炒作达到高潮,领先的加密货币几乎创下了约20,000美元的历史新高,Cboe Global Markets Inc(CBOE.O)和CME Group Inc(CME.O) 放弃了新闻 他们都将推出比特币期货合约.

这些产品分别于12月10日和12月17日上市。芝商所的合约开盘价为20,650美元,基本上是2017年比特币泡沫的最高点。到12月18日,星期一, 它已经下跌了2.05%. 在随后的几个月中,BTC的价格急剧下跌,并开始了一个加密货币行业的许多时期,称为 “加密冬天。”

2018年:在斜坡上建立机构比特币

尽管对于零售加密货币市场上的许多人来说,2018年是严峻的一年,但机构开始认真认真地进入数字货币领域.

前述的Grayscale Investments,LLC 揭幕 在2月,其灰度级数字大型资本基金有限责任公司(Grayscale Digital Large Cap Fund LLC)在2018年掀起了第一轮机构兴趣,而在比特币价格达到约20,000美元峰值后仅两个月.

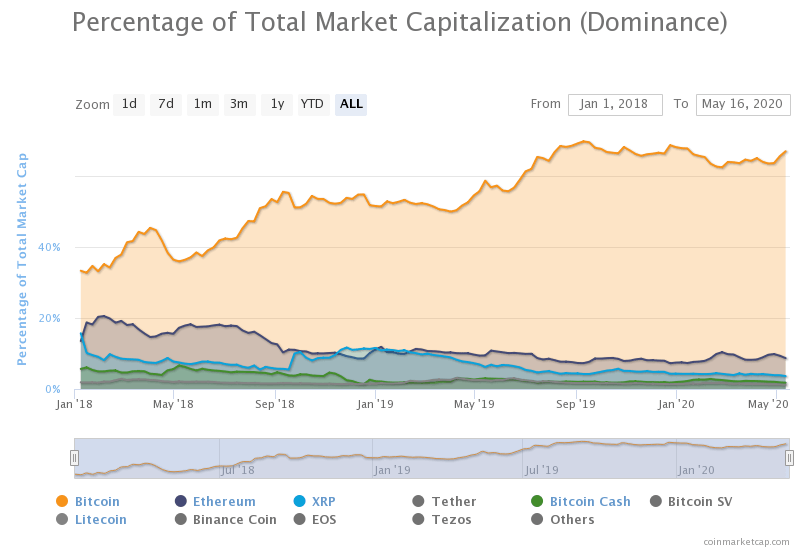

就像Grayscale Digital Large Cap Fund LLC的名称所暗示的那样,它最初包括比特币,以太坊(ETH),Ripple(XRP),比特币现金(BCH)和Litecoin(LTC)-所有硬币都符合“ Grayscale的基金建设标准”。市值加权投资组合。”但是,所有山寨币最终都将对BTC表现不佳。.

当时,Grayscale管理着13.1亿美元的资金-我们将发现,这个数字在未来两年内将显着增长.

灰度不是2018年机构加密领域的唯一名字.

当年8月,总部位于美国的对冲基金Morgan Creek Digital与美国加密投资公司Bitwise Asset Management合作(成立于2017年)成立了Digital Asset Index Fund。该产品面向希望接触各种加密货币和数字资产的机构投资者。该基金的最低投资额为50,000美元,并追踪了新成立的Morgan Creek Bitwise数字资产指数(MCBDAI).

同月,Morgan Creek Digital投资总监Mark Yusko 告诉CNBC 捐赠基金,养老基金和家族办公室对加密货币领域投资的需求不断增长-我们将看到这一点 确认的 不久之后.

2019:机构进入有效的加密货币领域

在2019年9月,Yusko再次在CNBC上表达了他对比特币的超乐观情绪。在新闻媒体的“快速赚钱”计划中,这位对冲基金资深人士 督促 感兴趣的各方只需“购买”,而不必担心价格波动。事实证明,机构投资者已经在这样做.

从所有账户来看,2019年机构资金流入比特币和加密货币领域的最大流入.

灰度级-主要为传统对冲基金,养老金和捐赠基金提供服务- 宣布 今年早些时候,该公司在2019年筹集了6.07亿美元。考虑到所有产品之间的累计投资差价,这一数字跃升至11.7亿美元。与此同时,仅在2019年第四季度,公开上市的Grayscale Bitcoin Trust就获得了1.9亿美元的投资。这些投资中有近四分之一来自新客户.

灰度常务董事Michael Sonnenshein将这些数字解释为机构投资者已经在起作用,并告诉《福布斯》“他们在这里并以有意义的规模出现。”

Sonnenshein的观点与Elwood Asset Management和PricewaterhouseCoopers(PwC)最近发布的年度报告相吻合。 状态 加密对冲基金管理的资产在2019年增长了两倍- 现在总计20亿美元.

Bakkt比特币衍生品大肆宣传

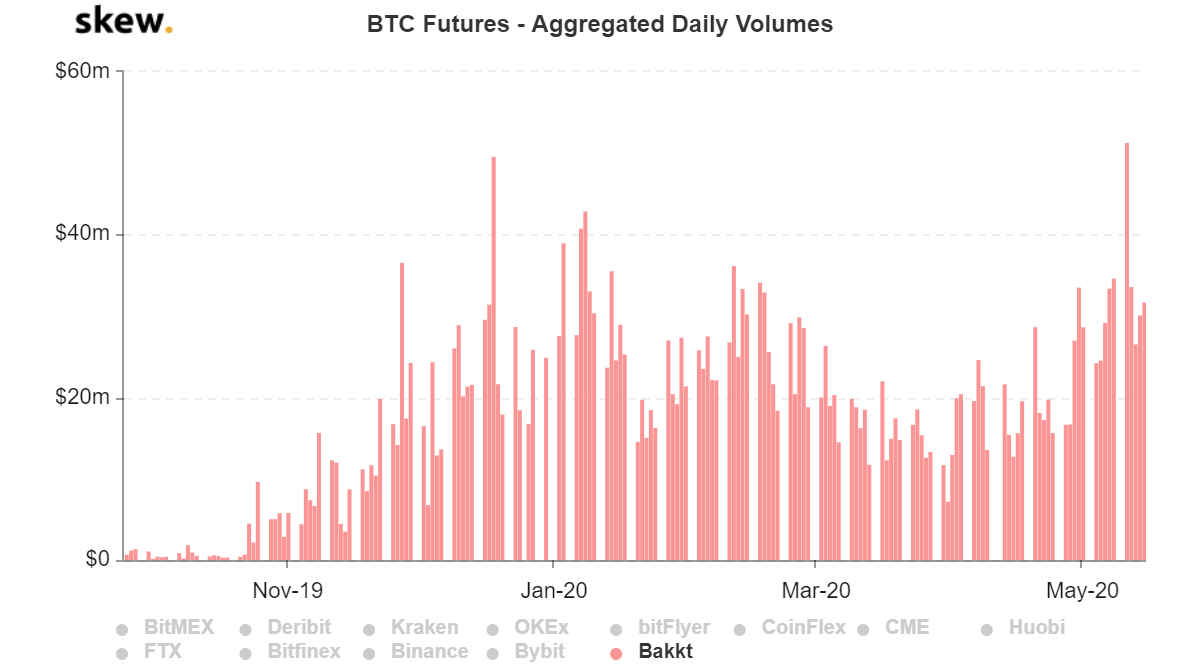

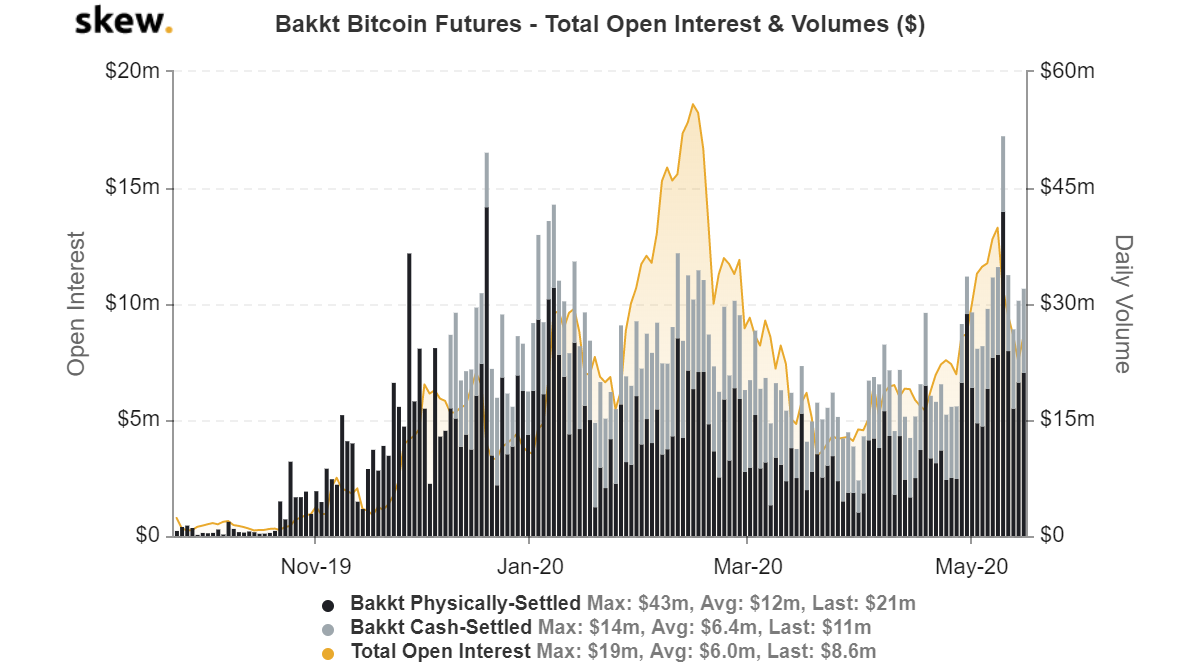

在对比特币的机构投资方面,由纽约证券交易所(NYSE)运营商洲际交易所(ICE)创立的Bakkt也许是加密货币世界中首次被讨论和炒作的产品。 显露 在2018年8月。Bakkt的发布被推迟了两次,该公司花了大约13个月的时间与监管机构进行了讨论。最终,Bakkt于2019年9月下旬启动了以实物结算的比特币期货合约-为希望在BTC市场上获得联邦监管头寸的美国机构投资者提供了高度信任的入场券.

尽管Bakkt的BTC期货-三个月后, BTC选项 -在更大的比特币和加密货币社区备受推崇,早期的交易量令人失望。在2020年1月下半月(BTC价格上涨至三个月高位)时,甚至没有一份比特币期权合约 交易手 根据CoinDesk的报告,一周内.

尽管总交易量可能会让某些人失望,但Bakkt仍然是制度化比特币领域的固定资产。备受瞩目的 与星巴克建立合作伙伴关系, 例如,说明ICE继续努力促进零售业的采用。同时, 闭幕 2020年3月的3亿美元B轮融资以及即将推出的移动应用程序表明,该公司正在推动主流采用.

WisdomTree ETP增加了投资者访问实际比特币的权限

在2019年即将结束的时候,总部位于纽约的基金管理公司WisdomTree在瑞士的主要证券交易所SIX上推出了另一种比特币交易所交易产品(ETP)。值得注意的是,物理支持的WisdomTree ETP(BTCW)不能以现金结算。相当, 它以比特币结算 并提供机构级存储.

2020年:COVID-19和向加密货币的转变

尽管2019年是对比特币和整个加密货币领域进行机构投资的重要一年,但从所有方面来看,今年将是迄今为止规模最大的一年.

我们已经知道Grayscale在2019年表现不错,但在2020年第一季度,其比特币供应量仅在增长。该公司 显露 现在它约占比特币总供应量的1.7%-今年增长了0.1%。同样,在今年第一季度,对Grayscale产品的整体投资是2019年第三季度和2019年第四季度加起来的两倍.

Grayscale并不是唯一在2020年大行其道的加密对冲基金。圣地亚哥的Blockforce Capital也正在利用全球经济的波动性, 讲 CoinDesk在5月初的回报率增长了18%.

普华永道最近发布的上述报告还表明,管理超过2000万美元的加密对冲基金的数量从之前的19%增至35%。.

当然,制度性利益的增加部分是受到COVID-19大流行刺激的全球经济不确定性和史无前例的货币政策的推动.

但是,冠状病毒并不是我们看到如此大量的机构资金涌入加密货币领域的唯一原因。过去两年中建造的坡道现在也得到了很好的利用。普华永道全球加密货币主管Henri Arslanian在5月16日与OKEx Insights的对话中解释道。

“两年前,想要加密货币暴露的机构参与者必须踏上一段旅程,最有可能与不受监管的参与者打交道。如今,从加密货币基金到受监管的工具,都有许多简便的选择,使选择变得更容易。

此外,阿尔斯拉尼亚人认为没有理由期望机构投资者很快就会对加密货币失去兴趣。他告诉OKEx Insights:

“我预计在未来几个月内,机构对加密资产的兴趣会增加。这不仅是由于从CBDC到Libra的宏观发展,而且还包括重要的考虑因素,例如监管的明确性和最佳实践的采用。”

富达提供比特币托管

同时,投资巨头富达(Fidelity)采取行动,要求机构投资者通过其所信任的公司来保护其数字资产。富达投资的加密货币部门 宣布 在今年1月,它将担任伦敦加密货币投资公司Nickel Digital的比特币托管人.

富达数码资产欧洲负责人克里斯·泰勒(Chris Tyrer), 著名的 他预计路透社将继续保持机构化趋势,因为“我们看到机构投资者的兴趣正在回升。”

总部位于波士顿的跨国金融服务公司目前拥有近 8万亿美元 在管理资产中.

Stack Funds对非美国玩家开放托管和敞口

跟随富达(Fidelity)监管的是总部位于新加坡的资产管理公司Stack Funds,该公司 开始推广 为亚洲乃至美国以外地区的合格投资者提供全面保险的比特币跟踪器基金和托管解决方案.

CoinMetrics为追踪基金提供定价,由BitGo和Silvergate提供保管解决方案.

关于Stack Funds产品的最值得一提的也许是,它将仅使用实物比特币来提供多头头寸,这意味着交易者无法推测其不利之处,并维持相对较低的管理费。.

Amun AG专注于做空BTC

Amun AG还迅速开始为机构交易者提供与比特币相关的产品,以开始2020年.

一月,阿蒙 发射了 SIX上的21Shares短比特币ETP(SBTC)。顾名思义,与Stack Funds的上述产品不同,该交易所交易产品跟踪比特币的相反表现,并向希望双向交易顶级数字货币价格的投资者提供风险敞口。.

值得注意的是,ETP结构的SBTC追踪器是同类中第一个基于数字资产的短/逆产品,并且是受监管的瑞士交易场所中的第一个逆比特币ETP。.

21Shares短比特币ETP一分钟图。资料来源:TradingView

Renaissance Technologies对BTC表现出兴趣

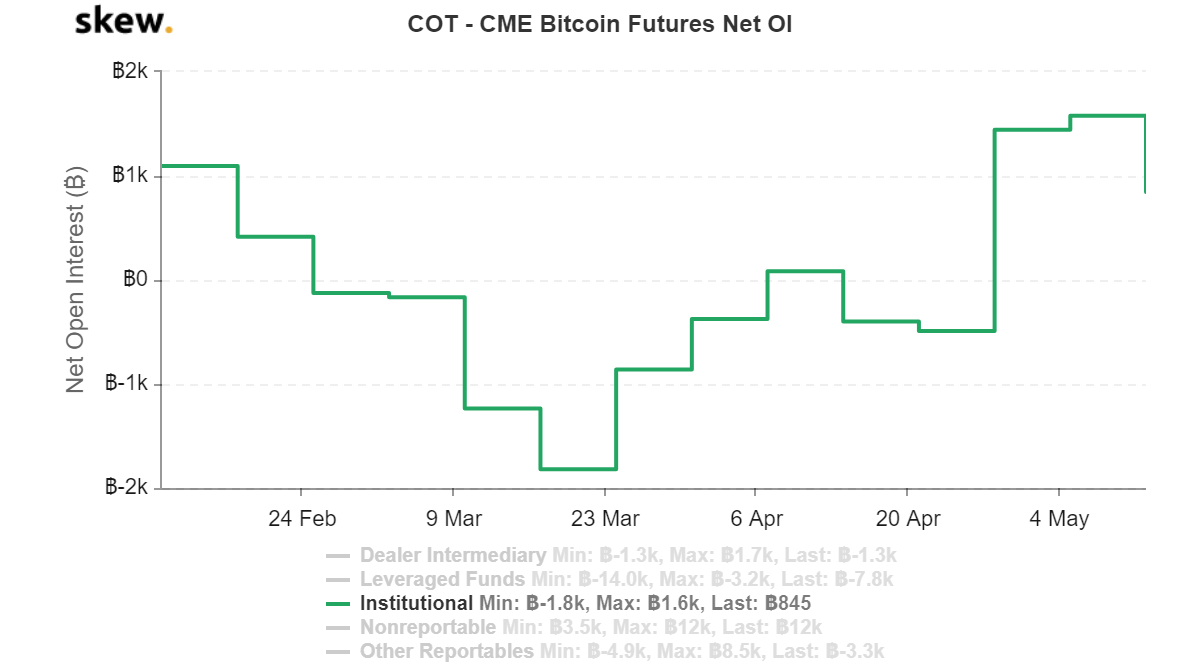

2020年4月,人们知道对冲基金巨头Renaissance Technologies对比特币期货市场产生了潜在的兴趣。一种 监管备案 上个月表示,该公司已批准其知名的Medallion Funds在CME上“进入比特币期货交易”。这个消息恰逢 报道的上升 芝商所比特币期货的新交易账户中.

Renaissance Technologies是世界上最大的对冲基金之一,目前资产规模不足 1,660亿美元 在管理资产中.

当比特币ETF?

显然,越来越多的产品可供希望获得加密货币(尤其是比特币市场)投资的机构投资者使用,但到目前为止,仍然有一种特定的产品很难与时俱进-备受关注的比特币交易所交易基金(ETF).

现在,比特币ETF申请被美国证券交易委员会(SEC)拒绝的历史由来已久,最近的一次是 拒绝威尔希尔·菲尼克斯的竞标 在2020年2月。就像过去的拒绝一样,最新的申请人未能充分证明BTC市场能够抵制操纵.

代理商的 现在著名的加密货币倡导者, SEC专员Hester Peirce再一次 表达了她的异议 做出决定,说明:

"这种不赞成的态度使我得出以下结论:该委员会不愿批准任何可提供比特币进入市场的产品的上市,并且没有任何档案能够满足该委员会坚持要求与比特币相关的不断变化的标准。产品-仅限与比特币相关的产品。”

最值得注意的是,Bitwise Asset Management去年的比特币ETF也未能获得SEC的批准。该公司备受瞩目之后遭到了拒绝 试图 在详细的演讲中平息委员会在比特币市场上的“有关市场操纵,托管,流动性,定价和套利的担忧”.

尽管目前美国证券交易委员会(SEC)批准的比特币ETF的前景似乎不太可能,但在未来几年中,这并非完全没有可能。随着行业日益制度化,SEC可能会对该产品获得更多信心。普华永道的Arslanian向OKEx Insights解释说:

随着行业的发展和成熟,我们将继续看到经验丰富的金融专业人士进入加密货币领域。这不仅给机构投资者带来了安慰,也给监管机构带来了更多的安慰。”

因此,尽管没有人屏住呼吸等待比特币ETF进入美国交易大厅,但似乎-鉴于坡道,BTC期货产品和机构资金的稳步增长,无论如何都流入该空间-.

OKEx Insights提供了市场分析,深入的功能以及来自加密专家的精选新闻.