استراتژی تجارت شبکه با فرکانس متوسط تا پایین – یک استراتژی مفید دستیابی برای سود

استراتژی تجارت شبکه

قاعده کلی استراتژی تجارت شبکه این است که استراتژی موقعیت مهمتر از زمان بندی است. اساساً ، استراتژی معاملات شبکه تکنیکی است که تعداد مشخصی از سفارشات فروش یا خرید در فواصل منظم بالاتر یا زیر یک قیمت تعیین شده قرار می گیرد تا سودها را به جای متوقف کردن ضرر ، هدف قرار دهد. هرگاه قیمت بازار یک موقعیت از پیش تعیین شده برخوردار باشد و سود با بسته شدن آن ثبت شود ، باز هم همان تعداد سفارش خرید یا فروش در بالا یا پایین قیمت تعیین شده قرار می گیرد. این امر شبکه ای شبیه به تور ماهیگیری برای کسب سود عقب و جلو در بازار نوسان ایجاد می کند.

از مطالب فوق کاملاً مشخص است که هسته اصلی استراتژی تجارت شبکه دستیابی به سودآوری بر اساس مفهوم “بازگشت متوسط” است. استراتژی تجارت شبکه به خوبی برای نوسانات اعمال می شود. تفاوت بین هر جفت معاملاتی آربیتراژ ماهیتاً منوط به “رگرسیون” است. به عنوان مثال ، قیمت قرارداد آتی سرانجام منوط به عقب نشینی از قیمت لحظه ای خود می شود ، و قیمت های قرارداد های دائمی و آتی نیز مشمول “رگرسیون” می شوند. بنابراین ، استراتژی معاملات شبکه ای و معاملات آربیتراژ به عنوان دوقلو در بازار سکه در نظر گرفته می شود.

استراتژی تجارت شبکه با فرکانس متوسط تا پایین

OkEx’s BTC Swap و BTC Quarterly را به عنوان مثال در نظر بگیرید ، تفاوت به عنوان قیمت اول منهای قیمت دومی محاسبه می شود. نمودار زیر نوسانات تفاوت را از 27 جولای 2019 تا 27 آگوست 2019 نشان می دهد. بدیهی است که اختلاف بین تقریبا + 1٪ تا -3٪ نوسان دارد. منحنی برای چند بار به محور 0 برخورد می کند.

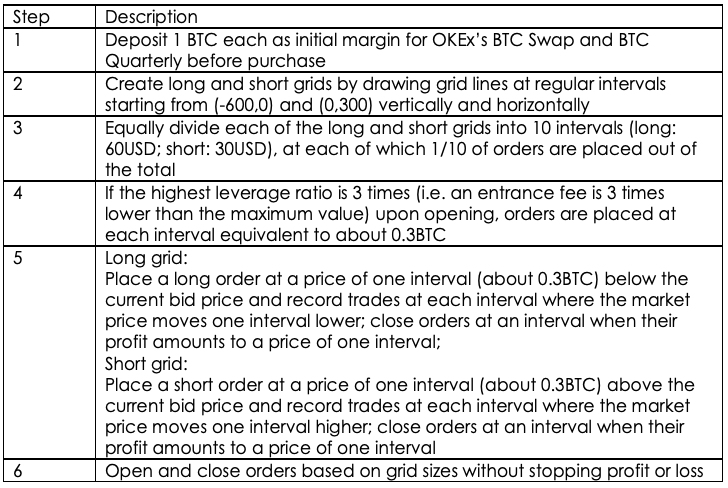

مراحل استفاده از استراتژی تجارت شبکه:

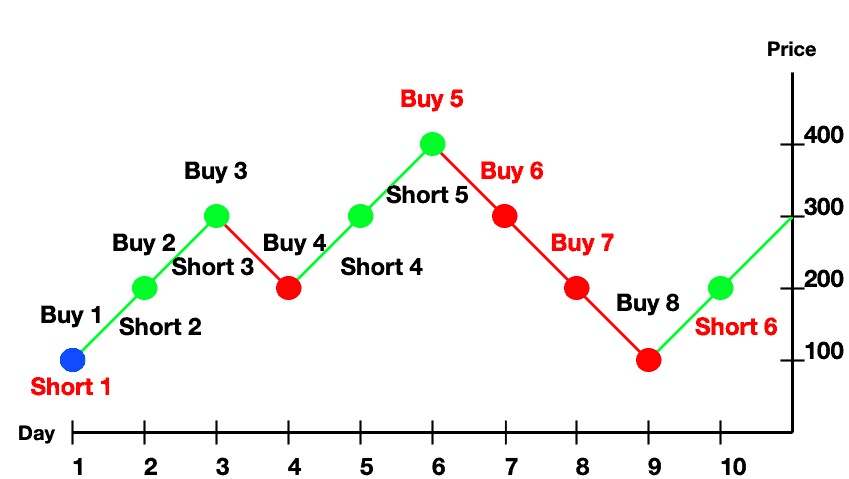

شبکه طولانی را به عنوان مثال در نظر بگیرید:

ما یک سفارش طولانی می دهیم وقتی قیمت بازار یک بازه پایین می رود. هنگامی که قیمت بازار کاهش می یابد ، 3 موقعیت طولانی در Buy 1 ، Buy 2 و Buy 3 به ترتیب باز می کنیم (به عنوان مثال خرید 1 ، خرید 2 و خرید 3 نشان داده شده در بالا ، نشان دهنده افتتاح 30 قرارداد دائمی طولانی و 30 قرارداد کوتاه سه ماهه). و هنگامی که قیمت بازار برگشت می یابد ، ما موقعیت های جلد 3 ، جلد 2 و جلد 1 را به ترتیب پوشش می دهیم (به عنوان مثال جلد 1 ، جلد 2 و جلد 3 نشان داده شده در بالا ، نشان دهنده پوشش 30 قرارداد دائمی طولانی و 30 قرارداد کوتاه سه ماهه). سود به عنوان 3 * قیمت یک بازه محاسبه می شود. این مورد در مورد شبکه کوتاه نیز صدق می کند.

از آنجا که اساساً فرض بر این است که تفاوت منفی 0 است ، بنابراین اگر اختلاف به ترتیب زیر یا بالاتر از 0 باشد ، شبکه های طولانی یا شبکه های کوتاه ایجاد می کنیم. بر اساس همین فرض ، ما فقط به جای متوقف کردن ضرر هنگام باز کردن ، باید موقعیت ها را پس از بازگشت قیمت های بازار ببندیم.

تحلیل ریسک

از لحاظ تئوری ، استراتژی تجارت شبکه نوعی استراتژی بازگشت مطلق است که توسط سرمایه گذاران معاملات با فرکانس متوسط تا پایین در معاملات آربیتراژ به کار گرفته می شود. قرار است در یک میان مدت و بلند مدت ، مبلغی که سرمایه گذاری می کنید بدون ریسک باشد. با این حال ، عملاً ، شما باید خطرات احتمالی انجام سرمایه گذاری را در نظر بگیرید.

خطر انحلال اجباری در بازار یک طرفه

استراتژی هجینگ به طور معمول می تواند برای آربیتراژ استفاده شود. اگرچه قیمت های پرچین در موقعیت های کوتاه و کوتاه مساوی در معرض نوسان هستند ، اما به دلیل نوسان زیاد ، ممکن است یک پا از کار بیفتد ، زیرا ممکن است پوشش کافی در برابر خطر غیرقابل کنترل نداشته باشید. بنابراین ، برای محافظت از موقعیت های دیگر در شرایطی که ضرر بیشتر از حد انتظار است ، باید نسبت اهرم کمتری و حاشیه انتقال را انتخاب کنید.

هزینه معامله و هزینه بودجه

همانطور که در طی نوسانات معاملات آربیتراژ سود کسب می کنید ، سود هر معامله نسبتاً کم است. شما باید اطمینان حاصل کنید که سود با استفاده از شبکه های بزرگتر در استفاده از استراتژی تجارت شبکه با فرکانس متوسط تا پایین ، می تواند هزینه معامله و هزینه بودجه را پوشش دهد.

مشکل در معاملات قراردادهای آتی

این احتمال وجود دارد که با بسته شدن قرارداد ، این اختلاف منوط به بازگشت نباشد. فقط زمانی که نزدیک به بستن قرارداد هستید باید موقعیت ها را بپوشانید. قبل از بستن باید برای پوشش دادن همه موقعیت ها ابتکار عمل گرفته شود.

نتیجه

به طور خلاصه ، استراتژی تجارت شبکه خطر بسیار کمی را شامل می شود. شما می توانید بدون مشاهده نوسانات قیمت ، سود خود را پس از درک بهتر استراتژی قفل کنید. در این بین ، هزینه معاملات به طور کلی در معاملات شبکه با فرکانس متوسط به پایین نسبت به معاملات شبکه با فرکانس بالا کمتر است. عملکرد دستی حتی در صورت عدم آشنایی با برنامه نویسی امکان پذیر است.