加密货币的被动收益:零利率经济中的DeFi借贷和抵押

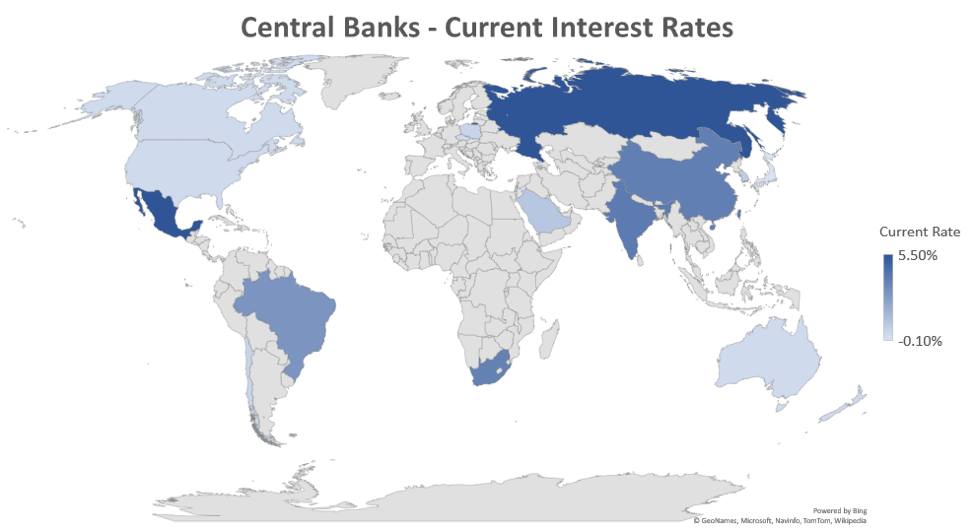

COVID-19爆发对全球经济产生了深远影响。国际清算银行(国际清算银行)监视39个经济体的中央银行政策利率,报告称其中29个经济体拥有 降低利率 自该病毒于2020年1月开始传播以来.

当美联储降息时 归零 3月份,全球主权债券的到期收益率迅速下降,其中一些正式进入 负利率 范围.

中央银行目前的利率。来源: 全球汇率, OKEx

中央银行目前的利率。来源: 全球汇率, OKEx

收益率下降对寻求者产生重大影响 被动收入 通过储蓄,因为将资金存入银行 交付不多 以回报的方式。通常,储户购买 债券, 将钱存入储蓄帐户,或直接借贷以获取利息。但是,随着传统机会的减少,加密货币领域有可能以可行的替代方案出现,从而获得牵引力并总体上鼓励数字资产的广泛采用.

在这篇文章中,OKEx Insights引入了加密借贷和股权作为产品,可以潜在地吸引寻求被动回报的新用户,并提高基于区块链的数字资产和金融系统的全球接受度.

加密货币领域的被动收入机会

比特币(BTC) 普及了 成为你自己的银行. 尽管BTC为数字资产的识别铺平了道路,但其他新协议已设法使加密用例多样化并促进了整个生态系统。其中之一是 分散式金融(DeFi) 空间,建在 以太坊(ETH) 网络.

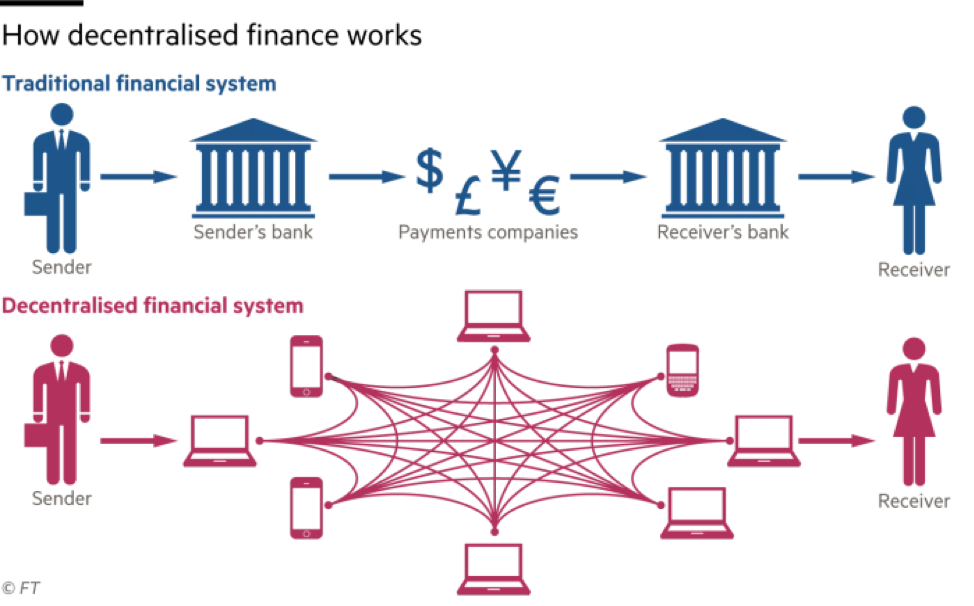

DeFi本质上代表了建立在公共区块链上的广泛的金融应用程序。它结合了协议,令牌和智能合约,可以为个人提供财务访问(大多数情况下),而无需传统的银行渠道.

目前在DeFi领域提供的一些服务包括付款处理,保管服务,抵押贷款和借贷。鉴于这些金融服务和产品的分散性质,它们的目标是未经许可(任何人都可以使用它们),透明和不受审查的限制。区块链技术和智能合约的使用也大大降低了交易对手风险.

虽然在DeFi生态系统中借出您的加密资产是利用您的硬币和代币获得被动收入的最简单方法之一,但抵押是另一种方法,特别是对于那些精通技术并想参与维护他们使用的区块链网络的人而言.

放样 是积极参与交易验证的过程 股权证明(PoS) 区块链与典型的相反 工作量证明(PoW)协议 (例如比特币),在PoS共识机制中,特定加密货币的最低要求余额的持有人可以验证交易并为此获得奖励.

目前,按照 权益奖励 数据,有14种支持放样的PoS协议,其网络价值超过1亿美元.

DeFi贷款说明

与传统金融一样,放贷仍然是在加密货币领域被动赚钱的最直接方法。支持贷款和借贷的DeFi服务使投资者能够利用其数字资产获得稳定的回报,而不必将其闲置在钱包中.

DeFi的工作方式。来源: 金融时报

DeFi的工作方式。来源: 金融时报

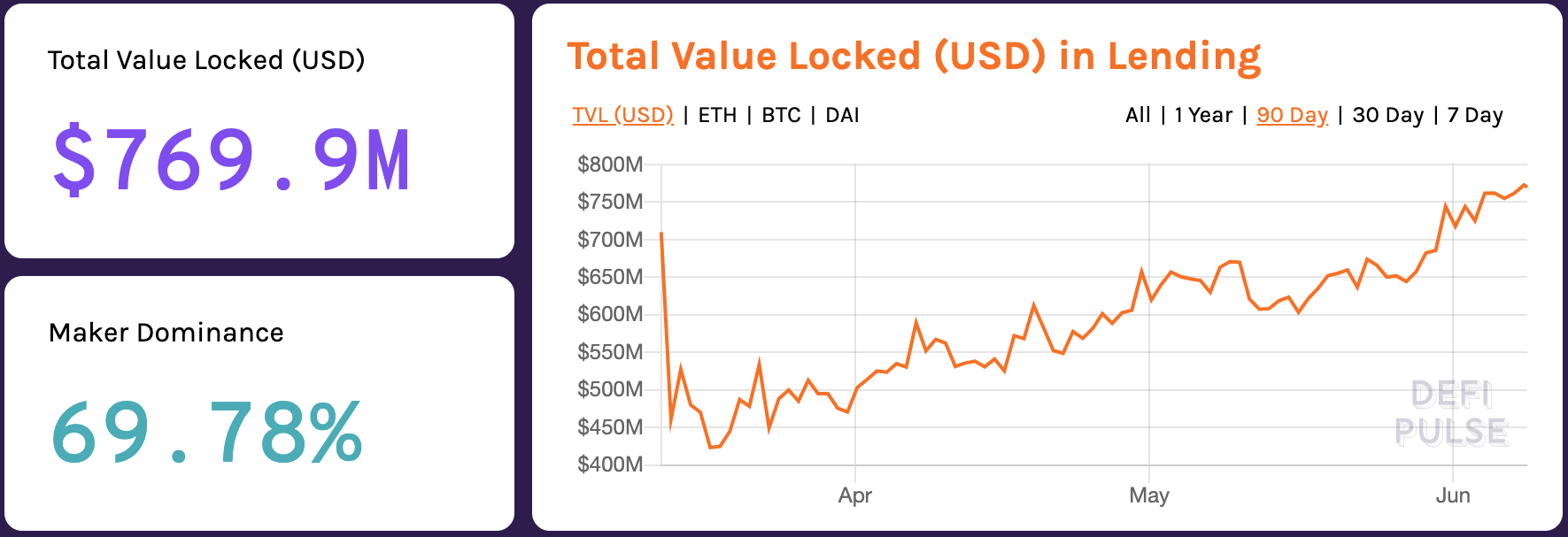

根据提供的统计数据 DeFi脉冲, 目前,在DeFi应用程序中锁定(或持有)的总价值为10.1亿美元,其中7.699亿美元(即75%以上)锁定在贷款服务中.

在贷款申请中锁定的总价值(USD)。来源: DeFi脉冲

在贷款申请中锁定的总价值(USD)。来源: DeFi脉冲

制作者, 以太坊网络上领先的信贷平台,代表着DeFi贷款锁定总价值的近70%。 MakerDAO智能合约允许用户借入DAI(一种1美元的稳定币)和价值1.50美元的ETH作为抵押品。 Maker的系统将此称为抵押债务头寸(CDP)。用户还可以使用单独的服务来存入DAI并赚取DAI储蓄率(DSR)。 绿洲保存.

尽管Maker在机制上是独一无二的,尤其是因为它的功能是维持1 DAI = 1 USD钉,但其他分散式贷款平台(例如 化合物 允许更多的传统体验,借贷者一旦资本进入池中,即可开始赚取利息.

在大多数平台上,借贷率是根据供求关系通过算法确定的。当池中的大量资金被借出时,利率会相应上升,从而抑制贷款需求并吸引用户存款来补充池。相反,减少资金使用会降低利率以刺激需求。.

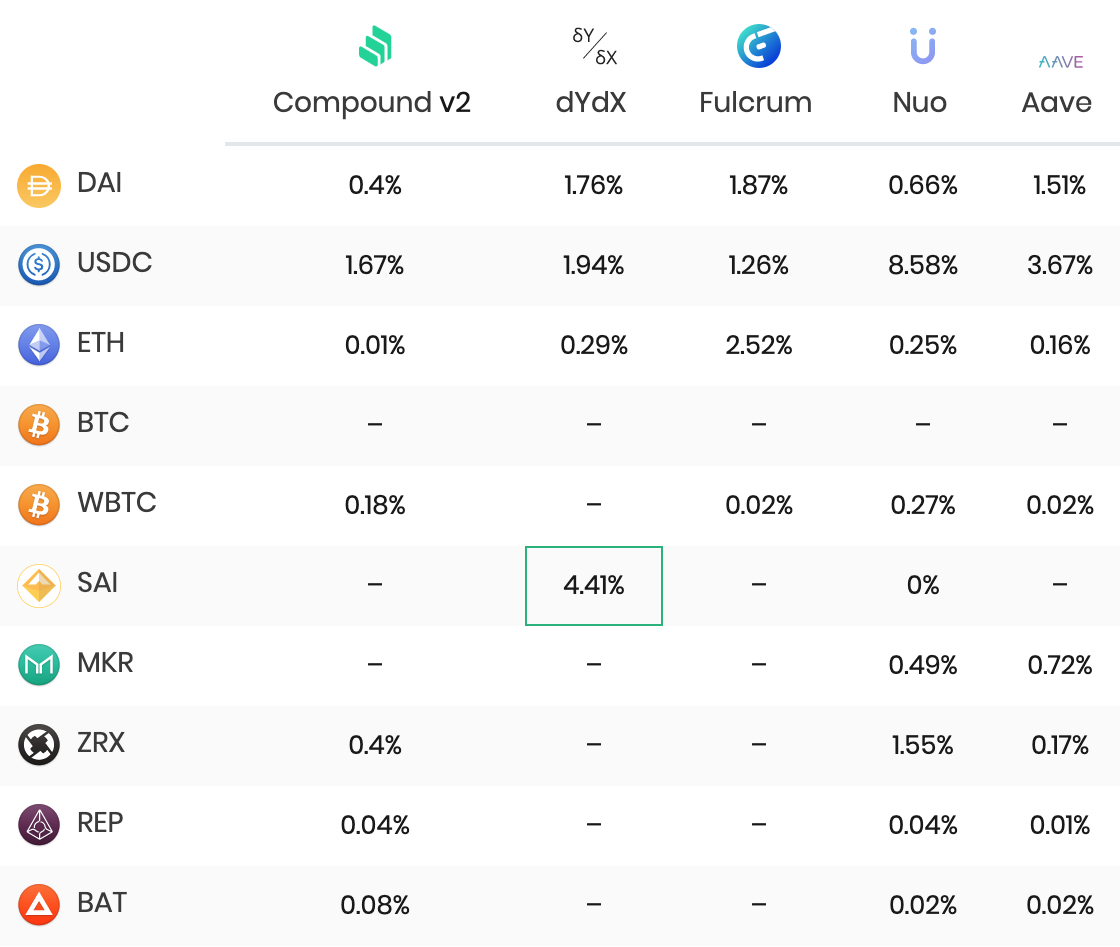

截至6月8日,某些DeFi平台的贷款利率。 fi视

截至6月8日,某些DeFi平台的贷款利率。 fi视

如上图所示,大宗的DeFi借贷平台对稳定币的需求较高,而与比特币和 以太坊(ETH) 由于它们的波动性。尽管在撰写本文时,最高利率约为8.58%,但最近DeFi利率普遍下降.

就在最后一个季度, 支点, 例如,提供的利率为 14.33% 在DAI贷款方面,Compound的报价约为8.5%。加息是由于大规模借贷和资金短缺导致的.

当前,收益最高的DeFi贷款协议是 o, 每年提供8.58%的美元硬币(USDC)。同时,DAI贷款从Fulcrum获得最高收益,其次是 dYdX.

与传统的银行利率相比,DeFi贷款项目提供更高的被动收入,特别是对于发达国家。但是,他们并非没有独特的挑战和机遇,必须克服这些挑战和机遇,才能期望采用这些挑战和机遇.

DeFi贷款面临的挑战和机遇

尽管DeFi项目提供了有吸引力的被动收入来源,但它们仍然 缺乏酒身份 并且在安全性方面还没有做好充分准备。协议,例如 lendf.me 和 Z 最近已成为严重安全漏洞的主题, 削弱市场信心.

此外,DeFi项目并非没有进入障碍,用户必须首先 购买支持的加密货币, 通常使用传统的银行帐户和交易所,然后才能使用去中心化,仅加密的平台.

但是,最近 涌 在全球金融和地缘政治危机的推动下,稳定币的出现表明其向数字资产的转变 潜力被实现. 这种驱动的副产品是对与稳定币相关的被动收入机会的兴趣,这可以将用户带到DeFi服务和产品.

最终,随着我们进一步向数字经济过渡,DeFi产品可能会吸引用户,并有可能提高全球加密货币的接受度和采用率.

将奖励作为被动收入

抵押是加密空间中被动收入的另一种流行途径。随着以市值为第二大加密货币以太坊(Ethereum)于今年晚些时候转向权益证明协议,该方法将受到更多关注。.

要在PoS区块链上赚取固定的奖励/收益,您需要 "赌注" 通过将硬币锁定在钱包中或订阅 支持放样的交易所. 通过下注硬币,您可以参与区块验证(类似于 矿工为比特币做),并赚取一定比例的股份作为奖励.

尽管ETH转向PoS备受期待,但排名前30位的加密货币包括一些已经支持股权奖励的区块链,例如EOS,Tezos(XTZ), 宇宙 (ATOM)和 短跑 (短跑).

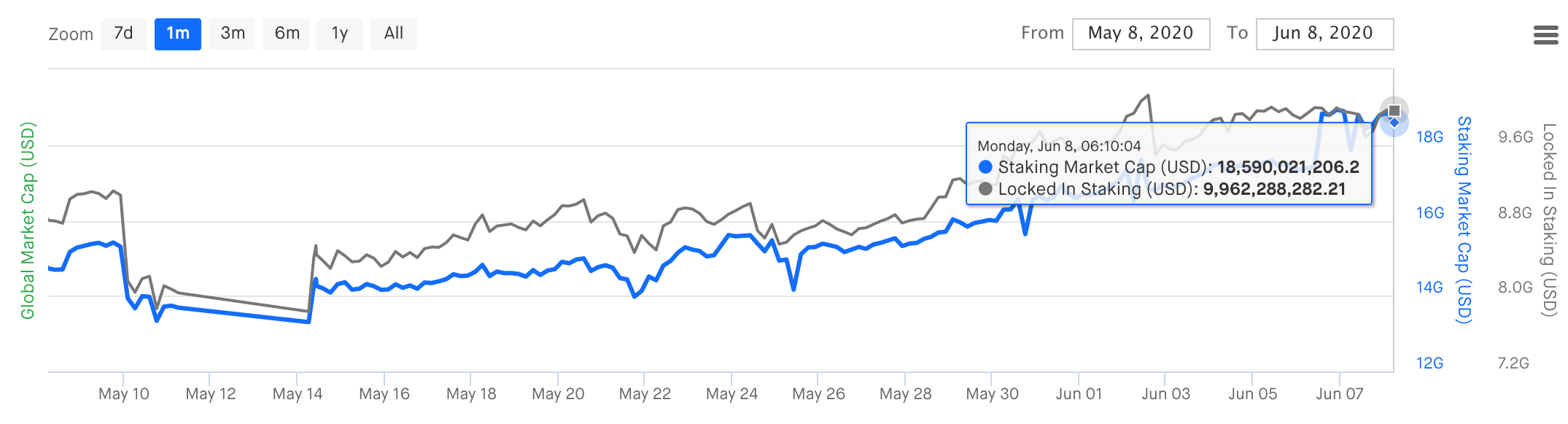

抵押市值 & 锁定权益价值。来源: 权益奖励

抵押市值 & 锁定权益价值。来源: 权益奖励

考虑到桩头比DeFi产品更老的情况,截至6月4日,桩头的总市值超过185亿美元,超过99亿美元的桩头被锁定。 权益奖励 数据。这几乎是DeFi中锁定的值的十倍,后者是 10.1亿美元 在撰写本文时.

但是,在获得奖励时,不同的硬币提供不同的收益,如下图所示.

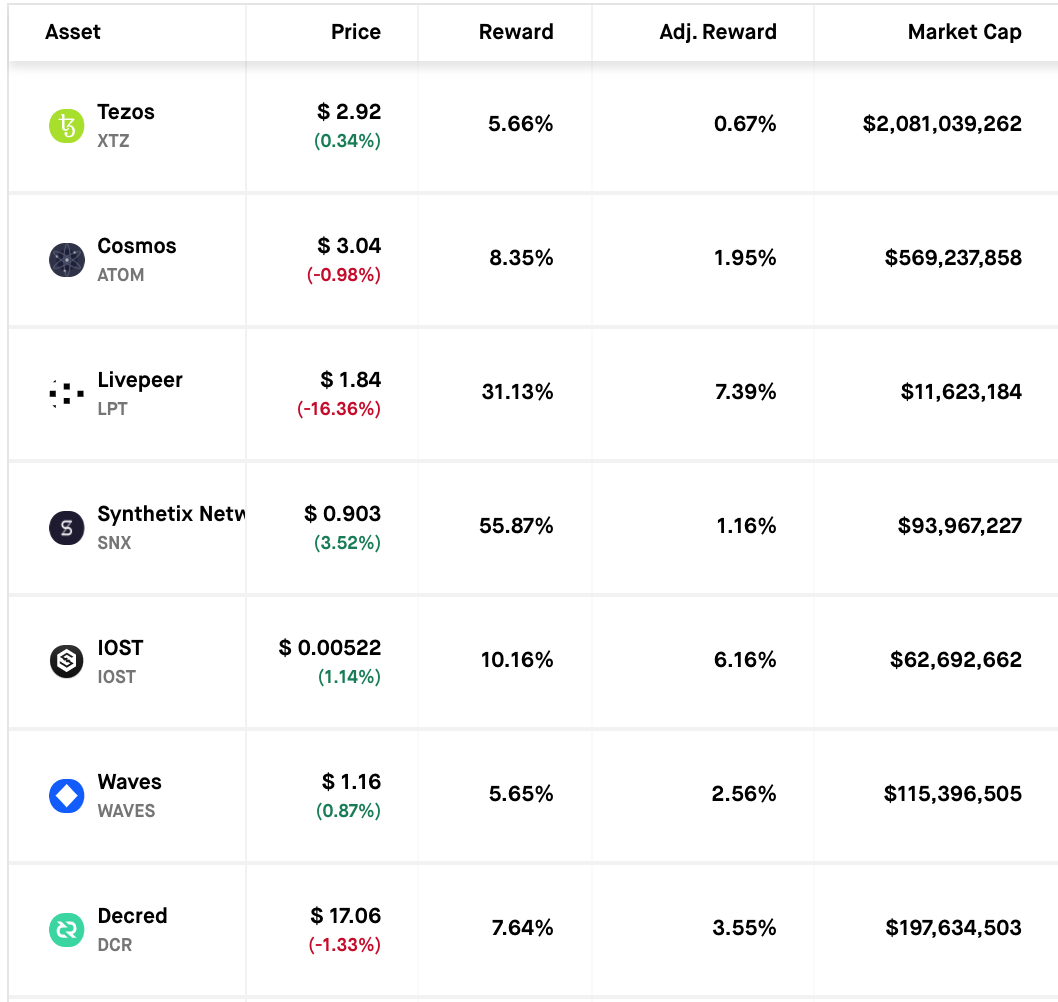

选定的PoS赌注奖励。来源: 权益奖励

选定的PoS赌注奖励。来源: 权益奖励

乍一看,与DeFi贷款利率相比,股份制奖励显得非常诱人。但是存在固有的风险,特别是因为您将要投注硬币,价格会非常波动,甚至您的奖励也将用这些硬币支付,从而在市场下滑的情况下增加更多的风险.

此外,随着新硬币的铸造,它们的供应量将被稀释,从而导致通货膨胀,这也会影响您获得的实际收益(由上表中的调整后收益反映).

尽管以较大的市值和较低的波动率投资硬币较为安全,但其收益通常比小型但风险较高的硬币所提供的收益要低得多,如下面所讨论的方案所示.

最受欢迎的投注硬币的性能概述

我们仔细研究了一些最受欢迎的硬币,以期检查它们在过去一年中的表现。回报是根据每日复利计算的,每年有365期.

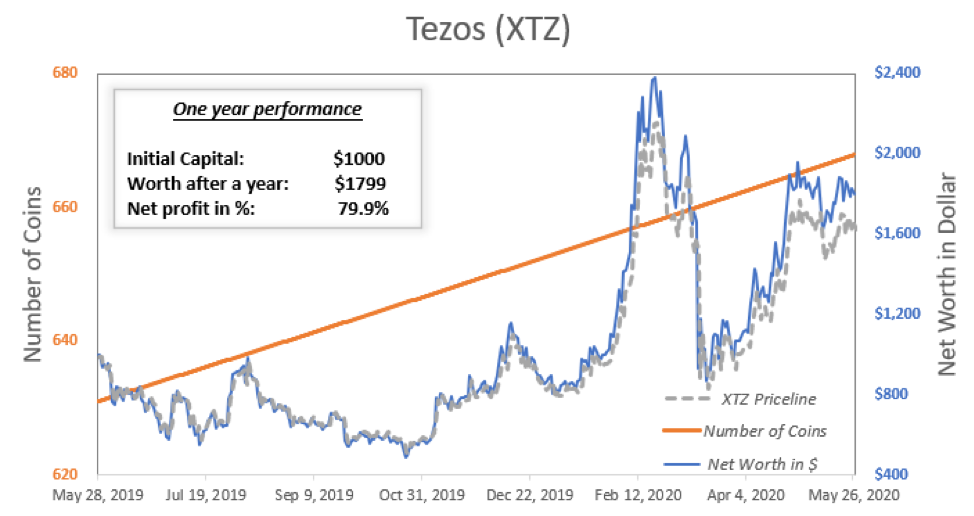

Tezos的固定回报率为5.7年百分比收益率(APY)。一年前,XTZ的价格为1.58美元。如果投资者将1000美元的XTZ代币投入,他们将购买630.99个XTZ代币。一年后,根据APY,投资者钱包中的硬币数量将为667.89,相当于$ 1,799.54,因为XTZ的价格升至$ 2.69.

有了这些数字,投资者将希望获得79.9%的年利润。然而,有一段时间市场下跌,大约在2019年10月,该投资者持有的XTZ资产的全部价值仅为488.38美元-他们损失了511.62美元.

从下表中可以看出,代币价格的变化决定了这项投资的全部回报。由于复利,权益收益只会出现在投资的最后阶段.

XTZ股份的1年净利润。资料来源:OKEx

XTZ股份的1年净利润。资料来源:OKEx

另一方面,某些令牌(例如IOST)具有很高的赌注奖励。 IOST提供了10.35%的APY,但波动性很大,并且在过去一年中已大幅贬值.

如果投资者在一年前投入1,000美元,当时IOST的价格为0.013688美元,那么他们将获得73,057个IOST代币。一年后,硬币的数量将累计达到80,999,但由于IOST的价格降至0.004458,因此它们的价值只有361.09美元。.

这种情况对投资者而言是每年64%的净亏损,即使股权奖励比例非常高且具有吸引力.

IOST股份的1年净利润。资料来源:OKEx

IOST股份的1年净利润。资料来源:OKEx

尽管以上示例说明了其固有的风险,但对于那些寻求被动收入的人而言,抵押仍然很有吸引力,并且 更轻松 向非加密用户解释,他们可以将其与股票红利进行比较.

另一方面, 评论家 相信赌注会减少市场流动性,因为它鼓励 "锁定" 代币,这些代币将被撤出市场,也可能阻碍DeFi的一部分去中心化应用程序的使用.

以太坊的未来之路和日益严格的审查

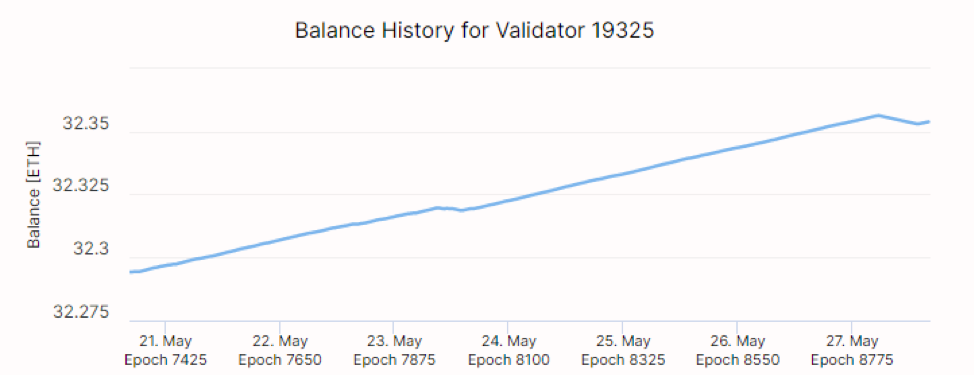

抵押和DeFi的下一个重要里程碑是以太坊即将进行的升级。他们的PoS协议已经在测试网络上运行,并且 以太坊2.0 验证者可以期望 赚取4.6至10.3 APY 作为赌注的奖励.

在测试网上以太坊2.0赌注奖励。来源: 信标

在测试网上以太坊2.0赌注奖励。来源: 信标

但是,对于以太坊2.0,您需要至少持有32 ETH才能运行验证器节点或抵押。因此,随着网络向PoS的转换,我们对ETH积累的兴趣日益浓厚.

Digital Renaissance Foundation的创始合伙人曹寅对网络向PoS的过渡及其对ETH价格的影响表示乐观。他告诉OKEx Insights:

抵押可能会对以太坊的价格产生重大影响。我们已经看到像Tezos这样的大型Stake项目在价格方面表现出色。抵押机制减少了流通中的大量代币.

我们估计,数以百万计的ETH将被锁定在各种权益节点中,这将对市场的供应产生重大影响。用供需经济学的最简单的话来说,随着供应的减少和需求的增加,以太坊的价格应该会上涨。”

随着ETH抵押支持的引入,我们还将看到DeFi借贷和抵押收益之间的竞争越来越激烈,因为投资者可以选择最有利可图的方法.

但是,这种增加的可见性和关注度也会加快监管限制。美国监管者商品期货交易委员会 (CFTC)警告 过去PoS代币可以像美国证券一样对待.

杰森·威廉姆斯(Jason Williams), Morgan Creek Digital的合伙人在对OKEx Insights的评论中谈到了这种可能性。他将冒险的风险比喻为 初始代币发行(ICO)泡沫 面对监管压力而破裂:

“如果PoS代币被当作证券对待,那么CFTC将像我们历史上经历的急剧改变采用过程那样,引发ICO 2.0事件。如果将POS代币视为注册证券并在该测试中幸存下来,那么我们可以从会计和税收的角度将它们当作DRIP(股息再投资计划)一样对待。”

鉴于潜在的吸引主流用户的潜力, 权益证明联盟(POSA) 正在服用 积极措施 确保向监管者适当地通报和教育这种现象。 POSA旨在与美国证券交易委员会(SEC)进行公开对话,以便就影响太空的标准和规则达成共识。如果成功,这两个实体之间的对话可能会产生具体规则,为加密货币及其相关生态系统的增长和更广泛采用铺平道路.

免责声明:不应将本材料作为做出投资决策的基础,也不应将其视为进行投资交易的建议。交易数字资产涉及重大风险,并可能导致您投资资本的损失。您应确保您完全了解所涉及的风险,并考虑您的经验水平,投资目标并在必要时寻求独立的财务建议

OKEx Insights提供了市场分析,深入的功能以及来自加密专家的精选新闻.