Derivatif Bitcoin, dijelaskan: Futures, swap terus menerus, dan opsi

Derivatif adalah sekuritas atau kontrak yang dapat diperdagangkan yang memperoleh nilainya dari aset yang mendasarinya. Dalam kasus turunan cryptocurrency, aset yang mendasarinya adalah, dalam banyak kasus, Bitcoin (BTC), atau cryptocurrency teratas lainnya..

Secara umum, derivatif adalah instrumen keuangan yang canggih dan umumnya berisiko tinggi yang berguna untuk mengelola risiko melalui lindung nilai.

Contents

- 1 Turunan tradisional

- 2 Bitcoin berjangka

- 3 Apa itu kontrak berjangka Bitcoin?

- 4 Bagaimana cara kerja kontrak berjangka Bitcoin?

- 5 Mengapa orang membeli dan menjual BTC melalui kontrak berjangka?

- 6 Futures atau swap abadi Bitcoin

- 7 Bagaimana cara kerja pertukaran abadi BTC?

- 8 Opsi Bitcoin

- 9 Bagaimana cara kerja kontrak opsi Bitcoin?

- 10 Mengapa orang membeli dan menjual BTC melalui kontrak opsi?

- 11 Derivatif dan legitimasi Bitcoin

Turunan tradisional

Sedangkan pasar tradisional telah menggunakan berbagai bentuk turunannya ribuan tahun, varietas modern mereka dapat ditelusuri kembali ke 1970-an dan 80-an, ketika Chicago Mercantile Exchange dan Chicago Board of Trade memperkenalkan kontrak berjangka.

Jenis derivatif yang paling umum termasuk futures, forward, dan options, yang didasarkan pada berbagai aset, termasuk saham, mata uang, obligasi, dan komoditas. Mengingat banyaknya turunan yang tersedia saat ini, ukuran pasar sulit untuk dipastikan perkiraan mulai dari triliunan hingga lebih dari satu kuadriliun dolar.

Bitcoin berjangka

Di antara turunan kripto, Bitcoin berjangka adalah yang pertama menjadi arus utama dan tetap yang paling banyak diperdagangkan dalam hal volume. BTC berjangka sedang diperdagangkan platform yang lebih kecil pada awal 2012, tetapi ternyata tidak hingga 2014 bahwa permintaan yang meningkat mendorong bursa utama, yaitu CME Group Inc dan Cboe Global Markets Inc, ke mengikuti.

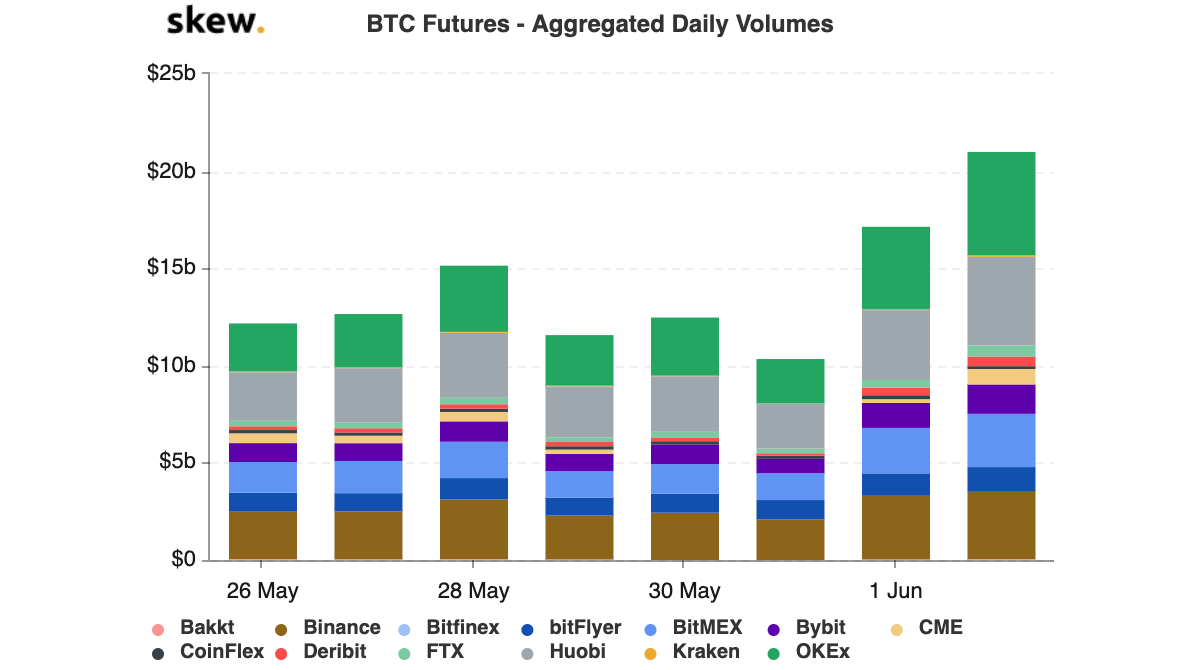

Saat ini, Bitcoin berjangka adalah salah satu instrumen yang paling populer diperdagangkan di luar angkasa, dengan bursa teratas seperti OKEx mencatat volume miliaran dolar setiap hari..

BTC berjangka mengumpulkan volume harian. Sumber: Condong

BTC berjangka mengumpulkan volume harian. Sumber: Condong

Apa itu kontrak berjangka Bitcoin?

Kontrak berjangka adalah kesepakatan antara dua pihak – umumnya dua pengguna di bursa – untuk membeli dan menjual aset dasar (BTC dalam hal ini) dengan harga yang disepakati (harga berjangka), pada tanggal tertentu di masa mendatang..

Sementara detail yang lebih baik dapat bervariasi dari satu bursa ke bursa, premis dasar di balik kontrak berjangka tetap sama – dua pihak setuju untuk mengunci harga aset yang mendasari untuk transaksi di masa depan..

Untuk kenyamanan, sebagian besar bursa tidak mewajibkan pemegang kontrak berjangka untuk menerima aset dasar yang sebenarnya (seperti barel minyak, atau emas batangan) setelah kontrak berakhir dan mendukung penyelesaian tunai sebagai gantinya..

Namun, Bitcoin berjangka yang diselesaikan secara fisik, seperti yang ditawarkan oleh Bakkt Intercontinental Exchange, adalah semakin populer, karena Bitcoin sebenarnya dapat ditransfer dengan relatif mudah dibandingkan dengan kebanyakan komoditas.

Bagaimana cara kerja kontrak berjangka Bitcoin?

Mari kita bahas perdagangan berjangka BTC Pasar berjangka mingguan OKEx. Pertama-tama, pasar berjangka mingguan hanya berarti bahwa pemegang kontrak bertaruh pada harga Bitcoin selama satu minggu – OKEx juga menawarkan rentang waktu dua mingguan, triwulanan dan dua triwulan untuk masa depan..

Jadi, jika Bitcoin diperdagangkan pada $ 10.000 hari ini dan Adam yakin harganya akan demikian lebih tinggi minggu depan, dia bisa membuka posisi panjang dengan minimal satu kontrak (setiap kontrak mewakili $ 100 dalam BTC) di pasar berjangka mingguan OKEx.

Ketika seseorang membeli Bitcoin dan memegangnya (berjalan lama), mereka mengandalkan harga yang naik, tetapi tidak bisa mendapatkan untung jika harga turun. Korslet, atau menjual aset hari ini dengan harapan harga akan turun besok, itulah cara pedagang mendapat untung dari penurunan harga.

Untuk contoh ini, kami akan mengasumsikan Adam membuka 100 kontrak panjang (100 x $ 100 = $ 10.000), yang secara kolektif mewakili komitmennya untuk membeli 1 BTC pada tanggal penyelesaian minggu depan (8 pagi UTC setiap hari Jumat di OKEx) untuk harga itu – $ 10.000.

Di sisi lain, kami memiliki Robbie, yang percaya harga Bitcoin akan seperti itu menurunkan dari $ 10.000 minggu depan dan ingin pergi pendek. Robbie berkomitmen untuk menjual 100 kontrak, atau 1 BTC, pada tanggal penyelesaian minggu depan dengan harga yang disepakati sebesar $ 10.000.

Adam dan Robbie dicocokkan oleh bursa dan menjadi dua pihak yang menandatangani kontrak berjangka: Adam berkomitmen untuk membeli 1 BTC seharga $ 10.000 dan Robbie berkomitmen untuk menjual 1 BTC seharga $ 10.000 saat kontrak berakhir.

Harga Bitcoin satu minggu kemudian, pada tanggal penyelesaian, akan menentukan apakah kedua pedagang ini melihat untung atau rugi.

Satu minggu berlalu dan Bitcoin diperdagangkan dengan $ 15.000. Ini berarti Adam, yang telah setuju untuk membeli 1 BTC seharga $ 10.000, mendapat untung dari kontraknya, mendapatkan $ 5.000. Adam, seperti yang disepakati, hanya perlu membayar $ 10.000 untuk 1 BTC, yang dapat segera dia jual dengan nilai pasar saat ini sebesar $ 15.000.

Robbie, di sisi lain, kehilangan $ 5.000, karena dia harus menjual 1 BTC-nya dengan harga $ 10.000 yang disepakati, meskipun sekarang nilainya $ 15.000.

Tergantung apakah Adam dan Robbie digunakan Kontrak Berjangka USDT atau Kontrak Berjangka Koin, OKEx menyelesaikan kontrak dalam stablecoin Tether (USDT) atau BTC, mengkredit akun Adam atau Robbie dengan keuntungan atau kerugian yang direalisasikan.

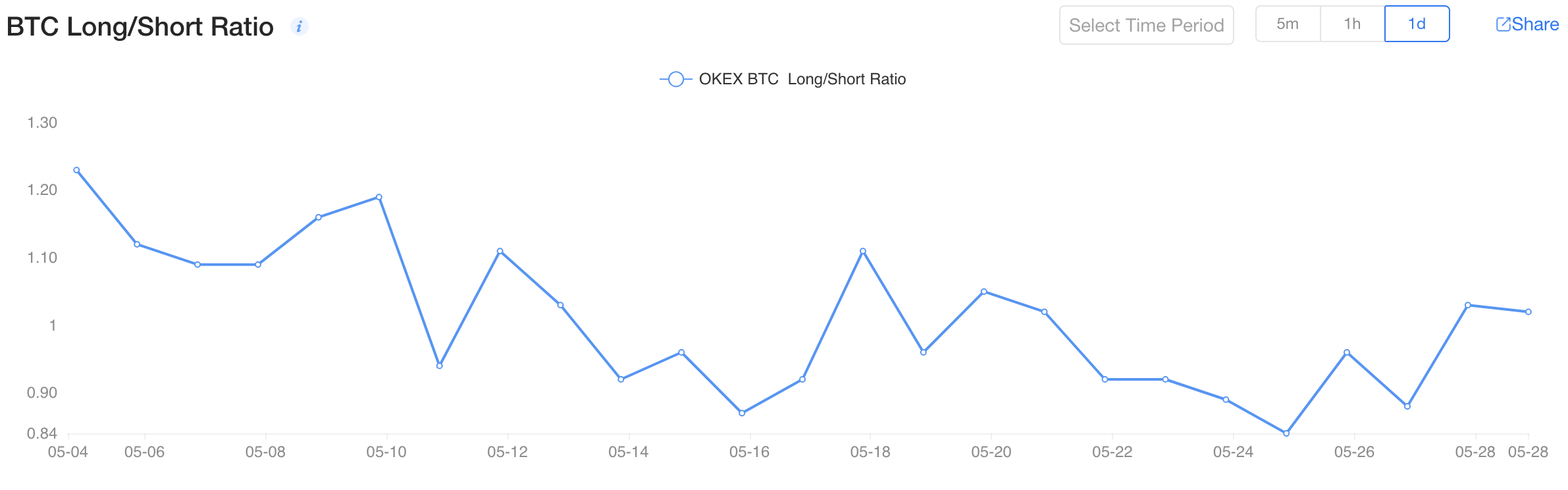

Karena kontrak berjangka mencerminkan ekspektasi pelaku pasar, indikator seperti Rasio Panjang / Pendek BTC dapat memberikan gambaran singkat tentang sentimen umum. Rasio Panjang / Pendek BTC, membandingkan jumlah total pengguna dengan posisi panjang versus mereka yang memiliki posisi pendek, baik dalam kontrak berjangka maupun pertukaran terus-menerus..

Rasio Panjang / Pendek BTC. Sumber: OKEx.com

Rasio Panjang / Pendek BTC. Sumber: OKEx.com

Ketika rasio berdiri di satu, itu berarti jumlah orang yang sama memegang posisi panjang dan pendek (sentimen pasar netral). Rasio yang lebih tinggi dari satu (lebih panjang daripada posisi pendek) menunjukkan sentimen bullish sementara rasio di bawah satu (lebih pendek daripada long) menunjukkan ekspektasi pasar bearish.

Mengapa orang membeli dan menjual BTC melalui kontrak berjangka?

Mengapa seseorang membuat kontrak berjangka untuk membeli atau menjual Bitcoin daripada memperdagangkan BTC langsung di pasar spot? Secara umum, dua jawaban tersebut adalah manajemen risiko dan spekulasi.

Mengelola risiko

Kontrak masa depan sudah lama digunakan oleh petani berupaya mengurangi risiko dan mengelola arus kas mereka dengan memastikan bahwa mereka dapat memperoleh komitmen untuk produk mereka sebelumnya, dengan harga yang telah diatur sebelumnya. Karena produksi pertanian memerlukan waktu persiapan, maka masuk akal bagi petani untuk menghindari fluktuasi harga pasar dan ketidakpastian di masa depan..

Volatilitas Bitcoin dan perubahan harga juga memerlukan manajemen risiko yang aktif, terutama bagi mereka yang mengandalkan aset digital untuk penghasilan tetap, seperti Penambang Bitcoin.

Pendapatan penambang bergantung pada harga Bitcoin dan biaya bulanan mereka. Sementara yang pertama dapat berfluktuasi secara liar setiap hari, yang terakhir sebagian besar tetap, sehingga sulit untuk memproyeksikan pendapatan dengan pasti..

Selain itu, meningkatnya persaingan di ruang penambangan menimbulkan tantangan baru yang tidak terkait harga, seperti redundansi perangkat keras karena meningkatnya kesulitan. Satu-satunya cara bagi penambang untuk terus beroperasi dalam lingkungan seperti itu dengan risiko minimum adalah dengan melakukan lindung nilai derivatif seperti futures.

Spekulasi

Namun, manajemen risiko atau lindung nilai adalah berbeda dari spekulasi, yang juga merupakan salah satu pendorong utama di balik kontrak berjangka Bitcoin. Karena pedagang dan spekulan bertujuan untuk mendapatkan keuntungan dari volatilitas harga di kedua arah (naik atau turun), mereka membutuhkan kemampuan untuk bertaruh setiap arah – panjang atau pendek.

Kontrak berjangka memberi orang pesimis jalan untuk memengaruhi sentimen pasar, sebuah fenomena yang dibahas secara rinci oleh Federal Reserve Bank San Francisco dalam penelitian mereka yang berjudul Bagaimana Perdagangan Berjangka Mengubah Harga Bitcoin.

Terakhir, Bitcoin berjangka populer karena memungkinkan penggunaan pengaruh, di mana pedagang dapat membuka posisi lebih besar dari simpanan mereka, selama mereka mempertahankan rasio margin yang dapat diterima – ditentukan oleh bursa. Penggunaan leverage tidak mengubah kondisi apa pun yang terkait dengan derivatif dan hanya berfungsi untuk memperkuat risiko dan imbalan.

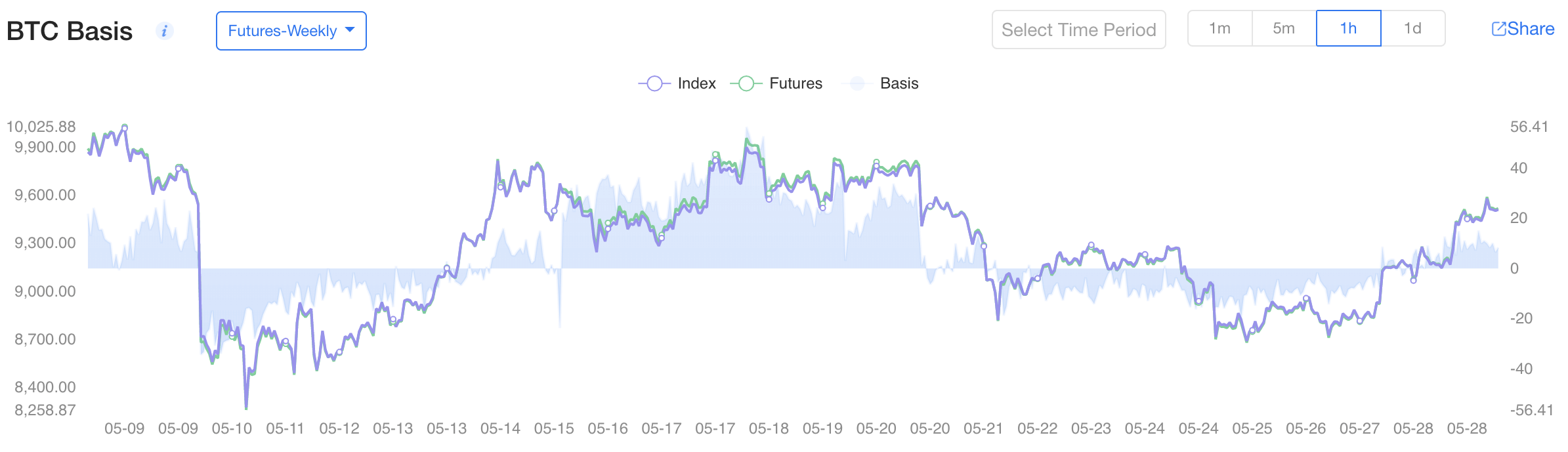

Ketika pasar bullish, kontrak masa depan terapresiasi nilainya, dan dapat dijual dengan harga premium di atas harga spot, dan sebaliknya. Perbedaan ini, yang disebut basis, adalah indikator bagus lainnya untuk menilai sentimen pasar.

BTC Basis. Sumber: OKEx.com

BTC Basis. Sumber: OKEx.com

Ketika basisnya positif (bullish), itu berarti harga futures lebih tinggi dari harga spot sebenarnya. Ketika basisnya negatif (bearish), itu menunjukkan bahwa harga berjangka lebih rendah dari harga spot.

Futures atau swap abadi Bitcoin

Selain kontrak berjangka standar yang dibahas di atas, pasar Bitcoin juga mendukung swap terus-menerus, yang sesuai dengan namanya adalah kontrak berjangka tanpa tanggal kadaluwarsa.

Karena tidak ada tanggal penyelesaian, tidak ada pihak yang harus membeli atau menjual. Sebaliknya, mereka diizinkan untuk tetap membuka posisi selama akun mereka bertahan cukup BTC (margin) untuk menutupi mereka.

Namun, berbeda dengan kontrak berjangka standar, di mana harga kontrak dan aset yang mendasarinya akhirnya bertemu saat kontrak berakhir, kontrak abadi tidak memiliki tanggal referensi seperti itu di masa depan. Futures abadi, atau swap, menggunakan mekanisme berbeda untuk menegakkan konvergensi harga secara berkala, yang disebut tingkat pendanaan.

Tujuan dari tingkat pendanaan adalah untuk menjaga harga kontrak sejalan dengan harga spot aset yang mendasarinya, mencegah penyimpangan besar..

Penting untuk dicatat bahwa tingkat pendanaan adalah biaya yang dipertukarkan antara dua pihak dalam kontrak (pihak panjang dan pendek) – bukan biaya yang dikumpulkan oleh bursa..

Jika, misalnya, nilai kontrak perpetual terus meningkat, mengapa short (orang di sisi penjualan) terus mempertahankan kontrak terbuka tanpa batas? Tingkat pendanaan membantu menyeimbangkan situasi seperti itu. Tarifnya sendiri bervariasi dan ditentukan oleh pasar.

Bagaimana cara kerja pertukaran abadi BTC?

Misalnya, jika kontrak swap abadi diperdagangkan pada $ 9.000 tetapi harga spot BTC adalah $ 9.005, tingkat pendanaan akan menjadi negatif (untuk memperhitungkan perbedaan harga). Tingkat pendanaan negatif berarti pemegang jangka pendek harus membayar pemegang jangka panjang.

Sebaliknya, jika harga kontrak lebih tinggi dari harga spot, tingkat pendanaan akan menjadi positif – pemegang kontrak panjang harus membayar pemegang kontrak pendek.

Dalam kedua contoh ini, tingkat pendanaan mendorong pembukaan posisi baru yang dapat membawa harga kontrak lebih dekat ke harga spot.

Pembayaran tingkat pendanaan dilakukan setiap 8 jam di sebagian besar bursa, termasuk OKEx, selama pemegang kontrak tetap membuka posisinya. Keuntungan dan kerugian, di sisi lain, direalisasikan pada saat penyelesaian harian dan dikreditkan ke akun pemegang secara otomatis.

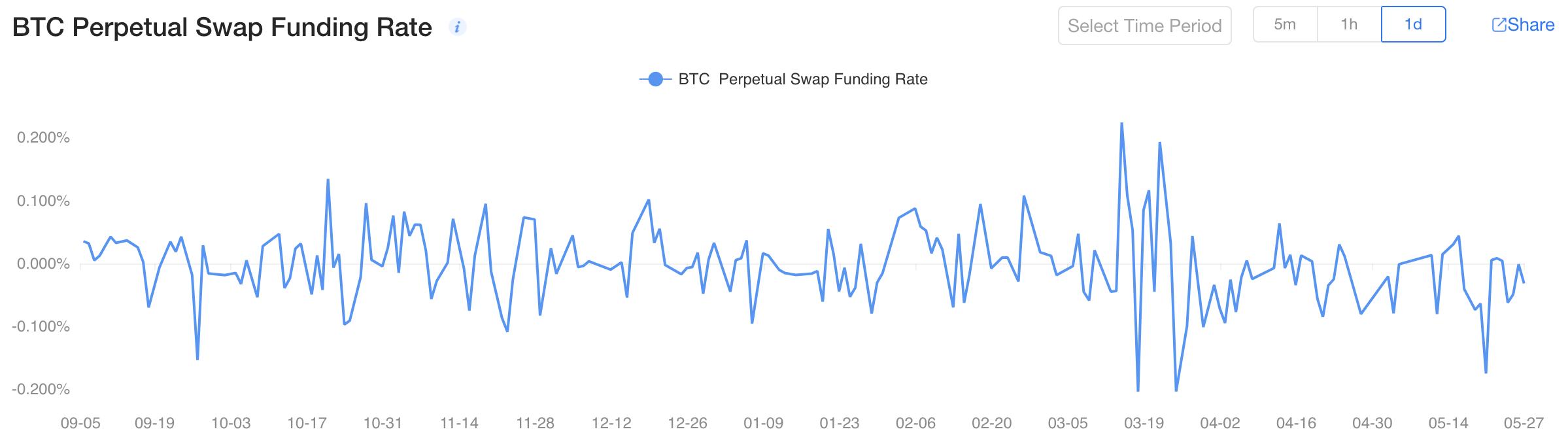

Data tingkat pendanaan, seperti yang ditunjukkan di bawah ini, dapat digunakan untuk menilai tren pasar dan kinerja dengan cepat selama periode waktu apa pun. Sekali lagi, a pendanaan positif menilai memberi tahu kita bahwa pasar umumnya lebih banyak bullish – harga kontrak swap lebih tinggi dari harga spot. SEBUAH tingkat pendanaan negatif menunjukkan sentimen bearish, karena itu berarti harga swap lebih rendah dari harga spot.

Tingkat Pendanaan Swap Abadi BTC. Sumber: OKEx.com

Tingkat Pendanaan Swap Abadi BTC. Sumber: OKEx.com

Opsi Bitcoin

Seperti masa depan Bitcoin, pilihan juga merupakan produk turunan yang melacak harga Bitcoin dari waktu ke waktu. Namun, tidak seperti kontrak berjangka standar – di mana dua pihak menyepakati tanggal dan harga untuk membeli atau menjual aset yang mendasarinya – dengan opsi, Anda benar-benar membeli “opsi” atau hak untuk membeli atau menjual aset dengan harga yang ditentukan di masa depan..

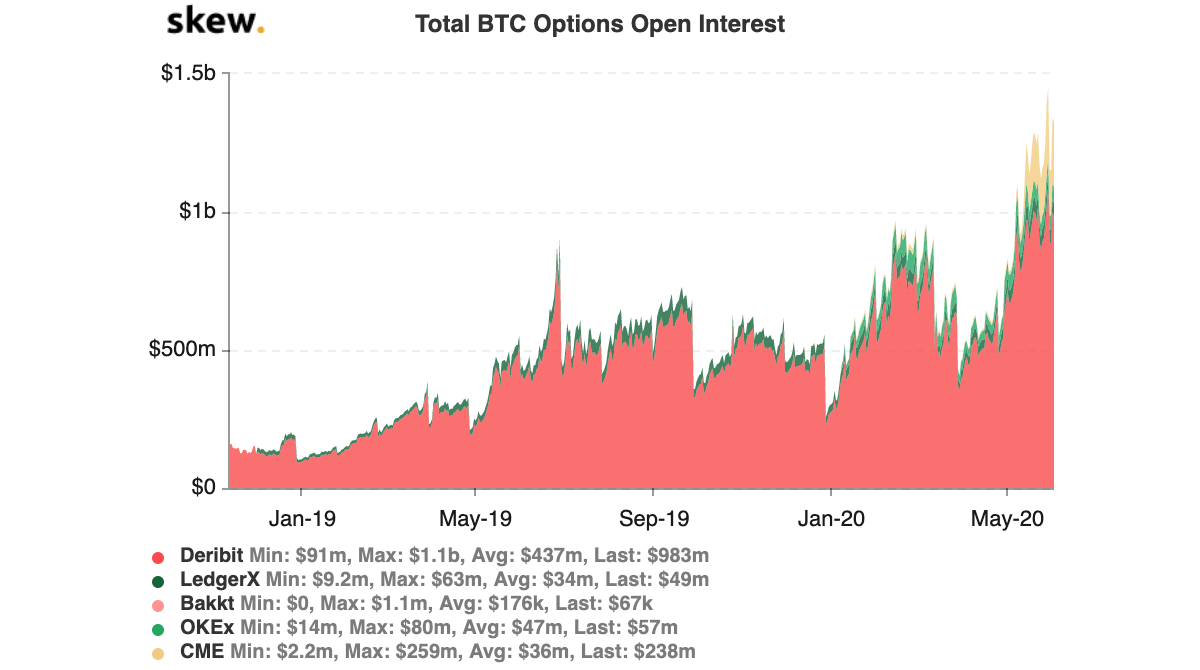

Meskipun kripto pilihan lebih baru daripada berjangka, bulan ini melihat opsi Bitcoin mencapai tertinggi sepanjang masa lebih dari $ 1 miliar dalam hal Open Interest (OI). OI menunjukkan nilai total (dalam USD, umumnya) dari kontrak opsi yang belum diselesaikan. Bunga terbuka yang meningkat umumnya menunjukkan masuknya modal segar ke pasar.

Total Bunga Terbuka Opsi BTC. Sumber: Skew.com

Total Bunga Terbuka Opsi BTC. Sumber: Skew.com

Panggilan dan penempatan

Ada dua jenis kontrak opsi, opsi panggilan dan put opsi. Opsi panggilan memberikan hak kepada pemegangnya membeli aset dasar pada tanggal yang ditentukan (kadaluwarsa), dan opsi jual memberikan hak kepada pemegangnya menjual saya t. Setiap opsi, tergantung pada kondisi terkait, memiliki harga pasar, yang disebut premium.

Kontrak opsi juga terdiri dari dua jenis, Amerika dan Eropa. Opsi Amerika dapat dilakukan – artinya pemegang membeli atau menjual – kapan saja sebelum tanggal kedaluwarsa, sementara opsi Eropa hanya dapat dilakukan pada tanggal kedaluwarsa. OKEx mendukung opsi Eropa.

Memiliki opsi berarti bahwa jika pemegang memutuskan untuk tidak menggunakan hak mereka untuk membeli atau menjual pada tanggal kadaluwarsa, kontrak tersebut akan berakhir. Pemiliknya tidak harus mendapatkan yang terbaik, tetapi mereka kehilangan premi – harga yang mereka bayarkan untuk kontrak.

Opsi juga diselesaikan secara tunai untuk kenyamanan, tetapi membawa risiko yang sangat berbeda dibandingkan dengan masa depan. Dengan masa depan, risiko dan imbalan salah satu pihak tidak terbatas (harga Bitcoin bisa pergi ke mana saja sebelum penyelesaian). Tetapi dengan opsi, pembeli memiliki potensi untung yang tidak terbatas dan kerugian yang terbatas, sedangkan penjual opsi memiliki potensi kerugian yang tidak terbatas dan keuntungan yang sangat terbatas (seperti yang dijelaskan di bawah).

Bagaimana cara kerja kontrak opsi Bitcoin?

Jika Bitcoin diperdagangkan pada $ 10.000 hari ini, dan, kali ini, Robbie yakin harganya akan lebih tinggi pada tanggal tertentu di masa depan (katakanlah sebulan kemudian), dia dapat membeli Pilihan panggilan. Opsi telepon Robbie memiliki harga kesepakatan (harga di mana BTC dapat dibeli di masa depan) $ 10.000 atau lebih rendah.

Jika sebulan kemudian Bitcoin diperdagangkan pada $ 15.000, Robbie dapat menggunakan opsi panggilan dan beli Bitcoin seharga $ 10.000 dan dapatkan keuntungan instan. Di sisi lain, jika Bitcoin diperdagangkan dengan $ 9.000 sebulan kemudian, Robbie bisa membiarkan opsinya hilang.

Namun, kami belum mempertimbangkan opsi premium dalam salah satu contoh berikut. Premi adalah apa yang akan dibayar Robbie untuk membeli opsi panggilan – harga pasar opsi. Jika premiumnya $ 1.500, Robbie akan membayar $ 1.500 hari ini agar berhak membeli Bitcoin seharga $ 10.000 sebulan kemudian.

Ini berarti, bagi Robbie, harga impas yang sebenarnya adalah $ 10.000 + $ 1.500 = $ 11.500 – jadi Bitcoin membutuhkan BTC agar lebih tinggi dari $ 11.500 agar dia mendapat untung. Jika Robbie memilih untuk membiarkan opsinya habis, dia hanya akan kehilangan premi $ 1.500.

Jadi pada dasarnya, meskipun potensi keuntungan Robbie tidak terbatas (atau, lebih tepatnya, hanya dibatasi oleh harga Bitcoin), kerugiannya dibatasi oleh premi yang dia bayarkan. Dalam kasus apapun, Robbie tidak dapat kehilangan lebih dari premi dalam kontrak ini.

Lalu ada Adam, yang percaya harga Bitcoin akan turun selama bulan depan. Dia bisa membeli ambil pilihan, dengan harga kesepakatan $ 10.000. Ini berarti dia akan memiliki opsi untuk jual Bitcoin seharga $ 10.000 dalam sebulan dari sekarang, berapa pun harga spotnya.

Setelah sebulan, jika Bitcoin diperdagangkan lebih rendah dari $ 10.000, katakanlah $ 8.000, Adam berdiri untuk mendapat untung dengan menggunakan opsinya – menjual BTC seharga $ 2.000 lebih tinggi dari harga pasar. Jika BTC diperdagangkan lebih tinggi dari $ 10.000, dia bisa membiarkan opsinya hilang.

Adam juga harus membayar premi untuk membeli opsi ini, dan, seperti Robbie, premi juga merupakan jumlah maksimum yang dia pertaruhkan dalam kontrak ini..

Di sisi lain, kami memiliki penjual opsi atau penulis kontrak rekanan kepada Robbie dan Adam dan telah setuju untuk menjual mereka masing-masing opsi beli dan jual. Penjual ini pada dasarnya menjanjikan untuk menjual dan membeli BTC sesuai permintaan, dengan imbalan premi yang dibayarkan oleh Robbie dan Adam.

Dalam hal risiko, keuntungan penjual opsi dibatasi oleh premi yang mereka kenakan, tetapi kerugian mereka berpotensi tidak terbatas, karena mereka harus membeli atau menjual BTC jika opsi tersebut dijalankan, tidak peduli seberapa besar perbedaan antara harga spot dan harga kesepakatan adalah.

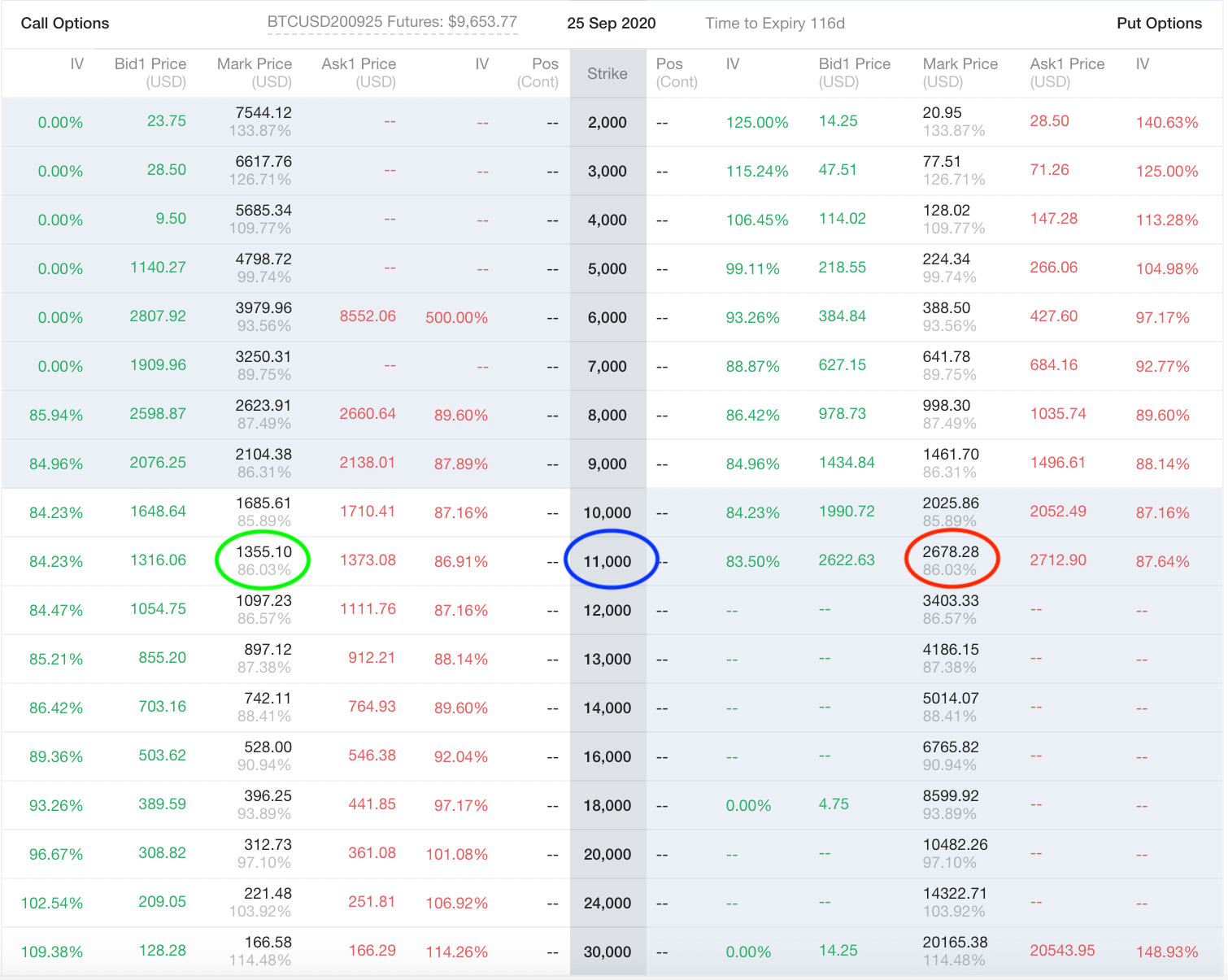

Hal ini dapat dijelaskan lebih lanjut melalui Pasar Opsi Bitcoin OKEx lihat di bawah.

Opsi OKEx BTCUSD200925. Sumber: OKEx.com

Opsi OKEx BTCUSD200925. Sumber: OKEx.com

Opsi beli dan jual untuk tanggal kedaluwarsa 25 Sep 2020 ditunjukkan pada grafik di atas. Lingkaran biru menandai kontrak opsi dengan harga kesepakatan $ 11.000, artinya pemegang a Pilihan panggilan untuk kontrak ini akan bisa membeli Bitcoin seharga $ 11.000 pada 25 September, sedangkan pemegang a ambil pilihan akan dapat menjual itu sama. Lingkaran hijau dan merah menunjukkan harga mark, yang merupakan indikator penilaian pasar berbasis rata-rata, sedangkan "Tawaran1" dan "Ask1" angka-angka mencerminkan penawaran pasar saat ini.

Jika Robbie akan membeli opsi panggilan ini hari ini, dia akan membayar permintaan terbaik – yaitu $ 1.373.08 pada tangkapan layar di atas – sebagai premi untuk berhak atas membeli Bitcoin seharga $ 11.000 pada 25 September. Demikian pula, Adam akan membayar $ 2.712,90 untuk membeli opsi jualnya untuk hak atas menjual Bitcoin seharga $ 11.000 pada 25 September.

Perbedaan dalam premi ini mewakili sentimen pasar, di mana rekanan yang setuju untuk membeli Bitcoin dari Adam percaya bahwa itu adalah taruhan yang lebih berisiko daripada yang setuju untuk menjual kepada Robbie.

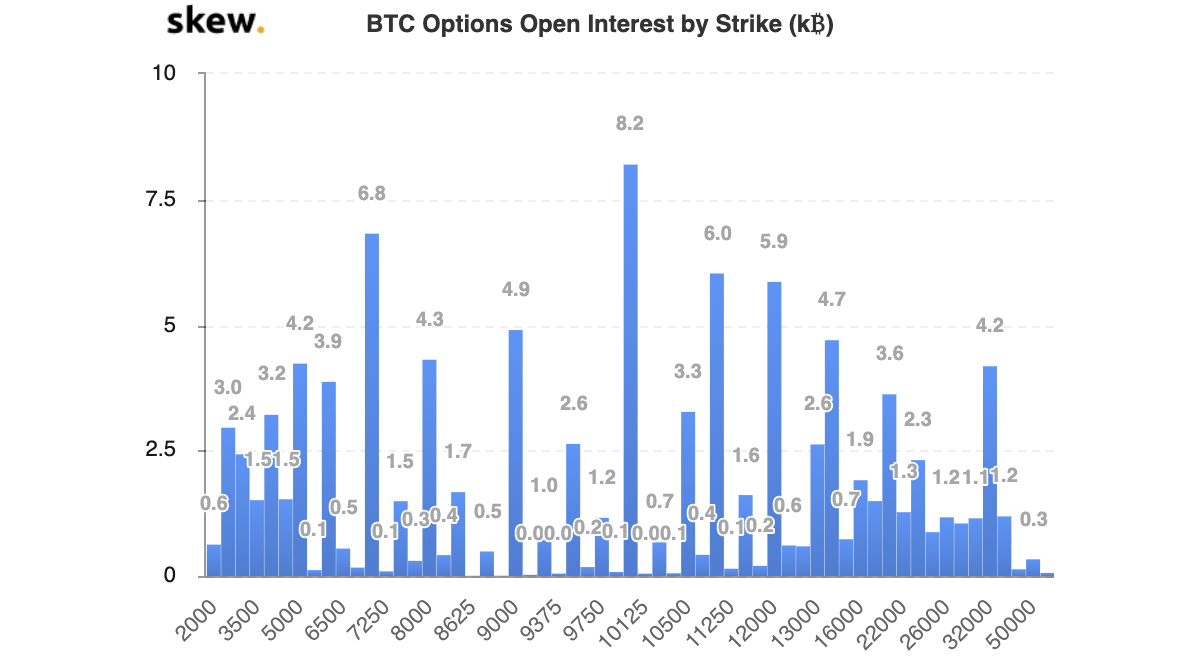

Open Interest by Strike adalah kumpulan data lain yang dapat mengungkapkan pandangan pasar secara sekilas, seperti yang ditunjukkan pada grafik di bawah ini.

Opsi BTC, Bunga Terbuka dengan Strike. Sumber: Skew.com

Opsi BTC, Bunga Terbuka dengan Strike. Sumber: Skew.com

Grafik ini menunjukkan nilai (dalam BTC) dari opsi yang belum kedaluwarsa (call + put) pada berbagai harga kesepakatan. Seperti yang terlihat di atas, sebagian besar pelaku pasar memiliki kontrak opsi dengan harga kesepakatan $ 10.125, diikuti oleh $ 7.250 dan $ 11.250. Melihat data ini menyoroti tiga harga kesepakatan yang paling umum karena harga sedang bermain untuk Bitcoin – dan kisaran yang diharapkan dalam waktu dekat.

Mengapa orang membeli dan menjual BTC melalui kontrak opsi?

Kontrak opsi, seperti futures, juga merupakan alat untuk manajemen risiko, tetapi sedikit lebih fleksibel karena tidak disertai dengan kewajiban apa pun bagi pembeli..

Kami sekali lagi dapat mendiskusikan penambang Bitcoin sebagai penerima manfaat potensial dari kontrak ini, di mana mereka dapat membeli opsi jual untuk mengamankan nilai tertentu untuk BTC yang ditambang di masa depan. Namun, tidak seperti kontrak berjangka, di mana para penambang wajib menjual BTC mereka berapa pun harganya, di sini mereka dapat memilih untuk tidak menjual jika Bitcoin naik secara signifikan..

Spekulasi tetap menjadi alasan lain di balik penggunaan opsi, karena memungkinkan pelaku pasar konservatif untuk membuat taruhan mereka dengan jumlah risiko yang jauh lebih kecil (premi) dibandingkan dengan kontrak berjangka..

Derivatif dan legitimasi Bitcoin

Derivatif seperti kontrak berjangka dan opsi mendukung aset yang mendasarinya penemuan harga – penentuan harga pasar – dengan memberikan alat pasar yang diperlukan untuk mengekspresikan sentimen. Misalnya, tanpa turunan, sebagian besar investor Bitcoin terdegradasi untuk membeli dan memegang aset itu sendiri, yang menciptakan file gelembung pada tahun 2017, karena harga meroket ke titik tertinggi sepanjang masa.

Hanya setelah Bitcoin berjangka diluncurkan oleh CME dan Cboe barulah para penyingkat pasar dapat melakukannya meletuskan gelembungnya.

Sebanyak kecelakaan berikutnya dan "musim dingin crypto" tahun 2018 memukul pasar dengan keras, itu juga mempromosikan kedewasaan dan pertumbuhan, saat harga mendatar, memungkinkan teknologi dan adopsi menjadi yang terdepan sekali lagi.

Sementara itu, peluncuran turunan teregulasi, seperti Opsi Bitcoin oleh Bakkt, membantu melegitimasi ruang kripto dan menarik investor institusi.

Pada akhirnya, agar Bitcoin diterima secara luas kelas aset, banyak yang berpendapat, memang dibutuhkan pasar yang transparan tidak mudah dimanipulasi.

Untuk mencapai hal ini diperlukan masuknya modal baru, peningkatan likuiditas, penurunan volatilitas, pembentukan harga organik, dan kepercayaan dari investor institusional skala besar. Setiap produk turunan berkualitas memiliki potensi untuk membawa Bitcoin selangkah lebih dekat ke legitimasi tersebut.

OKEx Insights menyajikan analisis pasar, fitur mendalam, dan berita hasil kurasi dari profesional kripto.