La convessità di OKEX Perpetual Swap: come influisce sul tuo trading?

La convessità, o comunemente nota come gamma, è una misura importante del valore di un derivato rispetto alle attività sottostanti. Comprendere il concetto e il suo impatto sarebbe di grande beneficio per i trader nel trading di derivati, oltre ad aiutarti a preservare i tuoi asset dalla liquidazione forzata.

La non linearità di OKEX Perpetual Swap

Prendiamo come esempio OKEX Perpetual Swap.

In OKEX perpetual swap trading, puoi acquistare e vendere contratti per un valore fisso in USD di Bitcoin (100 USD) e noi chiamiamo questi contratti futures inversi. (Ulteriori informazioni sullo scambio perpetuo qui: https://www.okex.com/hc/en-us/articles/360020149012-I-Introduction)

Come suggerisce il nome, questi contratti hanno una natura non lineare perché il margine e il PnL sono regolati con l’asset sottostante invece dell’asset quotato. In breve, significa che la tua perdita in BTC su ciascun contratto non è correlata linearmente con il movimento della coppia di trading BTC / USD.

Supponiamo che tu abbia 1 Bitcoin. Il prezzo attuale è di $ 10.000. E uno scambio perpetuo vale $ 100 BTC / USD. Ora, un contratto costa $ 100 / $ 10.000 = 0,01 BTC. Se acquisti 100 contratti lunghi a $ 10.000, ti costa $ 10.000 (1 BTC).

Ora, se il prezzo del Bitcoin sale a 11.000 BTC / USD, un contratto costa $ 100 / $ 11.000 = ~ 0,0091 BTC, il tuo guadagno è 0,01–0,0091 = 0,00091 BTC per ogni contratto. Dato che hai desiderato 100 contratti, il tuo guadagno totale è 0,0009 * 100 = 0,9 BTC. Per questo movimento di $ 1000 nella coppia di trading BTC / USD, hai guadagnato 0,00091 per contratto.

Quindi, se il prezzo va a $ 12.000 e un contratto ti costa $ 100 / $ 12.000 = ~ 0,0083 BTC, il tuo guadagno sarà 0,01–0,0083 = 0,0008 BTC per contratto. I tuoi 100 contratti ti aiuteranno a guadagnare 0,83 BTC in totale.

Questo movimento di $ 1.000 ti aiuterà solo a guadagnare 0.0091–0.0083 = 0.0008 BTC per contratto, che è inferiore rispetto allo scenario precedente.

Se il prezzo di BTC continua a salire a $ 13.000, $ 14.000 e $ 15.000, possiamo vedere che per ogni movimento di $ 1000, il PnL per contratto si ridurrà da 0.0009 BTC a 0.0005 BTC.

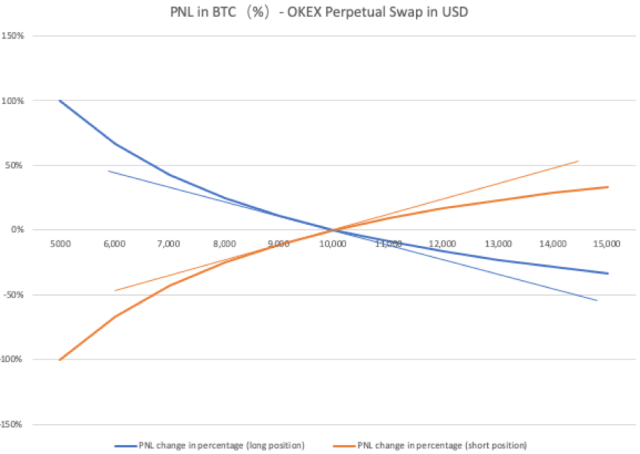

Facciamo lo stesso per l’apertura di contratti brevi e i risultati sono mostrati nella figura seguente. La linea della posizione lunga mostra il profilo PnL in BTC (%) rispetto al prezzo del Bitcoin in USD. La linea retta è il rendimento del PnL (%) se il contratto si è spostato in uno stile lineare, la linea curva è il rendimento del PnL (%) della posizione di swap perpetuo lungo. Possiamo vedere che perderai più soldi quando il mercato crollerà e guadagnerai meno soldi quando il mercato sale.

Pertanto, gli swap perpetui OKEX hanno una curva PnL non lineare in termini di Bitcoin. Ogni mossa successiva della stessa misura nel prezzo di BTC / USD non produce lo stesso importo di profitto o perdita denominato in BTC.

In che modo la convessità influisce sul tuo trading?

Ora, aggiungiamo diversi livelli di leva all’esempio precedente.

Il margine iniziale

= dimensione del contratto * quantità / prezzo di entrata / leva

= $ 100 * 100 / $ 10.000 / leva = 1 / leva

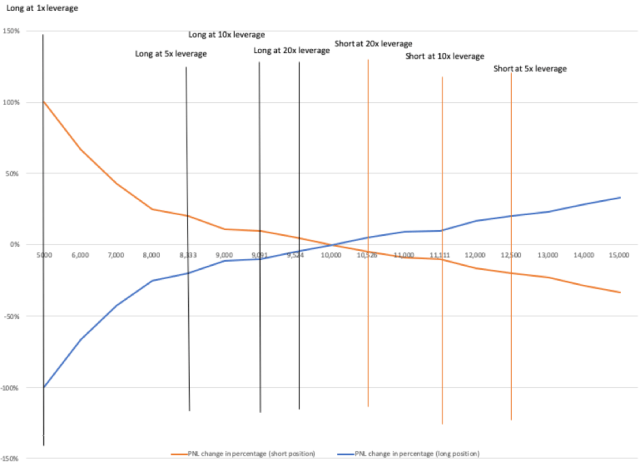

Aggiungiamo i livelli di leva di 1x, 5x, 10x e 20x sia sul lato corto che su quello lungo ed esaminiamo quanto un movimento di prezzo può causare il fallimento, ovvero perdere tutto il margine iniziale. Tracciamo questi punti di fallimento in linee verticali sia sul lato lungo che su quello corto. Il risultato è mostrato nella Figura 2.

Come possiamo vedere, se long 1 BTC a $ 10.000, con leve di 20x, 10x, 5x e 1x, andrai in bancarotta quando il prezzo di BTC raggiungerà rispettivamente $ 9.524, $ 9.091, $ 8.333 e $ 5.000. Se short 1 BTC a $ 10.000 con 1x, a causa della convessità, non fallirai mai. Con una leva di 20x, 10x, 5x, i punti di fallimento sono $ 10.526, $ 11.111, $ 12.500.

Pertanto, se apri short, puoi utilizzare una leva maggiore rispetto al lato lungo e verrai liquidato prima se long con una leva maggiore.

Per concludere, andare long verrà liquidato più velocemente se il mercato va nella direzione opposta. Anche se andare short non ti farà mai liquidare a causa della convessità. Ciò fa sì che i requisiti di margine aumentino in uno stile non lineare. Questo spiega anche perché i long vengono liquidati rapidamente in un mercato ribassista.

Conclusione

È logico che i trader di derivati prendano normalmente le loro decisioni di trading sulla base del prezzo spot. In effetti, il prezzo spot è un fattore molto importante per il prezzo dei derivati. Tuttavia, ciò che è ancora più importante è avere una comprensione più profonda di come la relazione tra i due, al fine di aiutarti a prendere una decisione migliore