Riepilogo AMA: una rivisitazione dei vantaggi dello staking con Staking Rewards

Il 1 ° maggio eravamo super entusiasti di avere Mirko Schmiedl (CEO &Co-fondatore) e Gleb Dudka (analista di ricerca) di Staking Rewards for an Ask-Me-Anything (AMA) discussione su Defi, più specificamente, come capitalizzare lo staking.

Staking Rewards è una società che si concentra sull’esplorazione di Proof of Stake e asset generatori di rendimento con una storia di lunga data in Crypto e nell’industria mineraria. Fornendo dati e indicazioni, offre una piattaforma che riduce al minimo il rischio di investimento di guadagnare reddito passivo con le criptovalute.

Questo AMA è diviso in due parti, dove a Staking è stato chiesto di condividere la propria opinione su Defi, seguito da un appassionato Q dal vivo&A nel nostro gruppo.

Sezione 1

Q1: Cos’è Sprendendo Rewards?

A1: Mirko Schmiedl:

Staking Rewards è fondamentalmente CoinMarketCap per Staking e DeFi. Su Stakingrewards.com puoi trovare tutte le criptovalute in cui puoi investire e guadagnare reddito passivo tramite staking, prestito, masternodes ecc. Per la maggior parte delle opportunità di reddito passivo, ci sono alcuni Provider a cui puoi delegare o depositare le tue monete. Questi fornitori puntano le monete per tuo conto e condividono con te i premi guadagnati.

Staking Rewards semplifica il confronto tra diverse opportunità di reddito passivo e i relativi fornitori. Monitoriamo i tassi di ricompensa estratti in tempo reale dalla blockchain e curiamo tutte le informazioni necessarie per trovare il miglior fornitore e iniziare a guadagnare.

Q2: Puoi condividere con noi alcuni dei piani futuri, come il piano di sviluppo del marketing e il recente piano di attività per il team di Staking Rewards?

A2: Mirko Schmiedl:

A Staking Rewards siamo sempre stati in prima linea nel fornire i dati di staking più accurati ai nostri utenti. Quasi tutte le reti blockchain si stanno avviando o stanno passando a Proof of Stake. Allo stesso tempo, assistiamo a un grande aumento del mercato DeFi e crediamo che potrebbe esserci una sorta di concorrenza.

Quindi un piano importante è mappare le dinamiche tra lo staking e il prestito e rendere più facile per gli investitori comprendere le differenze ei rischi. Proprio oggi abbiamo rilasciato una nuova sezione DeFi sulla nostra piattaforma. Puoi verificarlo su https://www.stakingrewards.com/providers/defi

D3: Da dove proviene la puntata della ricompensa dalla fornitura totale o dalla commissione di transazione? E se la fornitura totale di un token si esaurisce, lo staking della ricompensa funziona ancora??

A3: Mirko Schmiedl:

1. Nella maggior parte delle reti Proof of Stake c’è un certo tasso di inflazione. Quindi ogni blocco ci sono alcune nuove monete coniate e aggiunte alla fornitura totale. Queste nuove monete vengono distribuite agli stakers. Quindi significa che l’offerta totale complessiva è in aumento, ma poiché la ricompensa nominale ha un numero fisso, significa che il tasso di inflazione effettivo sta diminuendo nel tempo. (Stessa ricompensa per blocco, ma offerta totale maggiore = inflazione in diminuzione)

Inoltre, gli stakeholder ricevono le commissioni di transazione delle transazioni che vengono incluse nei blocchi che convalidano.

È importante ricordare che queste dinamiche sono altamente sfumate in ogni rete.

2. Lo staking funzionerà fintanto che ci saranno ragionevoli incentivi per gli stakers a partecipare e mantenere la rete sicura. La maggior parte delle reti di proof of stake più grandi non ha un’offerta massima limitata. Ma credo che una volta che le commissioni di transazione nella rete potranno coprire in modo sostenibile la soglia degli incentivi, ci saranno pressioni per ridurre l’inflazione complessiva della rete con una decisione di governance formale.

D4: Come garantiamo e incentiviamo un ulteriore decentramento all’interno dell’ecosistema di picchettamento?

A4: Mirko Schmiedl:

Penso che ci siano 3 cose importanti che dobbiamo considerare per mantenere le reti decentralizzate e non essere corrotte dalle parti interessate delle balene.

1. Tutte le reti Proof of Stake sono molto giovani e l’economia è stata progettata senza riferimenti al mondo reale. Lì è importante mantenere un approccio snello nei confronti dei parametri economici. Dobbiamo essere in grado di riadattare dinamicamente i parametri in base all’utilizzo della rete.

2. Per garantire una rete decentralizzata, dobbiamo rendere il più semplice possibile la partecipazione di tutti e la gestione dei propri nodi. Facile lavorazione, soglie basse e rischi adeguati sono importanti per essere sicuri di mantenere l’attrito il più basso possibile.

3. L’ultima cosa che penso dovrebbe essere esplorata ulteriormente sono i meccanismi per penalizzare gli indirizzi IP o addressess con determinate soglie di equilibrio. Per esempio. i premi potrebbero diminuire dinamicamente quanto più alto è il tuo saldo complessivo. Ciò incentiverà gli investitori a delegare ai fornitori di infrastrutture di base più piccoli.

D5: In che modo le piccole società di Staking-as-a-Service possono differenziarsi dai grandi player come gli exchange che forniscono servizi di staking (ad esempio Coinbase)? C’è il pericolo di centralizzazione? OkEx Staking nel 2020, sì o no?

A5: Gleb Dudka:

Esiste infatti un pericolo di centralizzazione se ad es. scambi centralizzati più grandi dovevano catturare la maggior parte del mercato dello staking. Lo vediamo attualmente con Binance e Loom, ad esempio. Gli scambi centralizzati possono potenzialmente offrire lo staking con commissioni dello 0% poiché guadagnano attraverso altri mezzi come il trading e l’obiettivo principale è attrarre quante più risorse e utenti possibile.

D’altra parte, i fornitori di picchettamento guadagnano attraverso commissioni o commissioni di staking e quindi è improbabile che siano disposti a ridurre le commissioni a zero. Se troppi stakeholder vogliono perseguire commissioni dello 0%, ciò potrebbe causare una minaccia di centralizzazione.

I modi in cui i fornitori possono differenziarsi sono vari servizi a valore aggiunto e una propria comunità. I servizi a valore aggiunto comprendono dashboard di staker, strumenti di reporting, block explorer, strumenti di liquidità (voucher di delega, ecc.). Okex è già coinvolto nello staking e sarà presto elencato sulla nostra piattaforma.

D6: Quanto è sicuro Crypto Staking Vs tenere Long Yerm in Trezor Wallet o Keeping on Exchange? Il picchettamento porta alla centralizzazione di cryptocurrency e unlso ioncresce il suo ionflations?

Inoltre ho il 51% di attacchi sono monete PoS più comuni di PoW? La tua opinione su questo signore.

A6: Gleb Dudka:

Dipende da cosa intendi "sicuro". Ci sono molte sfumature. La maggior parte delle puntate (a meno che non si tratti di scambi centralizzati) non è di custodia, quindi puoi puntare direttamente dal tuo Trezor. Mantenere fondi e puntare su uno scambio implica fiducia nello scambio e come dice il proverbio comune, "non le tue chiavi, non le tue monete". Se chiedi se lo staking è più sicuro che non lo staking (supponendo che usi lo stesso dispositivo o applicazione o entrambi) non è più sicuro, poiché non staking sei diluito dall’inflazione (proprio come se dovessi tenere i soldi sotto il materasso e centrale banca dovevano stampare tonnellate di fiat). Alcuni blockchain comportano tagli, quindi se scommetti con un fornitore di staking disonesto o pessimo puoi perdere una parte della tua puntata.

Lo stake in modo sicuro spesso implica la scelta di un fornitore di staking affidabile, noi come StakingRewards aiutiamo in questo. Lo staking e l’inflazione sono spesso collegati in modo che esista una relazione inversa tra lo staking ratio e l’inflazione. Il protocollo vuole garantire la sicurezza della rete che si ottiene con un rapporto di staking più alto, quindi se il rapporto di staking è piccolo, la rete ha un’inflazione più alta per incentivare più possessori di token a puntare. All’aumentare dello stake ratio, il protocollo diminuisce l’inflazione, diminuendo gli incentivi a puntare. In questo modo i protocolli si autobilanciano.

Per quanto riguarda la centralizzazione e il 51% di attacco. Non esiste un track record del 51% di attacchi in PoS (che sono tra l’altro il 33% di attacchi, poiché il 33% + è sufficiente per controllare la rete), quindi non possiamo dire quanto siano comuni (finora nessuno). Con PoS è più facile rilevare il 33% di attacchi o se qualcuno si sta avvicinando a raggiungere il 33% (questo è molto più difficile in PoW).

Il vantaggio chiave del PoS nel trattare con gli attaccanti rispetto al PoW è che in PoS, la maggior parte della rete (66%) può votare per sborsare l’attaccante, dove l’attaccante perde tutti i suoi token, quindi solo l’investimento del cattivo è bruciato. In PoW per recuperare da un attacco del 51%, l’algoritmo sottostante della rete deve essere cambiato, punendo o distruggendo così l’investimento sia dei buoni (49%) che dei cattivi (51%). Ci sono state alcune situazioni sulla testnet incentivata Cosmos in cui un validatore per sistema di registrazione dei giochi si avvicinava al 33% di share e il resto della community lo ha escluso, eliminando la minaccia.

D7: So che la DeFi è migliore della finanza centralizzata, tuttavia, ha bisogno di un accesso a Internet per accedervi. Quindi come fanno le persone nei paesi meno sviluppati, dove hanno un accesso limitato a Internet, l’accesso alla DeFi?

A7: Gleb Dudka:

Ci sono due diversi problemi. L’accessibilità a Internet nei paesi meno sviluppati è un problema di infrastrutture e telecomunicazioni. La promessa di DeFi non è mai stata quella di portare Internet in tutte le famiglie del mondo. Questo sta migliorando piuttosto velocemente, tuttavia, per quanto ne so.

Il secondo problema è essere coinvolti in un sistema finanziario dato che si dispone di mezzi di comunicazione di base (telefono, internet). A proposito, mPesa in Africa (crediti di telefonia mobile, trasferibili tramite SMS, che in alcuni luoghi sono diventati quasi valuta) potrebbe essere un esempio della prima applicazione DeFi o valuta digitale. In molti paesi meno sviluppati le tecnologie spesso fanno un balzo in avanti. Ciò significa che è molto costoso ad es. costruire una piccola filiale bancaria locale in un villaggio, tuttavia essendo collegata al digital banking, o meglio alla DeFi, le persone possono saltare il passaggio del banking fisico, superando così questa fase. Con l’accesso a Internet di base e DeFi (oltre a poche eccezioni) senza autorizzazione, l’accesso a uno smartphone di base e Internet equivale all’accesso all’ecosistema finanziario mondiale. Si può quindi prendere in prestito, prestare, negoziare, ecc. E in generale svolgere un ruolo nella finanza globale.

Q8: DeFi si è evoluto da un movimento fondamentalmente all’aspetto in più rapida crescita e più accessibile del settore blockchain. Secondo te, pensi che siamo a rischio di saturazione?

A8: Mirko Schmiedl:

La DeFi è sicuramente uno degli argomenti più scottanti in questo momento. Comunque non credo che la DeFi sia ancora facilmente accessibile. Ci sono stati alcuni exploit ed è ancora incerto quanto siano realmente sicuri e affidabili i protocolli. È qualcosa che abbiamo superato e probabilmente ci vorrà molto più tempo per raggiungere un punto in cui possiamo dire che la DeFi è facilmente accessibile ora. Ci sono molti ostacoli alla UX e alla sicurezza che dobbiamo affrontare.

Quindi, tutto sommato penso che la DeFi stia appena iniziando a diventare un argomento considerevole. Immagino che siamo lontani anni da un’effettiva saturazione del mercato DeFi. Non solo in termini di utenti e adozione, ma anche in termini di protocolli, prodotti e strumenti.

I dati DeFi sono ancora molto inaccessibili e noi di Staking Rewards siamo felici di contribuire a questa esigenza e renderla più accessibile e comprensibile per gli utenti passo dopo passo.

D9: Quali sono i vantaggi e gli svantaggi di DEFI rispetto alla finanza tradizionale?

A9: Mirko Schmiedl:

Il vantaggio principale della DeFi è che i meccanismi del sistema finanziario sono completamente trasparenti e verificabili. È più facile e più affidabile capire determinate condizioni se tutto è aperto e accessibile.

Il mercato è aperto a tutti nel mondo e non ci sono enormi ostacoli per partecipare ai mercati monetari. Possiamo comprendere meglio alcune dinamiche del mercato e attuare aggiustamenti che corrispondono all’effettivo utilizzo della rete in tempo reale.

Credo che questo dia all’ecosistema della finanza decentralizzata un vantaggio competitivo rispetto alla finanza centralizzata, dove la maggior parte delle cose avviene a porte chiuse. DeFi è un mondo di collaborazione e open-concorso per costruire un nuovo sistema che corrisponda dinamicamente alle reali esigenze dell’economia e delle persone.

D10: La DeFi è uno degli argomenti più scottanti nello spazio blockchain in questo momento. Puoi condividere con noi le tue opinioni sulla DeFi? Pensi che la DeFi interromperà il sistema finanziario esistente? Cos’è l’approccio Staking Rewards nei confronti del settore DeFi?

A10:

Mirko Schmiedl:

La DeFi è uno dei settori più interessanti nel mondo blockchain, è un affascinante caso d’uso della tecnologia, che è già accessibile. Comunque la DeFi è estremamente immatura e la finanza tradizionale inizia già a sentire la concorrenza.

Alla fine penso che DeFi e CeFi diventeranno interoperabili e si fonderanno in un unico ecosistema finanziario. È inevitabile che la finanza tradizionale adotti alcuni meccanismi che funzionano per la finanza decentralizzata e li adotti. Allo stesso tempo ci sono alcune limitazioni nella finanza decentralizzata, dove gli sviluppatori di applicazioni probabilmente implementeranno determinati gateway centralizzati per migliorare l’esperienza complessiva e l’adozione.

A Staking Rewards renderemo più facile per gli utenti accedere al mercato DeFi trovando le opportunità più interessanti per guadagnare reddito passivo.

Stiamo monitorando centinaia di reti e protocolli che consentono un guadagno dinamico di interessi e istruiamo gli utenti sui vantaggi e sui rischi facendone uso.

A breve termine sarà del tutto opprimente per gli utenti al dettaglio dare un senso alle mille diverse opportunità come lo staking, il prestito ecc. E Staking Rewards rende facile trovare i premi più alti per il rischio più basso.

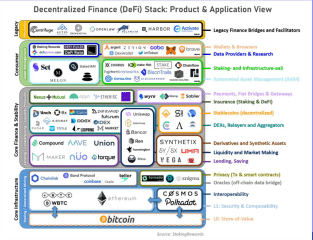

Gleb Dudka:

In questo momento stiamo anche scrivendo una serie DeFi. Ecco un teaser per l’articolo, che è la nostra opinione sulla mappatura dell’intero ecosistema DeFi:

Sezione 2 – Domande AMA dal vivo

Q1: La fiducia è molto importante nel Business, ciò che fa sentire al sicuro investitori, clienti e utenti quando puntano in Staking Rewards?

A1: Gleb Dudka:

Ancora una volta, non offriamo lo staking e non abbiamo gettoni per lo staking. Forniamo dati sullo spazio di picchettamento e definizione.

D2: Qual è la roadmap di sviluppo di Staking Rewards per il 2020?

A2: Mirko Schmiedl:

Il 2019 è stato l’anno in cui Proof of Stake è diventato popolare, quindi abbiamo creato le nostre metriche e strumenti per comprendere tutto questo sul nostro sito web. Per il 2020 raddoppieremo questo valore e svilupperemo inoltre più metriche e strumenti per DeFi e tassi sui prestiti.

D3: Cosa ne pensi di come possiamo convincere o attrarre le persone a utilizzare Defi rispetto alla finanza tradizionale?

Pensi che le ricompense di Staking possano essere di aiuto in questo.?

A3: Gleb Dudka:

I tassi in DeFi sono molto interessanti rispetto ai tassi di finanziamento legacy (molte banche hanno tassi di interesse negativi, in Germania le obbligazioni a lungo termine sono già negative). Noi di Staking Rewards in qualità di fornitore affidabile di dati DeFi supporteremo gli investitori con dati e strumenti accurati per consentire loro di conoscere e accedere alle migliori opportunità di guadagno passivo.

Q4: Prevedi di aggiungere più monete? Ci sono altri programmi che desideri creare per attirare gli investitori a utilizzare Staking Rewards?

A4: Mirko Schmiedl:

Cercheremo tutte le monete che sono rilevanti per l’ecosistema e hanno ottenuto un grande interesse dalla nostra comunità. Semplificare la stima e la previsione dei rendimenti dello staking. Altri programmi sono ad es. il calcolatore avanzato dello Staking che creiamo e molti articoli e ricerche che facciamo e pubblichiamo pubblicamente sul nostro sito web.

Q5:

1. Ritieni che lo staking tenterebbe contro il decentramento in una piattaforma? Se i grandi staker prendono il controllo delle decisioni … come potrebbe impedirlo una piattaforma che ha la caratteristica dello staking?

2. OGNI consenso PoS è elencato nelle ricompense di Staking? Qual è il processo per elencarne uno?

A5: Mirko Schmiedl:

1. Penso che sia importante implementare meccanismi che impediscano una grande centralizzazione nelle reti. Per esempio. Tezos ha i requisiti obbligazionari minimi, quindi è necessaria una certa soglia dei propri fondi in gioco per accettare ulteriori deleghe e maturare il potere di voto. Qualcosa di simile è utile per decentralizzare ulteriormente le reti.

2. Stiamo cercando di elencare ogni moneta PoS, ma si consiglia ai progetti di mettersi in contatto con noi in modo da poter garantire che per fornire solo le informazioni più accurate lavorando a stretto contatto con loro …. i requisiti sono che il progetto ha un design di incentivi trasparente e verificabile … possono essere applicati direttamente sul nostro sito web o contattarci nel nostro gruppo telegram.

D6: Quante monete ha emesso #S taking Rewards ed è sufficiente per il piano a breve termine del team?

A6: Gleb Dudka:

Non stiamo emettendo token di staking, siamo fornitori di dati e API. Vendiamo slot pubblicitari tokenizzati (NFT, token non fungibile), ma questo è un modello di business piuttosto tradizionale e non implica lo staking.

D7: Sulla tua piattaforma ci sono poche informazioni sulla DeFi. Come pensi di progredire e portare cose più interessanti su DeFi sulla tua piattaforma?

A7: Gleb Dudka:

Abbiamo appena pubblicato la pagina DeFi e stiamo scrivendo una serie di articoli dedicati alla DeFi (il primo post è già uscito)

D8: Qual è la differenza tra lo staking e l’hosting del nodo & Il ROI dello staking è costante per tutto il tempo?

A8: Mirko Schmiedl:

Immagino che la domanda principale sia la differenza tra delegare e puntare direttamente. Staking significa che stai gestendo i tuoi nodi e partecipi direttamente con la rete. I premi sono più alti rispetto alla delega, ma devi coprire il costo dell’infrastruttura e assicurarti di mantenerlo in modo appropriato.

Delegare è molto più semplice utilizzando uno dei fornitori di Staking elencati sul nostro sito web https://www.stakingrewards.com/providers puoi mantenere il pieno controllo delle tue monete e pagare solo una piccola commissione sui premi guadagnati

Il ROI dello staking cambia dinamicamente in base al numero di persone che partecipano allo staking. Meno persone che puntano = ricompense più alte

D9: Come valuti il supporto della comunità? Qual è la tua strategia per il marketing e per l’adozione di massa? Quale messaggio vuoi inviare alla community tramite AMA oggi?

A9: Gleb Dudka:

Riteniamo che il supporto della community sia stato ottimo finora e possiamo davvero vantare molti utenti attivi sul nostro sito. Riteniamo che il passaggio da ETH a PoS aumenterà l’interesse del pubblico in generale per lo Staking, il che porterebbe a un’ulteriore adozione sia dello staking che della DeFi poiché più lo considereranno un prodotto a reddito fisso. Il nostro obiettivo principale oggi era condividere le informazioni e gli strumenti disponibili sul nostro sito per consentire agli utenti di modellare e prevedere meglio il loro reddito passivo trovando le migliori opportunità per questo.

D10: Quale standard scegli di puntare una moneta sulla tua piattaforma? Qual è il vantaggio quando si sta puntando nella tua piattaforma?

R10: Mirko Schmiedl:

Il nostro sito Web è una terza piattaforma indipendente per monitorare i tassi di puntata e di prestito su tutte le reti … non forniamo alcun servizio di picchettamento direttamente, ma piuttosto enfatizziamo lo staking con uno dei fornitori elencati sul nostro sito Web …. il nostro sito Web lo fa facile trovare le migliori opportunità e fornitori di picchettamento

D11: Quali sono le principali differenze tra smart contract e live contract? I contratti intelligenti sono migliori?

R11: Gleb Dudka:

Se per contratti live intendi contratti del mondo reale, allora la differenza è che quelli tradizionali non sono digitali, quindi non programmabili e quindi le applicazioni non possono interagire direttamente con quelli. Una volta digitalizzati i contratti (secondo un certo standard, ad esempio actus, deon digital), possiamo aspettarci che questi consentano nuovi modelli di business e prodotti finanziari.

D12: Quanto è affidabile la tua API per fornire solo informazioni e dati affidabili e affidabili?

R12: Mirko Schmiedl:

Nel mercato attuale la nostra API è la più affidabile per i tassi di staking e tutte le metriche di staking. copriamo oltre 100 reti con integrazione di dati blockchain in tempo reale e abbiamo il nostro algoritmo per assicurarci che i dati siano corretti.