The Rise of Compound: Hype-Driven Bubble o Indicator of DeFi’s Strength?

Il principale protocollo di finanza decentralizzata Maker è stato recentemente rapidamente superato da un altro protocollo DeFi chiamato Compound. Entrambi basati sulla rete Ethereum, Maker ha detenuto il primo posto di gran lunga nella DeFi dal 2018 in termini di valore totale in USD detenuto o “bloccato” sul protocollo, mentre Compound è cresciuto in popolarità da metà giugno.

La recente ascesa di Compound è stata, almeno in parte, collegata al lancio del suo token di governance, COMP, la cui distribuzione è iniziata il 16 giugno. Da allora, il prezzo di COMP è più che triplicato a $ 223 – con valore bloccato nel protocollo raggiungendo quasi $ 640 milioni al 30 giugno.

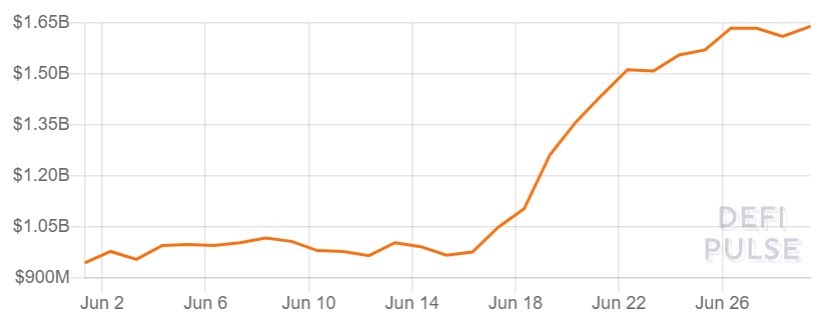

La crescente domanda di token COMP ha anche avvantaggiato l’intero mercato DeFi, con asset totali bloccati in tutti i protocolli che sono aumentati da $ 1 miliardo a $ 1,64 miliardi da metà giugno, secondo DeFi Tracker DeFi Pulse.

Valore totale (USD) bloccato in DeFi. Fonte: DeFi Pulse

Valore totale (USD) bloccato in DeFi. Fonte: DeFi Pulse

Contents

Composto: il nuovo e popolare leader di DeFi

Compound è un protocollo del mercato monetario decentralizzato per il prestito e il prestito di criptovalute. Il suo mercato attualmente supporta nove asset:

- Token di attenzione di base (BAT)

- Moneta USD (USDC)

- Etere (ETH)

- Tether (USDT)

- La stablecoin Dai (DAI) del produttore

- Bitcoin avvolto (WBTC)

- Reputazione token di Augur (REP)

- Il token di 0x ZRX

- Sai (SAI)

Il fondatore di Compound, Robert Leshner, per primo svelato il modello di governance del protocollo con il suo token COMP ERC-20 il 26 febbraio.

Il progetto ha compiuto un passo avanti verso il decentramento in aprile, quando la governance della comunità sostituito il team amministrativo nel disciplinare il protocollo Compound. Dopo due mesi di test pubblici, la comunità del progetto è passata proposta di governance 007, che ha definito il modo in cui il protocollo avrebbe distribuito i token agli utenti il 15 giugno 2020. La distribuzione di COMP dovrebbe essere completata in quattro anni.

Gli utenti possono partecipare al processo di governance di Compound utilizzando i token COMP per votare le proposte della comunità.

3 motivi per cui la domanda di COMP è in aumento

Compound ha sostituito Maker come principale protocollo DeFi in seguito all’annuncio relativo alla sua distribuzione di token. Le ragioni più evidenti alla base della crescente domanda di COMP sono triplici:

- Interesse della Comunità per COMP sin dal suo lancio

- Alcuni asset in Compound hanno rendimenti superiori alla media

- Più scambi di criptovaluta, incluso OKEx, hanno elencato COMP

Interesse comunitario

Schema di ricompensa del composto permette utenti per guadagnare COMP extra per qualsiasi attività di prestito e prestito nel protocollo. Questo è simile a un sistema di cashback, in cui gli utenti vengono pagati quando prendono in prestito o prestano.

Quando gli utenti sono entusiasti di votare per le proposte della comunità Compound, questo serve come incentivo per loro a “coltivare” o guadagnare COMP prendendo in prestito o prestando beni in Compound in modo che possano essere coinvolti più attivamente nel suo processo di governance.

Rendimenti elevati

Le attività di prestito e assunzione di prestiti da parte degli utenti composti sono incoraggiate anche da rendimenti relativamente elevati offerti per alcune delle attività supportate nel protocollo. BAT, ad esempio, ha un rendimento percentuale annuo per gli istituti di credito in Compound, attualmente pari a 14%. Quella APY è in particolare più alto rispetto al prestito BAT su altri protocolli DeFi come Nuo Network (5,42% APY) e Aave (4,06% APY).

Ogni mercato monetario su Compound adotta un tasso di interesse variabile il cui valore oscilla in base alla domanda e all’offerta di mercato dell’attività sottostante. Il tasso di interesse dell’attività, in breve, aumenta quando l’attività è scarsa e molto ricercata dai trader.

Elenchi di scambio

Oltre all’interesse della comunità per COMP e ai rendimenti degli asset interessanti, gli annunci di COMP quotati in più principali scambi di risorse digitali hanno anche portato alla recente popolarità del token e del protocollo.

Il 23 giugno, Coinbase Pro è diventata la prima grande borsa a supportare la quotazione di COMP prima di lanciarla sul suo mercato incentrato sugli investitori al dettaglio Piattaforma Coinbase.

COMP ha anche ottenuto un’ampia attenzione da parte dei trader di criptovaluta in seguito alle sue quotazioni sui principali scambi OKEx e Binance nella scorsa settimana.

https://twitter.com/OKEx/status/1277478155280932870

L’ascesa di Compound è una bolla?

Sebbene Compound abbia raccolto l’interesse diffuso dalla comunità, l’hype che circonda il suo token può essere travolgente e assomigliare a una bolla di mercato, in particolare nella sua somiglianza con l’offerta iniziale di monete, o ICO, bolla che ha raggiunto il picco nel 2017.

Dalla distribuzione del COMP a giugno, gli utenti hanno iniziato a coltivare i propri raccolti nel tentativo di massimizzare i propri rendimenti. Questo ha anche portato alla comunità preoccupazioni di una potenziale bolla – che vale la pena esaminare più in dettaglio.

Flottanti meno effettivi implicano una maggiore volatilità dei prezzi

Come indicato da Ethereum blockchain explorer Etherscan, l’attuale capitalizzazione di mercato totale, completamente diluita, di Compound è di circa $ 2,1 miliardi, ovvero l’offerta totale di COMP moltiplicata per il prezzo per token.

Con una valutazione così alta, la comunità delle criptovalute, come notato, ha espresso preoccupazione per la vulnerabilità di COMP alla volatilità dei prezzi, in particolare a causa della sua bassa liquidità. Secondo i dati di Etherscan, la capitalizzazione di mercato totale della fornitura circolante di token di COMP (quelli disponibili per i partecipanti al mercato) rappresenta solo il 25,6% della capitalizzazione di mercato completamente diluita di COMP. Tuttavia, la maggior parte dei token viene accumulata da pochissimi utenti, con i primi 10 indirizzi possedere 80,42% della fornitura totale di gettoni.

Inoltre, l’offerta circolante effettiva può essere molto inferiore all’offerta circolante dichiarata, il che consente fluttuazioni di prezzo a breve termine.

Il composto potrebbe essere “estremamente sopravvalutato”

Il clamore del mercato che circonda Compound – e la finanza decentralizzata, in generale – è un potenziale indicatore di una bolla di mercato con token DeFi che mostrano multipli sopravvalutati (cioè rapporti che aiutano a valutare la performance finanziaria).

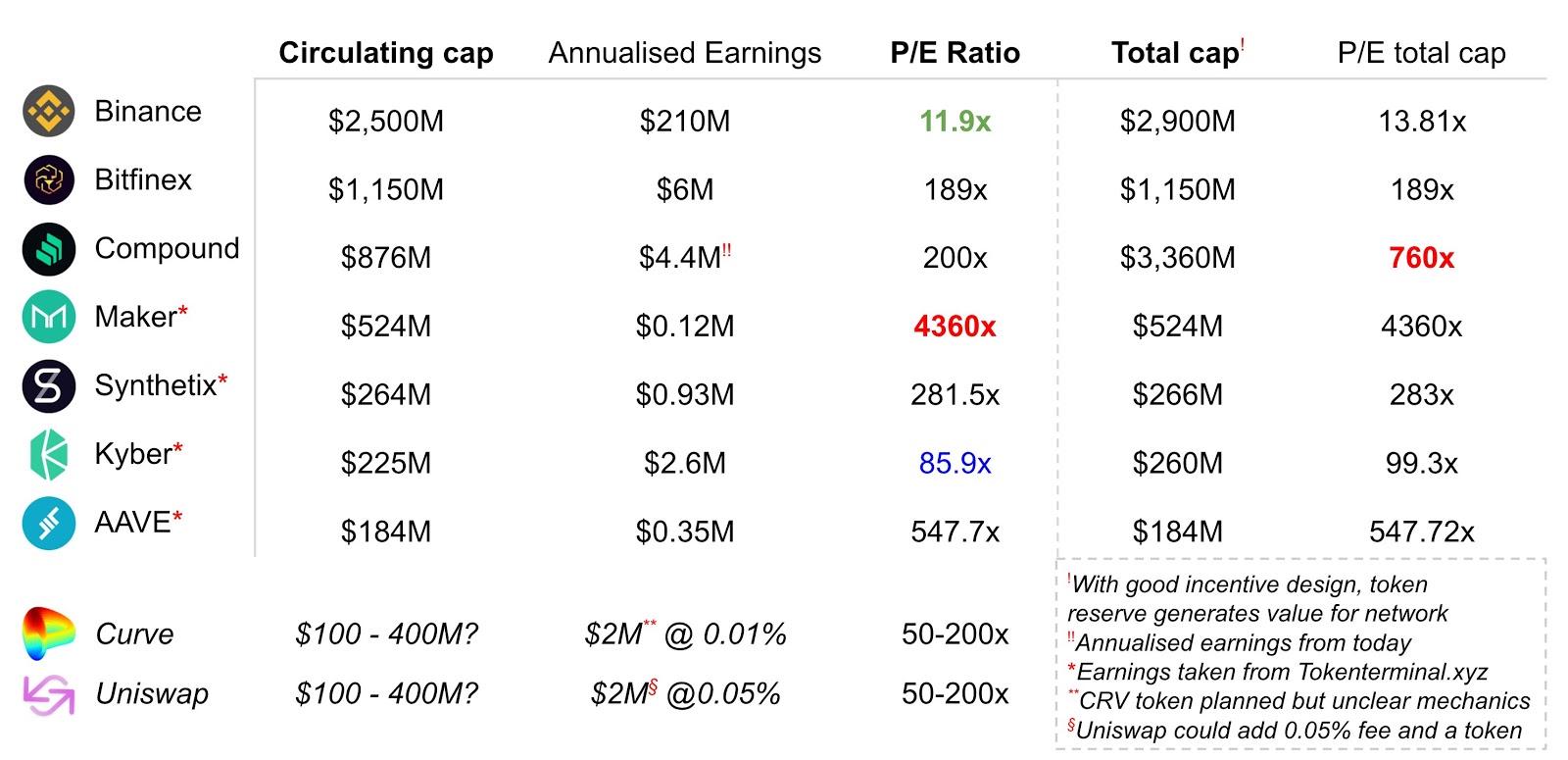

In un twittare dal 21 giugno, Julien Thevenard della società di venture capital blockchain Fabric Ventures ha tentato di ricavare il valore intrinseco di Compound utilizzando valutazioni relative. Ha confrontato gli scambi di criptovalute e i protocolli DeFi utilizzando due multipli, il prezzo per i guadagni, o il rapporto P / E, e la capitalizzazione totale P / E, per confrontare il valore di mercato di ogni progetto con i suoi guadagni.

Valutazione relativa su scambi crittografici e protocolli DeFi. Fonte: Julien Thevenard

Valutazione relativa su scambi crittografici e protocolli DeFi. Fonte: Julien Thevenard

I risultati di Thevenard indicano che i multipli dei guadagni dei protocolli DeFi, come Compound e Maker, sono molto più alti di quelli dei principali scambi crittografici, come Binance e Bitfinex.

I dati mostrano anche che Compound ha un rapporto di capitalizzazione di mercato totale P / E di 760x, che è solo secondo a Maker, con 4.360x. Il composto ha anche un rapporto P / E di 200x, che è molto più alto del rapporto medio storico per S&P 500 scorte, a 13x – 15x.

Secondo Thevenard, l’elevata valutazione di Compound è una scommessa degli investitori sulla base del fatto che possono votare sugli utili azionari futuri utilizzando i token COMP e la speranza di un’adozione di massa di Compound, che servirebbe come driver a lungo termine del prezzo di COMP.

Thevenard ha condiviso in esclusiva con OKEx Insights che, sebbene il valore di COMP sia esploso a causa della limitata distribuzione dei token e della liquidità sugli scambi, è troppo presto per definire una bolla l’ascesa del protocollo. Ha dichiarato nei commenti di questa settimana:

“Può essere difficile valutare un protocollo come Compound perché è agli inizi e ha un notevole spazio di crescita. Simile all’equità nella fase iniziale, gran parte dell’analisi si basa su un’opinione del valore futuro creato e, alla fine, sull’estrazione del valore per i possessori di token.

Il token composto è esploso di valore grazie alla sua piccola distribuzione di token e, quindi, alla scarsa liquidità sugli scambi. Tuttavia, bisogna dare credito a Compound per la sua creazione di valore. Solo 10 giorni fa, il protocollo generava entrate annualizzate di 4 milioni di dollari. Oggi supera i 100 milioni di dollari “.

Detto questo, Thevenard raccomanda comunque un approccio cauto, dicendo a OKEx Insights:

“Bisogna stare attenti qui, poiché il motivo per cui le tariffe Compound sono aumentate di 25 volte in 10 giorni è a causa del forte appetito del mercato per COMP. Questo potrebbe fermarsi se esauriamo gli acquirenti.

Penso che sia troppo presto per dire se si tratta di una bolla: la valutazione in relazione al valore catturato dalla rete sta già diventando più ragionevole rispetto all’inizio di questo mese. Alla fine della giornata, può essere utile creare clamore e creare nuovi mercati. Non vedo l’ora di vedere Compound e altri protocolli DeFi come Balancer e Curve crescere nel 2020 “.

In un twittare Dal 29 giugno, rispondendo alle scoperte di Thevenard, Ryan Watkins della società di analisi crittografica Messari ha sostenuto che la valutazione relativa potrebbe non essere l’approccio giusto per valutare i token DeFi a questo punto, confrontandoli con le “startup in fase iniziale”.

Il ricercatore ha notato che le valutazioni relative dei token Defi hanno un’applicabilità limitata a causa dell’evoluzione dell’economia dei token (o “tokenomics”) dei protocolli DeFi, ma che i risultati della valutazione presentano un messaggio chiave: il composto e altri protocolli DeFi sono “estremamente sopravvalutati”:

“Se si considerano tutti questi problemi combinati con il fatto che così tanti di questi progetti generano così pochi guadagni che i multipli sono assurdi, è difficile trarre conclusioni dai multipli a parte il fatto che tutti questi progetti sono estremamente sopravvalutati.”

This should be expected for projects as early as DeFi projects are.

— Ryan Watkins (@RyanWatkins_) June 29, 2020

The overwhelming majority of the value these projects will create is far into the future, which is inherently uncertain.

But it goes to show how useless relative valuations may be at this stage.

Invece di una valutazione relativa, Watkins ha suggerito di valutare il valore dei protocolli DeFi osservando “una combinazione di misure qualitative e quantitative”. Ciò potrebbe includere fattori come il team e la comunità dietro il token, nonché gli utenti e altre metriche di crescita. È interessante notare che un approccio olistico simile è anche ciò che gli investitori nel 2017 erano stati incoraggiati a utilizzare per valutare i token ICO.

Anche Lennix Lai, direttore dei mercati finanziari di OKEx, ritiene che l’attuale tokenomica di Compound potrebbe essere insostenibile:

“Il COMP, così come altri token per l’agricoltura di rendimento, è un altro tipo di meccanismo di distribuzione dei token in contrasto con IEO [offerta di scambio iniziale] o ICO. L’effetto è evidente. Come puoi vedere, gli asset in gestione in DeFi stanno raggiungendo livelli record – e questo è rischioso.

I tokenomics stanno distorcendo il tasso del mercato dei prestiti. Ecco perché c’è un’alta probabilità che il modello non sia molto sostenibile. Prima c’era un meccanismo di estrazione del commercio e non era carino. “

Inoltre, Lai ha suggerito che gli agricoltori di rendimento dovrebbero essere consapevoli dei potenziali problemi attualmente sconosciuti causati dai sistemi di incentivazione dei protocolli DeFi:

“I coltivatori di rendimento devono fare attenzione alla liquidità, alla volatilità e alla correlazione incrociata per ogni token non stabile puntato nel momento in cui sciolgono le loro posizioni. Il sistema di incentivi dei token DeFi fa aumentare i tassi di interesse, implicando che gli utenti potrebbero entrare in un’area di rischio inesplorata “.

La DeFi è sostenibile?

La finanza decentralizzata apparentemente è nata con la visione di sbloccare i servizi finanziari per la popolazione “senza banche” – o per coloro che non hanno accesso alla finanza tradizionale. Le categorie chiave di DeFi includono prestiti, derivati, scambi e picchettamento.

Vitalik Buterin, co-fondatore di Ethereum, twittato recentemente il forte aumento di popolarità di Compound ha distorto la visione originale della comunità sulla natura della DeFi. In particolare, ritiene che gli alti tassi di interesse attualmente disponibili in DeFi indichino “opportunità di arbitraggio temporaneo” o altro “rischi non dichiarati.”

Honestly I think we emphasize flashy defi things that give you fancy high interest rates way too much. Interest rates significantly higher than what you can get in traditional finance are inherently either temporary arbitrage opportunities or come with unstated risks attached.

— vitalik.eth (@VitalikButerin) June 20, 2020

In un tweet separato, Buterin ha dichiarato che lui crede che lo sviluppo della DeFi dovrebbe concentrarsi sul “consolidamento e miglioramento di alcuni importanti elementi costitutivi” come i token sintetici basati su valute legali e stablecoin.

Verso un ecosistema più robusto

A parte il crescente interesse e i prezzi dei protocolli DeFi e dei loro token, la popolarità di Compound può dopotutto indicare che si sta costruendo un ecosistema finanziario decentralizzato più solido.

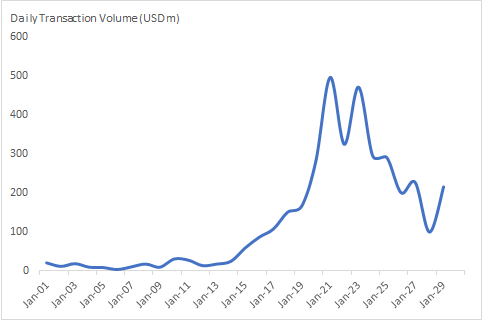

Statistiche da Dapp.com mostrano che il volume delle transazioni giornaliere in DeFi è salito alle stelle dal rilascio di COMP e ha raggiunto un massimo mensile di $ 497 milioni. Anche la capitalizzazione di mercato dei token DeFi ha assistito a un drastico aumento da metà giugno, in aumento a un enorme $ 6,1 miliardi da Marchio di $ 2 miliardi all’inizio di giugno.

Volume delle transazioni giornaliere di DeFi in USD. Fonte: Dapp.com

Volume delle transazioni giornaliere di DeFi in USD. Fonte: Dapp.com

Tuttavia, altre metriche chiave nell’ecosistema DeFi, come il numero di utenti, non hanno registrato una crescita notevole dopo l’ascesa di Compound.

Thevenard ha dichiarato a OKEx Insights che l’entusiasmo di Compound potrebbe portare al lancio di più progetti DeFi, il che potrebbe a sua volta aumentare la fiducia degli utenti nel futuro di DeFi. Lui ha spiegato:

“L’entusiasmo per Compound è un altro esempio in DeFi che un buon design dei token può incentivare la creazione di valore. Mentre l’hype è forse rafforzato da un buon tempismo per quanto riguarda le quotazioni di scambio e le prestazioni impressionanti di COMP, penso che qui ci sia un valore in costruzione che dà fiducia per il futuro della DeFi.

Distribuendo la proprietà in anticipo in cambio di lavoro prezioso, progetti distribuiti come Compound possono far crescere le comunità e creare effetti di rete molto più velocemente di quanto potrebbe fare una società di azioni, a vantaggio di tutti, dal team ai fornitori di liquidità agli utenti. Mi aspetto che vedremo molti altri progetti in DeFi e anche in altre aree distribuiremo i loro token ai loro utenti più preziosi “.

Felix Mago, co-fondatore di diverse società di adozione Dash (DASH) con sede in Asia, ha dichiarato a OKEx Insights che crede anche che DeFi abbia il potenziale per sbloccare nuove opportunità nel settore finanziario, affermando:

“Personalmente credo che DeFi sia più di una parola appariscente e abbia il potenziale per creare valore reale per le persone e fornire nuove opportunità nel settore finanziario. In generale, sono felice di vedere che sempre più aziende stanno entrando nello spazio DeFi e stanno presentando molte grandi idee e prodotti “.

Tuttavia, Mago consiglia anche di adottare un approccio cauto alla DeFi, specialmente in questa fase iniziale dello sviluppo dell’ecosistema, dicendo a OKEx Insights:

“Se queste nuove idee e prodotti siano sostenibili è un’altra questione. Tutti dovrebbero considerare che i rendimenti elevati e i tassi di interesse di solito comportano rischi elevati. Posso quindi solo raccomandare a tutti di fare le proprie ricerche approfondite.”

OKEx Insights presenta analisi di mercato, funzionalità approfondite, ricerche originali & notizie curate da professionisti delle criptovalute.