Penghasilan Pasif dalam Crypto: DeFi Lending dan Staking dalam Ekonomi Tanpa Bunga

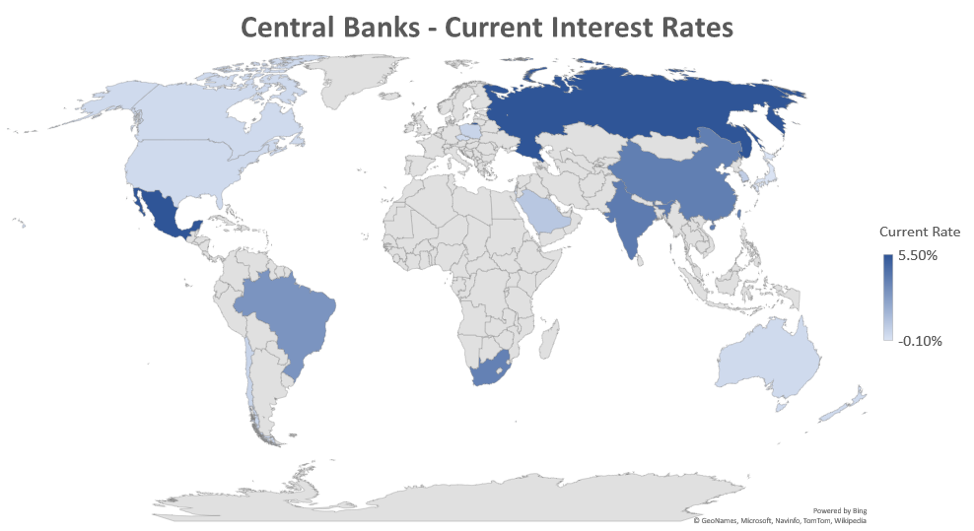

Wabah COVID-19 telah berdampak besar pada ekonomi global. Bank untuk Penyelesaian Internasional (BIS), yang memantau suku bunga kebijakan bank sentral di 39 negara, melaporkan bahwa 29 di antaranya telah potong tarif mereka sejak virus mulai menyebar pada Januari 2020.

Sedangkan Federal Reserve Amerika Serikat memangkas suku bunganya menjadi nol pada bulan Maret, hasil jatuh tempo obligasi negara di seluruh dunia turun dengan cepat, dengan beberapa secara resmi memasuki suku bunga negatif jarak.

Suku bunga bank sentral saat ini. Sumber: tarif global, OKEx

Suku bunga bank sentral saat ini. Sumber: tarif global, OKEx

Jatuhnya hasil panen berdampak besar pada mereka yang mencari pendapatan pasif melalui tabungan, karena modal parkir di bank tidak menghasilkan banyak di jalan pengembalian. Biasanya, penabung membeli obligasi, menyimpan uang ke rekening tabungan atau langsung meminjamkan uang untuk bunga. Namun, dengan berkurangnya peluang tradisional, ruang crypto berpotensi muncul dengan alternatif yang layak, mendapatkan daya tarik dan mendorong adopsi aset digital yang lebih luas secara umum..

Dalam bagian ini, OKEx Insights memperkenalkan peminjaman dan taruhan kripto sebagai penawaran yang berpotensi menarik pengguna baru yang mencari pengembalian pasif dan meningkatkan penerimaan global untuk aset digital dan sistem keuangan berbasis blockchain..

Contents

Peluang pendapatan pasif di ruang crypto

Bitcoin (BTC) mempopulerkan konsep menjadi bank Anda sendiri. Sementara BTC membuka jalan bagi aset digital untuk dikenali, protokol lain yang lebih baru telah berhasil mendiversifikasi kasus penggunaan kripto dan memfasilitasi seluruh ekosistem. Salah satunya adalah keuangan terdesentralisasi (DeFi) ruang, dibangun di atas Ethereum (ETH) jaringan.

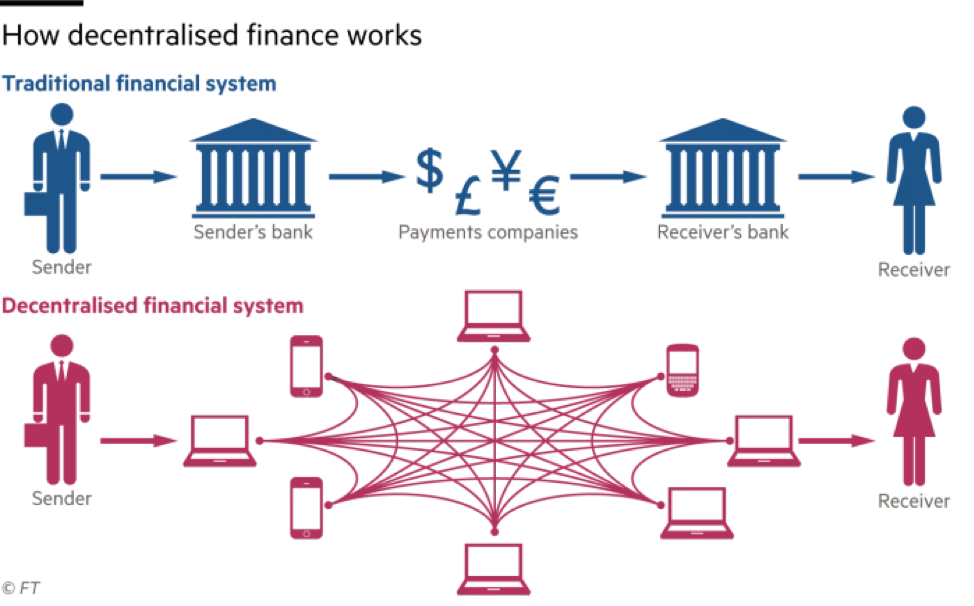

DeFi pada dasarnya mewakili kategori luas aplikasi keuangan yang dibangun di atas blockchain publik. Ini menggabungkan protokol, token, dan kontrak pintar untuk menyediakan akses keuangan kepada individu, (kebanyakan) tanpa memerlukan saluran perbankan tradisional.

Beberapa layanan yang saat ini ditawarkan di ruang DeFi termasuk pemrosesan pembayaran, layanan kustodian, pinjaman yang dijaminkan, dan pinjaman / pinjaman. Mengingat sifat desentralisasi dari layanan dan produk keuangan ini, mereka bertujuan untuk tidak memiliki izin (siapa pun dapat menggunakannya), transparan, dan tahan sensor. Penggunaan teknologi blockchain dan kontrak pintar juga secara signifikan mengurangi risiko rekanan.

Meskipun meminjamkan aset kripto Anda dalam ekosistem DeFi adalah salah satu cara paling sederhana untuk memanfaatkan koin dan token Anda untuk pendapatan pasif, mempertaruhkan adalah metode lain, terutama bagi mereka yang paham teknologi dan ingin berpartisipasi dalam memelihara jaringan blockchain yang mereka gunakan..

Staking adalah proses berpartisipasi aktif dalam validasi transaksi di a Proof-of-Stake (PoS) blockchain. Berbeda dengan tipikal Protokol Proof-of-Work (PoW) (seperti Bitcoin), dalam mekanisme konsensus PoS, pemegang saldo minimum yang diperlukan dari mata uang kripto tertentu dapat memvalidasi transaksi dan mendapatkan imbalan untuk melakukannya.

Saat ini, sesuai Hadiah Staking data, ada 14 protokol PoS yang mendukung staking, dengan nilai jaringan lebih dari $ 100 juta.

Pinjaman DeFi menjelaskan

Seperti halnya dalam keuangan tradisional, meminjamkan tetap menjadi metode paling mudah untuk mendapatkan penghasilan secara pasif di ruang kripto. Layanan DeFi yang mendukung peminjaman dan peminjaman memungkinkan investor untuk mendapatkan pengembalian yang stabil dengan memanfaatkan aset digital mereka alih-alih membiarkannya tidak aktif di dompet.

Bagaimana DeFi bekerja. Sumber: FT

Bagaimana DeFi bekerja. Sumber: FT

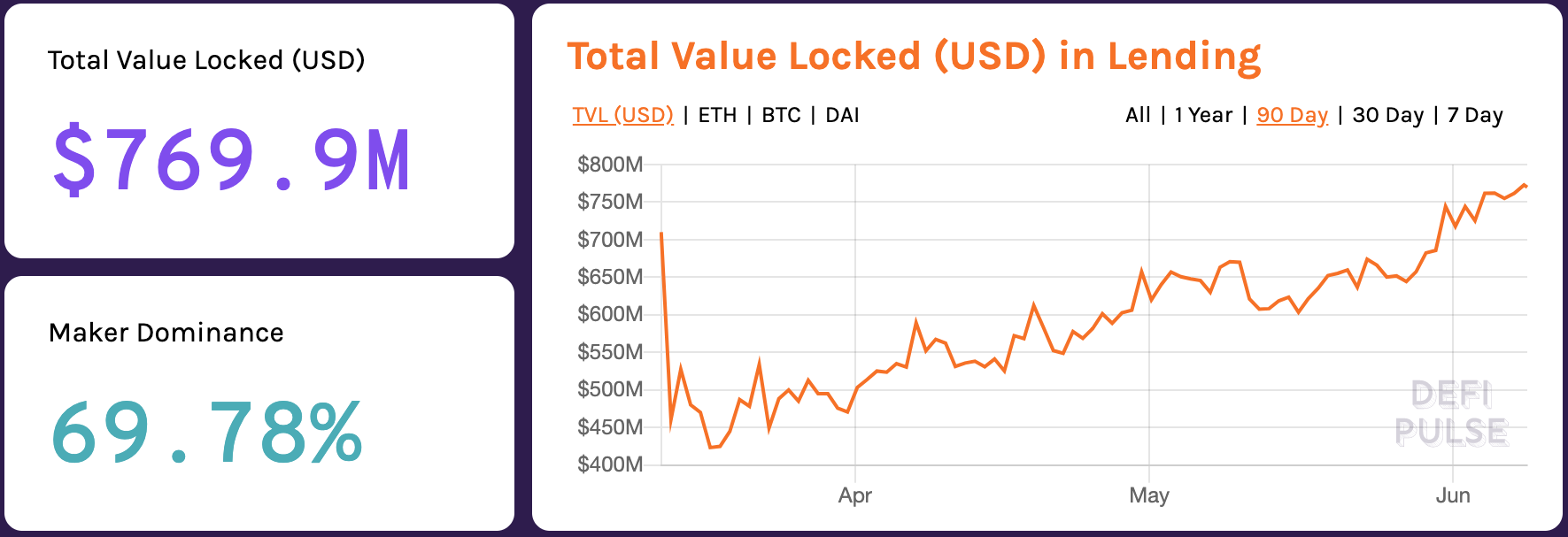

Sesuai statistik yang disediakan oleh DeFi Pulse, total nilai yang dikunci – atau ditahan – dalam aplikasi DeFi saat ini mencapai $ 1,01 miliar, di mana $ 769,9 juta, atau lebih dari 75 persen, terkunci dalam layanan peminjaman.

Nilai total (USD) terkunci dalam aplikasi peminjaman. Sumber: DeFi Pulse

Nilai total (USD) terkunci dalam aplikasi peminjaman. Sumber: DeFi Pulse

Pembuat, platform kredit terkemuka di jaringan Ethereum, mewakili hampir 70 persen dari total nilai yang dikunci dalam peminjaman DeFi. Kontrak pintar MakerDAO memungkinkan pengguna untuk meminjam DAI, sebuah stablecoin yang dipatok pada $ 1, terhadap ETH senilai $ 1,50 sebagai jaminan. Sistem pembuat menyebutnya sebagai Collateralized Debt Position (CDP). Pengguna juga dapat menyetor DAI mereka dan mendapatkan Bunga Tabungan DAI (DSR) menggunakan layanan terpisah yang disebut Oasis Save.

Meskipun Maker unik dalam mekanismenya, terutama karena berfungsi untuk mempertahankan pasak 1 DAI = $ 1, platform peminjaman terdesentralisasi lainnya seperti Senyawa memungkinkan pengalaman yang lebih tradisional, di mana pemberi pinjaman mulai mendapatkan bunga segera setelah modal mereka masuk ke dalam kumpulan.

Pada sebagian besar platform, tingkat pinjaman dan pinjaman ditentukan secara algoritmik, sesuai dengan penawaran dan permintaan. Ketika sejumlah besar dana di kumpulan dipinjamkan, suku bunga naik sesuai, sehingga menekan permintaan pinjaman dan menarik simpanan pengguna untuk mengisi kembali kumpulan. Sebaliknya, jika penggunaan dana dikurangi, suku bunga akan diturunkan untuk mendorong permintaan.

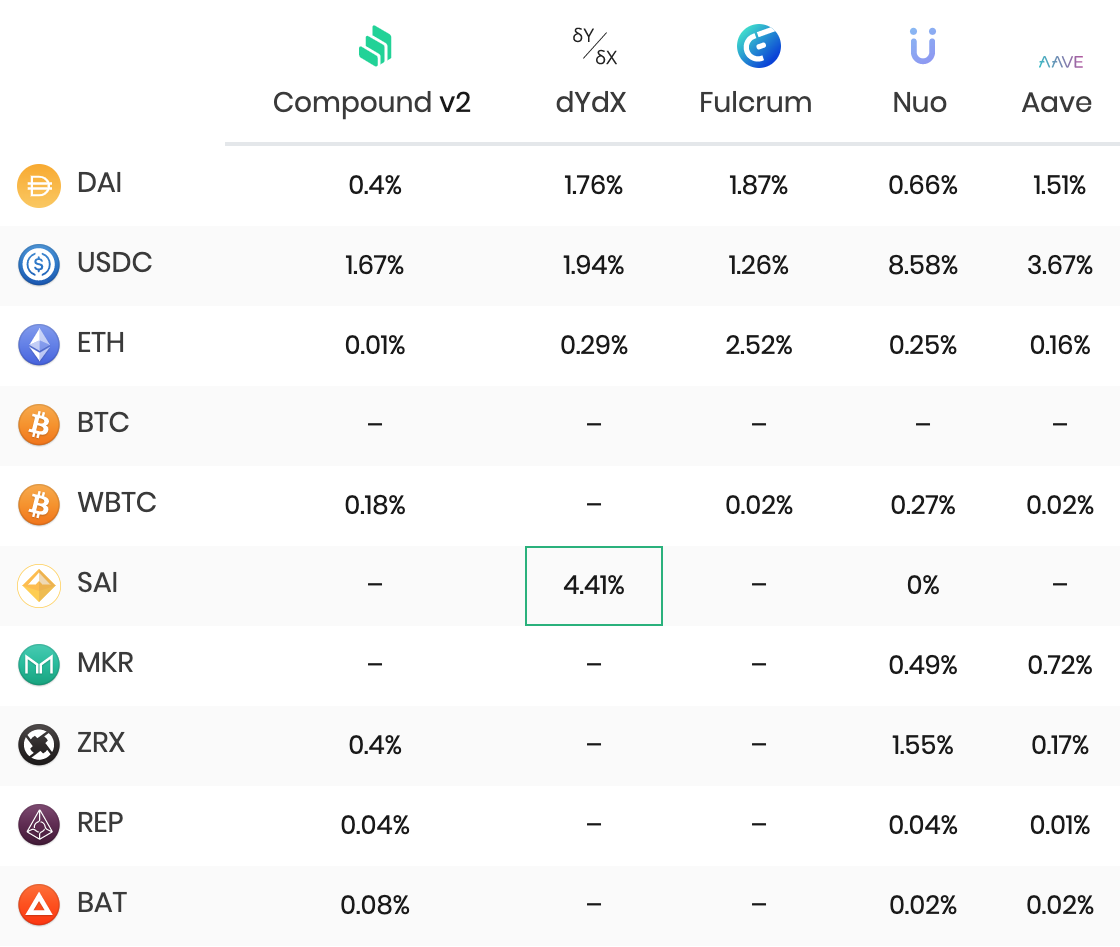

Suku bunga pinjaman untuk platform DeFi tertentu mulai 8 Juni. Sumber: Defirate

Suku bunga pinjaman untuk platform DeFi tertentu mulai 8 Juni. Sumber: Defirate

Seperti yang ditunjukkan pada bagan di atas, platform peminjaman DeFi bervolume besar memiliki permintaan stablecoin yang tinggi, dibandingkan dengan Bitcoin dan Ethereum (ETH) karena volatilitasnya. Sementara tingkat tertinggi, pada saat penulisan, adalah sekitar 8,58 persen, ada penurunan umum dalam suku bunga DeFi baru-baru ini..

Baru seperempat, Fulcrum, misalnya, menawarkan tingkat bunga 14,33 persen pada pinjaman DAI, sementara Compound menawarkan sekitar 8,5 persen untuk hal yang sama. Kenaikan suku bunga ini terjadi karena pinjaman besar-besaran dan menyebabkan kekurangan dana.

Saat ini, protokol peminjaman DeFi dengan hasil tertinggi adalah Nuo, menawarkan 8,58 persen per tahun untuk USD Coin (USDC). Sementara itu, pinjaman DAI mendapatkan hasil tertinggi dari Fulcrum, diikuti oleh dYdX.

Dibandingkan dengan suku bunga perbankan tradisional, proyek pinjaman DeFi menawarkan hasil pendapatan pasif yang jauh lebih tinggi, terutama untuk negara-negara maju. Tetapi mereka bukannya tanpa tantangan dan peluang unik yang perlu diatasi dan direalisasikan sebelum adopsi dapat diharapkan.

Tantangan dan peluang untuk peminjaman DeFi

Meskipun proyek DeFi menawarkan aliran pendapatan pasif yang menarik, mereka tetap saja kekurangan cairanidity dan belum cukup siap berperang dalam hal keamanan. Protokol seperti lendf.me dan bZx baru-baru ini menjadi subjek penyimpangan keamanan yang parah, merusak kepercayaan pasar.

Selain itu, proyek DeFi bukannya tanpa hambatan masuk – pengguna harus terlebih dahulu beli cryptocurrency yang didukung, umumnya menggunakan rekening bank tradisional dan bursa, sebelum mereka dapat menggunakan platform khusus kripto yang terdesentralisasi.

Namun, baru-baru ini lonjakan dalam stablecoin, didorong oleh krisis keuangan dan geopolitik di seluruh dunia, menunjukkan pergeseran menuju aset digital sebagai potensi terwujud. Produk sampingan dari upaya ini adalah minat pada peluang pendapatan pasif yang terkait dengan stablecoin, yang dapat membawa pengguna ke layanan dan produk DeFi..

Pada akhirnya, saat kami bertransisi lebih jauh menuju ekonomi digital, produk DeFi cenderung menarik pengguna, dan berpotensi meningkatkan penerimaan kripto dan tingkat adopsi di seluruh dunia..

Mempertaruhkan hadiah sebagai penghasilan pasif

Staking adalah cara populer lainnya untuk penghasilan pasif di ruang crypto. Metode ini diatur untuk mendapatkan lebih banyak perhatian karena Ethereum, cryptocurrency terbesar kedua berdasarkan kapitalisasi pasar, beralih ke protokol bukti kepemilikan akhir tahun ini..

Untuk mendapatkan imbalan / penghasilan staking pada blockchain PoS, Anda harus melakukannya "taruhan" koin Anda (biasanya dalam jumlah berapa pun) baik dengan menguncinya ke dalam dompet Anda atau berlangganan pertukaran yang mendukung staking. Dengan mempertaruhkan koin Anda, Anda berpartisipasi dalam validasi blok (mirip dengan apa penambang lakukan untuk Bitcoin) dan dapatkan persentase tertentu dari taruhan Anda sebagai hadiah.

Sementara perpindahan ETH ke PoS sangat dinantikan, 30 cryptocurrency teratas termasuk beberapa blockchain yang sudah mendukung hadiah staking, seperti EOS, Tezos (XTZ), Kosmos (ATOM) dan Berlari (BERLARI).

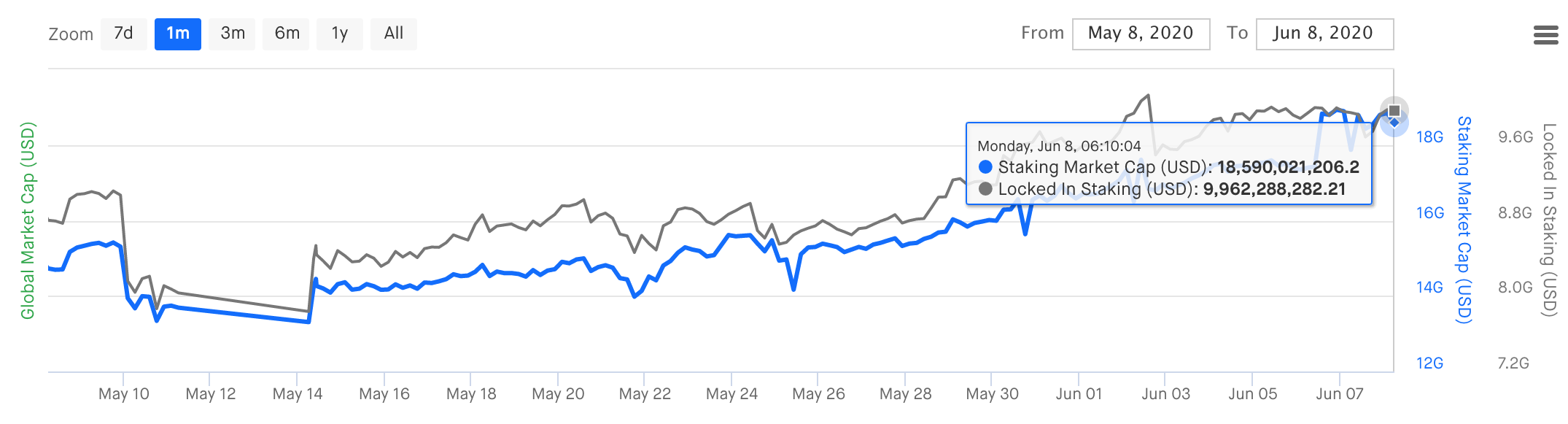

Mempertaruhkan kapitalisasi pasar & Terkunci dalam Staking Value. Sumber: Hadiah Staking

Mempertaruhkan kapitalisasi pasar & Terkunci dalam Staking Value. Sumber: Hadiah Staking

Mengingat bagaimana staking lebih tua dari produk DeFi, total kapitalisasi pasar staking lebih dari $ 18,5 miliar dengan lebih dari $ 9,9 miliar terkunci pada 4 Juni, sesuai Hadiah Staking data. Ini hampir 10 kali lebih banyak dari nilai yang dikunci di DeFi, yang berdiri di $ 1,01 miliar pada saat penulisan.

Namun, dalam hal hadiah staking, koin yang berbeda menawarkan hasil yang berbeda, seperti yang ditunjukkan pada grafik di bawah ini.

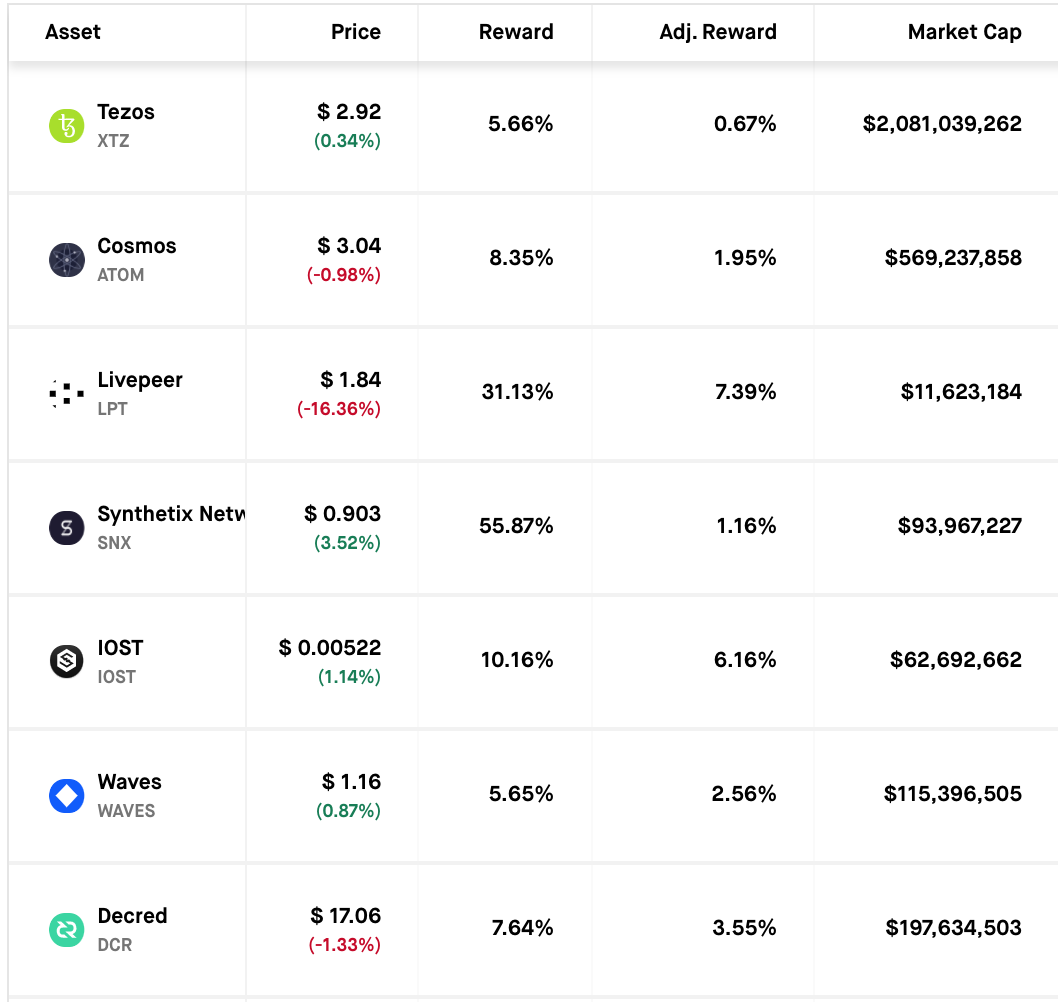

Hadiah staking PoS yang dipilih. Sumber: Hadiah Staking

Hadiah staking PoS yang dipilih. Sumber: Hadiah Staking

Sekilas, staking rewards tampak sangat menarik dibandingkan dengan suku bunga pinjaman DeFi. Tetapi ada risiko inheren yang terlibat, terutama karena Anda akan mempertaruhkan koin, yang sangat fluktuatif dalam hal harga, dan bahkan hadiah Anda akan dibayarkan dalam koin tersebut, menambah lebih banyak risiko jika terjadi penurunan pasar..

Selain itu, saat koin baru dicetak, persediaannya berkurang, mengakibatkan inflasi, yang juga memengaruhi pengembalian aktual yang Anda dapatkan (tercermin dari pengembalian yang disesuaikan pada bagan di atas).

Meskipun lebih aman untuk mempertaruhkan koin dengan kapitalisasi pasar yang lebih besar dan volatilitas rendah, pengembaliannya biasanya jauh lebih rendah daripada yang ditawarkan oleh kapitalisasi kecil, tetapi koin yang lebih berisiko – seperti yang ditunjukkan dalam skenario yang dibahas di bawah ini..

Tinjauan kinerja dari koin taruhan paling populer

Kami melihat lebih dekat pada beberapa koin paling populer untuk dipertaruhkan untuk memeriksa kinerja mereka selama setahun terakhir. Pengembalian dihitung berdasarkan penggabungan harian, dengan 365 periode per tahun.

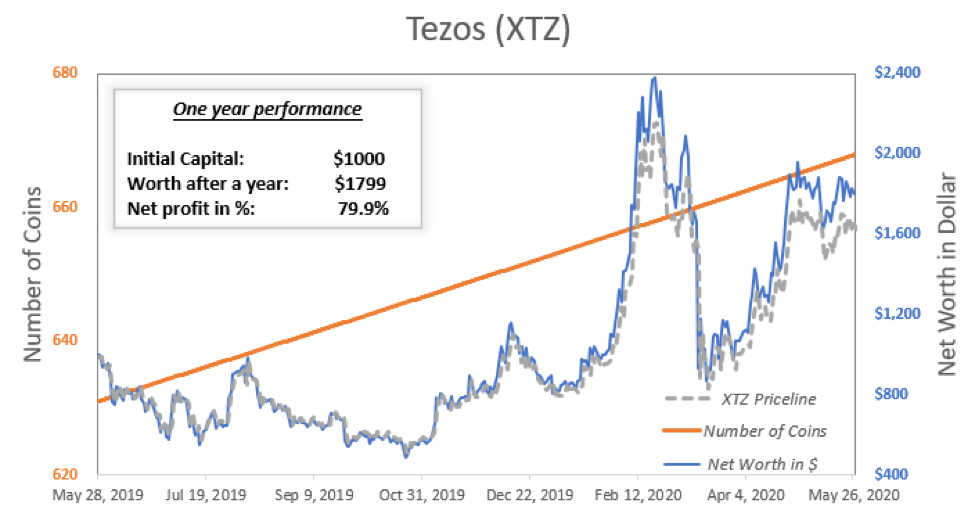

Tezos memiliki tingkat imbalan yang dipertaruhkan sebesar 5,7 persentase hasil tahunan (APY). Setahun lalu, harga XTZ adalah $ 1,58. Jika seorang investor menaruh $ 1.000 di XTZ, mereka akan membeli 630,99 token XTZ. Setelah satu tahun, berdasarkan APY, jumlah koin di dompet investor akan menjadi 667,89 – senilai $ 1.799,54 karena harga XTZ tumbuh menjadi $ 2,69.

Dengan angka-angka ini, investor akan melihat keuntungan tahunan sebesar 79,9 persen. Namun, ada periode ketika pasar turun, sekitar Oktober 2019, dan seluruh nilai kepemilikan XTZ investor ini hanya $ 488,38 – mereka akan kehilangan $ 511,62.

Seperti yang Anda lihat dari grafik di bawah ini, perubahan harga token menentukan keseluruhan pengembalian investasi ini. Penghasilan dari staking hanya akan muncul di tahap akhir investasi karena bunga majemuk.

Laba bersih 1 tahun dari staking XTZ. Sumber: OKEx

Laba bersih 1 tahun dari staking XTZ. Sumber: OKEx

Di sisi lain, beberapa token, seperti IOST, memiliki hadiah taruhan yang sangat tinggi. IOST menawarkan 10,35 persen APY, tetapi sangat mudah berubah dan telah terdepresiasi tajam selama setahun terakhir.

Jika seorang investor memasukkan $ 1.000 satu tahun yang lalu, ketika harga IOST adalah $ 0,013688, mereka akan mendapatkan 73.057 token IOST. Setelah satu tahun, jumlah koin akan terakumulasi menjadi 80.999, tetapi nilainya hanya $ 361,09 karena harga IOST turun menjadi $ 0,004458.

Skenario ini menandai kerugian tahunan bersih 64 persen bagi investor, meskipun persentase imbalan yang dipertaruhkan sangat tinggi dan menarik.

Laba bersih 1 tahun dari taruhan IOST. Sumber: OKEx

Laba bersih 1 tahun dari taruhan IOST. Sumber: OKEx

Sementara contoh di atas menunjukkan risiko yang melekat, taruhan tetap menarik bagi mereka yang mencari pendapatan pasif dan memang demikian lebih mudah untuk menjelaskan kepada pengguna non-kripto, yang dapat membandingkannya dengan dividen saham.

Di sisi lain, kritikus percaya staking mengurangi likuiditas pasar karena mendorong "penguncian" koin, yang kemudian dikeluarkan dari pasar, dan juga dapat menghalangi penggunaan aplikasi terdesentralisasi, yang merupakan bagian dari DeFi.

Jalan di depan, Ethereum dan peningkatan pengawasan

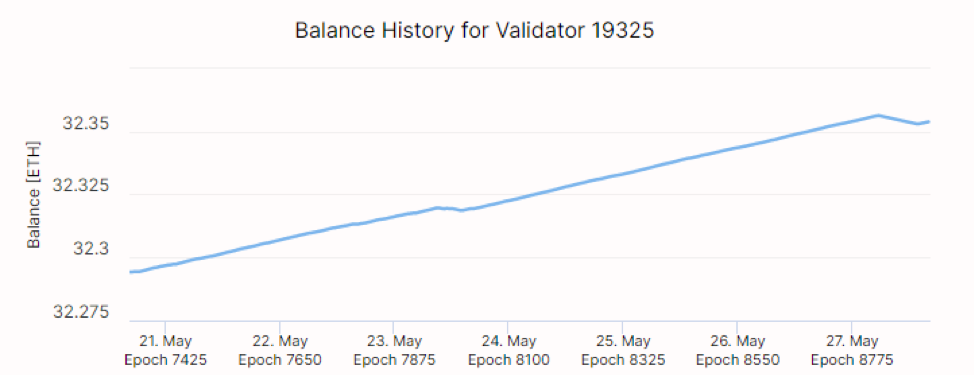

Tonggak besar berikutnya untuk staking dan DeFi adalah peningkatan Ethereum yang akan datang. Protokol PoS mereka sudah aktif di testnet dan Ethereum 2.0 validator dapat mengharapkannya dapatkan antara 4,6 hingga 10,3 APY sebagai imbalan untuk mempertaruhkan.

Hadiah staking Ethereum 2.0 di testnet. Sumber: Beaconcha.in

Hadiah staking Ethereum 2.0 di testnet. Sumber: Beaconcha.in

Untuk Ethereum 2.0, Anda harus memiliki setidaknya 32 ETH untuk menjalankan node validator, atau taruhan. Karena itu, kami mengamati minat yang meningkat pada akumulasi ETH untuk mengantisipasi peralihan jaringan ke PoS.

Cao Yin, Mitra Pendiri Digital Renaissance Foundation, menyatakan optimisme tentang transisi jaringan ke PoS dan pengaruhnya terhadap harga ETH. Dia memberi tahu OKEx Insights:

“Staking dapat berdampak besar pada harga Ethereum. Kami telah melihat proyek Staking besar seperti Tezos berkinerja sangat baik dalam hal harga. Mekanisme Staking mengurangi sejumlah besar token yang beredar.

Kami memperkirakan bahwa beberapa juta ETH akan dikunci ke dalam berbagai staking node, yang akan berdampak signifikan pada pasokan di pasar. Dalam istilah paling sederhana dari ekonomi penawaran-permintaan, dengan penurunan penawaran dan permintaan meningkat, harga ETH seharusnya naik. “

Dengan diperkenalkannya dukungan staking ETH, kita juga akan melihat meningkatnya persaingan antara peminjaman DeFi dan hasil staking, karena investor memiliki opsi untuk memilih metode yang paling menguntungkan..

Namun, visibilitas dan perhatian tambahan ini juga dapat mempercepat pembatasan peraturan. Regulator Amerika Serikat, Komisi Perdagangan Berjangka Komoditas (CFTC) telah memperingatkan di masa lalu token PoS dapat diperlakukan seperti sekuritas di AS.

Jason Williams, partner di Morgan Creek Digital, menyinggung kemungkinan seperti itu dalam komentarnya untuk OKEx Insights. Dia menyamakan risiko staking dengan gelembung penawaran koin awal (ICO) yang meledak di hadapan tekanan regulasi:

“Jika token PoS diperlakukan seperti sekuritas, CFTC akan membuat peristiwa ICO 2.0 seperti yang secara historis kami hadapi secara dramatis mengubah arah adopsi. Jika token POS diperlakukan sebagai sekuritas terdaftar dan bertahan dalam pengujian itu, kami dapat memperlakukannya seperti yang kami lakukan DRIP (rencana investasi kembali Dividen) dari perspektif akuntansi dan pajak. “

Mengingat potensi yang dipertaruhkan untuk menarik pengguna arus utama, Proof of Stake Alliance (POSA) sedang mengambil tindakan proaktif untuk memastikan bahwa regulator mendapat informasi dan edukasi yang benar tentang fenomena tersebut. POSA bertujuan untuk melakukan dialog terbuka dengan Komisi Sekuritas dan Bursa AS (SEC) untuk mencapai kesepakatan bersama tentang standar dan aturan yang memengaruhi ruang. Jika berhasil, dialog antara kedua entitas dapat menghasilkan aturan konkret, membuka jalan untuk pertumbuhan dan adopsi cryptocurrency yang lebih luas dan ekosistem terkait mereka..

Disclaimer: Materi ini tidak boleh dijadikan sebagai dasar untuk membuat keputusan investasi, atau ditafsirkan sebagai rekomendasi untuk melakukan transaksi investasi. Perdagangan aset digital melibatkan risiko yang signifikan dan dapat mengakibatkan hilangnya modal yang Anda investasikan. Anda harus memastikan bahwa Anda sepenuhnya memahami risiko yang terlibat dan mempertimbangkan tingkat pengalaman Anda, tujuan investasi, dan mencari nasihat keuangan independen jika perlu.

OKEx Insights menyajikan analisis pasar, fitur mendalam, dan berita hasil kurasi dari profesional kripto.