ETF (صندوق معاملاتی بورس) چیست؟

ETF یا صندوق های قابل معامله در بورس ، یکی از مهمترین نوآوری های محصولات در تاریخ صنعت سرمایه گذاری است. ETF به سرمایه گذاران راهی ارزان و کارآمد برای مواجهه متنوع با بازار سهام می دهد.

ETF اکنون به عنوان ابزاری تاسیس شده است که می تواند سنگ بنای هر پورتفوی را تشکیل دهد ، خواه خود مدیریت شود و هم توسط مشاوران سرمایه گذاری یا مشاوران روبو.

Contents

تعریف ETF ها

ETF اعتمادهایی ذکر شده است که صاحب سبد سهام اوراق بهادار هستند. به طور معمول ، صندوق برای آینه سازی و ردیابی شاخص ساخته می شود. بنابراین ، اوراق بهادار را دقیقاً به همان نسبت شاخصی که دنبال می کند نگهداری می کند. ETF به طور عمومی در بورس اوراق بهادار عرضه می شود و می توان مانند سایر سهام بورسی معامله کرد.

تاریخچه ETF ها

قبل از معرفی ETF ، صندوق های سرمایه گذاری مشترک و اعتبارات سرمایه گذاری تنها راه سرمایه گذاران خرده فروشی برای سرمایه گذاری در سبد اوراق بهادار بود ، بدون اینکه در واقع نمونه کارها را ایجاد کنند..

صندوق های سرمایه گذاری متقابل در دهه های 1970 و 1980 به دلیل عملکرد قوی از تعداد اندکی بودجه ، جنب و جوش کردند. با این حال ، در طی دهه 1990 مشخص شد که اکثر صندوق های سرمایه گذاری نتوانسته اند از معیارهای خود پیشی بگیرند. در این دوره ، صندوق های شاخص – صندوق های سرمایه گذاری مشترک که شاخص های بازار را ردیابی می کنند – نیز در بین سرمایه گذاران جذب می شوند. این وجوه بیشتر از عملکرد بهتر از شاخص ، متناسب با عملکرد یک شاخص طراحی شده اند اما برای این کار هزینه کمتری دریافت کرده اند.

اولین صندوق قابل معامله در بورس در سال 1993 توسط State Street Global Investors راه اندازی شد. صندوق S را ردیابی می کند&شاخص P 500 با تیکر SPY ، و واحدها اغلب به عنوان SPDR یا عنکبوت نامیده می شوند. از نظر ارزش با بزرگترین دارایی ETF با 298 میلیارد دلار دارایی از آگوست سال 2020 همچنان بزرگترین ETF است.

از زمان معرفی اولین ETF ، بیش از 6000 صندوق راه اندازی شده است. بودجه ای برای ردیابی شاخص های محبوب و همچنین کلاسهای دارایی خاص ، بخشها و موضوعات سرمایه گذاری راه اندازی شده است. در حقیقت ، هر زمان تقاضا برای نوع خاصی از سرمایه گذاری وجود داشته باشد ، احتمالاً ETF برای تأمین این تقاضا ایجاد خواهد شد.

نمونه هایی از ETF ها

همانطور که گفته شد ، اولین و بزرگترین ETF SPDR S است&صندوق شاخص P 500 ، که کاملاً 500 سهام را در شاخص دارد ، دقیقاً به همان نسبت شاخص. حداقل پنج ETF دیگر فهرست شده در صرافی های ایالات متحده نیز S را ردیابی می کنند&P500 ، در حالی که ETF های متعددی که در صرافی های دنیا ذکر شده اند ، همین شاخص را دنبال می کنند.

بودجه های مشابه شاخص صنعتی داو جونز را با 30 سهام و شاخص Nasdaq Composite را با 100 سهام دنبال می کنند. بزرگترین ETF جهانی صندوق Vanguard FTSE Developed Markets است که شاخص MSCI EAFE را ردیابی می کند. این صندوق 1888 سهم در بازارهای توسعه یافته خارج از آمریکای شمالی را در اختیار دارد.

اعتماد SPDR Gold (GLD) که شمش طلای فیزیکی را در اختیار دارد ، بیشترین کالای ETF است که در آن معامله می شود. بزرگترین اوراق قرضه ETF Vanguard Total Bond Market ETF است که شاخص کل اوراق قرضه سرمایه بارکلیز ایالات متحده را دنبال می کند. این صندوق خزانه داری و اوراق وام رهنی با حمایت دولت را در اختیار دارد.

انواع ETF

بیشتر ETF های بزرگ شاخص های اصلی بازار سهام مانند S را دنبال می کنند&P500 ، FTSE 100 یا Nikkei 225. این شاخص ها شامل با ارزش ترین شرکت ها در هر بازار هستند و به طور معمول با سرمایه بازار وزن می شوند. اگر در این ETF سرمایه گذاری کنید ، همیشه در بزرگترین شرکتهای بازار معین سرمایه گذاری خواهید شد. با این حال ، انواع مختلفی از ETF نیز وجود دارد که براساس سایر معیارها ساختار یافته اند.

در زیر انواع متداول ETF وجود دارد:

- ETF های بخش در بخشهای خاص بازار سهام مانند بخشهای مالی یا فناوری سرمایه گذاری می کنند.

- ETF اوراق قرضه در اوراق قرضه دولتی ، اوراق مشارکت شرکتی و اوراق قرضه با بازده بالا سرمایه گذاری می کنند.

- کالاهای ETF در کالاهای فیزیکی و فلزات گرانبها سرمایه گذاری می کنند. برخی صندوق ها مانند SPDR Gold Trust فقط یک دارایی (طلای فیزیکی) را در اختیار دارند در حالی که بقیه شاخص های کالا را ردیابی می کنند و سبدی از کالاها را در اختیار دارند..

- ETF های چند دارایی در طیف وسیعی از طبقات دارایی سرمایه گذاری می کنند. این وجوه غالباً برای مطابقت با مقررات صندوق بازنشستگی طراحی شده است که قرار گرفتن در معرض طبقات خاص دارایی را محدود می کند.

- ETF های املاک و مستغلات در REITs (تراست سرمایه گذاری در املاک و مستغلات) و سایر اوراق بهادار مربوط به املاک سرمایه گذاری می کنند.

- ETF های بین المللی در سهام از سراسر جهان سرمایه گذاری می کنند. این وجوه بیشتر می تواند بین بازارهای توسعه یافته و در حال ظهور ، و اینکه سهام آمریکا شامل می شود یا نه ، تمایز یابد.

انواع ETF ذکر شده در بالا بیشترین سرمایه را تشکیل می دهند. انواع تخصصی وجوه شامل موارد زیر است:

- ETF های کلاه بازاری روی شرکت هایی با اندازه خاص تمرکز می کنند ، از سهام کلاه بزرگ گرفته تا سهام متوسط ، کوچک و خرد.

- ETF های صنعت تمرکز باریک تری نسبت به وجوه بخش دارند. به عنوان مثال می توان به بیوتکنولوژی ، امنیت سایبری و شرکت های شاهدانه اشاره کرد.

- ETF سبک سرمایه گذاری شاخص هایی را ردیابی می کند که شرکت ها را با توجه به عوامل سرمایه گذاری انتخاب می کنند. اینها شامل رشد ، ارزش ، نوسانات و درآمد است.

- ETF ارز در اوراق بهادار ارز یا در ارزهای جداگانه سرمایه گذاری می کند.

- ETF های اهرمی با استفاده از مشتقات ، بازده صندوق را افزایش می دهند. این وجوه معمولاً به ارزش 2 یا 3 برابر دارایی صندوق را فراهم می کنند. این به این معنی است که بازده مثبت و منفی تقویت می شود.

- ETF های معکوس برای ایجاد بازدهی مثبت در هنگام سقوط شاخص ساخته شده اند ، اما همچنین با افزایش شاخص بازدهی منفی ایجاد می کنند. این موارد را می توان برای پرتوی پرتفوی ، یا حدس و گمان در مورد کاهش بازار استفاده کرد.

مزایا و معایب ETF

ETF مزایای قابل توجهی را به سرمایه گذاران ارائه می دهد ، اما باید از برخی اشکالات نیز آگاه باشید.

جوانب مثبت سرمایه گذاری ETF:

- بارزترین مزیت ETF این است که کارمزد به طور قابل توجهی کمتر از صندوق های سرمایه گذاری مشترک است. شاخص های سهام در بلند مدت افزایش یافته است ، در حالی که تعداد کمی از سرمایه گذاران موفق شده اند به طور مداوم از این شاخص ها بهتر عمل کنند. ETF به شما این امکان را می دهد که بازدهی بازار را با حداقل 0.1٪ در سال بدست آورید.

- بیشتر ETF تنوع فوری را فقط با یک سرمایه گذاری ارائه می دهند. برای اینکه نمونه کارها به خوبی متنوع شوند ، باید حداقل 20 سهام از بخشهای مختلف را شامل شود. اگر یک ETF بخرید که شاخص بازار را با حداقل 20 ماده تشکیل دهنده دنبال می کند ، به طور موثر یک نمونه کاره متنوع را خریداری می کنید.

- سرمایه گذاری ETF از نظر زمان و هزینه های تجاری بسیار کارآمد است. نیازی به صرف وقت برای چیدن و معامله تک تک سهام نیست و نیازی به پرداخت پورسانت برای هر سهم اساسی نیست.

- ETF نیز از مزایای مالیاتی برخوردار است. اگر سهام شخصی دارید ، ممکن است هنگام فروش هر سهم ، مسئول مالیات بر سود سرمایه باشید. در مورد ETF ، فقط هنگام فروش ETF ، مسئول مالیات بر سود سرمایه هستید.

- سرانجام ، ETF به شما امکان می دهد زودتر سرمایه گذاری کنید. سرمایه گذاری در صندوق های سرمایه گذاری مستلزم داشتن برخی دانش و سرمایه گذاری در سهام منفرد حتی به دانش بیشتری نیاز دارد. برای شروع سرمایه گذاری در ETF هایی که شاخص های بازار را ردیابی می کنند ، دانش بسیار کمی لازم است.

موارد منفی سرمایه گذاری ETF:

- اکثر ETF ها فقط بازده بازار را ایجاد می کنند و بازده اضافی ندارند.

- برخلاف صندوق های سرمایه گذاری بدون بار که کارمزد دریافت نمی کنند ، هنگام خرید ETF کارمزد قابل پرداخت است.

- ETFS تخصصی مانند وجوه اهرمی ، معکوس ، بخش و صنعت با خطرات منحصر به فردی روبرو هستند.

ETF در مقابل سهام

ETF دقیقاً مانند سایر سهام در بورس اوراق بهادار ثبت شده و آنها نیز مانند سایر سهام تجارت می کنند. بنابراین ، تفاوت این دو چیست؟?

سهام سنتی نشان دهنده مالکیت مشترک در یک شرکت است. ارزش سهام ارزش دارایی های شرکت و / یا سودهای آینده آن را نشان می دهد. ETF مالکیت مشترک یک سبد اوراق بهادار را به دارندگان آنها می دهد. ارزش صندوق نشان دهنده قیمتی است که این اوراق بهادار در آن معامله می کنند. قیمتی که یک ETF در آن معامله می شود توسط عرضه و تقاضا تعیین می شود ، اما معمولاً نزدیک به ارزش خالص دارایی دارایی های اساسی است.

ETF در مقابل صندوق های سرمایه گذاری مشترک

ETF و صندوق های سرمایه گذاری هر دو محصولی هستند که به سرمایه گذاران اجازه می دهند فقط در یک معامله در سبد اوراق بهادار سرمایه گذاری کنند. با این وجود چندین تفاوت وجود دارد. مهمترین تفاوتها موارد زیر است:

- در بیشتر موارد ، ETF منفعلانه شاخص را ردیابی می کند ، در حالی که مدیر صندوق به طور فعال صندوق سرمایه گذاری مشترک را مدیریت می کند. با این حال ، برخی از ETF ها به طور فعال مدیریت می شوند ، در حالی که برخی از صندوق های سرمایه گذاری صندوق های شاخص هستند که به طور منفعلانه مدیریت می شوند.

- صندوق های سرمایه گذاری مشترک ، هزینه های مدیریت بالاتر را می گیرند ، زیرا مدیریت آنها گران تر است. صندوق های سرمایه گذاری مشترک نسبت به ETF به تیم های بیشتری از مدیران و تحلیل گران صندوق احتیاج دارند.

- وقتی در صندوق سرمایه گذاری سرمایه گذاری می کنید ، با قیمتی برابر با NAV (ارزش خالص دارایی) صندوق سرمایه گذاری می کنید. هنگام خرید ETF ، قیمت توسط بازار تعیین می شود ، گرچه در عمل قیمت معمولاً نزدیک به NAV خواهد بود.

ETF ها چگونه کار می کنند

ETF توسط دو نوع شرکت ، صادر کننده ETF و شرکت کنندگان مجاز ایجاد و مدیریت می شود.

صادرکنندگان شناخته شده ETF شامل iShares ، Vanguard ، State Street و Invesco هستند. اینها شرکتهایی هستند که مسئول راه اندازی ، پذیره نویسی و بازاریابی ETF هستند. قبل از راه اندازی صندوق ، صادر کننده یک شاخص موجود را انتخاب می کند یا یک شاخص جدید برای پیگیری صندوق ایجاد می کند. سپس یک شخص حقوقی برای نگهداری اوراق بهادار ایجاد و سرمایه گذاری می شود.

شرکت کنندگان مجاز (AP) بانک ها یا کارگزارانی هستند که مسئولیت مدیریت روزانه صندوق را دارند. این بدان معنی است که آنها مجاز به ایجاد یا بازخرید سهام هستند و به عنوان سازنده بازار سهام ETF عمل می کنند. AP ها برای اطمینان از اینکه همیشه نقدینگی برای سرمایه گذاران وجود دارد ، قیمت پیشنهادی و پیشنهادی را در بالا و پایین NAV صندوق نقل می کنند.

با افزایش تقاضا ، AP سهام جدید ETF ایجاد می کند و اوراق بهادار مربوطه را که تحت اعتماد است خریداری می کند. به همین ترتیب ، وقتی عرضه بیش از حد وجود دارد ، AP سهام را لغو می کند و اوراق بهادار مربوطه را می فروشد. در صورت تغییر در شاخص ، صادر کننده به یک AP برای خرید یا فروش اوراق بهادار دستور می دهد تا اطمینان حاصل شود که صندوق آینه شاخص است..

هزینه های مدیریت به صورت روزانه از NAV ETF کسر می شود. از آنجا که هزینه مدیریت سالانه در کل یک سال پخش می شود ، تعدیلات روزانه بسیار ناچیز است و به سختی مورد توجه قرار می گیرد. سود سهام و سایر درآمد در فواصل ماهانه یا سه ماهه توزیع می شود.

استراتژی های سرمایه گذاری ETF

روش های مختلفی برای سرمایه گذاری در ETF وجود دارد. یکی از ساده ترین ها برای سرمایه گذاران بلند مدت ، متوسط هزینه دلار (DCA) است. در این حالت می توانید به سادگی و در فواصل معین مبلغی ثابت سرمایه گذاری کنید.

اگر قصد دارید نمونه کارهایی از ETF بسازید ، ممکن است تصمیم بگیرید از استراتژی استراتژیک تخصیص دارایی استفاده کنید. در این حالت شما تصمیم می گیرید درصدی از سبد سهام خود را که می خواهید در هر ETF یا در هر کلاس دارایی نگه دارید ، تصمیم بگیرید. سپس سرمایه گذاری های بعدی را در صندوق هایی انجام می دهید که کمتر از وزن هدف آنها هستند ، بنابراین سبد سهام را با تخصیص هدف مطابقت می دهید. همچنین می توانید در فواصل منظم ، نمونه کارها را مجدداً متعادل کنید تا تخصیص با تخصیص هدف مطابقت داشته باشد.

یک رویکرد کمی فعال تر ، تخصیص دارایی تاکتیکی است. در این حالت ، با تغییر شرایط بازار ، می توان وزن هر صندوق یا کلاس دارایی را تنظیم کرد.

استراتژی هسته ای / ماهواره ای ETF ها را با سهام جداگانه ترکیب می کند. در این حالت ، یک دارایی اصلی ETF با سبد سهام کوچکتر از سهام منفرد ترکیب می شود. این روش به دنبال ایجاد بازدهی از طریق انتخاب سهام در حالی که بازده بازار را از ETF کسب می کند.

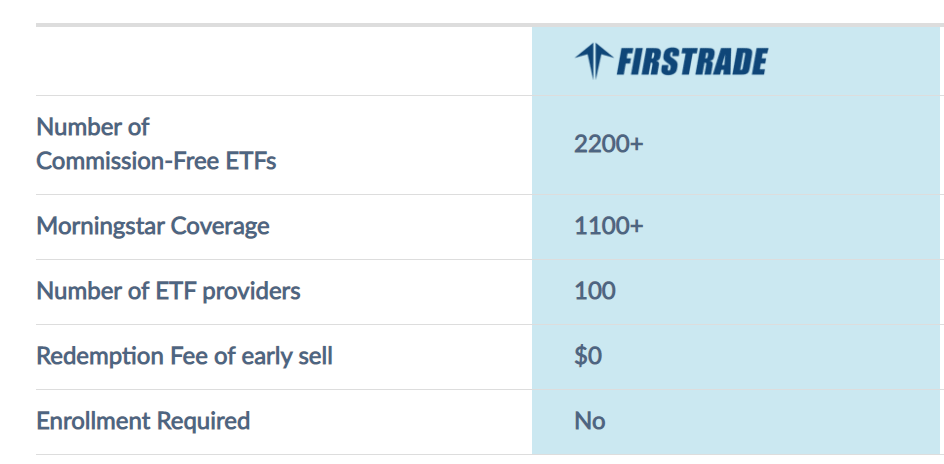

کارگزار ETF توصیه می شود

نتیجه

وجوه قابل معامله در بورس ارزانترین و کارآمدترین محصولات سرمایه گذاری هستند که به شما امکان می دهند بازدهی مشابه شاخص های بازار گسترده را بدست آورید. آنها همچنین می توانند برای ایجاد نمونه کارها با مواجهه متنوع با کلاسهای خاص دارایی ، بخشها ، صنایع و موضوعات سرمایه گذاری مورد استفاده قرار گیرند. شاید از همه مهمتر ، آنها وسیله ای برای شروع سرمایه گذاری با سرمایه یا دانش بسیار کم هستند.