Saat fundamental SushiSwap membaik di tengah merger dengan yearn.finance, hal itu mungkin dinilai terlalu rendah

Pada 1 Desember, platform keuangan terdesentralisasi merindukan keuangan diumumkan merger dengan SushiSwap, pertukaran terdesentralisasi. Kemitraan – yang terbaru dari lima – akan menggabungkan sumber daya pengembangan kedua proyek sambil berfokus pada perluasan ekosistem pembuat pasar otomatis mereka. Selain itu, SushiSwap akan menyelesaikan dan meluncurkan Deriswap bekerja sama dengan yearn.finance.

Didukung oleh merger ini, harga SUSHI berkinerja sangat kuat – naik dari $ 1,60 pada hari pengumuman menjadi $ 2,50 pada 7 Desember..

OKEx Insights melihat lebih dalam apa arti merger ini bagi harga SUSHI dengan melakukan beberapa analisis fundamental.

Contents

Sejarah singkat TukarSushi

SushiSwap dimulai sebagai peniru Uniswap, pertukaran terdesentralisasi terkemuka, pada bulan Agustus. Saat itu, ia menarik banyak likuiditas dengan memberikan insentif penambangan likuiditas dalam bentuk SUSHI – yang dikenal sebagai serangan vampir pertama SushiSwap di Uniswap..

Penciptaan SushiSwap, kurang lebih, memaksa Uniswap untuk meluncurkan token tata kelola sendiri, UNI, dan memulai program hadiah penambangan likuiditas – yang menyebabkan penurunan signifikan dalam likuiditas SushiSwap pada pertengahan September.

Namun, serangan balik Uniswap tidak menghilangkan SushiSwap. Yang terakhir melakukan beberapa perbaikan tata kelola yang menjadi dasar pemulihan. Pada 20 September, SushiSwap keras total pasokannya sebesar 250 juta token dan menerapkan periode penguncian enam bulan untuk dua pertiga dari imbalan penambangannya dalam upaya untuk mengurangi tekanan jual jangka pendek. Selanjutnya, SushiSwap menerapkan model bisnis target Uniswap – yaitu, distribusi seperenam dari biaya pengambil, atau 0,05% dari total volume perdagangan, kepada pemangku kepentingan xSUSHI (yaitu, token taruhan untuk kolam likuiditas SushiBar SushiSwap).

Pada 16 November, insentif Uniswap berakhir. Pada saat yang sama, SushiSwap melakukan serangan vampir kedua dengan menyediakan kolam likuiditas yang sama persis dengan Uniswap – hanya dengan reward yang ditingkatkan. Hasilnya, SUSHI mendapatkan kembali bullishnya setelah penurunan yang cukup lama. Harga naik tiga kali lipat dalam setengah bulan menjelang 9 November.

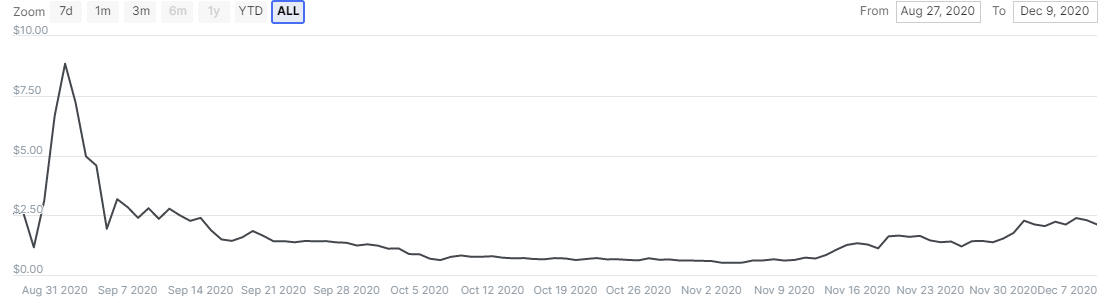

Setelah merger diumumkan pada bulan Desember, harga SUSHI naik lagi menjadi $ 2,50 – kembali ke titik tertinggi sejak pertengahan September, tepat sebelum Uniswap mengirimkan token UNI dan memulai program penambangan likuiditasnya..

Harga SUSHI telah mengalami berbagai pasang surut dan kini kembali seperti semula pada pertengahan September. Sumber: ke dalam blok

Harga SUSHI telah mengalami berbagai pasang surut dan kini kembali seperti semula pada pertengahan September. Sumber: ke dalam blok

TVL SushiSwap berkembang, tetapi volume Uniswap mendominasi

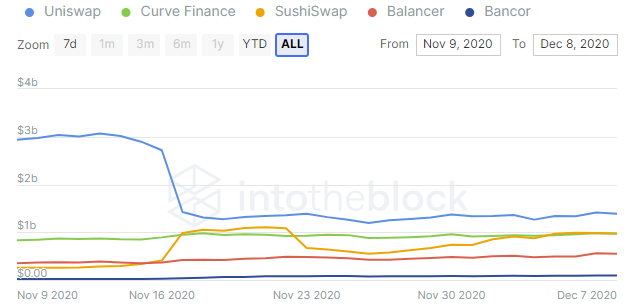

Saat ini, likuiditas dan volume perdagangan SushiSwap tidak setinggi Uniswap, tetapi masih menjadi salah satu pemain terkemuka di sektor pertukaran terdesentralisasi. Nilai totalnya yang terkunci telah mencapai $ 967 juta – mirip dengan kumpulan likuiditas bursa utama Curve – tetapi masih $ 430 juta lagi dari TVL Uniswap.

Uniswap mengalami penurunan likuiditas yang signifikan setelah berakhirnya insentif penambangan likuiditas, sementara SushiSwap mempertahankan tren kenaikannya di TVL. Sumber: ke dalam blok

Uniswap mengalami penurunan likuiditas yang signifikan setelah berakhirnya insentif penambangan likuiditas, sementara SushiSwap mempertahankan tren kenaikannya di TVL. Sumber: ke dalam blok

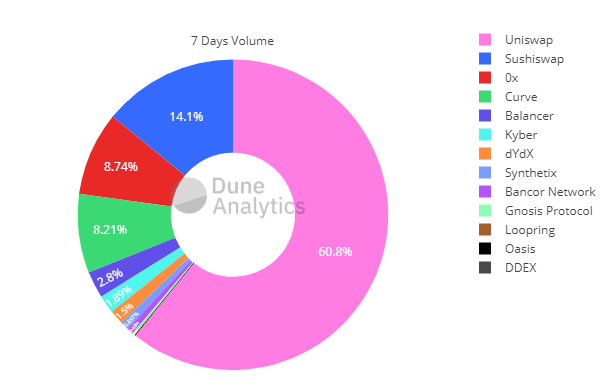

Uniswap masih mendominasi volume perdagangan di antara bursa terdesentralisasi. Ini karena permintaan long-tail dari token kecil dan basis pengguna yang mapan. Volume perdagangan tujuh hari Uniswap telah mencapai $ 2,4 miliar dan menyumbang 60,8% dari total volume, sesuai data dari Dune Analytics.

SushiSwap, di sisi lain, menarik $ 566 juta dalam tujuh hari terakhir – peringkat kedua.

Uniswap masih mendominasi volume perdagangan di antara DEX, tetapi SushiSwap telah menempati posisi kedua. Sumber: Analisis Dune

Uniswap masih mendominasi volume perdagangan di antara DEX, tetapi SushiSwap telah menempati posisi kedua. Sumber: Analisis Dune

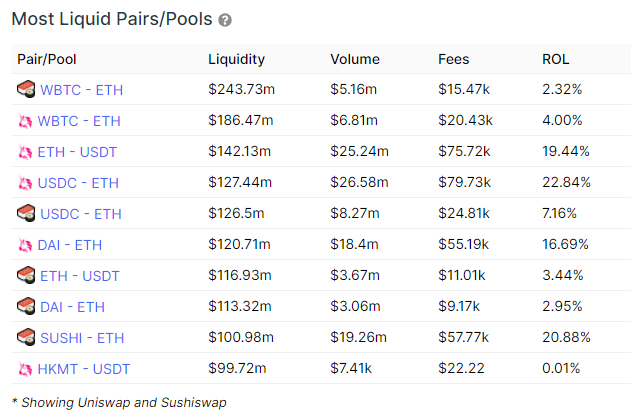

Meskipun masih ada kesenjangan besar dalam volume perdagangan saat membandingkan dua DEX, likuiditas SushiSwap di pool tertentu telah melebihi likuiditas Uniswap. Misalnya, kumpulan WBTC-ETH SushiSwap saat ini memiliki likuiditas $ 243 juta – angka yang 30% lebih tinggi daripada Uniswap. Peningkatan likuiditas dapat mengurangi spread perdagangan. Ini, pada gilirannya, dapat meningkatkan volume perdagangan.

SushiSwap sudah memiliki keunggulan dalam hal likuiditas di kolam tertentu. Sumber: ke dalam blok

SushiSwap sudah memiliki keunggulan dalam hal likuiditas di kolam tertentu. Sumber: ke dalam blok

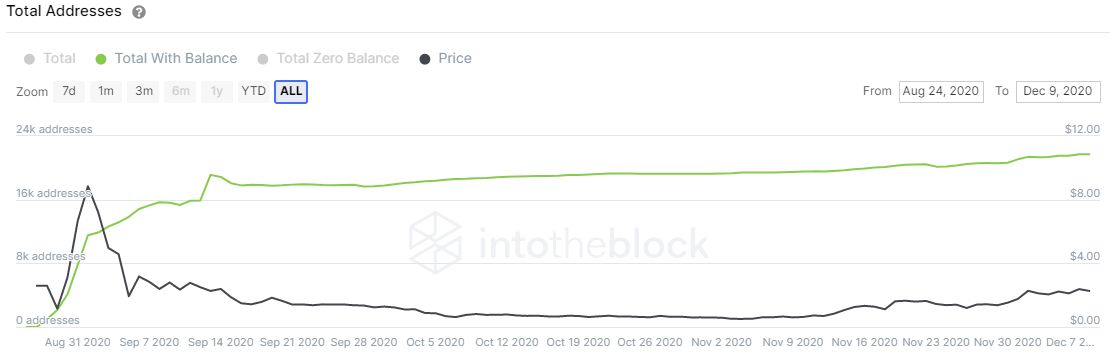

Jumlah pemegang SUSHI on-chain mencapai angka tertinggi baru sepanjang masa di 217.000. Memasuki Desember, laju pertumbuhan angka ini sudah menunjukkan tanda-tanda akselerasi. Adopsi SUSHI yang lebih luas ini menunjukkan kepercayaan pasar.

Jumlah alamat SUSHI telah meningkat sejak pertengahan September, menunjukkan adopsi yang lebih luas. Sumber: ke dalam blok

Jumlah alamat SUSHI telah meningkat sejak pertengahan September, menunjukkan adopsi yang lebih luas. Sumber: ke dalam blok

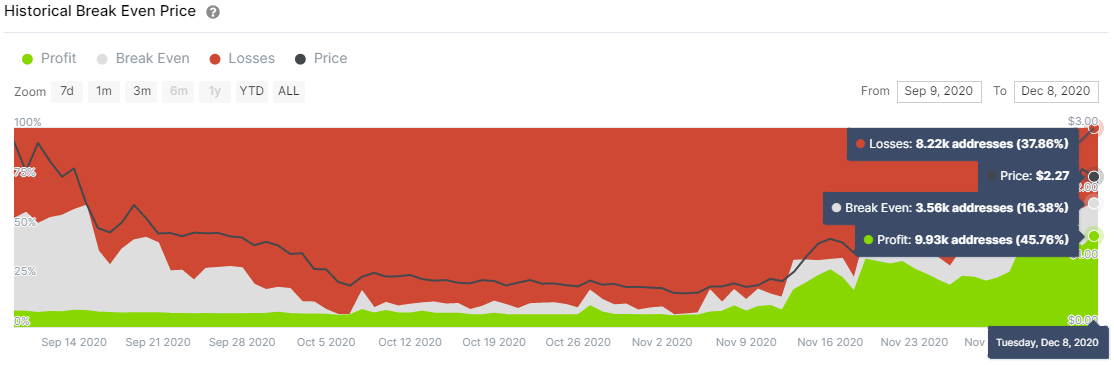

Harga SUSHI turun drastis sebelum Oktober. Namun, harganya naik empat kali lipat setelah November. Saat melihat jumlah alamat yang menguntungkan, kami melihat banyak pemegang SUSHI saat ini yang membelinya dengan harga rendah di bulan sebelumnya. Terakhir kali harga diperdagangkan mendekati $ 2,30, yaitu pada pertengahan September, hanya sekitar 8% alamat yang berada dalam posisi untung. Jumlah itu meningkat drastis menjadi 45%. Efek menghasilkan uang ini dapat menarik lebih banyak pedagang eceran ke SUSHI.

Jumlah alamat SUSHI yang menguntungkan telah meningkat secara dramatis. Sumber: ke dalam blok

Jumlah alamat SUSHI yang menguntungkan telah meningkat secara dramatis. Sumber: ke dalam blok

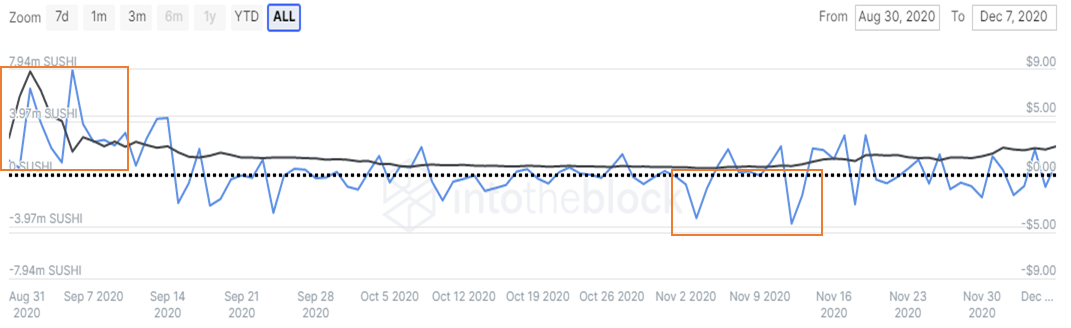

Ada arus keluar besar SUSHI dari bursa pada awal November – sebuah tanda bahwa pemegang sahamnya kuat. Ini adalah kebalikan dari awal September ketika arus masuk yang besar ke bursa dengan cepat menyeret harga turun.

Arus keluar pasca November menyiratkan bahwa pemegang saham bullish pada masa depan SUSHI. Sumber: ke dalam blok

Arus keluar pasca November menyiratkan bahwa pemegang saham bullish pada masa depan SUSHI. Sumber: ke dalam blok

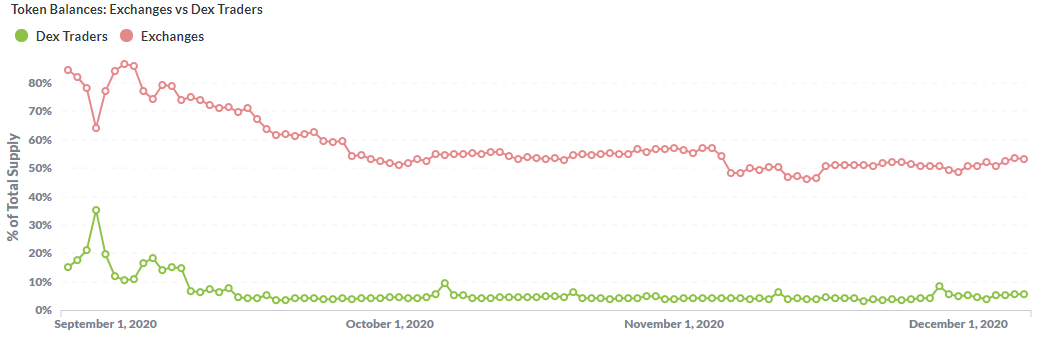

Namun, ketika melihat saldo token, jumlah pedagang di DEX sangat berbeda dari jumlah pedagang di bursa terpusat – yang berarti kekuatan untuk menentukan harga SUSHI tetap ada pada yang terakhir..

Total pasokan di bursa SUSHI berada di 53%. Sumber: Nansen

Total pasokan di bursa SUSHI berada di 53%. Sumber: Nansen

Pasar SushiSwap masih didominasi oleh ikan paus

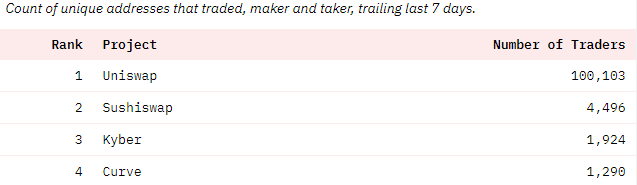

Untuk saat ini, kelemahan terbesar SushiSwap mungkin adalah kurangnya pengguna ritel. Uniswap masih belum memiliki saingan dalam menarik proyek dan pengguna berekor panjang. Ini memiliki lebih dari 20 kali jumlah pedagang dari TukarSwap.

Di sisi lain, SushiSwap telah meningkat. Dibandingkan dengan data dari 14 November, SushiSwap tumbuh dengan kecepatan yang jauh lebih cepat daripada Uniswap. Namun, peluncuran Uniswap V3 yang akan datang kemungkinan akan membuat pengalaman lebih ramah pengguna – sehingga terus menarik pedagang ritel dan proyek-proyek long-tail..

Uniswap memiliki basis pengguna yang lebih luas dari SushiSwap. Sumber: Sumber: DeBank

Uniswap memiliki basis pengguna yang lebih luas dari SushiSwap. Sumber: Sumber: DeBank

Potensi SushiSwap bergabung dengan yearn.finance

Untuk SushiSwap, likuiditas dan volume perdagangan adalah yang paling penting. Kerja sama dengan yearn.finance bisa memberikan lebih banyak dari keduanya.

Dalam waktu dekat, pertukaran YFI, token tata kelola yearn.finance, akan menggunakan SushiSwap. Yearn.finance akan membantu menciptakan kubah xSushi, yang akan menghasilkan hasil yang lebih tinggi bagi pemangku kepentingan SUSHI. Sementara itu, keep3r.network akan menyediakan layanan pertukaran bebas gas untuk transaksi TukarSwap melalui Metawallet.

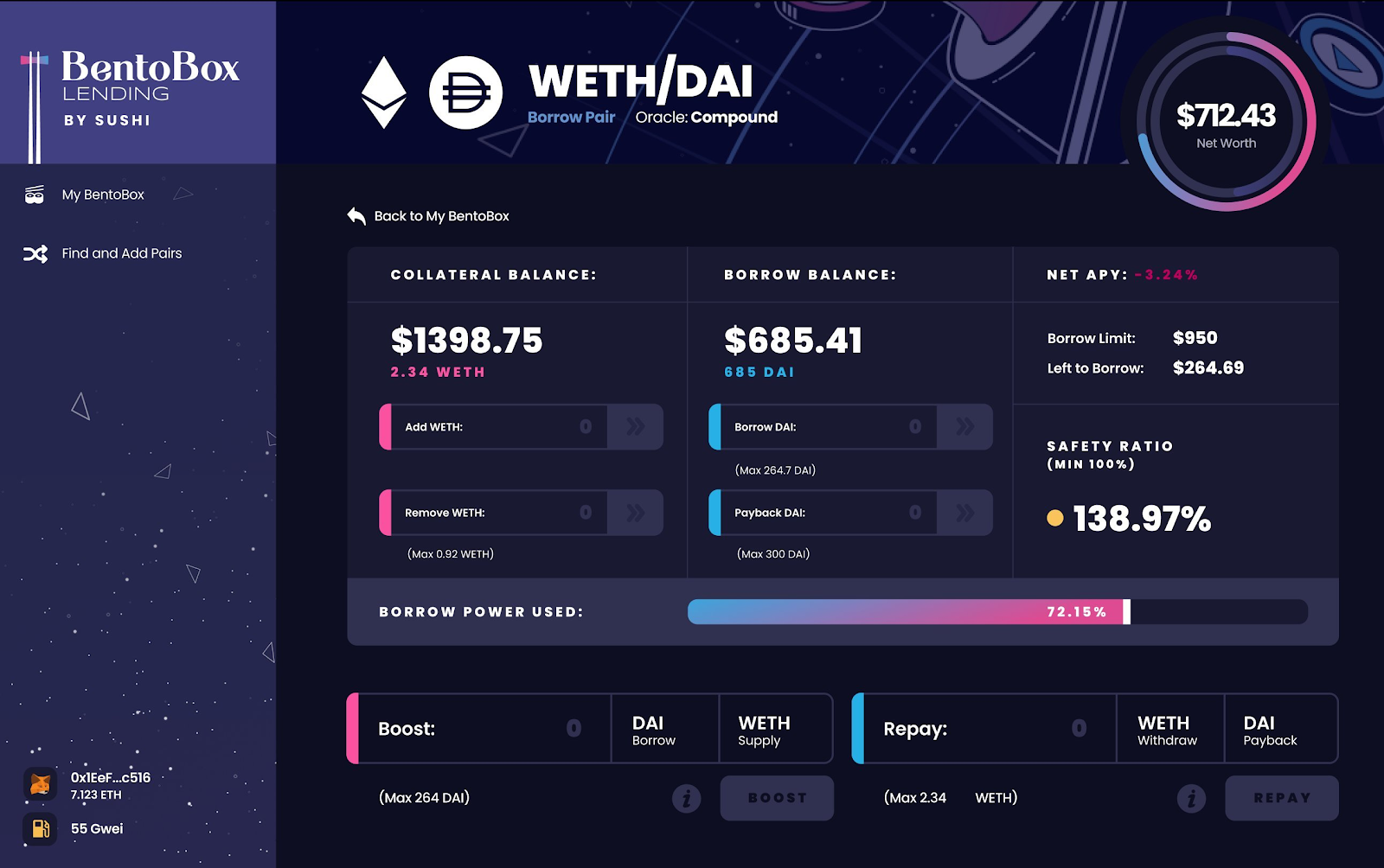

Selanjutnya, SushiSwap berencana meluncurkan pasar pinjaman / pinjaman yang disebut BentoBox. Jenis layanan ini biasanya menggunakan jaminan ETH, USDT, USDC atau WBTC; di masa depan, bagaimanapun, pasar pinjaman SushiSwap dapat menggunakan dananya di kolam penambangan sebagai jaminan atau berintegrasi dengan Cream Finance untuk menyediakan layanan pinjaman untuk berbagai token. Protokol Sampul juga akan menambahkan kemungkinan dari mengasuransikan kolam likuiditas SushiSwap.

BentoBox telah mengintegrasikan beberapa fitur baru. Sumber: Twitter / @AndCronjeTech

BentoBox telah mengintegrasikan beberapa fitur baru. Sumber: Twitter / @AndCronjeTech

Inisiatif ini dapat memberikan fungsi TukarSwap lebih banyak. Dengan demikian, integrasi yearn.finance berpotensi menambah keuntungan lebih pada kapitalisasi pasar SushiSwap.

Penilaian SushiSwap

Berdasarkan CoinGecko, SushiSwap memiliki kapitalisasi pasar sekitar $ 280 juta. Karena telah membatasi jumlah token pada 250 juta, kapitalisasi pasarnya yang terdilusi sepenuhnya berada di peringkat ke-18, dengan $ 540 juta..

Sebagai perbandingan, kapitalisasi pasar Uniswap sekitar $ 730 juta, dengan FDV sebesar $ 3,4 miliar. Curve memiliki kapitalisasi pasar $ 10 juta, tetapi FDV-nya lebih dari $ 2 miliar. Balancer memiliki kapitalisasi pasar $ 130 juta dengan FDV sebesar $ 1,3 miliar. Dari perspektif jangka panjang, SUSHI berada di bawah tekanan minimal dari penerbitan token baru, yang positif bagi pemegang token.

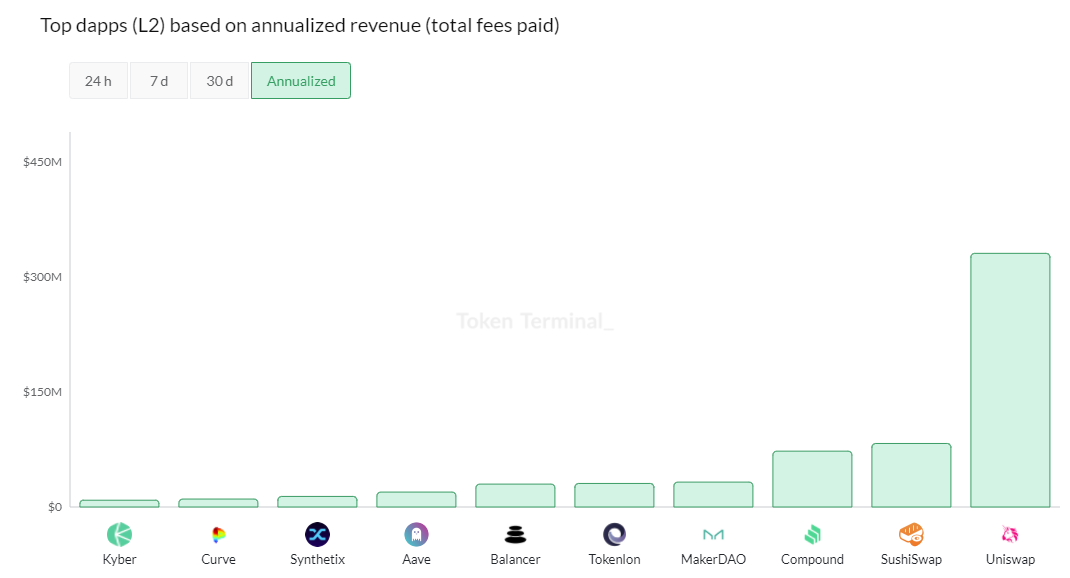

SushiSwap menghasilkan sekitar $ 83 juta pendapatan tahunan – lima perenamnya, atau sekitar $ 70 juta, dialokasikan untuk penyedia likuiditas. Seperenam lainnya, atau $ 14 juta, dialokasikan untuk pemangku kepentingan xSUSHI.

SushiSwap saat ini memiliki pendapatan tahunan sebesar $ 83 juta, dengan seperenam didistribusikan kepada pemangku kepentingan xSUSHI. Sumber: Terminal Token

SushiSwap saat ini memiliki pendapatan tahunan sebesar $ 83 juta, dengan seperenam didistribusikan kepada pemangku kepentingan xSUSHI. Sumber: Terminal Token

Membagi pendapatan $ 83 juta dengan $ 165,5 juta (yaitu, pasokan SUSHI yang beredar saat ini) memberikan nilai laba per saham $ 0,50. Membagi harga-per-token saat ini $ 2,30 dengan harga-per-saham memberikan rasio harga-pendapatan 4,6.

Jika kita memasukkan pendapatan $ 14 juta yang didistribusikan kepada pemangku kepentingan xSUSHI ke dalam persamaan, kita akan mendapatkan rasio harga terhadap pendapatan sebesar 27. Jika kita memasukkan jumlah token yang diencerkan sepenuhnya ke dalam persamaan, rasio harga terhadap pendapatan akan menjadi 41 Rasio harga terhadap pendapatan ini secara obyektif luar biasa, mengingat tingkat pertumbuhan dan potensinya.

OKEx Insights menyajikan analisis pasar, fitur mendalam, penelitian asli & berita yang dikurasi dari profesional crypto.