3个新兴的DEX聚合器正成为DeFi交易者的一站式商店

Tokenlon和Matcha已达到1英寸,已证明它们是DeFi最热门的新型去中心化交易所.

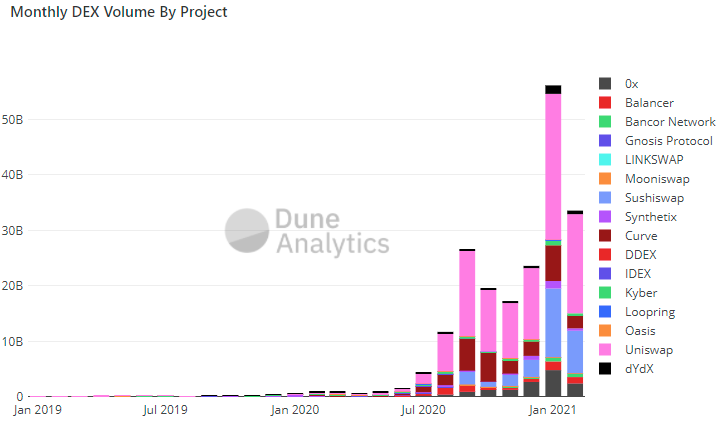

最近几个月,去中心化金融市场的人气激增,在任何地方都比去中心化交易所更明显。一月份,DEX的总交易量达到近600亿美元。这个数字已经高于之前两个最高的月交易量之和.

根据当前的交易量预测,很有可能2月份的交易量将与1月份的交易量持平。 1月份,Uniswap的月交易量达到258.6亿美元,位居第一。根据Dune Analytics的数据,紧随其后的是SushiSwap,为122.3亿美元,Curve Finance为62.8亿美元。 Uniswap和SushiSwap的管理令牌的价格在2月中旬飙升至历史新高,Curve的本地令牌CRV在一个月内飙升了400%.

值得一提的是,协议0x在1月份排名第四,月交易量为50亿美元。但是,与前三名不同,0x不是DEX。这是一个DeFi协议,不同的DEX可以在此协议上建立和共享流动性。它也是一个报价请求或RFQ平台,在其上构建的DEX可以请求报价.

一月份,DEX的交易量达到了历史新高。来源: 沙丘分析

一月份,DEX的交易量达到了历史新高。来源: 沙丘分析

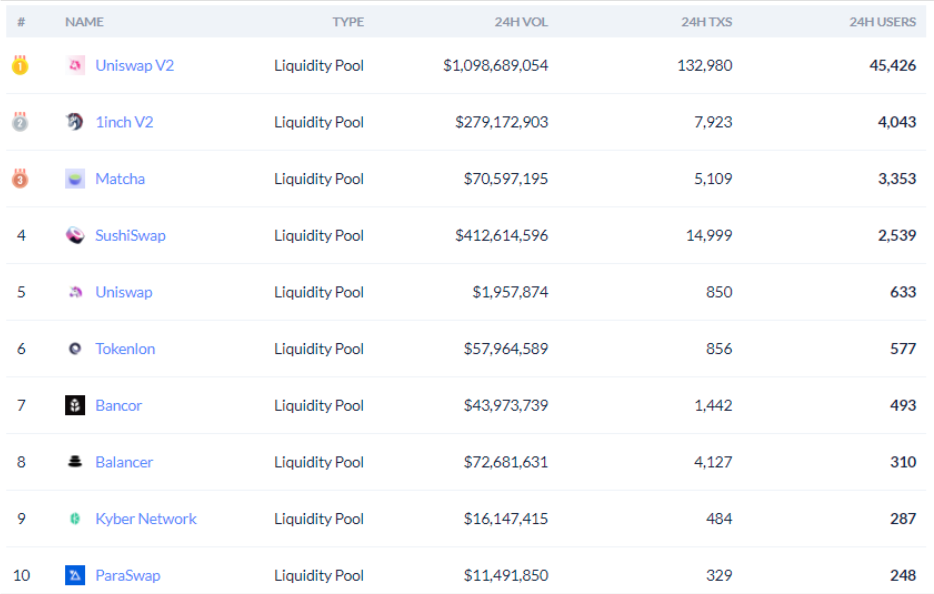

截至撰写本文时,根据DeBank的数据,在过去24小时内使用量最多的DEX是Uniswap,1inch,Matcha,SushiSwap和Tokenlon。 OKEx Insights在先前的文章中已经详细介绍了Uniswap和SushiSwap。因此,本文将重点介绍其他三个新兴名称.

1inch已迅速吸引了用户。 2月18日,它每天有4,000多位活跃用户,它已成为DeFi参与者第二受欢迎的网关,仅次于Uniswap。鲜为人知的Tokenlon每天约有600位用户,排名第五。令许多人感到惊讶的Matcha每天的用户数量超过3,300,超过了SushiSwap。但是,Tokenlon和Matcha的体积都远远落后于1英寸.

新兴的DEX聚合器正在吸引用户。来源: 银行

新兴的DEX聚合器正在吸引用户。来源: 银行

尽管有争议,但1inch是最大的DEX聚合器

1英寸从多个DEX获得流动性,为交换代币的交易者提供最佳的潜在汇率。 DEX聚合器的7天交易量已接近200亿美元大关 破 根据Dune Analytics的数据,为16亿美元。通常,聚合商可能会吸引更多的用户和DEX交易量,因为它们提供了价格比较服务,能够优化滑点和费用.

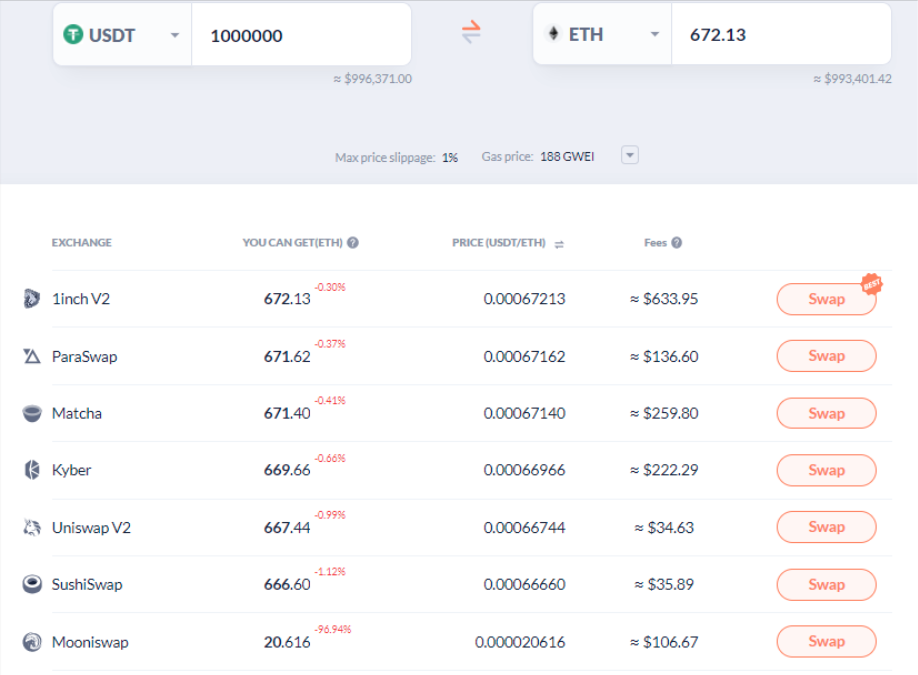

我们使用了价格比较功能 银行, 一个比较中立的第三方网站,发现1英寸的汇率在许多情况下更具吸引力,尤其是在进行大笔交易时。这可能是由于其大量支持来源和自己的流动性池,流动性提供者可以在其中获得1INCH代币奖励.

进行大量交易时,1英寸的汇率更具吸引力。来源: 银行

进行大量交易时,1英寸的汇率更具吸引力。来源: 银行

具体来说,1inch上的探路者功能向我们展示了它如何发现领先的DEX上最有效的交换路线,以完成如图所示的100万USDT交易.

1inch的探路者功能显示了将100万USDT转换为ETH的路由。来源: 1英尺

1inch的探路者功能显示了将100万USDT转换为ETH的路由。来源: 1英尺

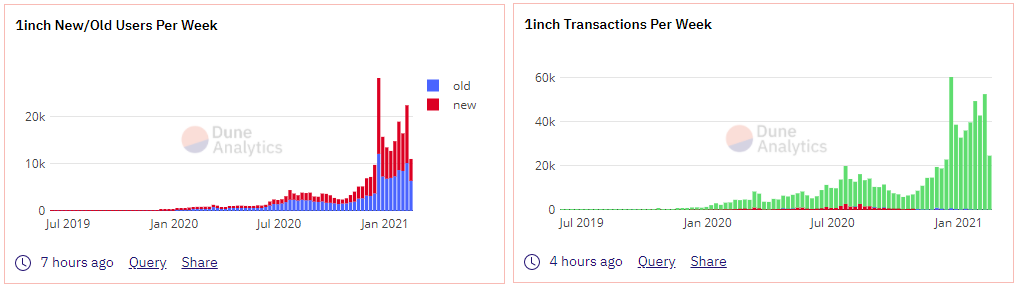

但是, 最近的文章 来自0x团队的评论指出,最优报价不一定总能带来最佳调整后的价格。实际上,优化以赢得报价可以使聚合器吸引更多用户。这是1inch取得成功的重要因素 吸引 在很短的时间内,超过135,000个用户和近80万笔交易.

1inch的体积增长非常快,流动性回报发挥了作用。来源: 沙丘分析

1inch的体积增长非常快,流动性回报发挥了作用。来源: 沙丘分析

另一个有争议的观点是1英寸通过正滑差获得收入-报价与实际价格之间的差额由交易商承担。例如,1 ETH的报价可能为1,500 USDT,但以1,490 USDT的实际价格结算,这导致10 USDT的正滑点.

有趣的是,1inch将该滑动命名为点差盈余,并让其代币持有人决定盈余的分配。在短期内,这可能会帮助1INCH代币价格。但是,由于交易者一直在寻找更好的价格并且不想遗漏滑点,因此我们需要时间来观察这种模式的长期影响-特别是因为现在押入1INCH代币的年收益率已经提高 掉落 从200%到小于15%.

从其代币价格的当前表现来看,以前的UNI空投的广泛影响导致许多用户在1INCH空投之前创建多个地址以获取代币奖励-这导致其代币价格在其后面临大量抛售开始交易。但是,OKIN上1INCH的价格已从不足1 USDT上涨到近5 USDT。在撰写本文时,1INCH的交易价格约为5.10 USDT,市值约为4.9亿美元。在总共供应15亿个代币的情况下,其完全稀释后的价值约为76亿美元-但 时间线 直到2021年底,其代币的排放量仍显示出非常有限的增长.

经过一波的抛售潮,1INCH价格上涨了四倍。资料来源:OKEx

经过一波的抛售潮,1INCH价格上涨了四倍。资料来源:OKEx

Tokenlon具有混合机制,财务状况良好

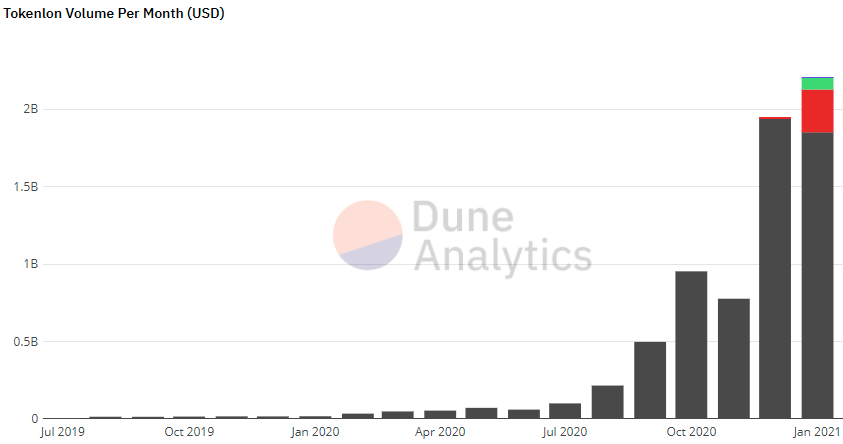

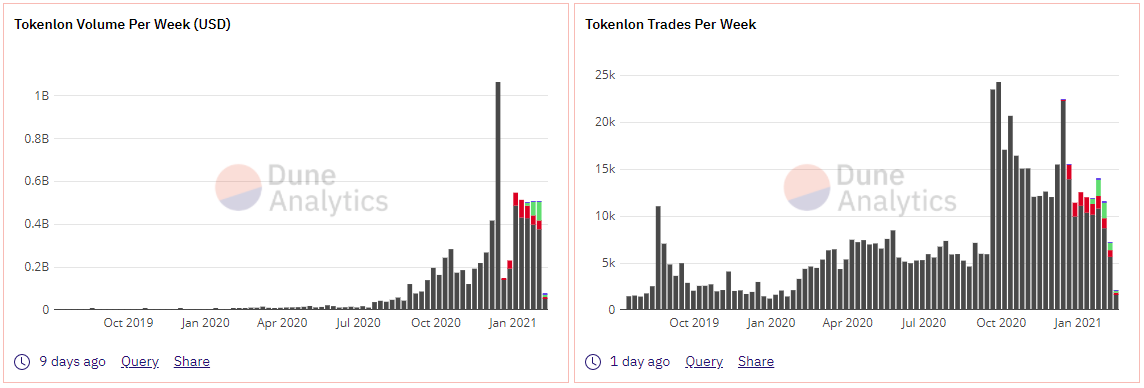

Tokenlon,由最大的中国以太坊钱包imToken创建的DEX 已发布 其1月份的数据报告,其中显示了强劲的每月交易量22.3亿美元,以及独特的地址达到18,960个.

Tokenlon采用上述0x协议进行交易,该协议使用链下订单或中继器来报价最佳价格,但完成链上交易。它带来了RFQ的专业做市商,并且最近增加了其他链上流动性来源,例如Uniswap和Curve Finance。与Uniswap等传统的自动做市商机制相比,Tokenlon的混合机制不仅滑移率更低,而且还大大降低了还原率.

另一方面,这种混合模型的弱点也很明显-即,它选择用于前端交互和信息聚合的集中式服务器,并且交易所中仅列出了26种加密货币.

Tokenlon上的大部分交易是通过专业做市商(黑色)进行的。来源: 沙丘分析

Tokenlon上的大部分交易是通过专业做市商(黑色)进行的。来源: 沙丘分析

从Tokenlon的交易量来看,它从2020年9月开始迅速上升,这可能归因于其 贸易采矿 和推荐程序。它的总交易量已超过70亿美元,其中7天的交易量约为5亿美元。到2020年12月,交易者的最高月交易量达到27,000.

此外,在DEX部门中,只有Uniswap的管理令牌UNI拥有的股份比Tokenlon的更多。截至目前,UNI目前有161,252名股东 Etherscan的数据, 而Tokenlon的LON拥有47727名持有者,超过了SushiSwap的34501 SUSHI持有者。这些数字有助于说明其在中国的受欢迎程度.

Tokenlon在开始贸易采矿计划后的交易量激增。来源: 沙丘分析

Tokenlon在开始贸易采矿计划后的交易量激增。来源: 沙丘分析

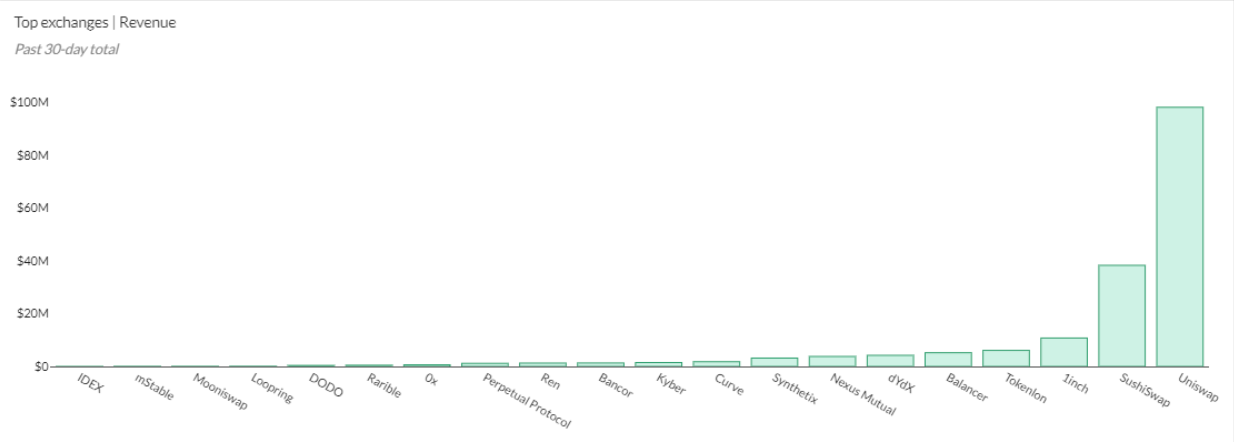

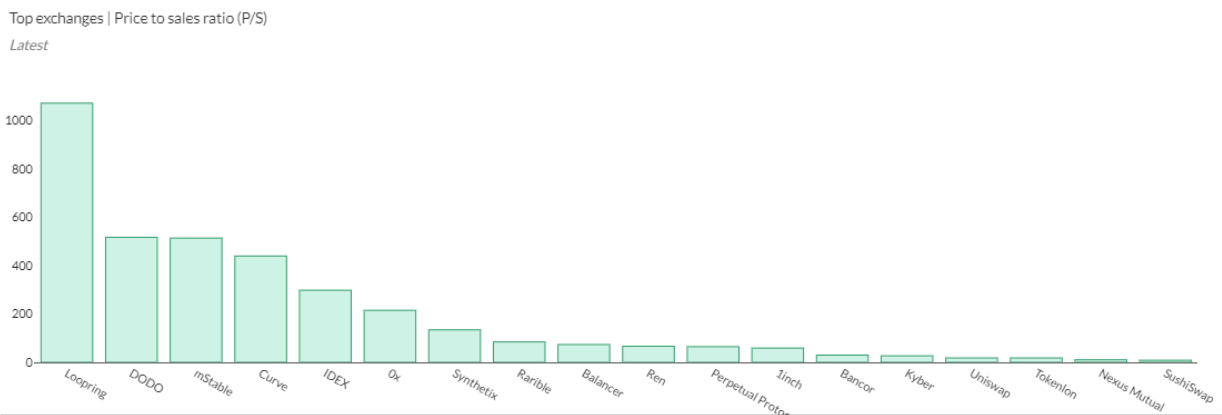

更令人印象深刻的是,Tokenlon过去30天的总收入达到608万美元,根据Token Terminal的数据,仅次于Uniswap,SushiSwap和1inch。这使Tokenlon的销售价格比低至18.32,非常接近Uniswap的18.40。相比之下,SushiSwap的市销率为8.87,在DEX领域处于领先地位.

Tokenlon在过去30天里获得了681万美元的收入,在顶级交易所中排名第三。来源: 令牌终端

Tokenlon在过去30天里获得了681万美元的收入,在顶级交易所中排名第三。来源: 令牌终端

Tokenlon当前的市盈率为19.78,可与Uniswap的市盈率相媲美。来源: 令牌终端

Tokenlon当前的市盈率为19.78,可与Uniswap的市盈率相媲美。来源: 令牌终端

Tokenlon目前的市值为1.35亿美元,根据最大供应量为2亿个代币计算,其完全稀释后的价值约为13.4亿美元。 LON于12月底在OKEx上市-经过一段时间的价格发现后,LON在过去的一个月里开始上涨了500%以上。如果Tokenlon能够维持其当前的收入增长率,那么在现阶段的估值仍然可以认为是合理的.

LON在OKEx上市后价格上涨了10倍。资料来源:OKEx

LON在OKEx上市后价格上涨了10倍。资料来源:OKEx

抹茶因其良好的经验而受到DeFi投资者的欢迎

在幕后,Matcha还使用0x的API。尽管尚未发行本机令牌(因此没有令牌奖励激励措施),但许多DeFi用户已经使用此DEX聚合器作为其DeFi网关。这是因为Matcha一直致力于为交易者提供最佳调整价格,这是用户在链上完成交易并已支付汽油和费用后所收到的价格。此外,Matcha也非常重视其产品设计和前端体验,并且看起来非常便于零售.

抹茶已经积累 32.8亿美元 大约174,000个交易商的交易量。有理由相信,这种对零售更友好的DEX聚合器将来会吸引更多的流量。此外,交易者将观察Matcha是否会提供代币发行.

在过去30天里,Matcha的交易量急剧增加。 (限价订单在Matcha下分组,而在Matcha上执行的其他类型的订单在0x API下分组。)来源: 0xTracker

在过去30天里,Matcha的交易量急剧增加。 (限价订单在Matcha下分组,而在Matcha上执行的其他类型的订单在0x API下分组。)来源: 0xTracker

OKEx Insights提供了市场分析,深入的功能以及来自加密专家的精选新闻.