چگونه حجم مبادلات متمرکز چرخه رونق و رونق DeFi را نشان می دهد

با داده های ارائه شده توسط Kaiko ، OKEx Insights چرخه رونق و رونق DeFi را در سال 2020 بررسی می کند.

با نزدیک شدن به پایان سال 2020 ، بخش مالی غیرمتمرکز یکی از داغترین بخشهای صنعت بلاکچین و ارزهای رمزپایه است..

تولید محصول DeFi – فرآیندی برای قفل کردن دارایی های رمزنگاری شده در ازای دریافت پاداش رمزگذار – در تابستان منفجر شد زیرا میلیون ها دلار به انواع پروتکل ها سرازیر شد ، اما با از بین رفتن بازدهی های بسیار بالا در سپتامبر ، بازار به سرعت خنک شد. پس از ترکیدن حباب ، بسیاری از قیمتهای بالای DeFi در ماه بعد خسارات سنگینی را متحمل شدند.

با این حال ، تا حدودی به دلیل افزایش قیمت BTC و پیش بینی راه اندازی فاز 0 Ethereum 2.0 در تاریخ 1 دسامبر ، خوش بینی در مورد DeFi در حال بهبود است – و همینطور قیمت توکن های DeFi.

در همین حال ، صرافی های متمرکز مانند OKEx نیز نقش مهمی در بهبود محبوبیت پروژه های DeFi داشته اند ، زیرا بسیاری از صرافی ها سریع اقدام به لیست کردن توکن های جدید DeFi کرده اند. براساس گزارش خرد ساختار اوكی اکس ، اکس های DeFi تنها 19٪ از کل معاملات محلی OKEx را تشکیل می دهند. این تعداد در ماه سپتامبر به 25 درصد افزایش یافت.

با داده های ارائه شده توسط شرکت تحلیلی بلاکچین Kaiko, OKEx Insights چندین توکن DeFi را که در صرافی های متمرکز مورد معامله قرار گرفته است ، مورد تجزیه و تحلیل قرار داد تا با این کار دیدگاه متفاوتی در مورد تغییر اشتهای این علائم در طول زمان برای فعالان بازار فراهم کند. 10 نشانه بررسی شده عبارتند از:

- بالانس کننده (BAL)

- مرکب (COMP)

- منحنی (CRV)

- شبکه سایبر (KNC)

- Chainlink (پیوند)

- آفتاب

- SushiSwap (SUSHI)

- Uniswap (UNI)

- yearn.finance (YFI)

- DFI. پول (YFII)

Contents

در یک نگاه چرخه DeFi

برخی از مهمترین وقایع رخ داده در بخش DeFi در سال جاری شامل موارد زیر است:

- توکن حاکمیت yearn.finance ، YFI ، در اواسط ماه جولای راه اندازی شد

- راه اندازی Curve و رمز مدیریت آن ، CRV ، در تاریخ 13 آگوست

- حمله خون آشام SushiSwap به پروتکل مبادلات غیرمتمرکز Uniswap با افزودن رمز SUSHI خود به عنوان مشوقی برای تأمین کنندگان نقدینگی در تاریخ 28 آگوست

- پیشگام Uniswap از رمز حکومت خود ، UNI ، در 17 سپتامبر برای جامعه خود

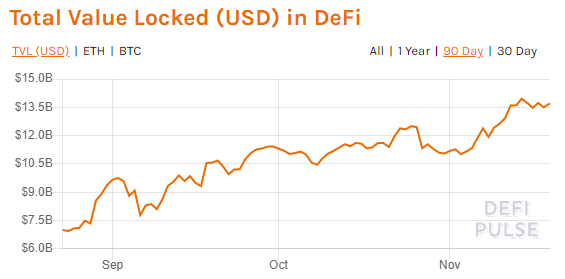

ارزش کل قفل شده در غیرمتمرکز – که به راحتی کل سرمایه ذخیره شده در قراردادهای هوشمند DeFi را نشان می دهد – از 1 میلیارد دلار در اوایل ژوئیه به 9.75 میلیارد دلار در ابتدای سپتامبر افزایش یافت ، که اوج انفجار بازار نوپا بود. در تاریخ 2 سپتامبر ، هزینه معاملات Ethereum به بالاترین میزان خود ، به طور متوسط ، 0.032 ETH در هر معامله (در آن زمان حدود 15 دلار) رسید. TVL در DeFi پس از آن شاهد بزرگترین روند بهبودی بود که از بالاترین سطح 9.75 میلیارد دلار به 7.79 میلیارد دلار در دامنه تنها چهار روز ابتدای سپتامبر سقوط کرد.

TVL در محصولات DeFi ، علی رغم پیچ و تاب های مختلف ، مرتباً بالاتر می رود. منبع: نبض DeFi

TVL در محصولات DeFi ، علی رغم پیچ و تاب های مختلف ، مرتباً بالاتر می رود. منبع: نبض DeFi

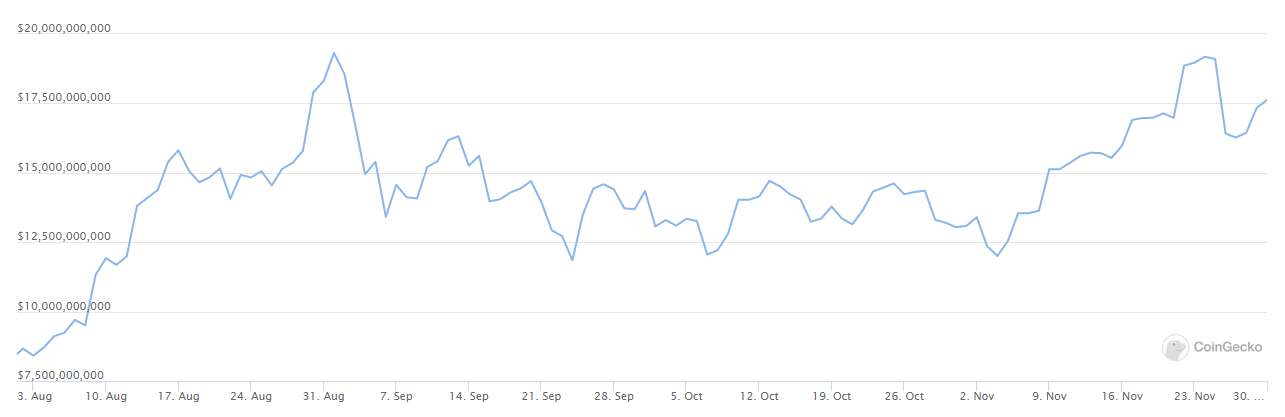

مهاجرت از پروتکل های DeFi در ماه سپتامبر در حالی صورت گرفت که بازارهای سنتی و ارزهای رمزنگاری شده به شدت ضربه خوردند. این به فروش توکن های DeFi ترجمه شد ، که قیمت های آنها را حتی بیشتر کاهش داد. با این حال ، ارزش کل قفل شده از آن زمان با پیچ و خم های مختلف از سر گرفته است. به همین ترتیب ، مجموع سرمایه بازار پروژه های DeFi به طور کلی در ماه نوامبر در حال افزایش است – هر چند این رقم هنوز از بالاترین رقم 19.55 میلیارد دلار در تاریخ 2 سپتامبر بهبود نیافته است.

با سقوط تقریباً 10 درصدی قیمت BTC ، از 11،500 دلار به 10،000 دلار ، در تاریخ 3 سپتامبر ، تعجب آور نبود که سرانجام حباب DeFi ترکید. بازدهی فوق العاده بالا در پی سقوط قیمت رمزها منقرض شد و بازده تولید محصول به تدریج مطابق با سطح پرخطر خود به محدوده ای کاهش یافت. BTC پس از 40 روز 11،500 دلار به دست آورد ، اما نشانه های DeFi به طور کلی افت طولانی را تجربه کردند و تا اوایل ماه نوامبر بازگشت نکردند.

ارزش بازار DeFi هنوز از اوج خود در 2 سپتامبر بهبود نیافته است. منبع: CoinGecko

ارزش بازار DeFi هنوز از اوج خود در 2 سپتامبر بهبود نیافته است. منبع: CoinGecko

حجم معاملات ترجیحات تغییر یافته کاربران تبادل را نشان می دهد

رونق DeFi در تابستان و اوایل پاییز باعث شد کاربران مبادلات متمرکز مشتاق ایجاد یا محافظت از مواجهه با DeFi خود شوند. در پایان ماه سپتامبر ، OKEx 50 علامت DeFi را در سیستم عامل لیست کرده بود و برای هشت مورد از این توکن ها معاملات حاشیه ای سکه و برای 27 مورد از آنها مبادله حاشیه USDT را ارائه می داد – اگرچه برخی از مبادله ها به موقع شروع به کار نکردند اواخر ماه اوت و اوایل سپتامبر.

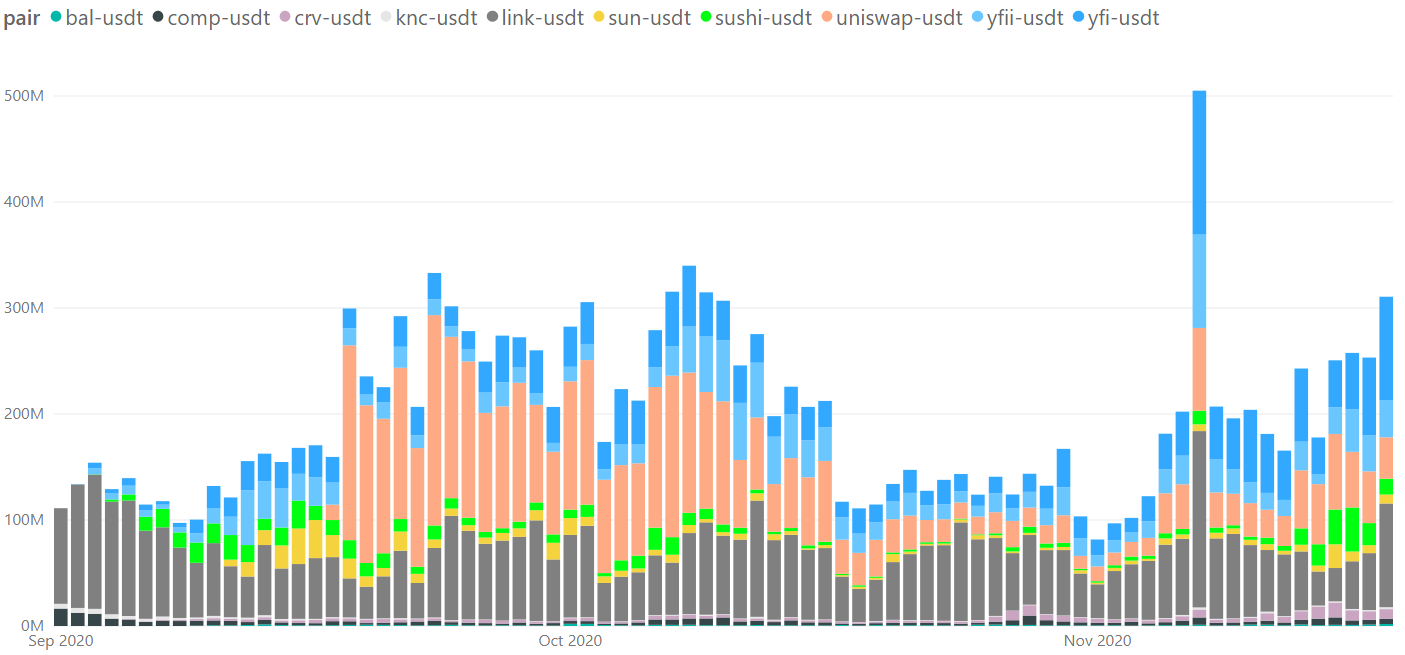

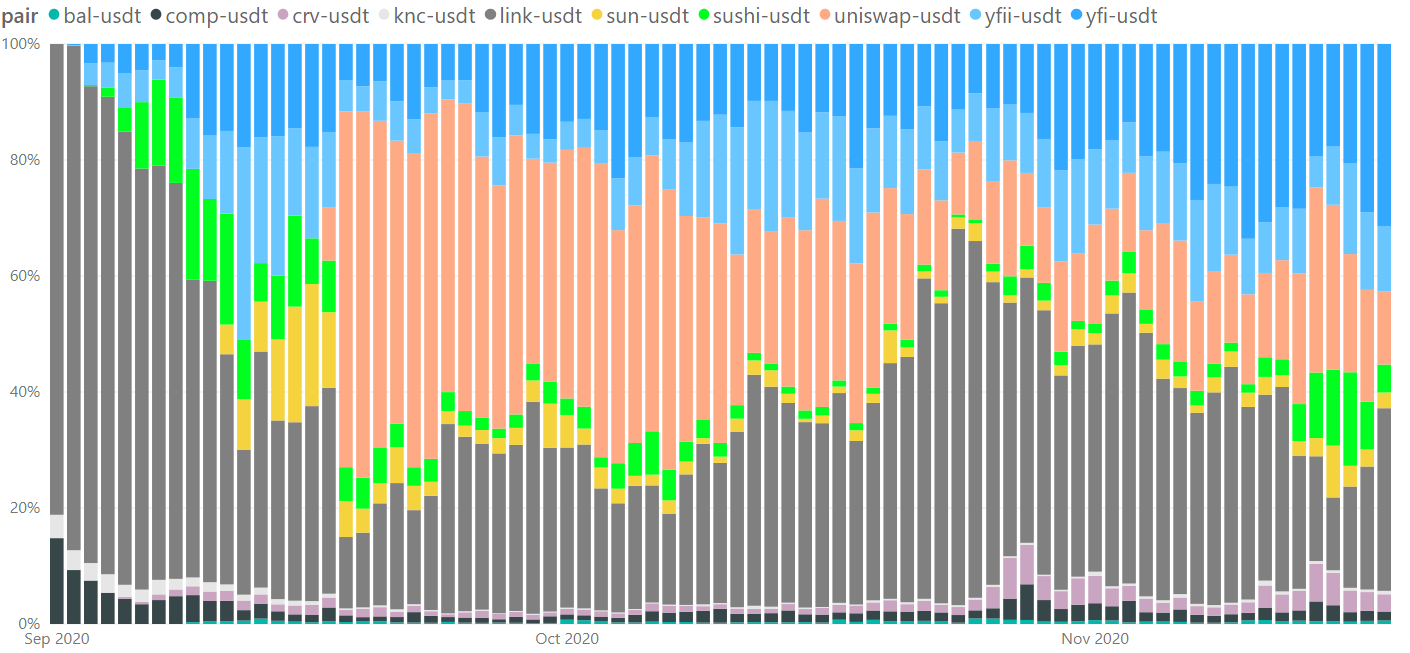

OKEx Insights با استفاده از داده های Kaiko ، 10 تعویض توکن DeFi با حجم بالا را بررسی کرد. حجم مبادلات نشان می دهد اشتهای تبادل کاربران برای خرید و فروش توکن های DeFi که به تازگی ایجاد شده اند و توکن های تولید محصول اشتیاق داشته است..

قبل از ماه سپتامبر ، رهبر طولانی مدت DeFi با سرمایه بازار ، LINK ، تا 80٪ از حجم معاملات 10 رمز انتخاب شده را تحت سلطه خود داشت. ورود یک تعویض همیشگی SUSHI در OKEx بخشی از سلطه LINK را از بین برد. تا 6 سپتامبر ، حجم معاملات مبادلات دائمی SUSHI تا 10 میلیون دلار افزایش یافت و 10 درصد از سلطه LINK فاصله داشت. رشد بیشتر در حجم معاملات DeFi طی هفته بعد نیز ادامه داشت و حجم معاملات مبادله YFII و YFI تا 12 سپتامبر به ترتیب به 51 و 28 میلیون دلار رسید. در نتیجه ، حجم معاملات LINK به سرعت کاهش یافت ، و سلطه آن به زیر سقوط کرد. 25٪.

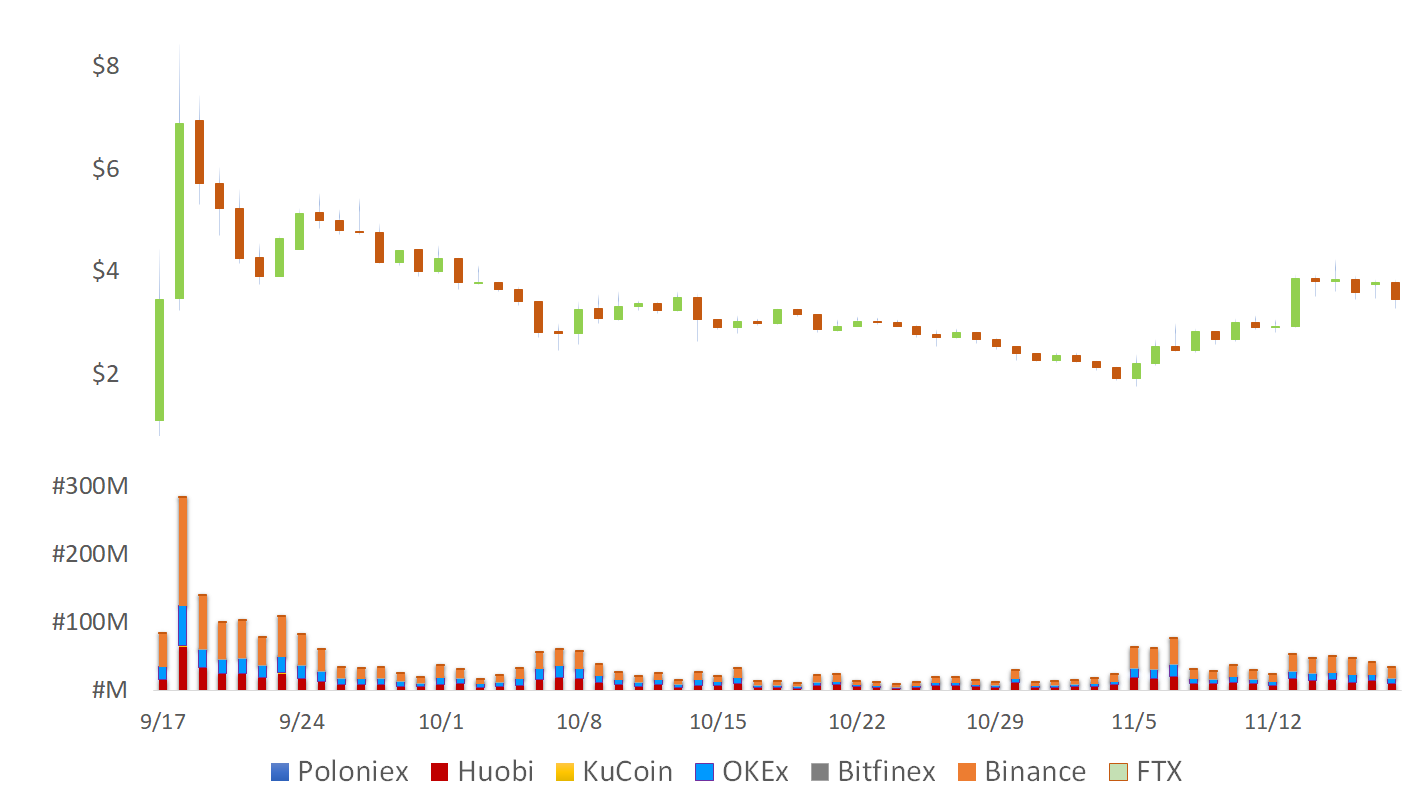

لیست تعویض دائمی UNI در OKEx مهمترین نکته ماه سپتامبر بود که باعث افزایش چشمگیر حجم معاملات در بورس شد. UNI در روز دوم معاملات 183 میلیون دلار حجم مبادله دائمی دید که 70٪ از حجم روزانه 10 رمز انتخاب شده را به خود اختصاص می دهد – تفاوت زیادی در اشتیاق بازار برای SUSHI. محبوبیت UNI تا اواسط ماه اکتبر حفظ شد ، زمانی که حجم معاملات دوباره توسط LINK کاهش یافت و متعاقباً اشتیاق معامله گران به UNI به سرعت کاهش یافت.

علاوه بر این ، ما مشاهده کردیم که حجم کلی مبادله DeFi به دلیل کاهش مداوم قیمت توکن DeFi در نیمه دوم اکتبر به شدت سقوط کرد ، YFI و YFII به دلیل نوسانات فوق العاده خود سهم بیشتری از حجم کلی را به دست آوردند. به عنوان مثال YFI ، تقریباً در عرض 50 روز از بالاترین قیمت 40،000 به 8،000 دلار سقوط کرد. در طی این رکود ، فعالان بازار از معاملات توکن های DeFi دور شدند.

پایین آوردن قیمت این توکن های جدید DeFi از 5 نوامبر آغاز شد ، زمانی که قیمت BTC از 14000 دلار به تقریبا 16،000 دلار افزایش یافت. قیمت UNI در آن تاریخ پس از افت به 1.80 دلار ، 14 درصد بهبود یافت. از آن زمان به بعد ، قیمت توکن های DeFi افزایش چشمگیر BTC را به دنبال داشته و بسیاری از آنها از BTC در ماه نوامبر پیشی گرفتند.

حجم معاملات مبادله ای توکن های DeFi در اواسط سپتامبر با راه اندازی UNI به شدت افزایش یافت و در اوایل نوامبر دوباره برگشت. منبع: Kaiko ، OKEx

حجم معاملات مبادله ای توکن های DeFi در اواسط سپتامبر با راه اندازی UNI به شدت افزایش یافت و در اوایل نوامبر دوباره برگشت. منبع: Kaiko ، OKEx

از نظر حجم معاملات مبادله ، درصد LINK از کل حجم DeFi بار دیگر کاهش یافت – به عنوان مثال YFI ، از 15 میلیون دلار در تاریخ 1 نوامبر به 97 میلیون دلار در 18 نوامبر بازگشت. در عین حال سایر نشانه های DeFi نیز افزایش قابل توجهی نشان دادند در حجم معاملات مبادله.

تغییر سهم LINK از حجم معاملات تا حد زیادی نشان دهنده علاقه بازار به نشانه های جدید DeFi است. منبع: Kaiko ، OKEx

تغییر سهم LINK از حجم معاملات تا حد زیادی نشان دهنده علاقه بازار به نشانه های جدید DeFi است. منبع: Kaiko ، OKEx

هنگام بررسی حجم های نشان داده شده در بالا ، یکی از موارد برجسته این است که 7 نوامبر ، یک روز تجارت بسیار سنگین بود – با حجم YFI ، YFII و LINK در بالاترین سطح در دو ماه و نیم. این مصادف با روزی بود که جو بایدن ، طبق اجماع گسترده ، در ایالات متحده رئیس جمهور منتخب شد. این رویداد باعث رونق معاملات در صرافی های متمرکز شد که در صرافی های غیرمتمرکز مانند Uniswap مشاهده نشد. YFI در آن روز به ویژه یک حرکت ناپایدار انجام داد و قبل از بستن حدود 14000 دلار از 11800 دلار به بالاترین سطح 17،500 دلار رسید. در همان زمان ، با این وجود ، BTC با نوسان 9 درصدی تقریباً 5٪ در داخل روز سقوط کرد.

یکی دیگر از مشاهدات جالب این است که یک هفته قبل از آنکه Uniswap در 17 نوامبر مرحله اول نقدینگی خود را به پایان برساند ، حجم SUSHI به سرعت رشد کرد. متوسط حجم روزانه SUSHI پس از 12 نوامبر از کمتر از 10 میلیون دلار به بیش از 20 میلیون دلار رسید ، نشان می دهد که فعالان بازار پایان دادن به جوایز UNI را یک اتفاق مثبت برای SUSHI می دانند. وقتی صحبت از مبادلات غیرمتمرکز می شود ، این احساس به وضوح در تغییرات TVL در DeFi منعکس می شود – یعنی تأمین کنندگان نقدینگی وجوه خود را از Uniswap به SushiSwap یا سایر پروژه های تولید محصول منتقل می کنند.

صرافی های متمرکز از مزایای Uniswap بهره مند شدند

هواپیمای Uniswap 400 UNI (در آن زمان 1200 دلار) در 17 سپتامبر موجی از احساسات FOMO ایجاد کرد ، زیرا همه می خواستند جوایز UNI خود را بگیرند. بلافاصله پس از آن ، تعدادی از صرافی های متمرکز بلافاصله UNI را فهرست کردند. OKEx حتی مجموعه کاملی از ابزارها را برای تجارت UNI – از جمله معاملات نقطه ای ، معاملات حاشیه ای ، معاملات سوآپ و مبادله های دائمی حاشیه سکه ارائه داد. حجم معاملات UNI در بین صرافی های متمرکز به میزان شگفت آور بالایی رسید.

دیوانگی خرده فروشی در روز دوم راه اندازی ، قیمت UNI را سه برابر کرد و حجم معاملات spot خود را به 284 میلیون UNI ، یا حدود 2 میلیارد دلار ، از طریق هفت صرافی منتخب ، به ازای داده های Kaiko افزایش داد. در آن روز ، حجم معاملات UNI در OKEx 1.2 برابر حجم معاملات spot BTC بود. در Binance ، این عدد 2.11 برابر بود. این یک حجم بسیار چشمگیر برای یک آلت کوین است و از تقاضای رمز حاکمیت بورس غیرمتمرکز در بازار حکایت دارد..

اگرچه فهرست UNI به حجم بسیار بالای تجارت برای مبادلات متمرکز کمک می کند ، اما این میزان دیوانگی تنها یک هفته به طول انجامید. از 26 سپتامبر ، حجم معاملات spot UNI به شدت کاهش یافت. بازگشت حجم معاملات پس از 5 نوامبر رخ داد ، اما هنوز فاصله زیادی با هفته اول معاملات ندارد.

اگرچه UNI برای کوتاهترین مدت زمان در مبادلات متمرکز در میان 10 سکه مورد بررسی قرار گرفته است ، روند قیمت و حجم آن چرخه معمولی یک رمز DeFi را نشان می دهد – یعنی افزایش سریع تا کاهش تدریجی و به دنبال آن بهبودی معقول . فقط در دو ماه UNI این چرخه را پشت سر گذاشته است.

CEX در اواسط سپتامبر از حجم فوق العاده UNI بهره مند شد. منبع: Kaiko ، OKEx

CEX در اواسط سپتامبر از حجم فوق العاده UNI بهره مند شد. منبع: Kaiko ، OKEx

صرافی های متمرکز DeFi را با ابزارهای پرچین و مکان های نقدینگی در اختیار شما قرار می دهند

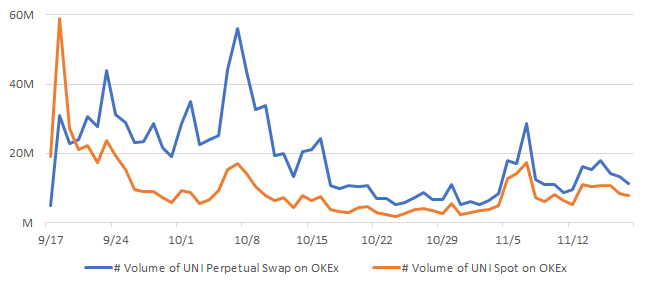

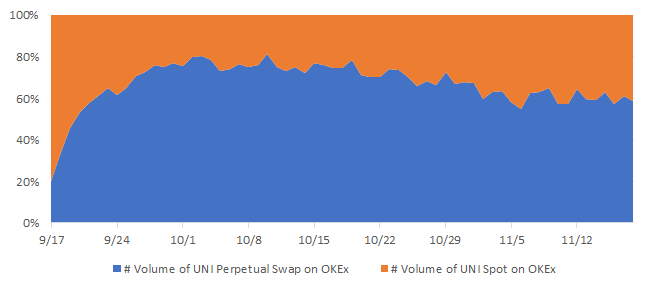

هنگام مقایسه تغییر در حجم معاملات بین UNI و معاملات سوآپ دائمی در OKEx ، مشاهده کردیم که حجم آن به شدت تحت تأثیر بازار تکان دهنده بازار در 17 سپتامبر و روند استخراج نقدینگی متعاقب آن است..

حجم معاملات نقطه ای UNI در سه روز اول معاملات از مبادله های دائمی فراتر رفت – با توجه به اینکه مبادلات از طریق اهرم بالا می توانند به حجم بالاتری برسند ، چندان کم نیست. این بدان معناست که بسیاری از جوایز UNI از Uniswap به مبادلات متمرکز برای اهداف سودآوری منتقل شده است.

حجم بالای مبادلات همیشگی بیشتر طول کشید و خیلی دیرتر به اوج خود رسید. حجم مبادله در 7 اکتبر به بالاترین سطح 56 میلیون UNI رسید (در آن زمان حدود 150 میلیون دلار ارزش داشت) و از 10 طرف دیگر حجم روزانه بالای 20 میلیون UNI را حفظ کرد. ، یک هفته پس از لیست شدن به زیر 20 میلیون UNI رسید و از آن زمان تاکنون این سطح را پیدا نکرده است. افزایش حجم مبادله در حدود 7 اکتبر می تواند بازتابی از معادن کارگران نقدینگی باشد که در برابر نزول بازده معدنکاری خود در هنگام بازگشت مجدد قیمت سهام معامله می کنند..

حجم نقطه UNI پس از هفته اول برجسته به سرعت کاهش یافت ، در حالی که حجم زیاد مبادله دائمی بسیار طولانی تر بود. منبع: Kaiko ، OKEx

حجم نقطه UNI پس از هفته اول برجسته به سرعت کاهش یافت ، در حالی که حجم زیاد مبادله دائمی بسیار طولانی تر بود. منبع: Kaiko ، OKEx

اگرچه حجم کلی معاملات UNI از زمان ذکر شده به میزان قابل توجهی کاهش یافته است ، اما درصد معاملات در نیمه دوم اکتبر به تدریج افزایش یافت. این تا حدی نشان می دهد که فعالان بازار ارزش Uniswap را تشخیص داده و سعی کرده اند با در دست داشتن نشانه های UNI در انتظار بازده بالا در آینده ، در معرض DeFi خود قرار گیرند. علاوه بر این ، با نزدیک شدن به پایان کار استخراج نقدینگی UNI ، بسیاری از موقعیت های هجینگ در حال بسته شدن بودند.

با نزدیک شدن به پایان استخراج نقدینگی UNI ، تقاضا برای تعویض دائمی کاهش یافت ، در حالی که حجم لکه ها به تدریج افزایش یافت. منبع: Kaiko ، OKEx

با نزدیک شدن به پایان استخراج نقدینگی UNI ، تقاضا برای تعویض دائمی کاهش یافت ، در حالی که حجم لکه ها به تدریج افزایش یافت. منبع: Kaiko ، OKEx

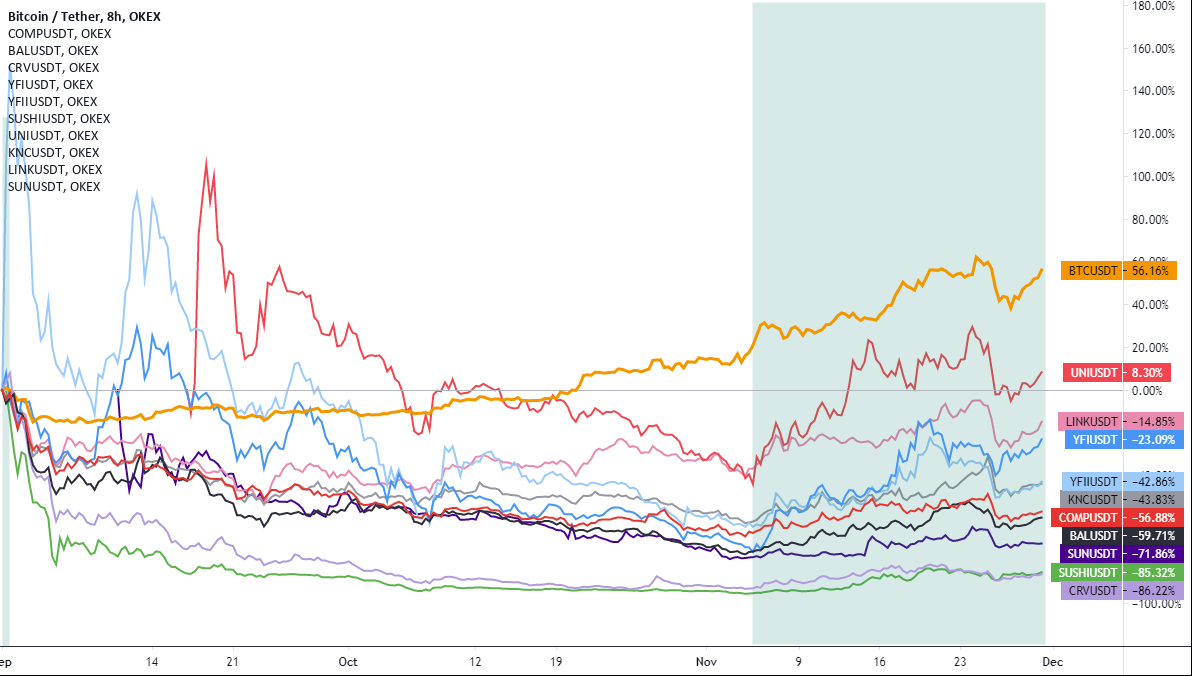

از 29 نوامبر ، افزایش شدید UNI باعث شد تا تنها مورد در بین 10 نشانه DeFi انتخاب شده باشد که از 1 سپتامبر بر اساس قیمت آن در لیست 3.E $ پس از OKEx ، عدد مثبتی ارسال کند. در همین بازه زمانی ، بسیاری از نشانه های DeFi بیش از نیمی از ارزش خود را از دست داده اند ، در حالی که BTC 56٪ سود کسب کرده است.

از سپتامبر 1 تا 29 نوامبر ، تمام نشانه های DeFi انتخاب شده به جز UNI بازدهی مثبتی نداشتند ، در حالی که بیت کوین در مدت مشابه 56٪ رشد کرد. منبع: TradingView

از سپتامبر 1 تا 29 نوامبر ، تمام نشانه های DeFi انتخاب شده به جز UNI بازدهی مثبتی نداشتند ، در حالی که بیت کوین در مدت مشابه 56٪ رشد کرد. منبع: TradingView

ممکن است DeFi برای ماندن در اینجا باشد

پس از بررسی داده های معاملات DeFi طی سه ماه گذشته ، دیدیم که جدیدترین توابع DeFi و تولید محصول دارای چرخه رونق و رونق متداول در بین کلاس های جدید دارایی هستند. درک فعالان بازار از این توکن ها به تدریج از تلاش غیر منطقی به منطقی تغییر یافته است زیرا آنها سعی در شناسایی توکن هایی با ارزش طولانی مدت داشته اند. در نتیجه ، بهترین نشانه های DeFi در ماه نوامبر به پایان رسید. در 24 نوامبر ، ارزش کل بازار DeFi افزایش یافت و به بالاترین قیمت 19.2 میلیارد دلار رسید – هنوز هم پایین تر اما بسیار نزدیک به سطح اوایل سپتامبر. ارزش کل قفل شده در DeFi نیز در آن زمان به بالاترین رقم 14.3 میلیارد دلار رسید.

از اوج شکوفایی نقدینگی در تابستان تا کاهش سریع اوایل پاییز و سپس احیای ملایم تر در ماه گذشته ، می توان دریافت که ماجرای امور مالی غیرمتمرکز بسیار پایان یافته است. با چرخه حباب ترکیدن کامل زیر کمربند ، DeFi می تواند رشد و فعالیت جدیدی را در ماه های آینده شاهد باشد.

OKEx Insights تحلیل های بازار ، ویژگی های عمیق ، تحقیقات اصلی را ارائه می دهد & اخبار متشکل از متخصصان رمزنگاری.