تمرکززدایی از ثبات: بررسی مدل های عرضه رمزنگاری و پول های ثابت

نگاهی عمیق به فضای پایدار کوین ، چالش ها و تکامل آن

از مشخصات مشخصه آن ، شاید مهمترین ارز بتواند کل عرضه و نرخ صدور آن باشد. مدلهای مختلف عرضه و صدور ، رفتارهای متفاوت کاربران ارز را تشویق می کند. گرچه کمبود مطلق ممکن است احتکار را به دنبال داشته باشد ، اما یک عرضه مازاد می تواند برای یک اقتصاد فاجعه بار باشد ، زیرا قدرت خرید ارز به سرعت کاهش می یابد.

در این مقاله OKEx Insights ، نحوه تأثیر مدل های عرضه و صدور بر سودمندی ارز و درنهایت قیمت را بررسی می کنیم. در کنار مقایسه مدل های عرضه نامحدود Bitcoin و ETH با سیاست های پولی فیات ، ما در مورد افزایش تقاضا برای پول های ثابت و یک کلاس در حال ظهور ارزهای دیجیتال که به دنبال تقلید از ثبات فیات هستند فقط با استفاده از الگوریتم ها بحث خواهیم کرد..

این ارزهای تثبیت شده الگوریتمی مفاهیمی مانند عرضه الاستیک ، کاهش ارزش و کاهش ارزش را ارائه داده اند و شناخت بیشتری را از اواخر زمان آغاز کرده اند. حداقل روی کاغذ ، آنها تلاش های امیدوار کننده ای را برای ایجاد ارزهای دیجیتالی نشان می دهند که همزمان در قدرت خرید پایدار و کاملاً غیرمتمرکز هستند. با تکیه بر مفروضات نظری اثبات نشده ، با این حال ، همانطور که در ادامه بحث خواهیم کرد ، این راه حل ها بسیار ایده آل نیستند.

Contents

مورد بیت کوین برای محدودیت های عرضه کدگذاری سخت

امروزه اکثر ارزها به طور بالقوه عرضه نامحدود دارند. در دنیای فیات ، بانکهای مرکزی انحصار ایجاد آنها را دارند. حکم بیان شده به عنوان مثال ، از فدرال رزرو ایالات متحده دستیابی به ثبات ارز و حفظ حداکثر اشتغال است.

ابزارهای موجود برای دستیابی به این هدف شامل توانایی گسترش عرضه پول در پاسخ به تغییرات تقاضا برای دلار آمریکا است. افزایش پایه پولی بیش از تقاضا منجر به تورم می شود که ارزش تمام واحدهای ارزی در اقتصاد را کاهش می دهد. تورم باعث ایجاد انگیزه در هزینه ها می شود و منجر به رشد اقتصادی می شود در حالی که پس انداز آن را گران می کند. برخی معتقدند که تورم برای تحریک اقتصاد ضروری است. در همین حال ، دیگران آن را مالیات پنهانی بر ثروت شهروندان می دانند.

به نظر می رسد خالق ناشناس بیت کوین ، ساتوشی ناکاموتو ، در گروه دوم قرار می گیرد. آنها بیت کوین طراحی شده است در تضاد کامل با سیستم فیات ، زیرا دارای 21 میلیون سکه است و هیچ مرجع مرکزی نمی تواند صدور آن را افزایش دهد. هم به دلیل سیستم کاهش جوایز بلوکی ، که به عنوان رویدادهای نصف شدن نیز شناخته می شود ، کل عرضه و نرخ ورود سکه های جدید در سنگ تنظیم می شوند..

سرنخ هایی مبنی بر انگیزه ضد بانک مرکزی در سراسر کشور به وجود می آید ارسال های ناکاموتو. شاید صریح ترین آن پیامی باشد که در اولین بیت کوین استخراج شده است. برگرفته از صفحه اول از روزنامه انگلیسی تایمز می خوانید:

"صدراعظم در آستانه کمک مالی دوم برای بانک ها."

ناکاموتو نیز در میان اولین کسانی بود قرینه سازی کنید بین بیت کوین و طلا. این دو دارایی هر دو کمیاب هستند ، به این معنی که عرضه آنها با هوس برخی نهادهای مرکزی قابل کاهش نیست. این روایت در سالهای اخیر بخار زیادی گرفته است. در ابتدا ، بیشتر مورد حمایت بیت کوین قرار گرفت ، اما پس از آن ، سال گذشته ، بیشتر موسسات مالی سنتی شروع به یادآوری شباهت ها کرد.

گفتنی است که این تغییر احساسات در طی یک سال اتفاق افتاده است که در آن بانک های مرکزی در سراسر جهان واحد های ارزی جدید بیشتری نسبت به سایر نقاط تاریخ ایجاد کرده اند. کسانی که ذخایر نقدی زیادی دارند ، مجبور شدند مسئله رقت روزافزون آن را جدی بگیرند. بنابراین ، ما شاهد نژاد جدیدی از سرمایه گذاران سازمانی و سازمانی هستیم که به طور عمومی BTC را خریداری می کنند ، و اغلب دارایی را به عنوان پرچین در برابر کاهش ارزش دلار ذکر می کنند.

گفته می شود ، واقعیت سخت بودن رمزگذاری بیت کوین به همین دلیل است که همچنین تلاش می کند تا جریان اصلی را به عنوان واسطه انتقال برای استفاده روزانه بدست آورد..

Ethereum: آزمایشی در عرضه نامحدود

اگرچه بسیاری از ارزهای رمزنگاری شده از ناکاموتو در اجرای محدودیت سخت افزاری پیروی می کنند ، اما انتشار برخی از آنها به طور بالقوه نامحدود است. اتریوم یکی از این نمونه هاست. با این حال ، انگیزه پشت ایجاد ETH جدید با ارز فیات متفاوت است.

مانند بیت کوین ، مدل امنیتی اتریوم نیز به اعتبار انگیزشی اعتبار معاملات متکی است. جوایز انگیزه مشارکت صادقانه در هر دو شبکه هستند و امنیت کلی آنها را تقویت می کنند. این جوایز به صورت BTC یا ETH است که با هر بلاک جدید از معاملات و همچنین از هزینه هایی که تراکتورها برای استفاده از شبکه می پردازند ، تهیه می شود..

این دو شبکه در مورد امنیت طولانی مدت رویکرد متفاوتی دارند. هنگامی که آخرین BTC استخراج شد ، جوایز بلوک coinbase Bitcoin – سکه های جدید ضرب شده با هر بلوک جدید – متوقف می شوند. در آن مرحله ، هزینه های معاملات به تنهایی باید مشارکت صادقانه کارگران معدن را تشویق کند. در مقابل ، Ethereum به پاداش دهندگان اعتبار تراکنش با Ethereum که به تازگی ضرب شده است پاداش می دهد.

با وجود ارزهای ETH و فیات هر دو دارای عرضه بالقوه نامحدود ، تقاضا برای ETH بر ایجاد آن تأثیر نمی گذارد. در عوض ، تورم محصولی از مدل امنیتی شبکه است ، و این چیزی است که توسعه دهندگان و کاربران مشتاقانه آن را کنترل می کنند.

نه تنها Vitalik Buterin ، بنیانگذار Ethereum یک کلاهک سخت در کل عرضه ETH ، اما یک پیشنهاد پیشنهادی برای آینده می تواند شامل سوزاندن بخشی از هزینه های استخراج معدن و حذف واحدها از گردش باشد. در کنار امکان کاهش هزینه ها در سراسر شبکه, به روزرسانی هایی مانند EIP-1559 ارائه شده است که پیشنهاد می کند با پائین آوردن تورم ، سیاست پولی سخت تری به Ethereum بدهید – چیزی که بین سرمایه گذاران ETH بسیار محبوب است.

جستجوی ثبات و "سکه های ثابت"

در حالی که سیاست های پولی بیت کوین و اتریوم ممکن است آنها را به سرمایه گذاری های سوداگرانه جذاب – یا حتی ذخیره ارزش تبدیل کند – ابزار فعلی آنها به عنوان یک واحد حساب مورد سوال است. هنگامی که عرضه ارز به تغییرات تقاضا پاسخ نمی دهد ، این تغییرات منجر به نوسانات چشمگیر قیمت می شود. این نه تنها قیمت گذاری آن را دشوار می کند ، بلکه به یک تاجر پذیرنده BTC یا ETH نیاز دارد تا برخی از خطرهای نوسان را بپذیرد.

برای استفاده خارج از حدس و گمان ، تجارت یا نگهداری طولانی مدت ، نوسانات بیت کوین نامطلوب است. کاربران ارز می خواهند اطمینان داشته باشند که پولی که امروز دارند می توانند فردا تقریباً با همان ارزش کالاها و خدمات مبادله شوند. بنابراین ، پول های ثابت – به عنوان مثال ، توکن هایی که برای استفاده به عنوان واسطه مبادلات واحد واحد ارز ، معمولاً دلار آمریکا طراحی شده اند – افزایش استفاده را برای بسیاری از موارد استفاده کمتر مناسب BTC افزایش داده اند.

Stablecoins تلاش می کند تا مزایای معاملاتی ارز دیجیتال را فراهم کند در حالی که از نوساناتی که مانع تصویب خرده فروشی BTC می شود ، آزاد است. رشد ثبات پیشرو Bitcoin ، Tether (USDT) ، از سقف بازار کمتر از 5 میلیارد دلار در سال گذشته به حدود 23.5 میلیارد دلار امروز ، نشان می دهد که ثبات قیمت برای بسیاری از کاربران رمز ارز مهم است..

Stablecoins ، همانطور که در حال حاضر وجود دارد ، همه از نظر فنی و در کل عرضه نامحدود دارند. نحوه صدور آنها و سازوکارهای مورد استفاده برای حفظ ثبات ، آنها را در یکی از دو دسته گسترده قرار می دهد:

- وثیقه

- تأمین الاستیک

ارزهای ثابت با وثیقه فیات

سکه های ثابت با وثیقه فیات به عنوان شکلی از IOU دیجیتال عمل می کنند. یک نهاد (به عنوان مثال ، یک بانک یا قرارداد هوشمند) واحدهای ارزی یا دارایی های دیگر را در اختیار دارد و متناسب با این دارایی ها سکه های ثابت صادر می کند.

Tether تا کنون بزرگترین نمونه از اوراق بهادار با ثبات فیات است. اگرچه خود یک موضوع بحث برانگیز است ، اما شرکت احتمالاً به ازای هر 1 USDT موجود 1 دلار در اختیار دارد. از آنجا که هر USDT با یک دلار پشتیبانی می شود ، قدرت خرید ارز ثابت است. سایر سکه های ثابت با وثیقه فیات مانند USDC و TrueUSD نیز از این مدل پیروی می کنند.

وثیقه فیات هنگامی که یکی به یک پشتیبانی می شود ، بیشترین ثبات را در بین هر سیستم فعلی پایدار کوین فراهم می کند. با این وجود اشکالاتی در وثیقه سازی فیات وجود دارد. در وهله اول ، کاربران باید اطمینان داشته باشند که صادرکننده در واقع اندوخته هایی را که می گوید حفظ می کند. این به سختی با دید شفاف و کم اعتماد به نفس ارز رمزنگاری شده مطابقت دارد.

بعلاوه ، از آنجایی که پول ثابت با وثیقه های ناخواسته به بانک ها برای نگهداری وجوه اعتماد می کنند ، ناشران آنها تحت فشارهای نظارتی قرار دارند. قانون گذاران ایالات متحده در حال حاضر در تلاشند تا قانونی را تصویب کنند که ، از جمله سایر موارد ، به ناشران ثبات کوین برای دریافت منشور بانکی فدرال نیاز دارد. کسانی که اخیراً پیشنهاد شده اند قانون ثابت دلیل اینکه چنین تغییری نوآوری در بخش پایدار کوین را خفه کند. فشارهای اجرای قانون قبلاً هم منجر به Tether و هم Center شده است در لیست سیاه آدرس های Ethereum قرار دارد که سکه های ثابت هر شرکت را در اختیار داشتند (به عنوان مثال ، USDT و USDC).

ارزهای ثابت با وثیقه رمزنگاری شده

کمبودهای ذکر شده از ثبات های وثیقه ای فیات باعث ایجاد مدل وثیقه رمزنگاری شد. شایع ترین مثال رمز MakerDAO’s DAI است. به جای دلار در حساب بانکی ، قراردادهای هوشمند ETH و سایر ارزهای رمزپایه را به عنوان وثیقه در اختیار دارند و پروتکل به شما علامت های DAI را با نرخ نرخی که هر معامله نزدیک به 1 دلار معامله می کند ، وام می دهد. این نوع مکانیزم به عنوان گیره نرم نیز شناخته می شود.

از برخی جهات ، ارزهای پایدار وثیقه دار رمزپایه نشان دهنده بهبود نسبت به همتایان وثیقه دار خود ، مانند USDT است. به عنوان مثال ، کاربران می توانند از طریق بلاک چین Ethereum ، کل وثیقه های پشتیبان DAI را تأیید کنند ، به طور قابل توجهی سطح ذاتی اعتماد را که معمولاً توسط زنجیره های ثبات وثیقه ای درخواست می شود ، کاهش می دهد. با این حال ، همانطور که در بالا بحث شد ، بیشتر دارایی های رمزنگاری از نوسانات شدید قیمت رنج می برند ، و آنها را به عنوان نوعی وثیقه مناسب نمی دانند.

برای حل مسئله نوسان ، پولهای پایدار با وثیقه رمزنگاری شده باید بیش از حد وثیقه گرفته شوند. با پشتیبانی از دارایی های ارزشمندتر از دارایی های صادر شده ، این پول های ثابت از نوسانات ناگهانی قیمت دارایی های وثیقه محافظت می شوند. این اجازه می دهد تا پروژه های غیر متمرکز پایدار کوین به ثبات قیمت کافی برسند تا در زمینه های مختلف مالی مفید واقع شوند. با این حال ، وثیقه 150٪ یا بیشتر نشان دهنده استفاده بسیار ناکارآمد از سرمایه است ، در حالی که هنوز تهدید به تصفیه اجباری در طول نوسانات بازار رمزنگاری را برطرف نمی کند.

الگوریتم ها ارائه می دهند "بدون وثیقه" رویکرد با عرضه الاستیک

Stablecoins بدون شک مفید است. USDT مدت طولانی است که دارایی ثابتی را در اختیار معامله گران قرار داده است تا در دوره های افزایش نوسانات ارز رمزنگاری شده از آن استفاده کنند. در تابستان سال گذشته با افزایش علاقه به امور مالی غیرمتمرکز ، موارد استفاده برای پولهای ثابت افزایش یافت. وام ، وام ، معامله و تأمین نقدینگی با استفاده از یک ثبات پولی ، خطری را برای کاربران نفی می کند.

با این حال ، همانطور که بحث کردیم ، پیاده سازی های موجود از زنجیره های پایدار بی نقص نیستند. امثال USDT و سایر پروژه های وثیقه مرکزی نشان دهنده یک خطر طرف مقابل است که با اخلاق صنعت گسترده ارز رمزنگاری شده همخوانی ندارد. در همین حال ، مدل های وثیقه ارز رمزنگاری شده در بهترین حالت باعث استفاده ناکارآمد از سرمایه می شوند و در بدترین حالت می توانند منجر به تصفیه های وحشیانه در دوره های نوسان بیشتر شوند.

با این وجود ، با توجه به اینکه قیمت ها مطابق با عرضه و تقاضا حرکت می کنند ، در صورت تغییر در عرضه ارز ، می توان از نظر تئوری ثبات برخوردار بود. اگر 10٪ افزایش عرضه همزمان با 10٪ افزایش تقاضا باشد ، نباید هیچ افزایش قیمتی وجود داشته باشد. این موضوع به طور آزاد پیش فرض دسته ای از ارزهای رمزپایه است که اخیراً مورد توجه بیشتر قرار گرفته است.

این پروژه ها که به عنوان سکه های ثابت الگوریتمی یا سکه های الاستیک شناخته می شوند ، سعی می کنند با افزایش یا کاهش عرضه در گردش ارز در پاسخ به تقاضا ، با یک قیمت هدف مشخص معامله کنند. اگر قیمت زیر هدف باشد (اغلب ، اما نه همیشه ، 1 دلار) ، عرضه پایدار سکه با افزایش قیمت هر واحد روبرو می شود. برعکس ، هنگامی که تقاضا افزایش می یابد و قیمت بالاتر از هدف است ، سکه های جدید ضرب می شوند تا عرضه را کاهش دهند و ارزش هر واحد را کاهش دهند.

مفهوم رمز عرضه الاستیک به تازگی جدید نیست. در حقیقت ، دو پیشنهاد متفاوت برای سیستم های پایدار تأمین شده با الگوریتم از اوایل سال 2014 ارائه شد.

راه حل خود را به نام فردریش هایک ، اقتصاددان و نظریه پرداز سیاسی ضد بانک مرکزی ، فردیناندو ام آمرانو ، در انشا "هایک پول: راه حل ثبات قیمت ارز رمزنگاری شده," سیستمی را توصیف می کند که در آن کاربران خود از ایجاد واحدهای جدید ارزی بهره مند می شوند و در عین حال انقباض عرضه را نیز تقاضا کاهش می دهند. ارزش واحد واحدی از ارز با استفاده از چنین سیستمی باید از لحاظ نظری ثابت بماند ، با این وجود ترازهای کیف پول متناسب با تغییر در کل سرمایه بازار رشد و کاهش می یابد.

که در "یک یادداشت در مورد تثبیت ارز رمزنگاری شده: سهام Seigniorage," رابرت سامس جلو می آورد یک مدل مشابه برای یک سکه عرضه الاستیک. در این مدل ، مانند هایک مانی ، عرضه پول متناسب با تقاضا رشد کرده و کوچک می شود. با این حال ، سامس دلیل می آورد که افزایش و کاهش تعادل کیف پول به طور ساده نوسان قیمت را به نوسان موجودی کیف پول منتقل می کند. در حالی که قدرت خرید یک واحد Hayek Money باید ثابت بماند ، اما کیف پول هر یک از دیگر با اندازه کل بازار گسترش یافته و منقبض می شود.

سامس می نویسد:

"ثبات قیمت نه تنها به ثبات واحد حساب بلکه تثبیت ذخیره ارزش پول نیز مربوط می شود. پول هایک برای پرداختن به اولی طراحی شده است ، نه مورد دوم."

درعوض ، وی سیستمی را ترجیح می دهد که در آن فقط کاربرانی که به آن اهمیت می دهند باید خود را با مکانیزم ثبات اساسی ارز نگران کنند. مدل سهام Seigniorage به رمز دوم متکی است که به دارنده آن سهمی از هرگونه گسترش عرضه در آینده می دهد.

کسانی که پشتیبانی از چنین سیستم پایدار بیت کوین را ترجیح می دهند با خارج کردن واحد پول از گردش در صورت پایین آمدن قیمت از هدف ، این کار را می کنند. در عوض ، آنها نشانه های سهم دریافت می کنند که می توانند با ثبات بیت کوین ضرب شده در طی یک رویداد گسترش عرضه عوض کنند. با افزایش تعداد سکه های دریافتی بیش از سوزانده شده ، سود بالقوه کاربران را بر آن می دارد تا سیاست پولی پروتکل را تحت تأثیر قرار دهند..

علاقه مجدد به الگوریتم ، پایدار سکه های عرضه الاستیک

همانطور که توسط هر دو سامس و آمترانو در سال 2014 ذکر شده است ، نظریه پردازی در مورد مدل های سکه عرضه الاستیک از نیاز آشکار به یک ثبات پایدار غیرمتمرکز و همچنین از کاستی های مدل های وثیقه دار موجود الهام گرفته است. با این حال ، اخیراً ، به نظر می رسد یک فضای نظارتی بالقوه خصمانه ، روند توسعه را تسریع می کند.

حتی قبل از قانون پیشنهادی STABLE در ایالات متحده ، تلاش ها برای ایجاد زنجیره ثبات مسائل بالقوه نظارتی را ارائه می داد. کسانی که پشت نسخه اصلی هستند پایه پایدار در دسامبر 2018 مجبور به انحلال پروژه شدند. تیم با استناد به درگیری بالقوه بین خود و تنظیم کنندگان اوراق بهادار ایالات متحده ، سرمایه گذاران را پس گرفت و پروژه اولیه الهام گرفته از سهام Seigniorage را قفسه بندی کرد.

با قانون STABLE در حال تهدید صادرکنندگان پایدار بیت کوین و فضای رونق DeFi که موارد استفاده جذاب برای ارزهای رمزنگاری شده با قیمت مداوم را تهدید می کند ، بسیاری از پول های ثابت الگوریتمی که به دنبال مدل های Rease Rease و Seigniorage Shands هستند ، در ماه های اخیر ظهور کرده اند. مقاومت برتر در برابر سانسور چنین پروژه هایی در مقایسه با تلاش متمرکز ، توسعه آنها را هنگام برخورد با ناظران تهاجمی ، پیگیری شایسته ای می کند. با توجه به شرایط نظارتی نامشخص ، قابل درک است که توسعه دهندگان پشت پروژه هایی مانند Fund Money ، DEBASE ، Basis Cash و Dynamic Set Dollar پوشش ناشناس بودن را ترجیح می دهند.

سکه های ثابت الگوریتمی: روی کاغذ در مقابل در عمل

کسانی که صنعت ارز رمزنگاری را دنبال می کنند ممکن است پیش فرض هر دو سهام Hayek Money و Sam’s Seigniorage سهام Ametrano را تشخیص دهند. مورد اول تقریباً به طور یکسان در طراحی ارز مبادله ای Ampleforth منعکس شده است ، که خود توسط پروژه هایی مانند YAM Finance ، DEBASE ، Base Protocol و غیره قرض گرفته شده است..

این سیستم ها ، با الهام از آمترانو ، در یک بازه مشخص تحت فرایندی قرار می گیرند که به عنوان rebase شناخته می شود. یک اوراکل قیمت دارایی را در مبادلات خارجی به پروتکل تحویل می دهد. هنگامی که قیمت بالاتر از هدف باشد ، موجودی کیف پول کاربران که نشانه rebase را در اختیار دارند رشد می کند. اگر قیمت تا حد زیادی بالاتر از هدف باشد ، اکثر پروتکل ها بلافاصله کل عرضه مورد نیاز را برای پایین آمدن آن آزاد نمی کنند. برای جلوگیری از تصحیح بیش از حد قیمت ، بسیاری از برخی استفاده می کنند هموار سازی عرضه سازوکارهایی برای رها کردن.

برعکس ، وقتی تقاضای توکن کاهش می یابد ، حجم پول نیز کاهش می یابد. مجدداً ، اختلاف درصد بین قیمت فعلی و هدف تعیین می کند که پروتکل تعادل کیف پول را چقدر کاهش می دهد. هنگامی که قیمت نزدیک به قیمت هدف است ، شبکه نیازی به تنظیم منبع تغذیه ندارد. با توزیع و از بین بردن نشانه ها به طور مستقیم به و از کیف پول ها ، هر درصد از کل کاربران بازار سرمایه که قبل از بازسازی مجدد نگه داشته شده اند ، پس از آن ثابت مانده است.

آمپلفورث علی رغم داشتن هدف مشخص قیمت ، ترجیح می دهد فاصله از خودش از اصطلاح پایدار کوین. از آنجا که هر کاربر با رشد موجودی توکن از رشد شبکه بهره مند می شود ، تیم توکن آن را Ample (AMPL) توصیف می کند که این پتانسیل را دارد که به یک دارایی متنوع تبدیل شود و به عنوان یک پرچین جذاب در برابر بازارهای دیگر عمل کند ، ارزهای رمزپایه شامل.

در واقع ، تحقیق در مورد آمپلفورث توسط Gauntlet اشاره شد همبستگی پایین سرمایه بین AMPL و سایر ارزهای دیجیتال عمده. این ایده را پشتیبانی می کند که ارزهای پایه مجدداً می توانند سرانجام یک نوع ابتکاری و نوین باشند تا حد زیادی بی ارتباط است کلاس دارایی خودشان.

یکی دیگر از کاربردهای جالب انعطاف پذیری عرضه به دنبال مدل هایک مانی ، پروتکل پایه است. قرار است گسترش و انقباض عرضه توکن ، پروتکل BASE را با قیمت یک تریلیون از کل ارزش بازار ارز رمزنگاری شده حفظ کند. همانند دارندگان AMPL ، افرادی که در BASE سرمایه گذاری کرده اند به اندازه کافی انبساط تأمین و انقباضات مالی را دریافت می کنند. اگر بتواند میخ خود را در طولانی مدت حفظ کند ، BASE راهی را برای سوداگران در آینده برای رشد ارز رمزنگاری شده به عنوان یک کل ارائه می دهد.

در همین حال ، سهام Seigniorage Shams با اصلاحات مختلف در پروژه هایی مانند Basis Cash ، Empty Set Dollar ، Dollar Protocol و چندین پروژه دیگر اجرا شده است. سیستم چند علامتی ، پایدار کوین را از مکانیسم پایداری آن جدا می کند. کاربرانی که نمی خواهند در تثبیت قیمت کمک کنند فقط می توانند ESD ، DSD ، BASIS و غیره را انجام دهند همانطور که در هر ثبات.

آن دسته از کاربرانی که تمایل دارند برای پاداش های احتمالی ریسک کنند ، می توانند در تثبیت ارز مشارکت داشته باشند. این معمولاً باعث سوختن واحدهای پایدار کوین در ازای دریافت یک اوراق قرضه می شود. در صورت گسترش عرضه بعدی ، توکن های اوراق قرضه را می توان با سود با واحد های جدید ارز مبادله کرد.

علیرغم منطقی بودن این مفهوم ، از نظر بسیاری از پروژه های پایدار الگوریتمی پایدار تلاش می کنند تا در واقع به هدف خود پایبند بمانند. رهبر فعلی بازار توکن های سبک سهام Seigniorage Empty Set Dollar (ESD) است که ارزش بازار کل آن بیش از 324 میلیون دلار است..

ESD که در سپتامبر سال 2020 راه اندازی شد ، در عرض یک هفته تا 2.29 دلار و پایین تر از 0.44 دلار معامله شد. اگرچه ممکن است نوشتن کامل این پروژه زودرس باشد ، اما در این مرحله بخاطر ثابت نگه داشتن چنین حرکات قیمتی بسیار دشوار است.

قیمت ESD از زمان راه اندازی. منبع: CoinGecko

قیمت ESD از زمان راه اندازی. منبع: CoinGecko

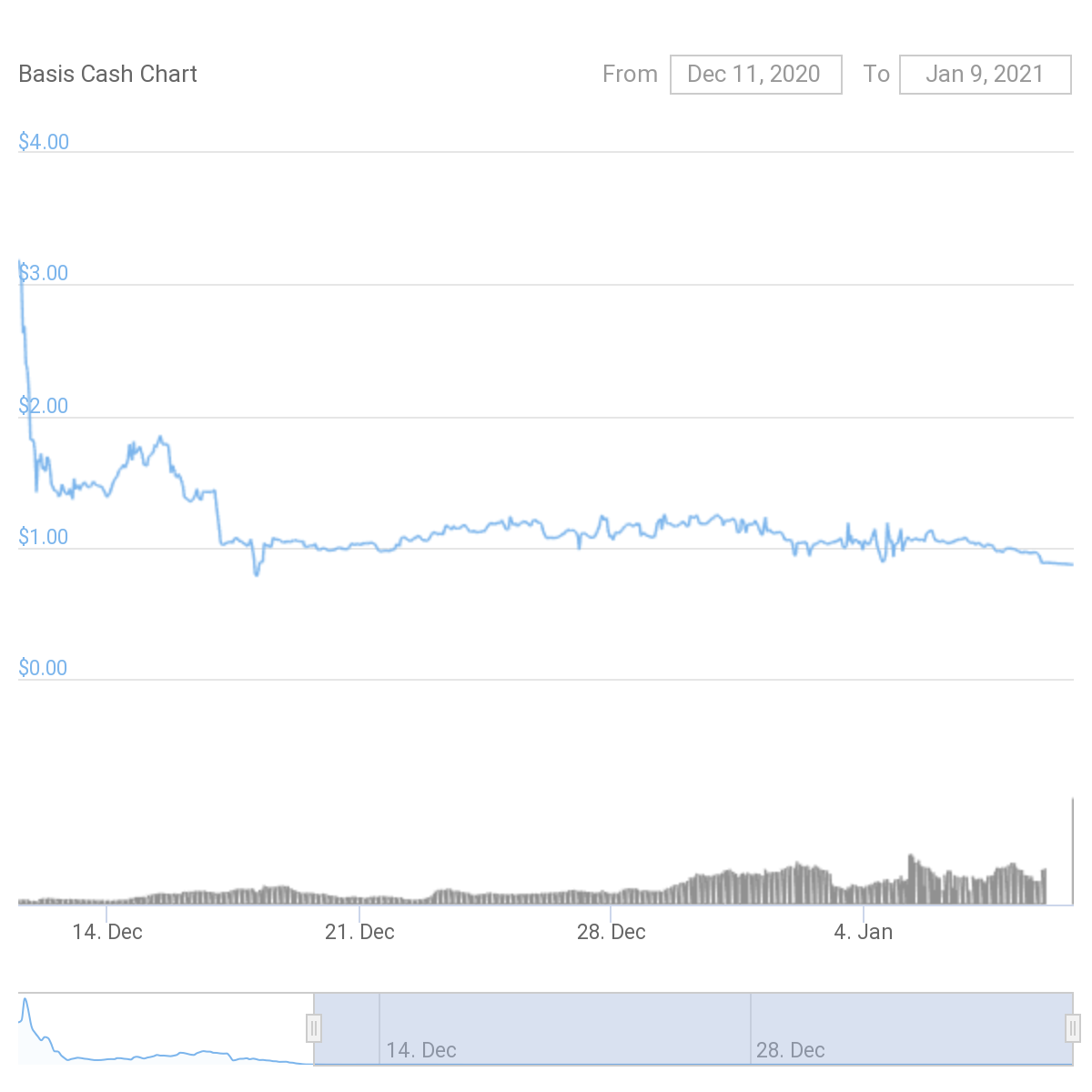

به نظر می رسد نمونه های دیگر از نظر ثبات بهتر هستند. علی رغم قیمت های فوق العاده نامنظم هنگام راه اندازی ، تلاش برای احیای پروتکل اصلی Basis ، به نام Basis Cash (BAC) ، نزدیک به هدف 1 دلار خود را برای مدت کوتاهی وجود دارد. با این حال ، قیمت به تنهایی تصویر کامل را نشان نمی دهد.

BAC پس از نوسانات اولیه نزدیک به هدف 1 دلاری خود معامله کرده است. منبع: CoinGecko

BAC پس از نوسانات اولیه نزدیک به هدف 1 دلاری خود معامله کرده است. منبع: CoinGecko

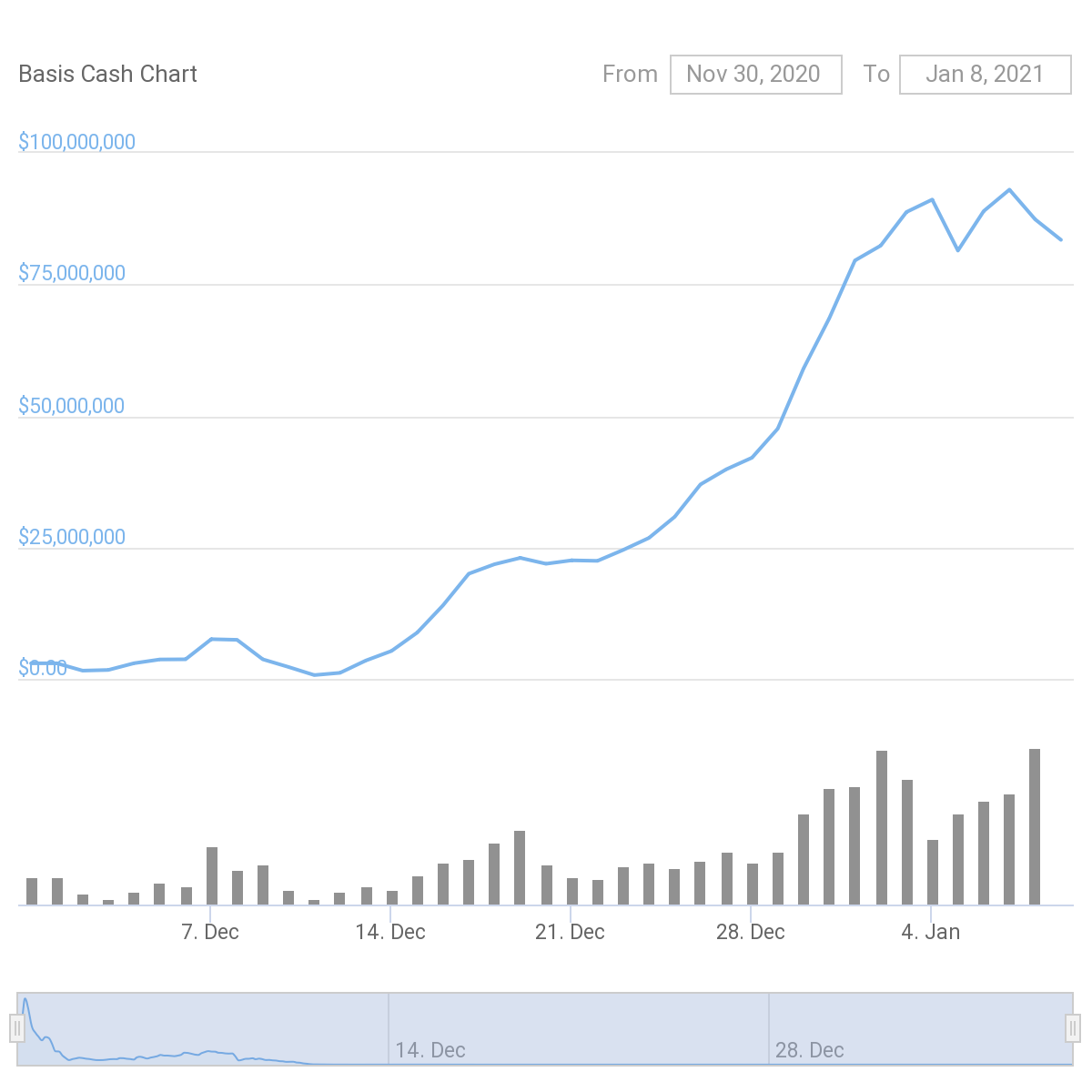

با افزایش هر سکه در بازار ، با استفاده از هر سکه عرضه الاستیک ، هدف آسان تر می شود. اعتماد به پروتکل داده شده بسیار زیاد است ، زیرا کسانی که از آن حمایت می کنند از رشد بازار سود می برند. وقتی قرارداد سرمایه گذاری در بازار است که ایمان به پروژه مورد آزمایش قرار می گیرد. همانطور که در زیر مشاهده می شود ، Basis Cash هنوز یک دوره انقباضی طولانی مدت را تجربه نکرده است.

Basis Cash از زمان راه اندازی نزدیک به هدف خود معامله کرده است اما هنوز با انقباض بازار آزمایش نشده است. منبع: CoinGecko

Basis Cash از زمان راه اندازی نزدیک به هدف خود معامله کرده است اما هنوز با انقباض بازار آزمایش نشده است. منبع: CoinGecko

هنگامی که قیمت به زیر هدف می رسد ، پروتکل های عرضه الاستیک به کاربرانی که بدهی می گیرند برای بازگشت دوباره به هدف متکی هستند. بنابراین ، این امر مستلزم این است که کاربران باور داشته باشند که قیمت سرانجام دوباره بالای هدف قرار خواهد گرفت و به آنها امکان می دهد از اوراق قرضه ای که هنگام سوزاندن عرضه رمز دریافت می کنند سود کسب کنند. اگر ایمان در یک پروتکل از بین برود ، افراد اندکی تمایل به مبادله نشانه با اوراق قرضه را دارند ، صرف نظر از اینکه سود بالایی داشته باشد.

مهندس نرم افزار و شریک مدیریت در Dragonfly Capital ، حسیب قریشی, این نقص را برجسته کرد در مقاله ای با عنوان "Stablecoins: طراحی ارز رمزپایه با قیمت ثابت":

"سهام Seigniorage می تواند مقداری فشار رو به پایین را برای مدتی جذب کند ، اما اگر فشار فروش برای مدت زمان طولانی ادامه یابد ، معامله گران اعتماد به نفس خود را از دست می دهند تا در نهایت سهام آن پرداخت شود. این امر باعث کاهش بیشتر قیمت و تحریک مارپیچ می شود."

بن دایسون از BankUnderground قرعه کشی کرد نتیجه گیری مشابه قبل از ورود آخرین موج پایدارترین سکه های الگوریتمی به بازار. دایسون در مقاله خود به سیاست پولی پشت اصول اولیه نگاه می کند "آیا “Stablecoins” می تواند پایدار باشد?" در نهایت ، وی اظهار داشت که الگوریتم به تنهایی نمی تواند تضمین کند که خریداران اوراق قرضه برای بازگشت قیمت به جلو قدم می گذارند:

"در حالیکه پول های ثابت الگوریتمی مانند Basis موفق می شوند تا اعتماد به شخص ثالث را از بین ببرند ، اما در نهایت به شدت به اعتقاد و اطمینان سرمایه گذار وابسته می شوند."

ایوان کو ، بنیانگذار Ampleforth ، به همان اندازه از سیستم سهام Seigniorage انتقاد می کند. رد پروژه هایی مانند Basis Cash به عنوان "ایده های زامبی," او به کسانی که از چنین سیستمهایی هیجان زده اند هشدار داد تا "انتظارات خوی":

"سکه های ثابتی که برای تنظیم عرضه به بازارهای بدهی (یعنی اوراق قرضه) متکی هستند ، همیشه به وام دهندگان آخرین گزینه (یعنی: کمک های مالی) متکی هستند.."

تیم آمپلفورث به توضیحات OKEx پرداختند:

"نشانه های Seigniorage به دلیل وابستگی معمولاً به “آخرین وام دهنده” ، مشابه فعالان مالی سنتی ، می توانند “خراب شوند”. این نشان دهنده نقطه مقابل عدم تمرکز است. علاوه بر این ، با توجه به اینکه این پروژه های نسبتاً جدیدتر و کوچکتر DeFi هستند ، از آخرین وام دهنده ای که به عنوان یک دولت (مانند ایالات متحده) یا بانک مرکزی (مانند بانک فدرال) اثبات شده است ، پشتیبانی نمی کنند. این بدان معناست که آنها در “ایمنی” ارائه شده توسط چنین “شبکه ایمنی” نیز فرومایه ترند."

با وجود نقص ، پایدار سکه ها برای ماندن در اینجا هستند

عرضه محدود بیت کوین ، همراه با امنیت بی سابقه آن ، برای استفاده به عنوان یک دارایی پولی سخت به آن کمک می کند. با این حال ، نوسان قیمت آن را به یک واحد حسابی بسیار ضعیف تبدیل می کند. ممکن است زمانی برسد که سرمایه بازار بیت کوین به قدری گسترده است که نوسانات تا حد قابل قبولی کاهش می یابد تا قیمت ها در BTC کاهش یابد ، اما مطمئناً امروز چنین نیست.

با توجه به این نوسانات ، پایدار سکه ها به طور فزاینده ای بخش حیاتی صنعت ارزهای رمزپایه هستند. معامله گران از موقعیت های خود خارج می شوند ، کشاورزان بازده محصول از آنها برای مدیریت ریسک استفاده می کنند و رشد اقتصادی لیست بازرگانان قبولشون کن برای تأمین تغییرات تقاضا ، منابع پایدار کوین رشد می کنند یا کوچک می شوند و از نظر فنی نامحدود هستند. برخی از سیستم ها به یک صادر کننده مرکزی متکی هستند و برخی دیگر از الگوریتم ها استفاده می کنند. رویکردهای مختلف منجر به معامله می شود که کاربران باید خود را بسنجند.

کسانی که وثیقه هایی را در مشاغل متمرکز مانند USDT دارند ، علاوه بر اینکه اهداف بالقوه برای تنظیم کننده ها هستند ، در معرض خطر طرف مقابل هستند. آنها همچنین می توانند در لیست سیاه قرار بگیرند ، همانطور که Tether و Center سال گذشته به درخواست سازمان های اجرای قانون انجام دادند. با وجود نقص آنها ، راه حل های متمرکز هم پایدارترین و هم محبوب ترین آنها هستند.

سکه های ثابت که توسط دارایی های رمزنگاری وثیقه شده اند یا با استفاده از تنظیمات عرضه الگوریتمی نمی توانند به این ترتیب سانسور شوند. با این حال ، آنها خودشان در معرض خطر پروتکل استاندارد هستند که همیشه عاملی در امور مالی غیرمتمرکز است ، همراه با نقص های منحصر به فرد خود.

به لطف وثیقه گذاری آنها ، پروژه هایی مانند DAI به طور کلی پایدارتر از سکه های عرضه الاستیک هستند. با این حال ، نوسانات شدید قیمت می تواند باعث تصفیه شود. در همین حال ، الزامات اضافه وثیقه در نظر گرفته شده برای کاهش ریسک تصفیه باعث می شود DAI به عنوان استفاده ناکارآمد از سرمایه استفاده شود.

نشانه های عرضه الاستیک بیشترین خطر را نشان می دهند. کاملاً بدون وثیقه ، آنها به تئوری بازی و اغلب ساختارهای تشویقی دقیق برای هدف گذاری قیمت متکی هستند. اگر احساسات بازار در برابر یک نشانه عرضه الاستیک قرار گیرد ، فروشندگان ممکن است از خریداران بیشتر شوند ، در حالی که پروتکل برای بازگشت به پایه نیاز به افزایش تقاضا دارد.

با این حال ، همه موارد در نظر گرفته شده ، ما هنوز در روزهای اولیه یک دوره بی سابقه آزمایش پولی هستیم. ایده هایی که هرگز قبلاً قابل اجرا نبودند اکنون می توانند با سرمایه واقعی در بازی آزمایش شوند. اختراع بیت کوین منجر به ایجاد فرصت هایی برای ایجاد سیستم های کاملاً جدید مالی شده است ، اگرچه امروزه کاملاً بی نقص نیست ، اما پول های غیرمتمرکز غیرقابل توصیف مطمئناً بخشی از طراحی نهایی آن خواهد بود.

OKEx Insights تحلیل های بازار ، ویژگی های عمیق ، تحقیقات اصلی را ارائه می دهد & اخبار متشکل از متخصصان رمزنگاری.