State of DeFi: The SYFI Exploit & Lessons From Crypto’s New Wild West

یک فرو رفتن عمیق در بهره برداری از قرارداد هوشمند که بدیهی است یک معامله گر را فوراً به سود 747 ETH تبدیل کرده است – و معنی آن برای رمزنگاری.

در این تابستان ، صنعت ارز رمزنگاری شده شاهد نوعی نوع سرمایه گذاری بی پروا است که نمونه اولیه رونق عرضه سکه در سال 2017 است. DeFi یا مالیات غیرمتمرکز ، به سرعت به یک جایگاه چند میلیارد دلاری تبدیل شده است – عمدتا به لطف جذابیت (اما بدون شک ناپایدار) بازده سهام ، اقدام بازار مبتنی بر حدس و گمان و یک اکوسیستم مدولار بدون دروازه بان.

اکوسیستم DeFi شامل مبادلات غیرمتمرکز است ، که برخلاف همتایان متمرکز خود ، هیچگونه لیست لیست یا الزامات راستی آزمایی ندارند ، و این حدس و گمان های بازار را بیش از پیش تداوم می بخشد. با یک نظارت موجود ، ارزش واقعی بسیاری از پروژه های ذکر شده در سیستم عامل های تجارت غیرمتمرکز به طور طبیعی مورد سوال است. با این حال ، سرمایه گذاران تشنه سود لزوماً اذیت نمی شوند. اگر نشانه ای در آن اطراف برخی از اعتیاد به مواد مخدره باشد (و / یا پتانسیل الگوی رفتاری) ، ممکن است یک ماشین غلتکی مناسب برای سوار شدن باشد – قراردادهای هوشمند ناقص یا نه.

Contents

جدیدترین DeFi "بهره برداری"

Uniswap ، صرافی اصلی غیرمتمرکز ، به یکی از سالن های نمایش این گمانه زنی های جدید در فضای رمزنگاری تبدیل شده است. این DEX خاص در مرکز حادثه بررسی OKEx Insights در این مقاله است. اخیرا "بهره برداری" مشتق مبهم از بسیار مورد نظر رمز yearn.finance (YFI) و یک فرصت طلب گمنام و گمنام کاملاً شانس آور. کاربر توییتر تقویت ادعا می کند 747 ETH را با سو explo استفاده از یک اشکال در کد قرارداد هوشمند Soft Yearn Finance (SYFI) کاملاً تصادفی ، بدون هیچ گونه اطلاع قبلی از آسیب پذیری گفته شده ، کیف کرده است..

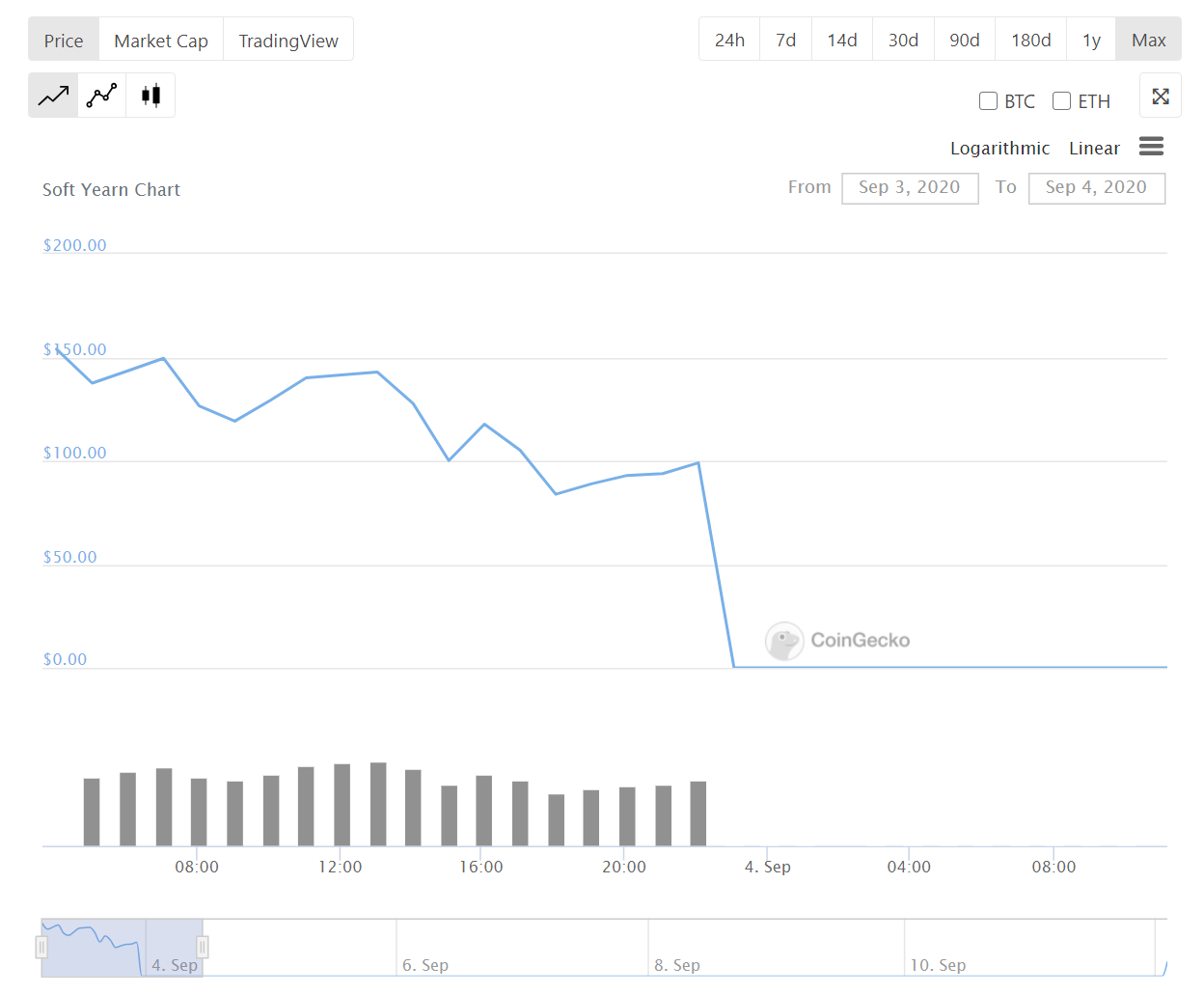

در حالی که ادعاهای Amplify تأیید نشده باقی مانده است ، یک بازیگر تقریباً تمام نقدینگی را از استخر Uniswap SYFI / ETH در اوایل ماه سپتامبر تخلیه کرد. سود آنها البته برای هر دارنده رمز دیگری ضرر بود. تجارت فوری مقدار 1 SYFI خراب شد به کمتر از 0.0001 ETH (از تقریبا 0.4 ETH) ، و CoinGecko نشان می دهد قیمت SYFI پس از بهره برداری به کمتر از 0.001 دلار کاهش یافت.

اشکالی که در قرارداد هوشمند SYFI مورد سو استفاده قرار گرفت باعث افت قیمت شد. منبع: CoinGecko

اشکالی که در قرارداد هوشمند SYFI مورد سو استفاده قرار گرفت باعث افت قیمت شد. منبع: CoinGecko

اگر به طور جداگانه دیده شود ، این حادثه برای فضای رمزنگاری چیز جدیدی نیست – معروف به افزایش سریع و کلاهبرداری به اصطلاح خروجی. با این وجود ، این نشان دهنده برخی از موضوعات اصلی رایج در DeFi است که باید از نزدیک بررسی شوند ، بحث هایی را در مورد خطرات ذاتی این موج جدید گمانه زنی ها آغاز می کند.

کمی پس زمینه

در تاریخ 30 آگوست ، پروژه ای معروف به Soft Yearn Finance اعلام کرد راه اندازی وب سایت آن از طریق توییتر پروژه کاغذ سفید, در همان زمان منتشر شد ، جزئیات یک ارز دیجیتال جدید به نام SYFI. این سند توضیح می دهد که هر یک از نشانه های SYFI خواهد بود "میخ نرم" به ارزش رمز موفقیت سالیانه. سال مالی ذکر شده در بالا ، YFI – یعنی 1 SYFI برابر با 0.0003 YFI خواهد بود.

در حالی که انتخاب پیوند SYFI با YFI به وضوح تحت تأثیر عملکرد قیمت اخیر بوده است ، اما سازوکار حصول اطمینان از این میخ ، که به عنوان بازپرداخت شناخته می شود ، توسط اکثر دلالان قابل درک نیست و در قلب حادثه مورد بحث است..

با محبوبیت دیگر پروژه DeFi ، Ampleforth (AMPL) ، مکانیزم بازپرداخت به طور خودکار توکن توکن را توازن می دهد – با از بین بردن یا ضرب نشانه ها – برای حفظ میخ از پیش تعیین شده. به عنوان مثال ، اگر قیمت SYFI به زیر میخ 0.0003 YFI کاهش یابد ، نشانه ها برای حمایت از افزایش قیمت تا زمانی که دوباره میخ به دست نیاید ، سوزانده می شوند. به همین ترتیب ، در صورت رشد قیمت بالاتر از میخ ، نشانه های جدیدی برای رقیق شدن عرضه و پایین آمدن قیمت ضرب می شود.

کل این مکانیزم از طریق یک قرارداد هوشمند به صورت خودکار انجام می شود ، و در حالی که توازن رمزها با هر بار پایه نوسان می کنند ، ارزش دلاری آنها تغییر نمی کند.

جدای از این مهم برای یک پروژه بسیار محبوب ، جذابیت SYFI نامشخص است. با قضاوت توسط Soft Yearn Finance گروه تلگرام, با این حال ، هیجان انگیز کافی پیرامون رمز برای تجار Uniswap وجود داشت و کشاورزان به طور یکسان محصول را به هیجان می آوردند.

موفقیت اولیه SYFI

در تاریخ 31 آگوست ، درست یک روز پس از انتشار مقاله سفید ، SYFI یک رویداد پیش فروش را از طریق آن اعلام کرد توییتر, اختلاف و گروه های تلگرامی. با این حال ، برنامه های لیست سفید برای این رویداد در 1 سپتامبر فقط یک دقیقه باز بودند ، این بدان معنی است که اکثر خریداران پیش فروش را از دست می دهند و هنگامی که این توکن را در فهرست Uniswap the قرار می دهند ، این توکن را خریداری می کنند. روز بعد.

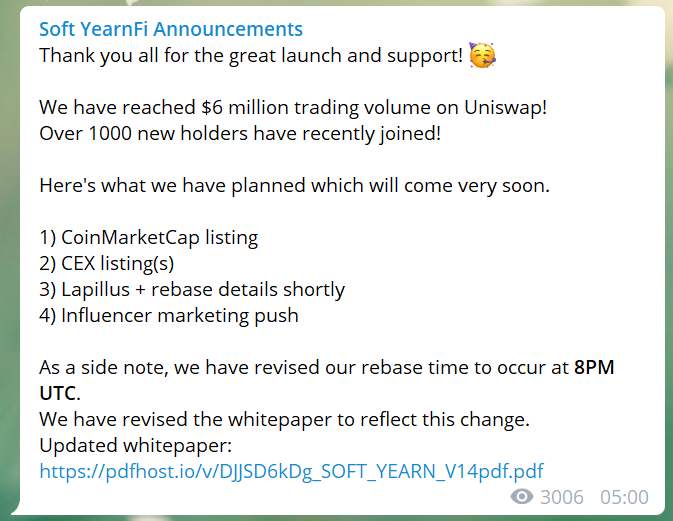

این هجوم معامله گران منجر به این شد که حجم معاملات بیش از 6 میلیون دلار ظرف چهار ساعت پس از ثبت نام صورت بگیرد ، تیم را وادار به اعلام رسمی در تلگرام و ارائه خلاصه نقشه راه از انواع.

حجم معاملات SYFI تنها چند ساعت پس از لیست Uniswap به 6 میلیون دلار رسید. منبع: تلگرام اطلاعیه های نرم YearnFi

حجم معاملات SYFI تنها چند ساعت پس از لیست Uniswap به 6 میلیون دلار رسید. منبع: تلگرام اطلاعیه های نرم YearnFi

وارد Amplify شوید

توجه به راه اندازی SYFI تاجر و کاربر توییتر Amplify بود. در مکاتبه با OKEx Insights ، Amplify – که به دلیل عدم رعایت حریم خصوصی موافقت کرد به شرط ناشناس ماندن ، فقط از توییتر خود استفاده کند – اظهار داشت که آنها در تاریخ 2 سپتامبر از طریق گروه های تجاری از رمز SYFI مطلع شدند اما پیش فروش را از دست دادند.

تاجر ناشناس با احساس محبوبیت این رمز ، ادعا کرد که پس از لیست Uniswap خود ، SYFI به ارزش 0.5 ETH خریداری کرده است و کمی بعد آن را برای یک سود سریع 1 ETH فروخته است.

با نزدیک شدن به اولین پایه برنامه ریزی شده پروژه ، Amplify ادعا می کند که مشاهده کرده است که بسیاری از دارندگان SYFI درک کاملی از این مفهوم ندارند. تاجر اظهار داشت:

"در حدود زمان بازسازی ، من متوجه شدم که اکثر دارندگان $ SYFI هیچ ایده ای از معنای تغییر پایه یا آنچه قرار است اتفاق بیفتد ندارند. من فرصتی را دیدم که سوار بر پایه جدید ، جامعه را ببینم که نشانه های تازه پیدا شده خود را (بدون اینکه بدانند ارزش آنها تغییر نکرده است) و [آنها] بلافاصله قیمت را می خرند."

هنگامی که Amplify نشانه های SYFI به ارزش 0.5 ETH دیگر را قبل از شروع مجدد خریداری کرد ، آنها انتظار داشتند که سریع سود کسب کنند – نه اینکه یک اشکال در کد پایه به طور ناگهانی 2 SYFI آنها را به 15،551 SYFI تبدیل کند ، قیمت Uniswap در بیش از 747 ETH.

مطمئن نیستید که معامله فروش بعدی آنها حتی به نتیجه می رسد ، Amplify ثانیه فرصت داشت تا تصمیم بگیرد که آیا مبادله را امتحان کنید یا خیر. با توجه به چگونگی خطر 0.5 ETH و کمتر از 50 دلار هزینه معامله ، در حالی که پاداش بیش از 250،000 $ ETH بود ، تاجر ناشناس با دریافت کل پشته ETH که در استخر Uniswap برگزار شد ، قمار را گرفت و فروش را انجام داد. قیمت SYFI بلافاصله به کسری از سنت سقوط کرد.

پاسخ SYFI

در دقایقی بعد ، سکه در گروه های اجتماعی SYFI افتاد. کاربران دریافتند که تقریباً تمام نقدینگی موجود در استخر Uniswap از بین رفته است و علی رغم اینکه اکنون دارای نشانه های SYFI بسیار بیشتری نسبت به قبل از نصب مجدد است ، ارزش آنها به جز 100٪ کاهش یافته است.

بعداً عصر همان روز ، تیم SYFI بیانیه ای رسمی منتشر كرد و مدعی شد كه تاخیری بین وقوع بازنگری و به روزرسانی قیمت Uniswap وجود داشته است. این ، همراه با نقص در محاسبه rebase خود ، اجازه می دهد a "بازیگر بدخواه" تا بیشتر نقدینگی استخر را از بین ببرد.

این تیم قبل از نادیده گرفتن کانال های تلگرام و Discord خود, اضافه که آنها جایزه "مقدار بسیار زیادی از ETH" برای هویت "خطاکار (ها)."

در مکاتبه با OKEx Insights ، یک عضو اصلی تیم SYFI ناشناس و مدیر کانال تلگرام معروف به "نخ" اشکال قرارداد هوشمند را با جزئیات بیشتری شرح داد:

"مشکلی در کد وجود داشت که در آن از یک تابع ، getPar ، برای تعیین میخ استفاده شده است. سازنده برای اطمینان از تنظیم میزان میخ در 0.0003 YFI ، پارامترهای آن را در نظر نگرفت. این منجر به پایه گذاری مجدد شد و عرضه را 7،719 برابر کرد."

آنها ادامه دادند که قرارداد rebase فاقد الف "برای همگام سازی ذخیره Uniswap تماس بگیرید," منجر به درج نامناسب قیمت در صرافی غیرمتمرکز می شود.

اطلاعیه بعدی در گروه تلگرام SYFI ، در تاریخ 9 سپتامبر ، برنامه های مفصلی برای راه اندازی مجدد پروژه با بازپرداخت برای بازرگانان تأثیرگذار و تزریق نقدینگی تازه است..

بازیگر فرصت طلب یا بدخواه?

Amplify ابتدا ادعا کرد که در 7 سپتامبر به مدت طولانی در پشت معاملات تخلیه نقدینگی قرار دارد موضوع توییتر که در آن آنها از خود نام بردند "متخصص امنیت یا توسعه دهنده." آنها به جای سوit استفاده محاسبه شده ای که تیم SYFI اعلام کرد ، آنها ادعا می کنند که در موقعیت مناسب و در موقعیت مناسب قرار گرفته اند تا از شرایط استفاده کنند. به گفته بازرگان ، نقصی که منجر به سقوط 250 هزار پوندی آنها شد برای آنها کاملاً ناشناخته بود.

بسیاری از آنها با حمایت از این موضوع پاسخ دادند و اظهار داشتند که اگر در موقعیت انجام چنین کاری بودند ، همان کار را می کردند. در صحبت با OKEx Insights ، آمپلی فای گفت که آنها تصمیم گرفتند با داستان به عمومی بروند "تعطیل آوردن" به خود و کسانی که پول خود را از دست داده اند. تاجر ، که بار دیگر خواستار ناشناس ماندن است ، اضافه کرد که آنها از چنین واکنش جامعه سپاسگزار هستند.

هنگامی که در مورد نسخه Amplify از رویدادها س askedال شد ، Yarn از SYFI به OKEx Insights گفت که دیگران برای انجام همان کار تلاش کرده اند و در حالی که برخی از آنها موفق بودند ، Amplify موفق شد بزرگترین بخش را از صندوق نقدینگی بگیرد.

یارن همچنین اذعان داشت که سهل انگاری از طرف توسعه دهنده سابق این پروژه بود که منجر به نقص قرارداد هوشمند شد. عضو تیم SYFI اظهار داشت:

"در پایان ، ما نمی خواهیم از این واقعیت فرار کنیم که این ممکن است کسی باشد. چه Amplify باشد و چه شخص دیگری ، نتایج یکسان باقی مانده و ما اذعان می کنیم که آزمایشات دقیق تری از طرف توسعه دهنده ما باید انجام شده باشد."

موضوعات DeFi که توسط حادثه SYFI برجسته شده اند

این حادثه و لیست فزاینده ای از داستان های مشابه ، نگرانی های مختلفی را در مورد گمانه زنی های ظاهراً بی عاطفه ایجاد می کند که به لطف رونق DeFi به فضای ارزهای رمزنگاری شده بازگشته است. این شامل:

- مسابقه ورود و خروج زودهنگام از پروژه ها – حتی آنهایی که دارای سودمندی مشکوک هستند – پیش از این بازدهی چشمگیری داشته است. این زمان کمی را برای بررسی مناسب سرمایه گذاری فراهم می کند.

- کمبود موانع ، مالی یا فنی ، برای ذکر یک رمز در Uniswap ، پیاده سازی کد شلخته و حتی کلاهبرداری های صریح را تشویق می کند.

- کد پلاژیاری همراه با لیست های فوری Uniswap می توانند a "ترس از دست دادن" در میان سرمایه گذاران ، دلسردی از دقت کافی و حسابرسی کد.

- با وجود راه حل های نوظهور بیمه ، معامله گران در صورت ضرر و زیان اغلب بدون پوشش باقی می مانند.

- خسارات زیادی که در نتیجه سو smart استفاده از قرارداد هوشمند و خطر کلاهبرداری به وجود آمده است ، می تواند منجر به برخورد سختگیرانه نظارتی با کل بخش شود.

موفقیت های اولیه حدس و گمان را تشویق می کند

با تشکر از پتانسیل درآمد منفعل آنها ، افزایش سریع قیمت توکن هایی از قبیل Compound’s COMP ، YFI yearn.finance و سایرین به الهام گرفتن از حدس و گمانهایی که از زمان رونق ICO دیده نشده اند ، کمک کرده است. دقیقاً مانند شیدایی سال 2017 ، تعداد زیادی از پروژه های مشکوک در کنار پروژه هایی که دارای کاربردی آشکار هستند ، ظاهر شده اند. با این حال ، بسیاری از آنها به کد کپی شده اعتماد می کنند و کلون های سیستم عامل های شبیه سازی شده بسیار رایج هستند.

با تشکر از مدل استخر نقدینگی Uniswap ، کسانی که نشانه های جدیدی را لیست می کنند می توانند با اضافه کردن نقدینگی اول به یک استخر تازه ، قیمت خود را افزایش دهند. اگر آنها موفق شوند سطح مناسبی از هیاهوی جامعه را مهندسی کنند – مانند نمونه های اخیر آن هات داگ, پیتزا, YMD و دیگران – سپس آنها می توانند منابع بزرگ را بر روی دیر وارد کنند. این روش ، یادآور طرح های Ponzi ، به عنوان یک معروف شده است "فرش کشیدن" در صنعت.

البته ، با توجه به اینکه مسیر اینگونه پروژه ها اغلب بسیار صعودی است ، بسیاری از دلالان سعی می کنند زود وارد بازار شوند تا هرگونه تخلیه احتمالی را پیش رو داشته باشند. این همان استراتژی Amplify است که ادعا می کند به کار گرفته است ، که منجر به تجارت سودآوری آنها قبل از شکست مجدد مجدد شد.

در توضیحات خود برای OKEx Insights ، Amplify مشتاقانه تمایز قائل شدن بین DeFi و آنچه را توصیف می کند بود "در حال فروش," که شبیه قمار است:

"مثل یک کازینو با آن رفتار کنید. شما با پس انداز زندگی خود وارد کازینو نمی شوید با این انتظار که آنرا بزرگ کنید. […] شرط بندی های خود را بسیار ناچیز نگه دارید زیرا به نظر می رسد واقعیت تجارت Uniswap shitcoin این است که شما بزرگ پیروز می شوید یا بدون هیچ چیز به خانه می روید."

لیست های سریع از کدهای ناخواسته یا مخرب دعوت می کنند

ستون فقرات این موج سودآوری تازه ، مبادله غیرمتمرکز Uniswap است. برخلاف مکان های سنتی معاملات ارزهای رمزنگاری شده ، هر کسی می تواند آن را اضافه کند هر ERC-20 نشانه به سیستم عامل لیست ها فقط چند دقیقه طول می کشد ، به حداقل هزینه نیاز دارند (فقط هزینه های گاز اتریوم) و هیچ فرآیند بررسی وجود ندارد.

این تشویق کرده است لیست کردن و تجارت توکن با سودمندی مشکوک ، قراردادهای هوشمند قابل بهره برداری و حتی درهای پشتی مخرب. با مشاهده افزایش حجم معاملات در سیستم عامل هایی مانند Uniswap ، صرافی های متمرکز می توانند به نوبه خود ، فشار را برای افزودن جفت های تجاری برای علامت های تجاری جدید و بدون حسابرسی احساس کنند – به طور طبیعی انتقاد از صنعت را به دنبال دارد.

مورد مشهور اخیر مربوط به چنگال Uniswap SushiSwap است. سرپرست ناشناس پروژه, "سرآشپز نومی," تنها کلید سهم توسعه دهندگان رمزهای SUSHI را در اختیار داشت. این به آنها اجازه داد تا در 7 سپتامبر حدود 14 میلیون دلار پول نقد بگیرند و قیمت توکن را بشکنند و به اعتبار آن لطمه بزنند.

در حالی که سرآشپز نومی از آن زمان به بعد ETH را برگرداند در کنار یک عذرخواهی عمومی ، کل قسمت نشان می دهد که این مرز جدید واقعاً چقدر وحشی است.

در یک مثال حتی گستاخانه تر ، در ابتدای سپتامبر مشخص شد که پروژه مبهم دیگری به نام YUNo Finance در واقع دارای در پشتی در کد خود که به توسعه دهندگان آن اجازه می دهد تعداد بی شماری از نشانه های YUNO را ضرب کنند. در یک پذیرش کاملا صریح ، صفحه اصلی وب سایت YUNo Finance دارای پستی است ، ظاهرا از طرف توسعه دهنده پروژه. در داخل آن ، آنها اظهار داشتند كه پروژه های مختلفی كه اخیراً راه اندازی شده اند YUNo را كپی كرده اند "کد خسته کننده," که خود از SushiSwap کپی شده بود. این پست ادامه دارد:

"اگر سوخته اید ، خوب درس خود را بیاموزید. […] برای کسانی که به عملکرد ‘mint ()’ علاقه مند هستند. بله ، من می توانم مثل هات داگ تماس بگیرم و پول چاپ کنم."

بسیاری از قراردادهای هوشمند کاملاً حسابرسی نشده است

SUSHI ، YUNO ، SYFI و بسیاری دیگر از نمونه های اخیر خطرات تجارت توکن های بدون حسابرسی و سریع برای مبادله را برجسته می کنند. با خریداران و ارائه دهندگان نقدینگی که معمولاً بیشترین سود را دریافت می کنند ، و کمبود نوع لیست معیارهای اعمال شده توسط بسیاری از بزرگترین صرافی های متمرکز ، بازارهای توکن می توانند به سرعت گسترش پیدا کنند ، قبل از اینکه بررسی دقیق کد اصلی انجام شود.

گرچه علاقه به DeFi بوده است در حال رشد در طول سال 2020 ، ماه آگوست ارزش کل قفل شده در قراردادهای هوشمند واقعاً رونق یافت. همزمان با افزایش ناگهانی ، افزایش و سقوط تکرار اول Yam Finance (YAM) بود. در طی چند روز ، پروژه با سرمایه گذاری در زمینه تولید محصول خاص خود ، به بالاترین میزان سرمایه 57000000 $ در بازار رسیده است.

به نقل از Cointelegraph, کارشناسان برجسته صنعت YAM را در مورد راه اندازی 11 آگوست محکوم کردند. Taylor Monahan از MyCrypto این پروژه را به عنوان نقطه عطف DeFi توصیف کرد "کمی وحشی تا کاملا ترسناک." در همین حال ، جیمزن لوپ ، مهندس مشهور نرم افزار متمرکز بر بیت کوین خواستار محرومیت اجتماعی از افرادی که تبلیغ می کنند ، شد "محصولات مالی مسخره و غیرمسئول."

مانند SYFY ، YAM دارای عملکرد بازپرداخت است و مانند SYFY ، گفت که عملکرد بازپرداخت فقط چند روز پس از راه اندازی از کار افتاد. شباهت ها به اینجا ختم نمی شوند ، زیرا هر دو پروژه در ابتدا بازارهای زیادی را در Uniswap جذب کرده بودند قبل از اینکه نقص قرارداد هوشمند منجر به خرابی شود ، تکرار دوم.

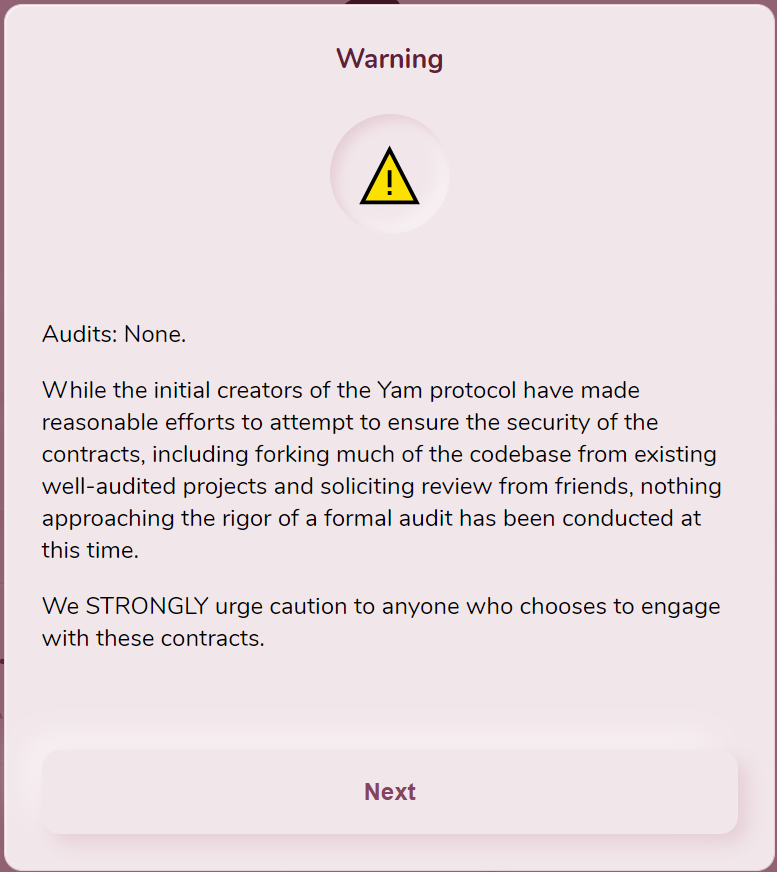

وب سایت فعلی YAM اکنون دارای هشدار فوری کاربر است. با این حال ، به همین راحتی می تواند درصد زیادی از نشانه های جدید را که هر روز به Uniswap ضربه می زند ، صحبت کند:

"ممیزی ها: هیچ کدام."

پنجره هشدار دهنده در وب سایت یام. منبع: Yam Finance.

پنجره هشدار دهنده در وب سایت یام. منبع: Yam Finance.

در مورد SYFI ، با این حال ، Amplify پیشنهاد می کند که همه چیز کمی پیچیده تر و عمدی بوده است. Amplify به OKEx Insights گفت که آنها معتقدند که اشکال SYFI ممکن است یک بازی مخرب توسط توسعه دهندگان برای فعال کردن کلاهبرداری خروج باشد:

"هنوز هم معتقدم سازندگان مسئول این خطا بوده اند. یکی از اعضای تیم ، هنگامی که در مورد اینکه آیا شما یک ممیزی را انجام می دهند ، پرسیده شد ، گفت: “ممیزی ها گران هستند ، یکی پس از دیگری انجام می شود.” موافقم. حسابرسی ها گران است ، اما تیم 400 ETH را در پیش فروش جمع آوری کرد. دشوار است باور کنیم که آنها هرگز قصد داشته اند کد خود را حسابرسی کنند ، و من این روایت را ارائه داده ام که ممکن است این رمز با توجه به این اشکال rebase طراحی شده باشد تا یک کلاهبرداری بی گناه از سوی توسعه دهندگان ایجاد کند."

امروز حسابرسان حرفه ای به سختی در صنعت کم دارند. شرکت هایی مانند آزمایشگاه های Certik و Quantstamp فقط دو مورد از تعداد فزاینده ای هستند که خدمات امنیتی قرارداد هوشمند را ارائه می دهند. هر دو شرکت دارای آمار چشمگیر از آنچه بسیاری به عنوان جنبه قانونی ترین صنعت ارز رمزنگاری توصیف می کنند ، هستند.

Certik ادعا می کند که بیش از 220 ممیزی انجام داده و 188000 خط کد را بررسی کرده است. در همین حال ، آزمایشگاه های Quantstamp متشکل از یک تیم باتجربه است که از هر دو صنعت فناوری و صنایع مالی استخراج شده است و با افرادی مانند Libra ، Ethereum ، Polkadot و Hyperledger کار کرده است.

اگرچه تعداد تیم هایی که با کارشناسان امنیت قرارداد هوشمند کار می کنند در حال افزایش است ، بسیاری همچنان پروژه هایی با کد غیررسمی را راه اندازی می کنند. به طور طبیعی ، کسانی که پروتکل های مخرب عمدی را به کار می گیرند از جمله آنها هستند.

با این حال ، همانطور که یارن پیشنهاد کرد ، پروژه هایی که ادعا می شوند مشروعیت دارند نیز می توانند از بررسی کد انصراف دهند. عضو تیم اصلی SYFI ادعا می کند که اشتیاق برای راه اندازی در تصمیم آنها برای ممیزی بدون کنترل تأثیرگذار است.

صحبت کردن در رمزنگاری POV کانال یوتیوب در فوریه 2020 ، ریچارد ما ، مدیر عامل Quantstamp ، اظهار داشت که مشکل قراردادهای هوشمند حسابرسی نشده به همان اندازه که در سال 2017 شیوع یافته است.

وی اظهار داشت ، اگرچه مهارت های توسعه دهنده در سال های اخیر بسیار پیشرفت کرده است ، اما افزایش پیچیدگی برنامه های غیرمتمرکز بردارهای جدید حمله را ایجاد می کند. بعدی "پشتهسازی" از برنامه های مالی غیرمتمرکز جدید ، اغلب بدون حسابرسی ، خطر بیشتری را تهدید می کند.

متأسفانه ، حتی ممیزی ها نیز قطعی نیستند. همانطور که Quantstamp در پست اخیر وبلاگ خود یادداشت کرده است ، یرن ، با وجود داشتن امنیت خود توسط موسسه حسابرسی بررسی می شود در ماه جولای ، کد خود را ظرف یک ماه به روز کرد و آسیب پذیری های بالقوه جدیدی را ایجاد کرد.

علیرغم افزایش تعداد سو explo استفاده از قرارداد هوشمند در اواخر اواخر ، حسابرس اصلی Certik Ethereum ، دومینیک تیمل ، در یک سخنرانی آکادمی OKEx در مه 2020 خوش بینانه در مورد تلاش های فعلی برای ایجاد امنیت بیشتر به DeFi صحبت کرد:

"ما هرگز نمی توانیم 100٪ مطمئن باشیم که چیزی امن است. با این حال ، من بسیار خوش بین هستم که ما می توانیم با اقدامات مناسب به تضمین های امنیتی بالا دست پیدا کنیم. حسابرسی گسترده و فشرده ، تأیید رسمی ، امتیازات سخاوتمندانه اشکالات"

این کارشناس امنیت قرارداد هوشمند افزود که کاربران همیشه باید قبل از تعهد وجه به پروتکل جدید به دنبال گزارش حسابرسی باشند.

محافظت در برابر خرابی های قرارداد هوشمند هنوز تا حد زیادی وجود ندارد

با DeFi ، استخراج نقدینگی و مبادلات غیرمتمرکز هنوز در صنعت ارز رمزنگاری شده گسترده تر است ، تعداد بهره برداری ها, "فرش می کشد" و اشکالات قرارداد هوشمند به رشد ادامه می دهد. اگرچه راه حل های بیمه مانند Nexus Mutual ، Opyn و سایر راه حل ها موجود است ، اما هنوز ندیده ایم که آنها در بین دلالان پذیرفته شده اند.

صحبت کردن در کانال YouTube کووالانسی در ماه مه سال 2020 ، آپارنا کریشنان ، بنیانگذار Opyn ، اظهار داشت که سوداگران در DeFi تمایلی به استفاده از آن محافظت های ارائه شده ندارند. با توجه به انفجار فعالیت از زمان اظهارات وی و این واقعیت که بسیاری از آن معاملات مشکوک در معاملات یا استخراج نقدینگی با افتخار خود را به عنوان "دژنس" – شکل کوتاه شده کلمه "انحطاط" – منطقی است که چیزی به اندازه بیمه امن و معقول چندان جذابیتی نخواهد داشت.

کریشنان نتیجه گرفت: "به اندازه کافی هیجان انگیز نیست که مردم بتوانند برای چنین چیزی بیمه خریداری کنند."

مسئله پیچیده این واقعیت است که این راه حل های اولیه بیمه می توانند خود را قربانی سوits استفاده های قرارداد هوشمند کنند. در اوایل ماه اوت سال 2020 ، الف نقص در یكی از قراردادهای هوشمند Opyn به مهاجمان اجازه داده شد تا با حدود 370،000 USDC. با این حال ، برخی از راه حل ها برای محافظت در برابر سو contract استفاده از قرارداد هوشمند ، شاهد افزایش تعامل هستند. شرح داده شده توسط بنیانگذار آن ، هیو کارپ ، بعنوان پوشش اختیاری تقسیم ریسک ، Nexus Mutual در حال حاضر بیش از 200 میلیون دلار ارزش پوشش – سهم شیر آن پس از 13 سپتامبر اضافه شد.

در حالی که این بخش کوچکی از کل خسارات ناشی از شکست قرارداد هوشمند تا به امروز است ، اما از هیچ چیز بهتر است. جالب است که اخیراً ، جان واگستر ، وکیل فراست براون تاد LLC به Cointelegraph گفت که Nexus Mutual در واقع پوشش توکن YAM را ارائه می دهد ، اما هیچ خریدار وجود ندارد – واقعیتی که نشان دهنده عدم آگاهی یا نگرانی برای مدیریت ریسک در فضا است.

نهادهای نظارتی چگونه پاسخ خواهند داد?

مجموع وجوه دائمی از دست رفته برای سو explo استفاده ها ، یا مخرب یا غیر این ، مطمئناً با تنظیم کننده های مالی جهانی که قبلاً از نزدیک صنعت را تماشا کنید.

در مقاله اخیر OKEx Insights ، ما در مورد تنظیم کننده های موضع که تاکنون در این بخش اتخاذ کرده اند ، بحث کردیم ، و به پرونده DEX EtherDelta اشاره کردیم ، که در سال 2018 ، SEC ایالات متحده تصور کرد که به عنوان یک صرافی ثبت نشده فعالیت می کند. این قضاوت به دنبال گزارشی از سوی آژانس در مورد سازمان خودمختار غیرمتمرکز DAO انجام شد ایجاد که برخی از ارزهای دیجیتال به عنوان اوراق بهادار در نظر گرفته می شوند.

احکام متعدد اخیر ، مانند قرار منع اضطراری علیه شرکت پیام رسان اجتماعی تلگرام ، نشان داد که آژانس سرانجام آماده شد تا سخت علیه پیشنهادات ICO کنار بیاید. به نظر می رسد که فقط یک مسئله زمان لازم است که شروع به بررسی دقیق پروژه های DeFi کند.

در صحبت با OKEx Insights ، کریستی سوارتز ، یک مدیر عامل در Swartz ، Binnersley & همکاران ، این سedال را مطرح کردند که آیا تنظیم کنندگان در نهایت توسعه دهندگان قرارداد هوشمند را مسئول از دست دادن سرمایه های سرمایه گذاران از طریق سوits استفاده ها می دانند یا نه. وی افزود:

"به همین ترتیب ، باید در مورد حاکمیت نیز توجه داشت – کدام تنظیم کننده ممکن است درگیر شود ، قرارداد بر کدام قانون حاکم است?"

Swartz همچنین در مورد اینکه آیا آژانس ها حتی می توانند از آسیب پذیری های کد محافظت کنند نیز حدس زد. با این وجود تنظیم کننده ها به صنعت نزدیک می شوند ، وی توصیه کرد کسانی که از پروتکل های مالی غیرمتمرکز استفاده می کنند ، همیشه قبل از تعهد مالی به یک قرارداد هوشمند تحقیق کنند.

آیا DeFi از ICO خطرناک تر است?

مانند ICO های قبل از آنها ، آخرین روند تولید محصول در DeFi موج جدیدی از ریسک پذیری و حدس و گمان را تشویق کرده است. در حالی که ICO ها – حتی کلاهبرداری ها – به طور کلی از نظر قانونی مشروعیت خود را داشتند ، اکثر پروتکل های DeFi ناشناخته ، علنی دزدی ادبی و بلافاصله در غیاب دروازه بان در مبادلات غیرمتمرکز لیست می شوند.

بر اساس عملکرد قبلی قیمت ها و جریان های درآمد منفعلانه جذاب ، فعالان بازار فشار را نسبت به آن احساس می کنند "اکنون بخرید و بعداً س questionsال کنید." در نتیجه ، قیمت توکن های دارای درب پشتی و کد قابل بهره برداری اغلب سر به فلک می کشد و انگیزه ای قدرتمند را برای بازیگران بد برای سو explo استفاده از آسیب پذیری ها یا توسعه دهندگان برای کشیدن فرش ضرب المثل ایجاد می کند. این خطر بیدار شدن از خواب برای یافتن کل هزینه های شما در یک روز به اندازه ICO شیوع ندارد.

گفته شد ، برخی از مسئولیت ها مطمئناً باید بر دوش کسانی باشد که برای استفاده و تلاش برای سود بردن از این پروتکل های مالی کاملاً جدید و حسابرسی نشده ، عجله دارند..

این واقعیت که SYFI v2 در تاریخ 12 سپتامبر راه اندازی شد – و طبق گفته CoinGecko ، فقط 9 ساعت پس از راه اندازی مجدد 2.2 میلیون دلار دیگر از حجم تجارت را به خود جلب کرده بود – نشان می دهد که بسیاری از خطرات را درک می کنند اما به هر حال تصمیم به استفاده از آنها دارند.

با توجه به از دست دادن مبالغ هنگفتی به دلیل عدم موفقیت در قرارداد هوشمند ، افزایش حجم معاملات در مبادلات غیرمتمرکز و افزایش تعداد کلاهبرداری های صریح در این صنعت ، فقط یک زمان طول می کشد تا تنظیم کنندگان بار دیگر تلاش خود را برای حمایت از سرمایه گذاران افزایش دهند.

تصادف قانونی باعث پایان یافتن شیدایی ICO پس از رونق 2017 می شود و منصفانه است که فرض کنیم سرنوشت مشابهی در انتظار بخش DeFi باشد.

OKEx Insights تحلیل های بازار ، ویژگی های عمیق ، تحقیقات اصلی را ارائه می دهد & اخبار متشکل از متخصصان رمزنگاری.