Guadagni passivi in Crypto: prestito DeFi e puntata in un’economia a interessi zero

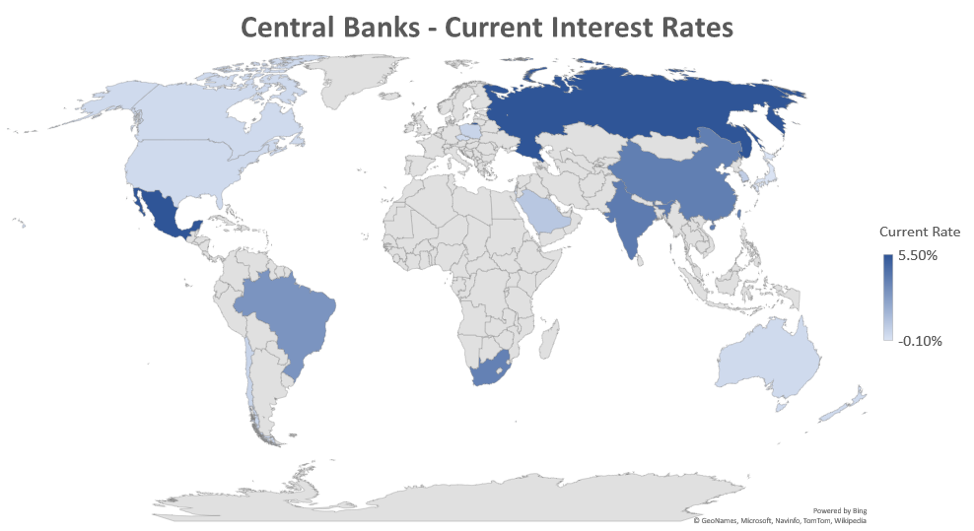

L’epidemia di COVID-19 ha avuto un profondo impatto sull’economia globale. La Banca dei regolamenti internazionali (BIS), che monitora i tassi ufficiali delle banche centrali in 39 economie, ha riferito che 29 di loro lo avevano fatto tagliare le loro tariffe da quando il virus ha iniziato a diffondersi nel gennaio 2020.

Mentre la Federal Reserve statunitense ha tagliato i tassi di interesse a zero a marzo, i rendimenti a scadenza delle obbligazioni sovrane in tutto il mondo sono calati rapidamente, con alcuni che sono entrati ufficialmente nel tasso di interesse negativo gamma.

Gli attuali tassi di interesse delle banche centrali. Fonte: tariffe globali, OKEx

Gli attuali tassi di interesse delle banche centrali. Fonte: tariffe globali, OKEx

I rendimenti in calo hanno un impatto maggiore su coloro che cercano reddito passivo tramite risparmi, dal momento che parcheggiare il capitale nelle banche non offre molto in termini di resi. In genere, i risparmiatori compravano obbligazioni, depositato denaro su conti di risparmio o prestato direttamente denaro per interessi. Tuttavia, con la diminuzione delle opportunità tradizionali, lo spazio crittografico ha il potenziale per emergere con alternative praticabili, guadagnando terreno e incoraggiando una più ampia adozione delle risorse digitali in generale.

In questo articolo, OKEx Insights introduce il prestito e lo staking di criptovaluta come offerte che possono potenzialmente attrarre nuovi utenti alla ricerca di rendimenti passivi e aumentare l’accettazione globale per asset digitali e sistemi finanziari basati su blockchain.

Contents

- 1 Opportunità di reddito passivo nello spazio crittografico

- 2 Spiegazione del prestito DeFi

- 3 Sfide e opportunità per il prestito DeFi

- 4 Puntare i premi come reddito passivo

- 5 Una panoramica delle prestazioni delle monete da staking più popolari

- 6 La strada da percorrere, Ethereum e un maggiore controllo

Opportunità di reddito passivo nello spazio crittografico

Bitcoin (BTC) ha reso popolare il concetto di essere la tua banca. Mentre BTC ha aperto la strada al riconoscimento delle risorse digitali come tali, altri protocolli più recenti sono riusciti a diversificare i casi di utilizzo delle criptovalute e facilitare interi ecosistemi. Uno di questi è il file finanza decentralizzata (DeFi) spazio, costruito sopra il Ethereum (ETH) Rete.

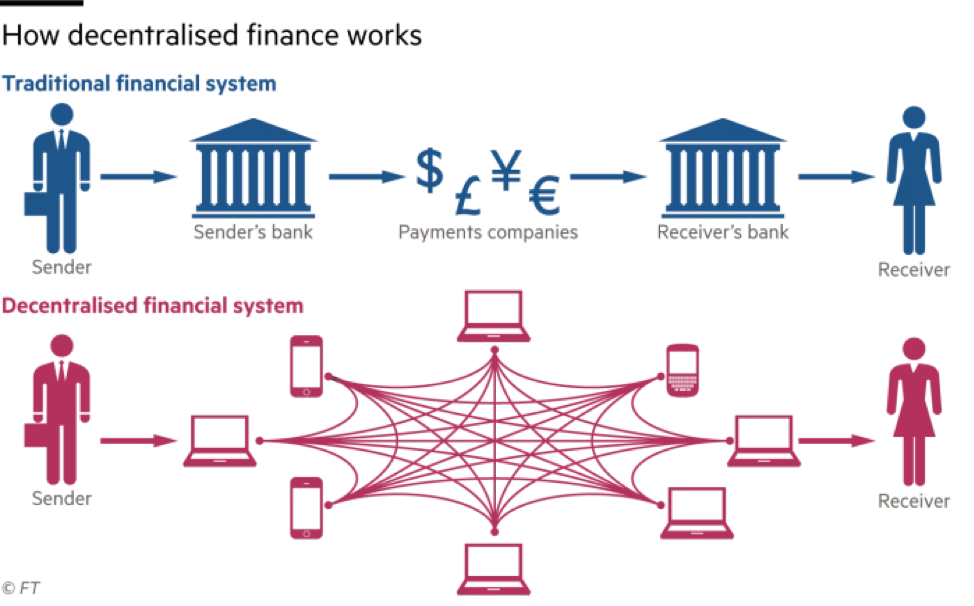

DeFi rappresenta essenzialmente un’ampia categoria di applicazioni finanziarie costruite su blockchain pubbliche. Combina protocolli, token e contratti intelligenti per fornire accessibilità finanziaria alle persone, (principalmente) senza la necessità di canali bancari tradizionali.

Alcuni dei servizi attualmente offerti nello spazio DeFi includono elaborazione dei pagamenti, servizi di custodia, prestiti garantiti e prestito / prestito. Data la natura decentralizzata di questi servizi e prodotti finanziari, mirano a essere senza autorizzazione (chiunque può usarli), trasparenti e resistenti alla censura. L’uso della tecnologia blockchain e dei contratti intelligenti riduce anche significativamente il rischio di controparte.

Mentre prestare le tue risorse crittografiche all’interno dell’ecosistema DeFi è uno dei modi più semplici per sfruttare le tue monete e gettoni per il reddito passivo, lo staking è un altro metodo, in particolare per coloro che sono esperti di tecnologia e vogliono partecipare al mantenimento delle reti blockchain che usano.

Picchettamento è il processo di partecipazione attiva alla convalida della transazione su un file Proof-of-Stake (PoS) blockchain. Al contrario del tipico Protocollo Proof of Work (PoW) (come Bitcoin), in un meccanismo di consenso PoS, i titolari di un saldo minimo richiesto di una criptovaluta specifica possono convalidare le transazioni e guadagnare premi per farlo.

Attualmente, come da Ricompense di puntata dati, ci sono 14 protocolli PoS che supportano lo staking, con un valore di rete di oltre $ 100 milioni.

Spiegazione del prestito DeFi

Come nel caso della finanza tradizionale, il prestito rimane il metodo più semplice per guadagnare passivamente nello spazio crittografico. I servizi DeFi che supportano il prestito e il prestito consentono agli investitori di guadagnare rendimenti costanti sfruttando le loro risorse digitali invece di lasciarli dormienti nei portafogli.

Come funziona la DeFi. Fonte: FT

Come funziona la DeFi. Fonte: FT

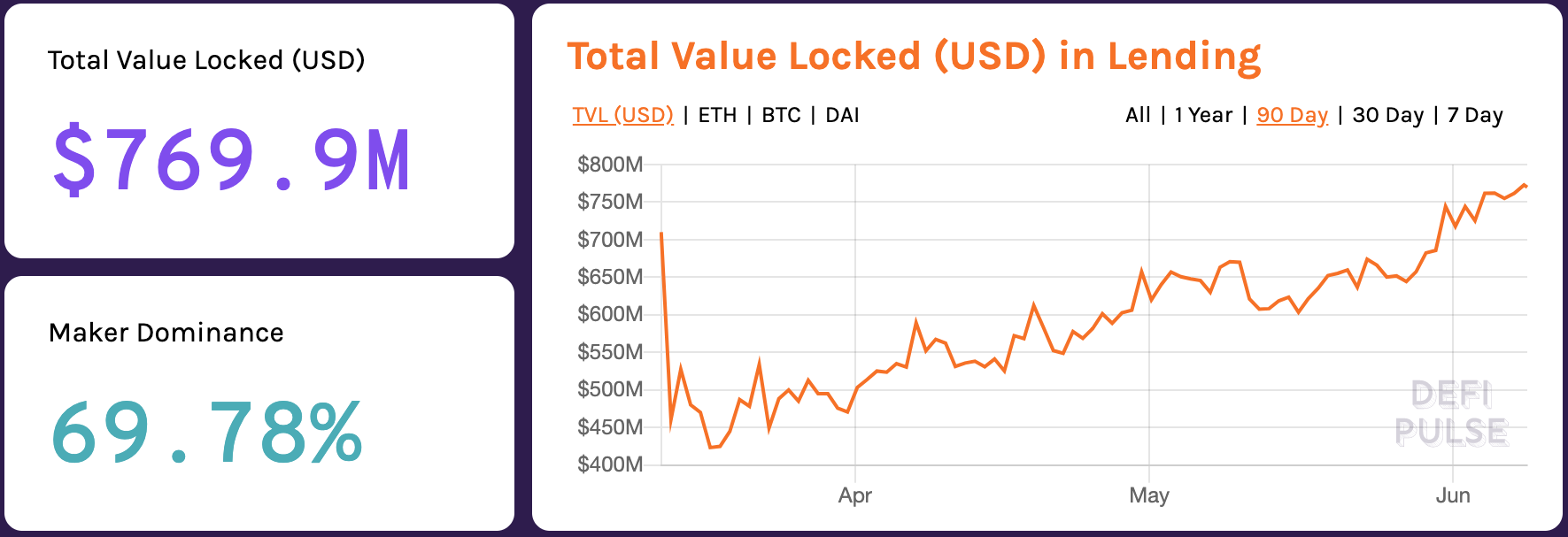

Come da statistiche fornite da DeFi Pulse, il valore totale bloccato – o detenuto – nelle applicazioni DeFi è attualmente pari a $ 1,01 miliardi, di cui $ 769,9 milioni, o più del 75%, è bloccato nei servizi di prestito.

Valore totale (USD) bloccato nelle richieste di prestito. Fonte: DeFi Pulse

Valore totale (USD) bloccato nelle richieste di prestito. Fonte: DeFi Pulse

Maker, la principale piattaforma di credito sulla rete Ethereum, rappresenta quasi il 70% del valore totale bloccato nel prestito DeFi. Il contratto intelligente MakerDAO consente agli utenti di prendere in prestito DAI, una stablecoin ancorata a $ 1, contro $ 1,50 di ETH come garanzia. Il sistema di Maker la chiama una posizione di debito collateralizzata (CDP). Gli utenti possono anche depositare il proprio DAI e guadagnare il DAI Savings Rate (DSR) utilizzando un servizio separato chiamato Oasis Save.

Mentre Maker è unico nella sua meccanica, soprattutto perché funziona per mantenere il 1 DAI = $ 1 peg, altre piattaforme di prestito decentralizzate come Composto consentire esperienze più tradizionali, in cui i prestatori iniziano a guadagnare interessi non appena il loro capitale entra in un pool.

Sulla maggior parte delle piattaforme, i tassi sui prestiti e sui prestiti sono determinati algoritmicamente, in base alla domanda e all’offerta. Quando una grande quantità di fondi nel pool viene prestata, i tassi di interesse aumentano di conseguenza, deprimendo così la domanda di prestiti e attirando i depositi degli utenti per ricostituire il pool. Al contrario, quando si riduce l’utilizzo dei fondi, il tasso di interesse sarà ridotto per stimolare la domanda.

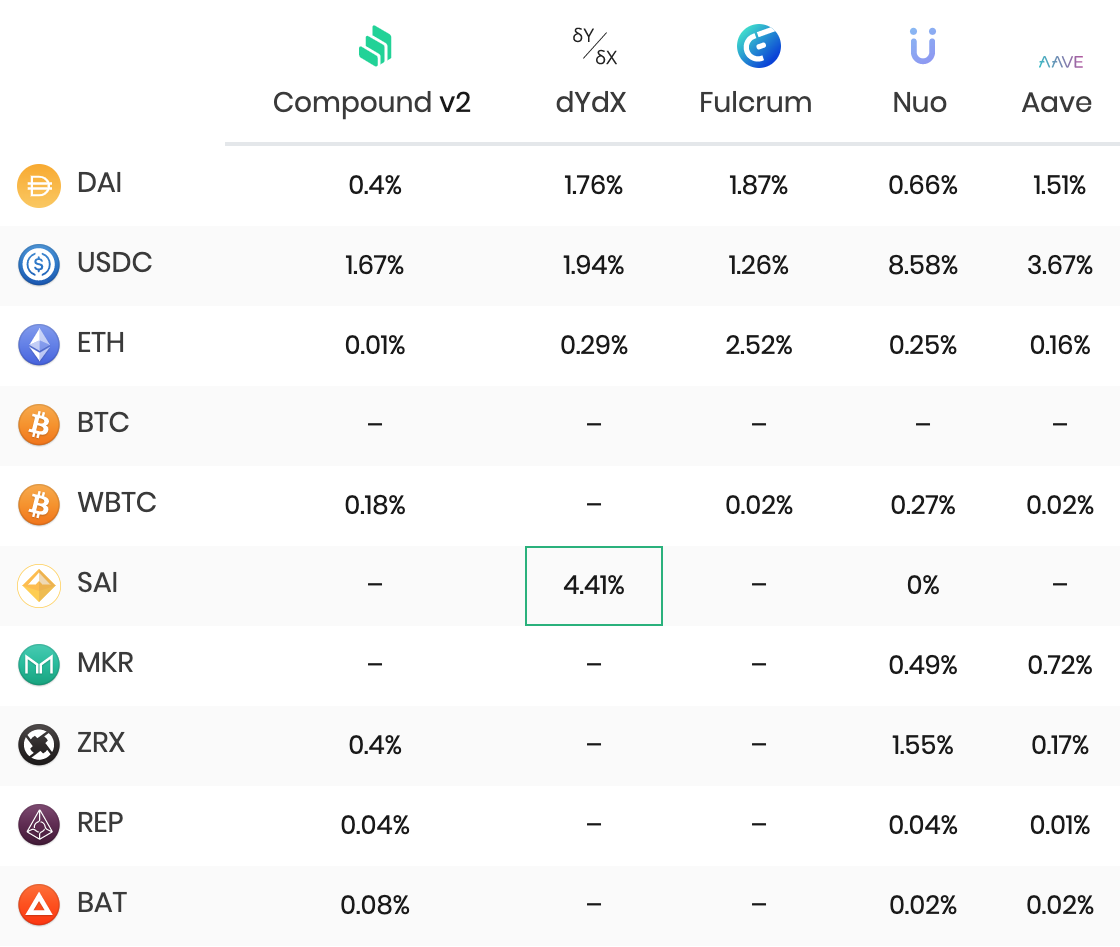

Tassi di interesse sui prestiti per piattaforme DeFi selezionate a partire dall’8 giugno. Fonte: Defirare

Tassi di interesse sui prestiti per piattaforme DeFi selezionate a partire dall’8 giugno. Fonte: Defirare

Come mostrato nel grafico sopra, le piattaforme di prestito DeFi di grandi volumi hanno un’elevata domanda di stablecoin, al contrario di Bitcoin e Ethereum (ETH) a causa della loro volatilità. Mentre il tasso più alto, al momento in cui scrivo, è di circa l’8,58%, recentemente si è verificata una flessione generale dei tassi di interesse DeFi.

Solo nell’ultimo trimestre, Fulcro, per esempio, offriva un tasso di interesse di 14,33 per cento sui prestiti DAI, mentre Compound offriva circa l’8,5% per lo stesso. L’aumento dei tassi è stato il risultato di un prestito su larga scala e della conseguente carenza di fondi.

Attualmente, il protocollo di prestito DeFi con il rendimento più elevato è Nuo, offrendo l’8,58% all’anno per USD Coin (USDC). Nel frattempo, i prestiti DAI stanno ottenendo i rendimenti più alti da Fulcrum, seguiti da dYdX.

Rispetto ai tassi bancari tradizionali, i progetti di prestito DeFi offrono rendimenti di reddito passivo molto più elevati, soprattutto per i paesi sviluppati. Ma non sono privi di sfide e opportunità uniche che devono essere superate e realizzate prima che ci si possa aspettare l’adozione.

Sfide e opportunità per il prestito DeFi

Sebbene i progetti DeFi offrano interessanti flussi di reddito passivo, lo fanno comunque mancanza di liquidentità e non sono ancora pronti per la battaglia in termini di sicurezza. Protocolli come lendf.me e bZx sono stati recentemente oggetto di gravi mancanze di sicurezza, intaccare la fiducia del mercato.

Inoltre, i progetti DeFi non sono privi di barriere all’ingresso: gli utenti devono prima di tutto acquista una criptovaluta supportata, generalmente utilizzando un conto bancario tradizionale e uno scambio, prima di poter utilizzare le piattaforme decentralizzate e crittografate.

Tuttavia, il recente impennata nelle stablecoin, guidate dalle crisi finanziarie e geopolitiche in tutto il mondo, indica uno spostamento verso gli asset digitali come loro il potenziale è realizzato. Il sottoprodotto di questa spinta è l’interesse per le opportunità di reddito passivo legate alle stablecoin, che possono portare gli utenti a servizi e prodotti DeFi.

In definitiva, mentre ci spostiamo ulteriormente verso un’economia digitale, è probabile che i prodotti DeFi attirino gli utenti e potenzialmente migliorino l’accettazione delle criptovalute e i tassi di adozione in tutto il mondo.

Puntare i premi come reddito passivo

Lo staking è un’altra strada popolare per il reddito passivo nello spazio crittografico. Questo metodo è destinato a ottenere maggiore attenzione poiché Ethereum, la seconda più grande criptovaluta per capitalizzazione di mercato, passerà a un protocollo proof-of-stake entro la fine dell’anno.

Per guadagnare premi / guadagni per lo staking su una blockchain PoS, devi "palo" le tue monete (in genere qualsiasi importo) bloccandole nel tuo portafoglio o iscrivendoti a un exchange che supporta lo staking. Puntando le tue monete, partecipi alla convalida del blocco (simile a what i minatori fanno per Bitcoin) e guadagna una determinata percentuale della tua puntata come ricompensa.

Sebbene il passaggio di ETH a PoS sia molto atteso, le prime 30 criptovalute includono alcune blockchain che già supportano le ricompense per lo staking, come EOS, Tezos (XTZ), Cosmo (ATOM) e Dash (DASH).

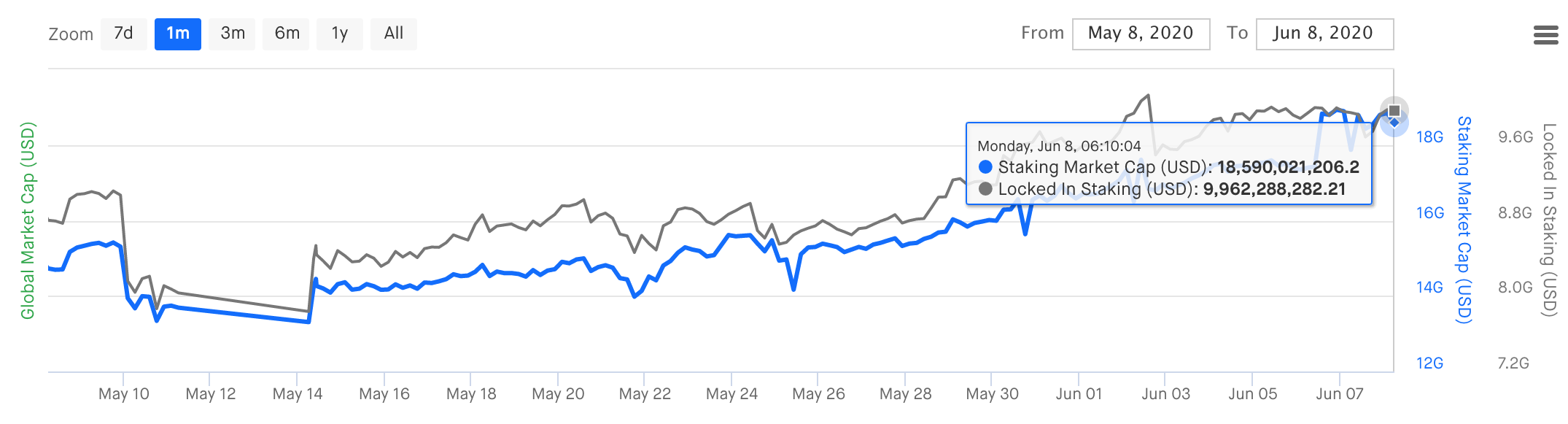

Staking capitalizzazione di mercato & Valore di stake bloccato. Fonte: Ricompense di puntata

Staking capitalizzazione di mercato & Valore di stake bloccato. Fonte: Ricompense di puntata

Dato quanto lo staking sia più vecchio dei prodotti DeFi, la capitalizzazione di mercato totale dello staking è di oltre $ 18,5 miliardi con oltre $ 9,9 miliardi bloccati nello staking al 4 giugno, come da Ricompense di puntata dati. Questo è quasi 10 volte superiore al valore bloccato in DeFi, che si trova a $ 1,01 miliardi al momento della scrittura.

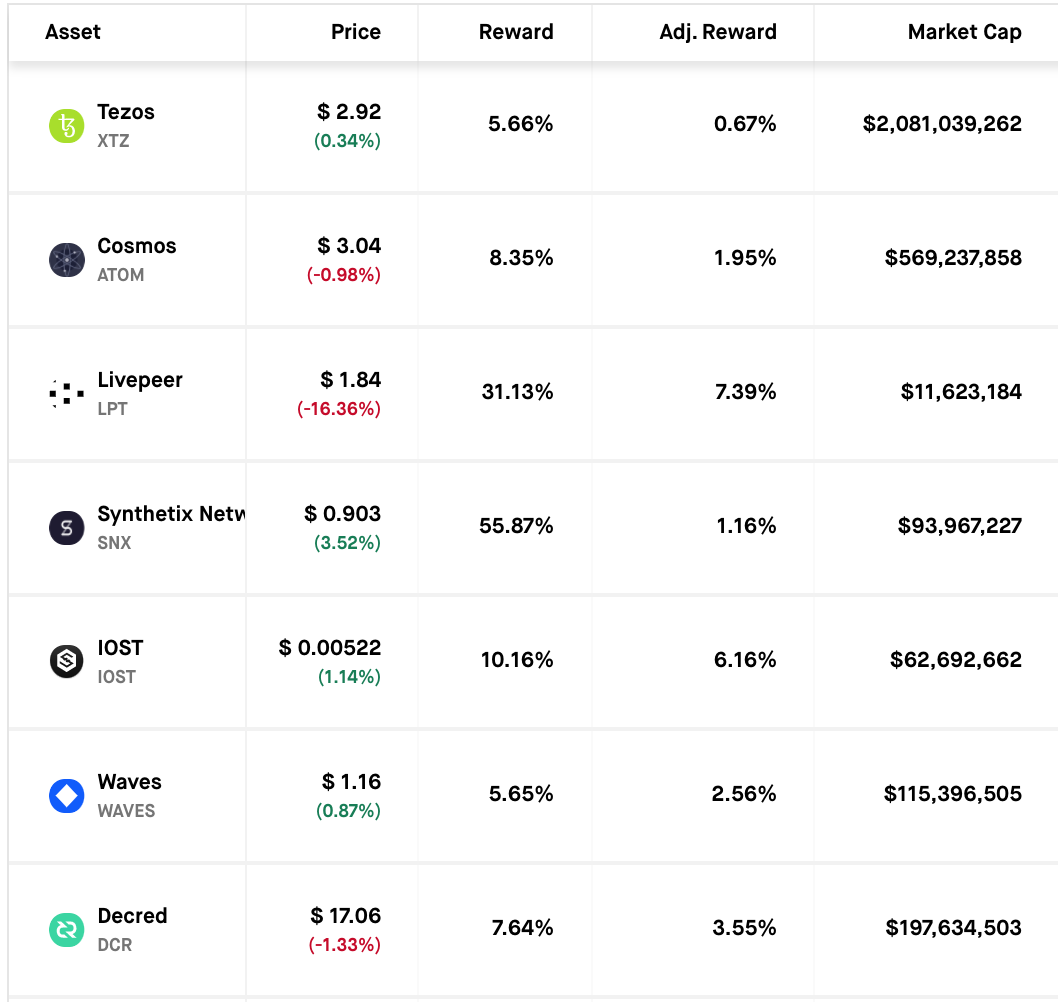

Quando si tratta di ricompense per lo staking, tuttavia, monete diverse offrono rendimenti diversi, come mostrato nella tabella sottostante.

Ricompense di staking PoS selezionate. Fonte: Ricompense di puntata

Ricompense di staking PoS selezionate. Fonte: Ricompense di puntata

A prima vista, le ricompense per lo staking sembrano molto allettanti rispetto ai tassi sui prestiti DeFi. Ma ci sono rischi intrinseci coinvolti, soprattutto perché scommetterai monete, che sono molto volatili in termini di prezzo, e anche i tuoi premi saranno pagati in quelle monete, aggiungendo più rischio in caso di scivolamento del mercato.

Inoltre, man mano che vengono coniate nuove monete, la loro offerta viene diluita, con conseguente inflazione, che influisce anche sui rendimenti effettivi che si ottengono (riflessi dai rendimenti rettificati nel grafico sopra).

Sebbene sia più sicuro puntare monete con capitalizzazione di mercato maggiore e bassa volatilità, i loro rendimenti sono in genere molto inferiori a quelli offerti da monete a bassa capitalizzazione, ma più rischiose, come mostrato negli scenari discussi di seguito.

Una panoramica delle prestazioni delle monete da staking più popolari

Abbiamo esaminato più da vicino alcune delle monete più popolari per lo staking per esaminare le loro prestazioni nell’ultimo anno. I rendimenti sono calcolati sulla base della capitalizzazione giornaliera, con 365 periodi all’anno.

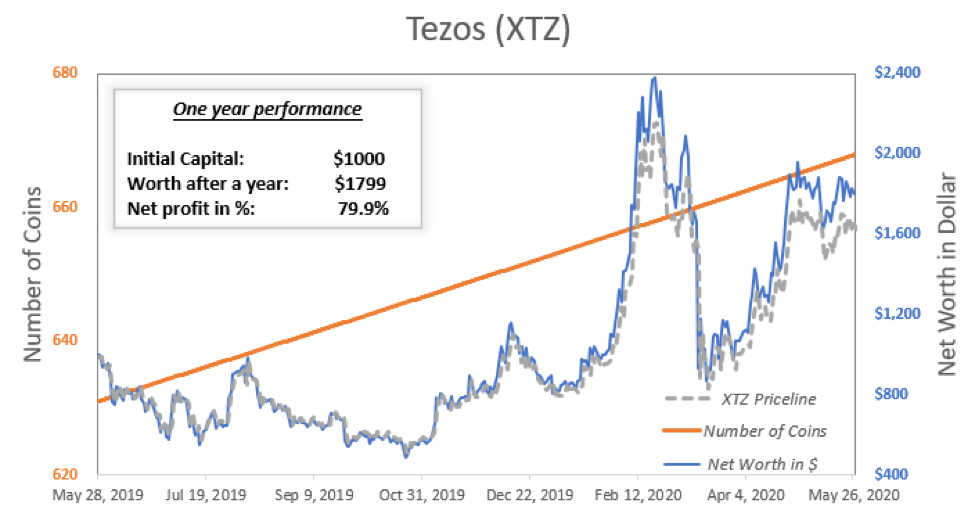

Tezos ha un tasso di ricompensa dello staking di 5,7 rendimento percentuale annuo (APY). Un anno fa, il prezzo di XTZ era di $ 1,58. Se un investitore avesse messo $ 1.000 in XTZ, avrebbe acquistato 630,99 token XTZ. Dopo un anno, in base all’APY, il numero di monete nel portafoglio dell’investitore sarebbe 667,89, per un valore di $ 1.799,54 poiché il prezzo di XTZ è cresciuto a $ 2,69.

Con queste cifre, l’investitore guarderebbe a un profitto annuo del 79,9%. Tuttavia, c’è stato un periodo in cui il mercato è sceso, intorno all’ottobre 2019, e l’intero valore delle partecipazioni XTZ di questo investitore era di soli $ 488,38 – rischiavano di perdere $ 511,62.

Come puoi vedere dal grafico sottostante, le variazioni del prezzo del token determinano l’intero ritorno di questo investimento. I guadagni dallo staking verrebbero visualizzati solo nelle fasi finali dell’investimento a causa dell’interesse composto.

Utile netto di 1 anno dello staking XTZ. Fonte: OKEx

Utile netto di 1 anno dello staking XTZ. Fonte: OKEx

D’altra parte, alcuni token, come IOST, hanno ricompense di staking molto alte. IOST offre il 10,35% di APY, ma è altamente volatile e si è fortemente deprezzato nell’ultimo anno.

Se un investitore avesse messo $ 1.000 un anno fa, quando il prezzo di IOST era $ 0,013688, avrebbe ottenuto 73.057 token IOST. Dopo un anno, il numero di monete si sarebbe accumulato a 80.999, ma varrebbe solo $ 361,09 poiché il prezzo di IOST è sceso a $ 0,004458.

Questo scenario segna una perdita netta annua del 64% per l’investitore, anche se la percentuale di ricompense per lo staking era molto alta e attraente.

Utile netto di 1 anno dello staking IOST. Fonte: OKEx

Utile netto di 1 anno dello staking IOST. Fonte: OKEx

Mentre gli esempi sopra dimostrano i suoi rischi intrinseci, lo staking rimane attraente per coloro che cercano un reddito passivo e lo è Più facile da spiegare agli utenti non crittografici, che possono confrontarlo con i dividendi in azioni.

Il rovescio della medaglia, critici credo che lo staking riduca la liquidità del mercato poiché incoraggia "bloccaggio" monete, che vengono poi tolte dal mercato, e possono anche ostacolare l’uso di applicazioni decentralizzate, che fanno parte della DeFi.

La strada da percorrere, Ethereum e un maggiore controllo

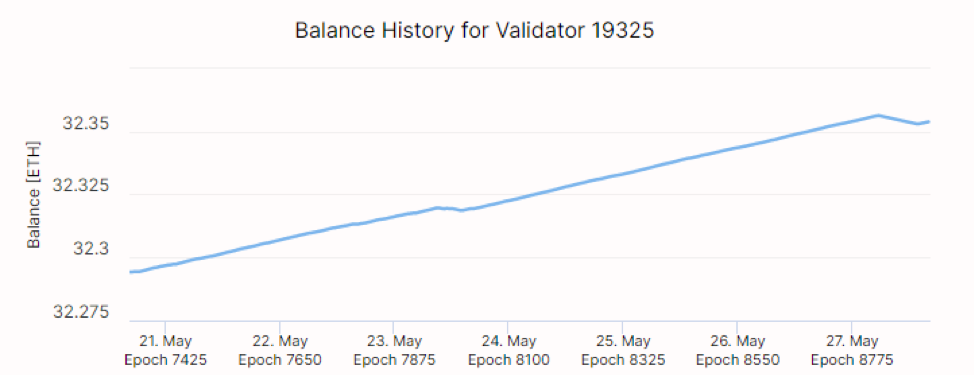

Il prossimo grande traguardo per lo staking e la DeFi è il prossimo aggiornamento di Ethereum. Il loro protocollo PoS è già attivo su una testnet e Ethereum 2.0 i validatori possono aspettarsi di farlo guadagna tra 4,6 e 10,3 APY come ricompensa per lo staking.

Ethereum 2.0 staking premia su testnet. Fonte: Beaconcha.in

Ethereum 2.0 staking premia su testnet. Fonte: Beaconcha.in

Per Ethereum 2.0, tuttavia, è necessario possedere almeno 32 ETH per eseguire un nodo di convalida o stake. Pertanto, stiamo osservando un crescente interesse per l’accumulo di ETH in previsione del passaggio della rete a PoS.

Cao Yin, partner fondatore della Digital Renaissance Foundation, ha espresso ottimismo circa le transizioni della rete verso PoS e il suo impatto sul prezzo di ETH. Ha detto a OKEx Insights:

“Lo staking può avere un grande impatto sul prezzo di Ethereum. Abbiamo visto grandi progetti di Staking come Tezos che hanno funzionato molto bene in termini di prezzo. Il meccanismo di Staking riduce una grande quantità di gettoni in circolazione.

Stimiamo che diversi milioni di ETH saranno bloccati in una varietà di nodi di picchettamento, il che avrà un impatto significativo sull’offerta nel mercato. Nei termini più semplici dell’economia della domanda e dell’offerta, con la diminuzione dell’offerta e l’aumento della domanda, il prezzo dell’ETH dovrebbe aumentare “.

Con l’introduzione del supporto per lo staking di ETH, assisteremo anche a una crescente concorrenza tra i prestiti DeFi e i rendimenti dello staking, poiché gli investitori hanno la possibilità di scegliere il metodo più redditizio.

Tuttavia, questa maggiore visibilità e attenzione può anche accelerare le restrizioni normative. L’autorità di regolamentazione degli Stati Uniti è la Commodity Futures Trading Commission (CFTC) ha avvertito in passato i token PoS potevano essere trattati come titoli negli Stati Uniti.

Jason Williams, partner di Morgan Creek Digital, ha accennato a tale possibilità nei suoi commenti a OKEx Insights. Ha paragonato il rischio di picchettare al bolla dell’offerta iniziale di monete (ICO) che scoppiano di fronte alle pressioni normative:

“Se i token PoS venissero trattati come titoli, la CFTC creerebbe un evento ICO 2.0 come abbiamo affrontato storicamente e radicalmente cambiando il corso di adozione. Se i token POS sono trattati come titoli registrati e sopravvivono a quel test, potremmo trattarli come facciamo i DRIP (piani di reinvestimento dei dividendi) dal punto di vista contabile e fiscale. “

Dato il potenziale dello staking di attirare gli utenti tradizionali, il Proof of Stake Alliance (POSA) sta prendendo misure proattive garantire che le autorità di regolamentazione siano adeguatamente informate e istruite sul fenomeno. Il POSA mira ad avere un dialogo aperto con la Securities and Exchange Commission (SEC) degli Stati Uniti al fine di raggiungere un accordo reciproco su standard e regole che incidono sullo spazio. In caso di successo, i dialoghi tra le due entità potrebbero sfociare in regole concrete, aprendo la strada alla crescita e all’adozione più ampia delle criptovalute e dei loro ecosistemi associati.

Dichiarazione di non responsabilità: questo materiale non deve essere preso come base per prendere decisioni di investimento, né essere interpretato come una raccomandazione a impegnarsi in transazioni di investimento. Il trading di risorse digitali comporta un rischio significativo e può comportare la perdita del capitale investito. Dovresti assicurarti di comprendere appieno il rischio connesso e prendere in considerazione il tuo livello di esperienza, i tuoi obiettivi di investimento e, se necessario, richiedere una consulenza finanziaria indipendente

OKEx Insights presenta analisi di mercato, funzionalità approfondite e notizie curate dai professionisti della crittografia.