Panoramica sugli scambi di opzioni Bitcoin

Un’opzione è un contratto tra un acquirente e un venditore in cui l’acquirente del contratto ha il diritto, ma non l’obbligo, di effettuare transazioni a uno specifico prezzo di esercizio in una data specifica (scadenza).

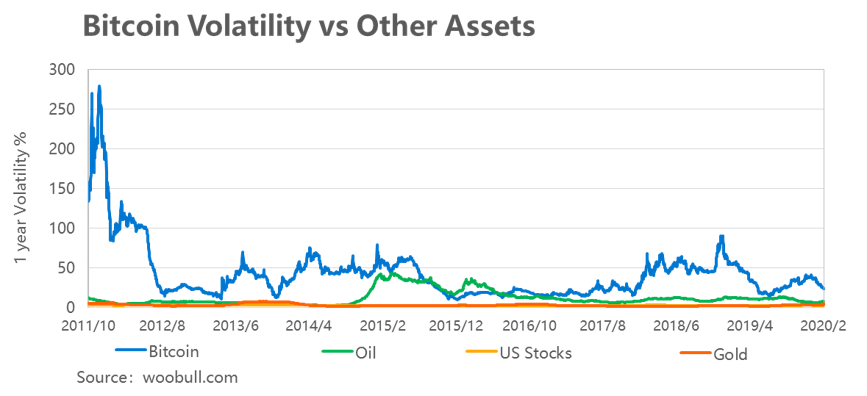

La domanda di mercato per le opzioni tende ad aumentare con l’aumentare della volatilità, ovvero, maggiore è la volatilità, più costosa è l’opzione call o put. Come mostrato di seguito, sebbene la volatilità di Bitcoin sia gradualmente diminuita dal 2012, è ancora molto più alta della maggior parte degli altri strumenti finanziari. C’è un’enorme domanda per le opzioni Bitcoin nel mercato.

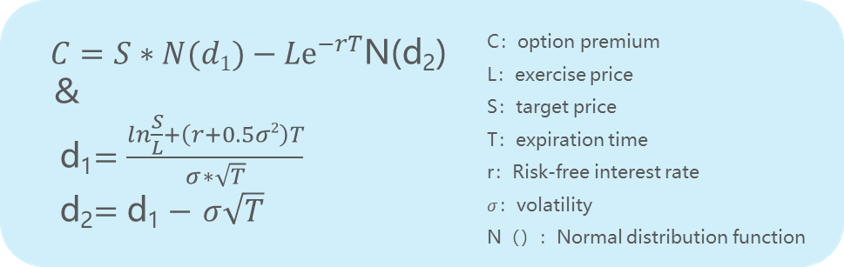

Il modello principale del prezzo delle opzioni è il modello Black-Scholes (indicato come modello BS). Si può vedere dalla formula del modello che il premio dell’opzione è una funzione monotonicamente crescente sulla volatilità. A condizione che il prezzo obiettivo, il prezzo di esercizio, il tasso di interesse e il tempo di scadenza siano invariati, il premio dell’opzione è determinato dalla volatilità. Con l’aumentare della volatilità, il premio dell’opzione aumenta.

Sotto la premessa della perdita fissa come premio dell’opzione, l’opzione fornisce agli utenti un prodotto con perdite limitate e rendimenti illimitati. La redditività degli utenti sulle opzioni dipende dalla comprensione delle tendenze della volatilità: acquista opzioni quando la volatilità è bassa e vendi opzioni quando la volatilità è alta.

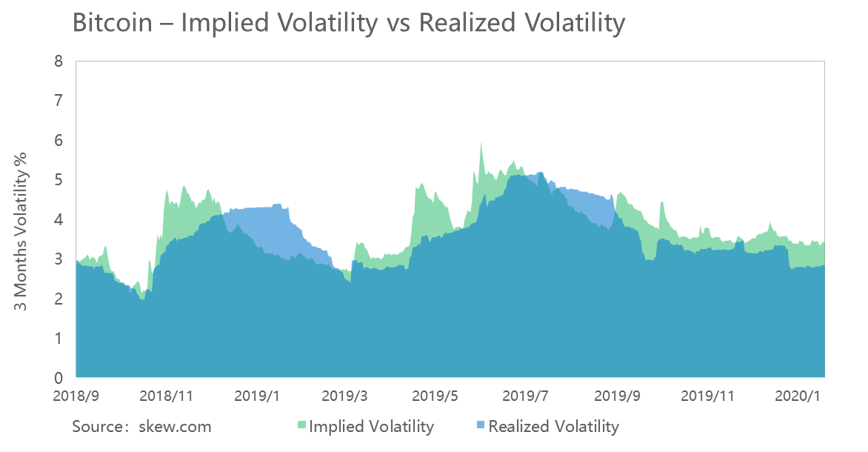

La volatilità può essere suddivisa in volatilità implicita e volatilità realizzata. La volatilità implicita viene calcolata in base al premio dell’opzione, mentre la volatilità realizzata viene calcolata in base al prezzo storico. Il primo è la volatilità attesa del mercato e ha una certa lungimiranza.

In generale, più lungo è il periodo, maggiore è la probabilità di elevata volatilità dell’opzione, quindi più lungo è il periodo dell’opzione, maggiore è il prezzo. Quando la volatilità implicita è simile alla volatilità realizzata, il premio di opzione è generalmente considerato un valore ragionevole basato su criteri storici; quando la prima è molto più alta, significa che l’attuale Volatilità Implicita è stata sopravvalutata, il che è favorevole alla vendita di opzioni; in caso contrario, favorevole all’acquisto di opzioni.

I dati di Skew mostrano che dal 26/9/2018, quasi un terzo delle volte la volatilità realizzata è maggiore della volatilità implicita, che è a favore dell’acquisto di opzioni, e il tempo rimanente, la volatilità implicita più alta favorisce le opzioni vendere.

Le incerte conseguenze causate da eventi futuri aiuteranno a promuovere la volatilità implicita. L’imminente dimezzamento di Bitcoin e vari eventi geopolitici porteranno probabilmente Bitcoin a un nuovo periodo di alta volatilità implicita nel 2020, che faciliterà anche la promozione di prodotti di opzioni di scambio.

Analisi degli scambi di opzioni mainstream

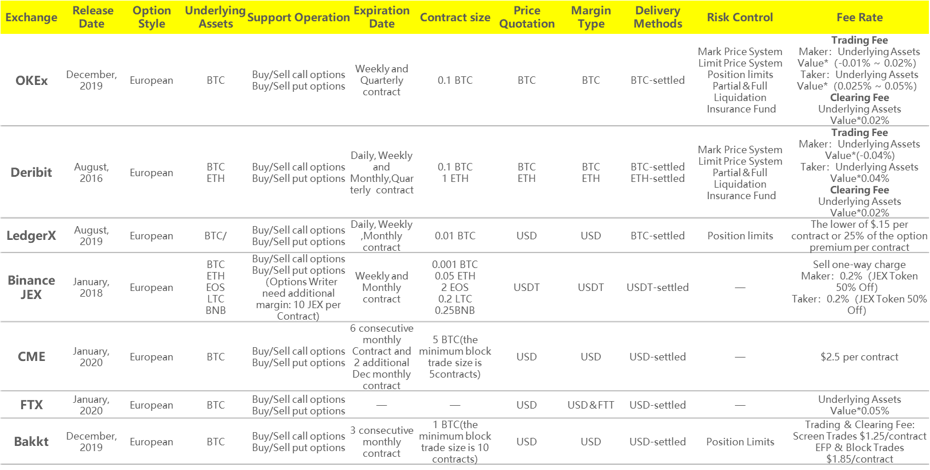

Attualmente, gli scambi di opzioni tradizionali includono principalmente OKEx, Deribit, LedgerX, Binance JEX, CME, FTX e Bakkt. Tra questi, i contratti Bakkt e CME hanno un moltiplicatore di contratti più ampio e propendono per gli utenti istituzionali; OKEx, Deribit, LedgerX, Binance JEX e FTX d’altra parte sono più amichevoli per gli utenti generali. Vale la pena ricordare che i meccanismi di controllo del rischio di OKEx e Deribit sono più completi, il che può evitare inutili liquidazioni forzate causate da prezzi estremi e prestare maggiore attenzione alla protezione degli interessi degli investitori.

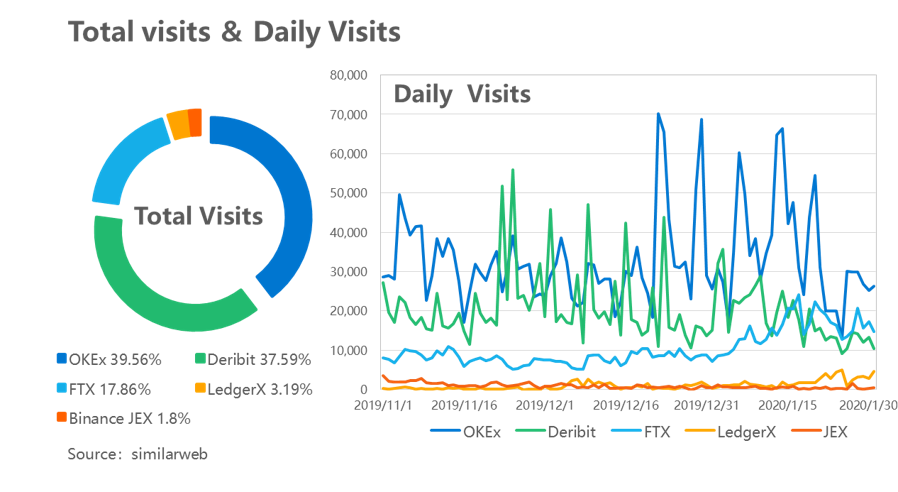

Abbiamo condotto un’analisi del traffico del sito Web su cinque borse, escluse Bakkt e CME. Le informazioni di base sono riportate di seguito.

In termini di visite, su cinque scambi, OKEx ha rappresentato la percentuale più alta, raggiungendo il 39,56%, seguito da Deribit, FTX, LedgerX e Binance JEX. Ma di recente, FTX ha superato Deribit.

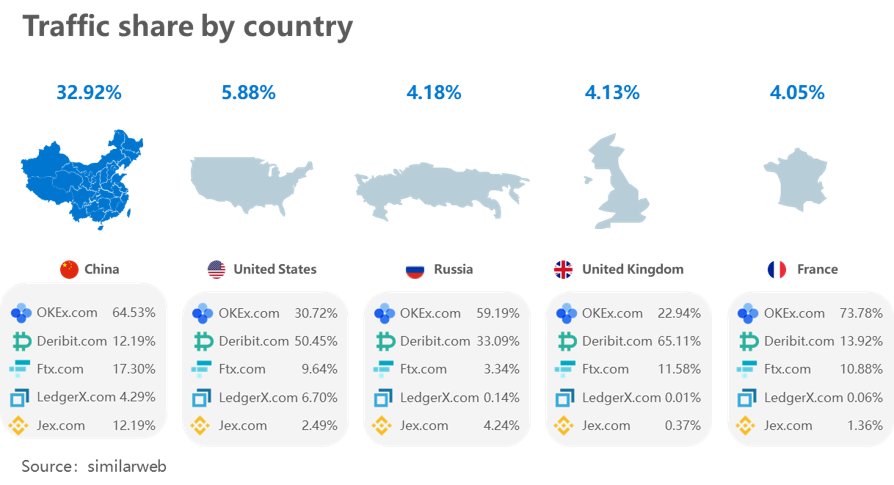

In termini di distribuzione geografica degli utenti, gli utenti di questi cinque scambi sono concentrati principalmente in Cina, Stati Uniti, Russia, Regno Unito e Francia. Tra questi, OKEx si è classificato al primo posto in Cina, Russia e Francia.

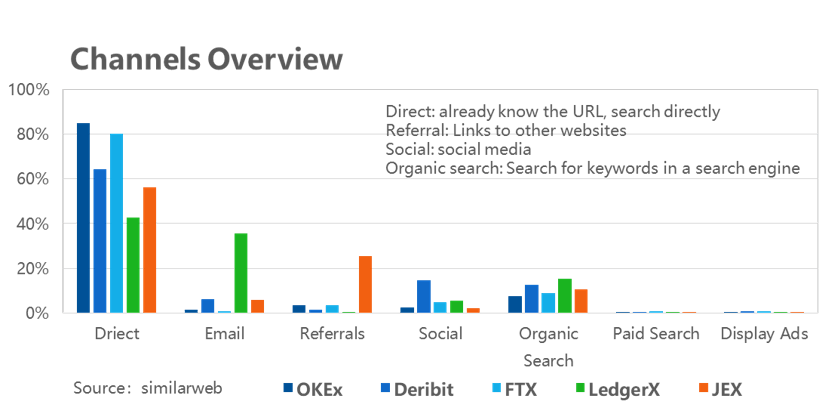

In termini di canali di traffico, il traffico delle cinque piattaforme proviene principalmente dalle ricerche dirette nel dominio degli utenti, seguite dalle ricerche di parole chiave attraverso i motori di ricerca. Ciò dimostra che i cinque scambi hanno una maggiore consapevolezza del marchio.

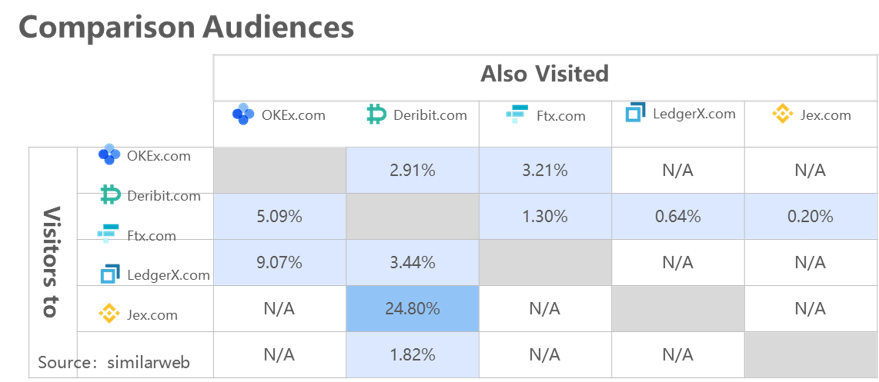

Inoltre, abbiamo anche studiato il cross-user di questi cinque scambi. “Segmenti di pubblico di confronto” indica che quando gli utenti visitano uno dei domini, visitano anche altri domini nello stesso giorno. Questo indicatore riflette principalmente la forte concorrenza tra le borse. Abbiamo scoperto che attualmente solo gli utenti di Deribit e LedgerX si sovrappongono, raggiungendo il 24,80%.

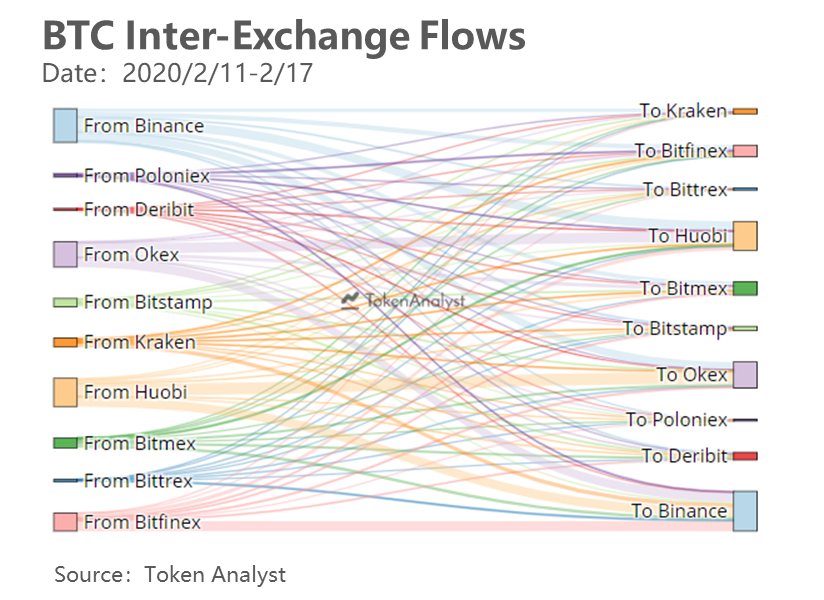

Dal punto di vista dei flussi di Bitcoin, solo OKEx e Deribit si sovrappongono. In sintesi, si può vedere che il mercato delle opzioni è ancora un mercato dell’oceano blu e il livello di concorrenza non è molto elevato. C’è ancora molto spazio per entrare in altri scambi.

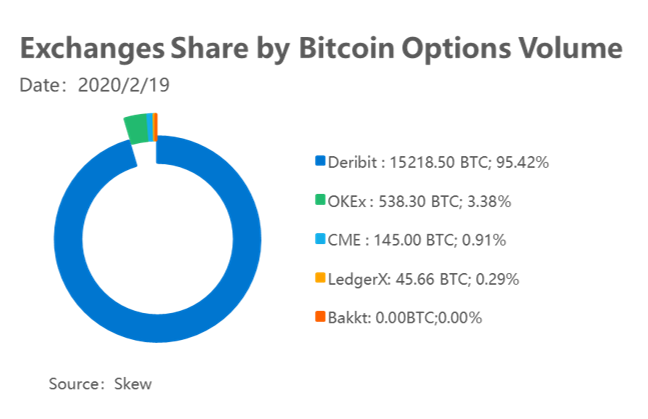

Attualmente, gli scambi TOP5 nel volume degli scambi di opzioni Bitcoin sono Derbit, OKEx, CME, LedgerX e Bakkt.

Tra questi, Derbit occupa il 95,42% del mercato delle opzioni bitcoin e il secondo posto OKEx rappresenta solo il 3,38%. Dal momento del lancio del prodotto, Deribit ha lanciato i prodotti opzionali nell’agosto 2016 e OKEx è appena stato lanciato nel dicembre 2019. Deribit ha un forte vantaggio di first mover.

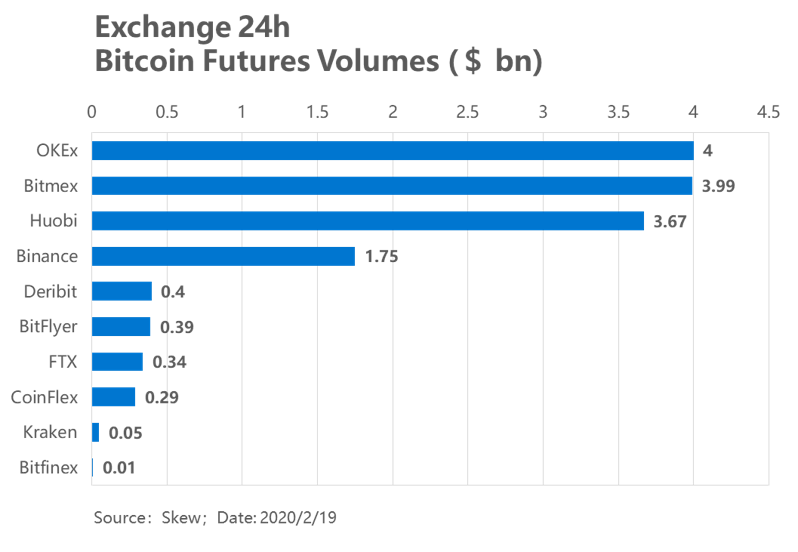

Tuttavia, si può vedere dai dati del mercato dei futures che Bitmex, che ha lanciato il prodotto dei futures in precedenza, ha sempre occupato la quota maggiore del volume degli scambi di futures, ma è stato recentemente superato da OKEx. Da questo punto di vista, OKEx ha una maggiore minaccia per la quota di Deribit del mercato delle opzioni.

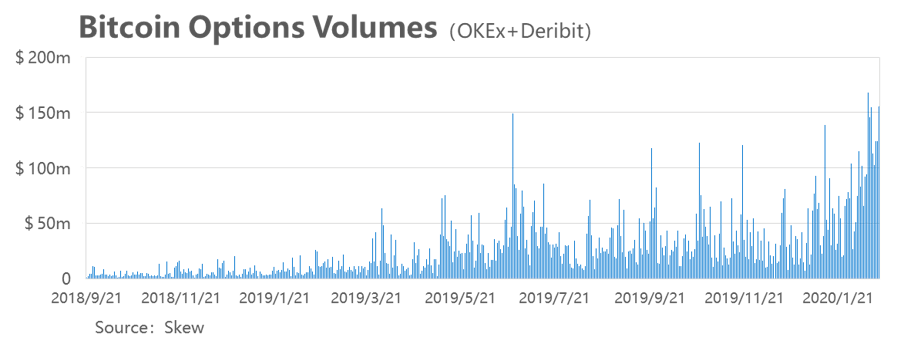

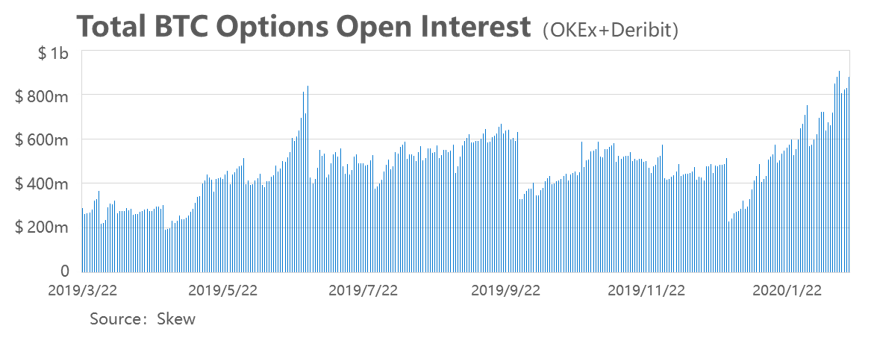

Dai dati di cui sopra, possiamo sapere che ci sono solo due exchange che occupano il 3% della quota di mercato delle opzioni, Deribit e OKEx. Questi due scambi possono rappresentare l’intero volume di scambi di opzioni Bitcoin. Come si può vedere dalla figura seguente, il recente volume di transazioni di opzioni Bitcoin ha raggiunto più di 150 milioni e anche l’open interest ha raggiunto un nuovo massimo nell’ultimo anno. Il mercato delle opzioni bitcoin sta attraversando un periodo di rapida crescita.

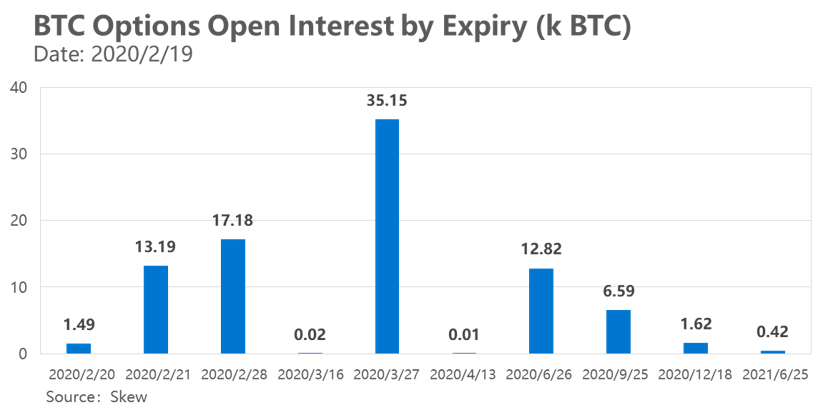

Guardando alla distribuzione della data di scadenza dell’open interest, gli utenti sono più concentrati sui contratti di opzione trimestrali. Dal punto di vista del mercato delle opzioni tradizionali, le opzioni settimanali sono generalmente più attraenti per gli investitori speculativi al dettaglio in merito ai rilasci di dati economici e agli annunci sugli utili; le opzioni trimestrali sono generalmente più attraenti per i gestori di fondi e gli investitori istituzionali che sono abituati a ribilanciare i portafogli nell’ultimo giorno del trimestre. Da questo punto di vista, l’attuale mercato delle opzioni è ancora composto principalmente da utenti istituzionali e gli investitori al dettaglio devono ancora aumentare i loro investimenti nell’istruzione.

Riepilogo e prospettive del mercato delle opzioni Bitcoin

Al momento, il mercato delle opzioni Bitcoin è composto da quattro campi. Scambi di opzioni guidati da deribit con vantaggi first mover e maggiore concentrazione; scambi stabiliti guidati da OKEx e Binance; utenti istituzionali guidati da Bakkt e CME; e gli scambi innovativi emergenti guidati da FTX, che insieme costituiscono il mercato delle opzioni Bitcoin. Essendo un mercato delle opzioni di criptovaluta ancora verde, più prodotti di opzioni entreranno sicuramente nel mercato in futuro.

In termini di prospettive future, mentre lo sviluppo del mercato delle opzioni Bitcoin si sta avvicinando al tradizionale modello di mercato delle opzioni, creerà anche prodotti di opzioni più diversificati in base alle caratteristiche del mercato delle criptovalute stesso.

Opzioni binarie

L’opzione binaria è più semplice e il costo dell’istruzione dell’utente è basso. Gli utenti di opzioni di crittografia binaria sono concentrati principalmente in prodotti di previsione, come Augur, Gnosis, BetMoose, Predictious, ecc. Collaborare con loro è un ottimo modo per gli scambi per educare, attrarre e guidare gli utenti.

Opzione Straddle

Per le opzioni interbancarie, gli utenti acquistano opzioni call e put allo stesso prezzo di esercizio contemporaneamente. Non hanno bisogno di giudicare se aumenterà o diminuirà. Finché l’asset è lontano dal prezzo di esercizio, possono ottenere profitti.

Opzione indice

Le opzioni sugli indici sono composte da valute tradizionali e altcoin con capitalizzazione di mercato media o piccola, che possono ridurre i rischi operativi dell’utente.

Opzioni finanziarie

Sulla base delle opzioni sulle materie prime, verranno sviluppate opzioni finanziarie basate su Bitcoin, come opzioni basate sul tasso di deposito fisso di Bitcoin, tasso di cambio stablecoin e opzioni di opzioni, ecc..

Opzioni OTC

Sono opzioni OTC personalizzabili. Gli utenti possono personalizzare le opzioni che desiderano negoziare in base alle proprie esigenze, come l’impostazione dell’obiettivo dell’opzione, call o put, prezzo di esercizio, tempo di scadenza dell’opzione, quantità e direzione di trading, ecc. Per soddisfare le diverse esigenze dei diversi utenti.

Segui OKEx su:

https://www.facebook.com/okexofficial/

https://www.linkedin.com/company/okex/

https://t.me/OKExOfficial_English

https://www.reddit.com/r/OKEx/

https://www.instagram.com/okex_exchange

Steemit: https://steemit.com/@okex-official

Sito web: https://www.okex.com