Bitcoin Bandwagoning: un esame degli investimenti istituzionali in Crypto

La notizia che il famoso fondo del macroinvestitore Paul Tudor Jones avrebbe investito in Bitcoin (BTC) come copertura contro l’inflazione è diventata mainstream il 7 maggio. La notizia è stata seguita l’11 maggio, il giorno della prima e più importante ricompensa per il terzo blocco della criptovaluta dimezzato – quando Jones è andato su CNBC a dettaglio che aveva investito tra l’uno e il due percento dei suoi beni in Bitcoin, ammettendo che il numero era “conservatore”.

In un lettera agli investitori, Jones ha confrontato il Bitcoin di oggi con l’oro negli anni ’70, affermando che il suo BVI Global Fund poteva investire fino a “una percentuale di esposizione percentuale a una cifra bassa” delle sue attività in futures BTC. Ha anche discusso in dettaglio di Bitcoin come una nascente riserva di valore. Inoltre, Jones ha sostenuto che uno sguardo semplice e obiettivo il mondo digitale di oggi e le politiche monetarie inflazionistiche rendono gli investimenti nella criptovaluta più collaudata una scommessa ovvia che vale la pena prendere.

Anche se Jones ha specificato che l’investimento si presenta sotto forma di trading di futures su Bitcoin (e non di acquisto spot di bitcoin effettivi, ad esempio), la notizia ha rafforzato la maggiore industria delle criptovalute. Molti lo hanno visto continuare convalida che i tanto ambiti attori istituzionali stanno entrando ufficialmente nello spazio.

Ma Jones e quelli che seguono in ritardo alla festa? Per capire meglio cosa aspettarsi dall’investimento istituzionale in criptovaluta in futuro, esaminiamo quanto interesse degli investitori istituzionali esiste attualmente nel Bitcoin e nello spazio degli asset digitali e come siamo arrivati a dove siamo oggi.

Contents

Shorting the top nel 2017: lancio dei futures su Bitcoin

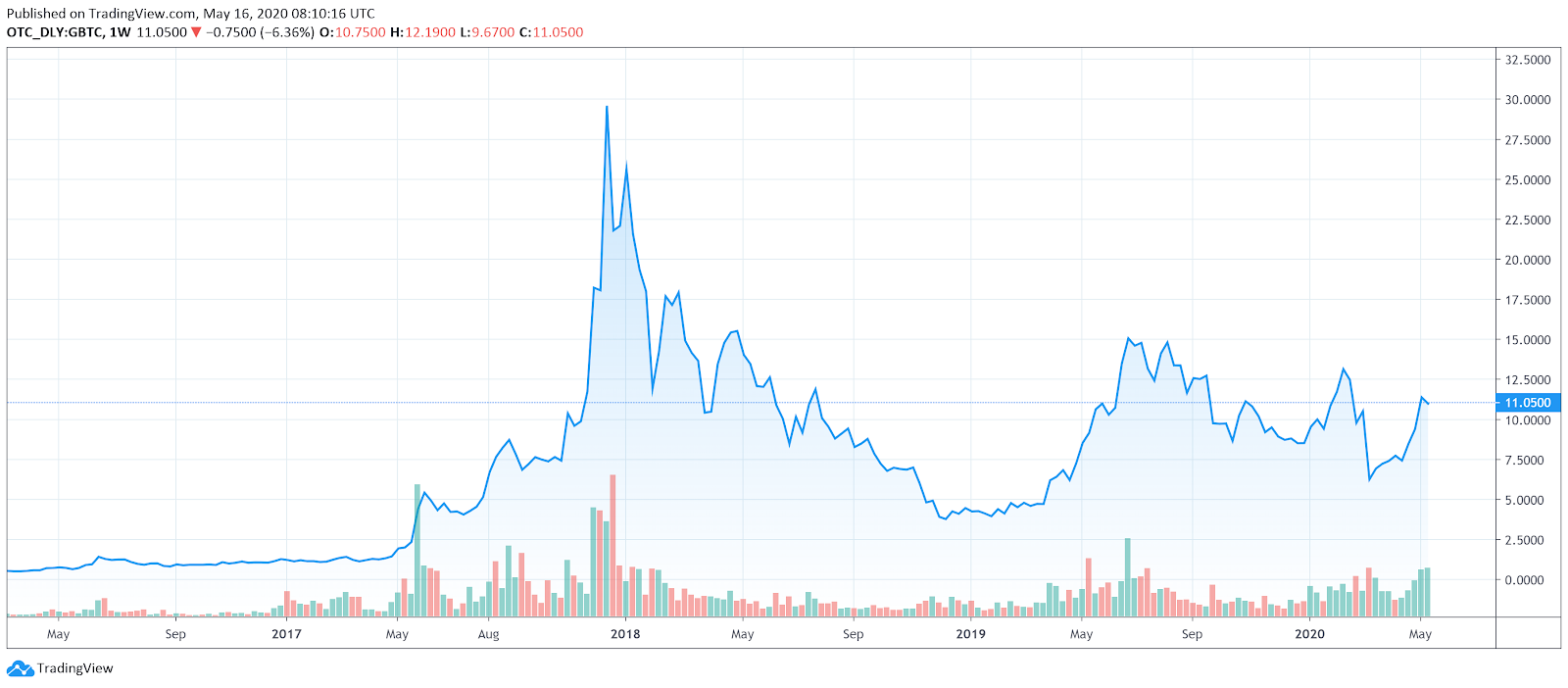

La storia dell’investimento istituzionale in Bitcoin inizia in gran parte con Grayscale Investments, LLC di Digital Currency Group con sede a New York. – che è stato lanciato nel 2013 e ha agito da vero front-runner nella corsa per fornire soluzioni per gli investitori istituzionali che cercavano di ottenere un’esposizione all’allora nuovissima asset class digitale. Tuttavia, non diventa particolarmente degno di nota fino a quando i contratti futures su Bitcoin non entrano in scena.

A dicembre 2017, quando l’hype che circonda Bitcoin ha raggiunto un picco febbrile e la principale criptovaluta era quasi al suo massimo storico intorno a $ 20.000, Cboe Global Markets Inc (CBOE.O) e CME Group Inc (CME.O) lasciò cadere la notizia che entrambi avrebbero lanciato contratti futures su Bitcoin.

Le offerte sono diventate disponibili rispettivamente il 10 e il 17 dicembre. I contratti di CME sono stati aperti a $ 20.650, essenzialmente il massimo esatto della bolla del Bitcoin del 2017. Entro lunedì 18 dicembre, si era stabilizzato al 2,05%. I mesi che seguirono videro un drammatico crollo del prezzo di BTC e iniziarono un periodo chiamato da molti nel settore delle criptovalute “Crypto Winter.”

2018: costruzione di rampe istituzionali per Bitcoin

Sebbene il 2018 sia stato un anno difficile per molti nel mercato delle criptovalute al dettaglio, le istituzioni hanno iniziato a fare entrate sincere e imperterrite nello spazio delle valute digitali.

La suddetta Grayscale Investments, LLC Buttato fuori la prima ondata di interesse istituzionale nel 2018 con il suo Grayscale Digital Large Cap Fund LLC a febbraio – solo due mesi dopo che il prezzo del Bitcoin ha raggiunto il picco di circa $ 20.000.

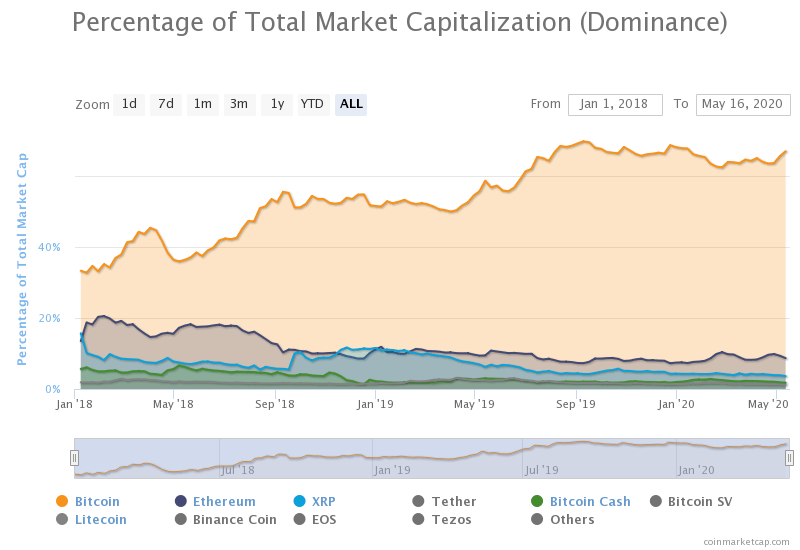

Come suggerisce il nome di Grayscale Digital Large Cap Fund LLC, inizialmente includeva Bitcoin, Ethereum (ETH), Ripple (XRP), Bitcoin Cash (BCH) e Litecoin (LTC) – monete che soddisfacevano tutti i criteri di costruzione del fondo in scala di grigi in un portafoglio ponderato in base alla capitalizzazione di mercato. ” Tuttavia, tutte le altcoin finirebbero per sottoperformare contro BTC.

A quel tempo, Scala di grigi aveva 1,31 miliardi di dollari in gestione: un numero, come scopriremo, che sarebbe cresciuto in modo significativo nei prossimi due anni.

Scala di grigi non era l’unico nome nello spazio crittografico istituzionale nel 2018.

Nell’agosto dello stesso anno, l’hedge fund con sede negli Stati Uniti Morgan Creek Digital ha collaborato con la società di investimenti di criptovaluta statunitense Bitwise Asset Management, emersa nel 2017, per lanciare il Digital Asset Index Fund. Il prodotto era rivolto a investitori istituzionali che desideravano l’esposizione a un’ampia varietà di criptovalute e asset digitali. L’investimento minimo del fondo era di $ 50.000 e replicava il Morgan Creek Bitwise Digital Asset Index (MCBDAI) di recente costituzione.

Nello stesso mese, Mark Yusko, responsabile degli investimenti di Morgan Creek Digital ha detto alla CNBC che c’era una crescente domanda da fondi di dotazione, fondi pensione e family office per investimenti nello spazio delle criptovalute – qualcosa che vedremmo confermato subito dopo.

2019: le istituzioni entrano nello spazio crittografico in vigore

Nel settembre 2019, Yusko è andato di nuovo su CNBC per esprimere il suo sentimento ultra-rialzista su Bitcoin. Durante il programma “Fast Money” del notiziario, il veterano degli hedge fund sollecitato le parti interessate devono semplicemente “comprarlo” e non preoccuparsi delle fluttuazioni dei prezzi. A quanto pare, gli investitori istituzionali lo stavano già facendo.

Il 2019 ha visto, a detta di tutti, il più grande afflusso di denaro istituzionale nello spazio Bitcoin e criptovaluta.

Scala di grigi – che serve prevalentemente hedge fund, pensioni e fondi di dotazione tradizionali – annunciato all’inizio di quest’anno che aveva raccolto $ 607 milioni nel 2019. Se si guarda agli investimenti cumulativi distribuiti tra tutte le sue offerte, tale cifra salta a $ 1,17 miliardi. Il Bitcoin Trust in scala di grigi quotato in borsa, nel frattempo, ha visto investire $ 190 milioni in esso solo nel quarto trimestre del 2019. Quasi un quarto di questi investimenti proveniva da nuovi clienti.

L’amministratore delegato della scala di grigi Michael Sonnenshein ha interpretato questi numeri come un’indicazione che gli investitori istituzionali sono già qui in forza, dicendo a Forbes “sono qui e si stanno presentando in una dimensione significativa”.

Il sentimento di Sonnenshein suona vero insieme al rapporto annuale pubblicato di recente da Elwood Asset Management e PricewaterhouseCoopers (PwC), che stati che gli asset in gestione dei fondi hedge di criptovaluta sono aumentati di due volte nel 2019 – ora per un totale di $ 2 miliardi.

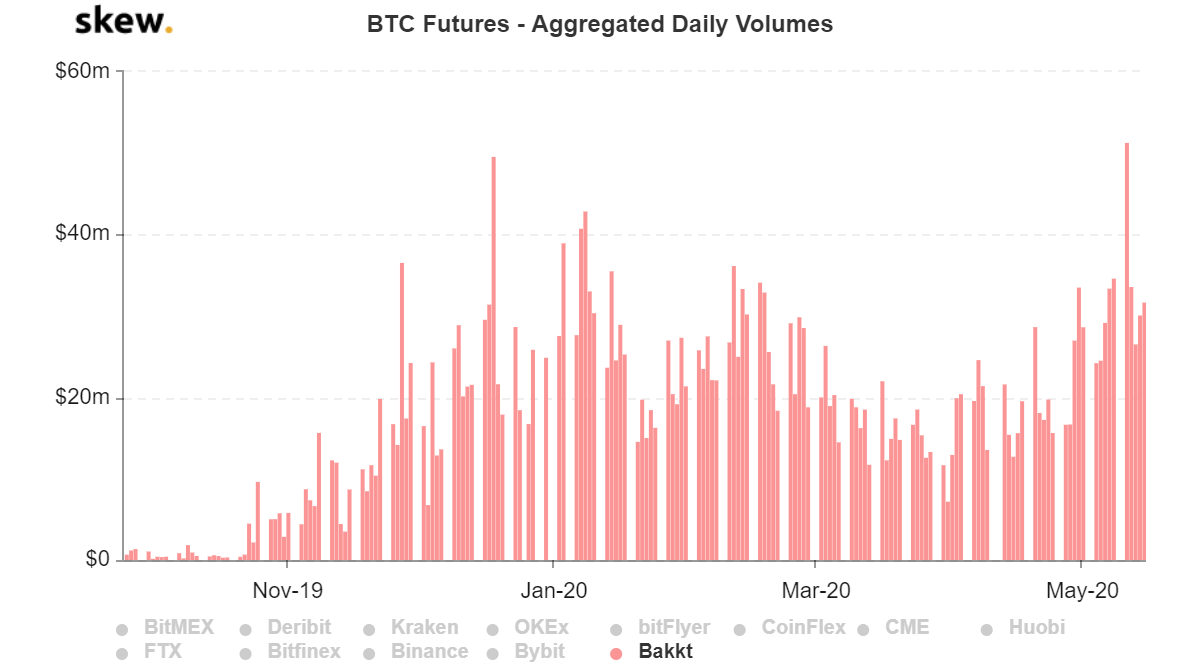

I derivati Bakkt Bitcoin portano un clamore diffuso

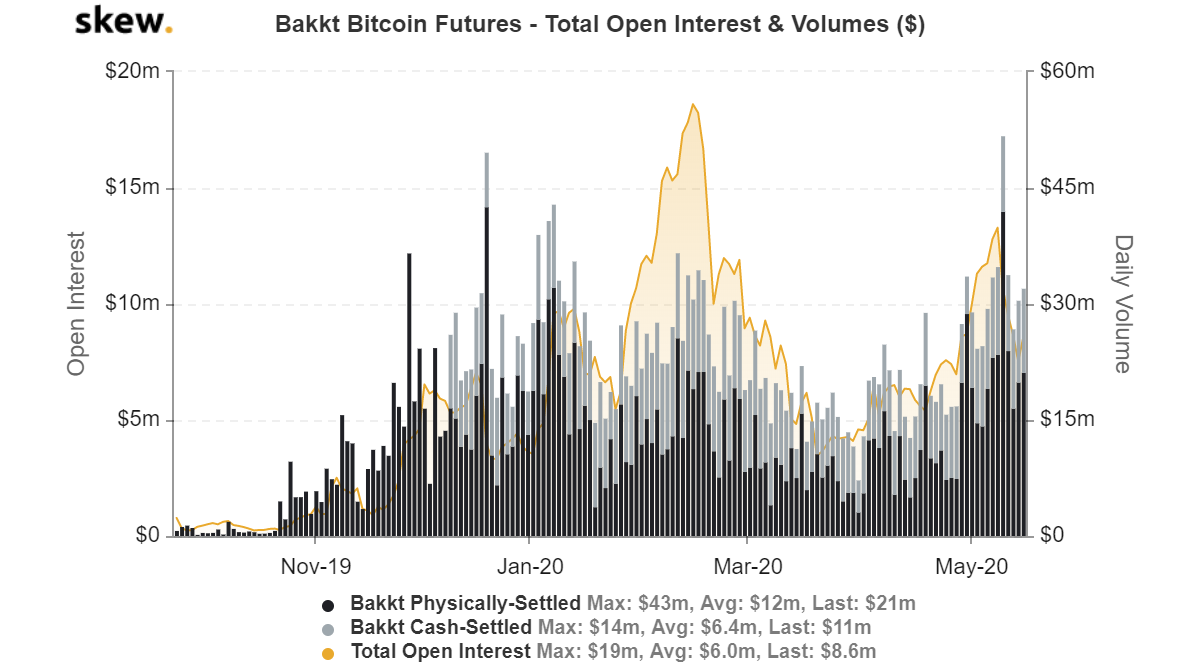

Quando si tratta di investimenti istituzionali in Bitcoin, Bakkt – creato dall’operatore Intercontinental Exchange (ICE) della Borsa di New York (NYSE) – è stato forse il prodotto più discusso e pubblicizzato nel mondo delle criptovalute dopo il primo rivelato nell’agosto 2018. Il lancio di Bakkt è stato ritardato due volte e l’azienda ha trascorso circa 13 mesi in discussioni con le autorità di regolamentazione. In definitiva, i contratti futures Bitcoin regolati fisicamente di Bakkt sono stati lanciati alla fine di settembre 2019, fornendo una rampa di accesso altamente affidabile per gli investitori istituzionali statunitensi che cercano di assumere posizioni regolamentate a livello federale nel mercato BTC.

Sebbene i futures BTC di Bakkt – e, tre mesi dopo, Opzioni BTC – lanciato con grande clamore nella più ampia comunità di Bitcoin e criptovaluta, i primi volumi di scambio delusi. Nella seconda metà di gennaio 2020 – quando il prezzo di BTC stava salendo ai massimi di tre mesi – nemmeno un contratto di opzioni bitcoin mani scambiate nell’arco di una settimana, come riportato da CoinDesk.

Nonostante i volumi complessivi che alcuni potrebbero trovare deludenti, Bakkt rimane un appuntamento fisso nello spazio Bitcoin istituzionalizzato. Alto profilo partnership con Starbucks, ad esempio, illustrare la continua spinta di ICE per facilitare l’adozione della vendita al dettaglio. Nel frattempo, chiusura un round di raccolta fondi di serie B da 300 milioni di dollari nel marzo 2020, insieme a una prossima applicazione mobile, mostra che l’azienda sta spingendo per l’adozione mainstream.

WisdomTree ETP aumenta l’accesso degli investitori ai bitcoin effettivi

A completare il 2019 è stato il lancio di un altro prodotto negoziato in borsa (ETP) Bitcoin sulla principale borsa svizzera, SIX, dalla società di gestione di fondi con sede a New York, WisdomTree. In particolare, l’ETP WisdomTree (BTCW) garantito fisicamente non è regolato in contanti. Piuttosto, è regolato in bitcoin e fornisce archiviazione di livello istituzionale.

2020: COVID-19 e il passaggio alle criptovalute

Mentre il 2019 è stato un anno enorme per gli investimenti istituzionali nel Bitcoin e nello spazio crittografico in generale, quest’anno – a detta di tutti – è destinato a essere il più massiccio mai realizzato.

Sappiamo già che la scala di grigi ha avuto un buon anno nel 2019 ma, nel primo trimestre del 2020, la sua offerta di bitcoin è solo cresciuta. L’azienda rivelato che ora detiene circa l’1,7% dell’intera offerta di Bitcoin, essendo cresciuta dello 0,1% quest’anno. Allo stesso modo, nel primo trimestre di quest’anno, l’investimento complessivo nei prodotti della scala di grigi è stato il doppio di quello del terzo trimestre 2019 e del quarto trimestre 2019 messi insieme.

La scala di grigi non è l’unico hedge fund di criptovaluta che lo rastrella nel 2020. Anche Blockforce Capital di San Diego sta approfittando della volatilità economica globale, raccontare CoinDesk all’inizio di maggio che i rendimenti sono aumentati del 18%.

Il suddetto rapporto PwC pubblicato di recente ha anche illustrato che il numero di hedge fund crittografici che gestiscono più di $ 20 milioni è aumentato al 35%, rispetto al precedente 19%.

L’aumento dell’interesse istituzionale è stato, ovviamente, guidato in parte dall’incertezza economica e da politiche monetarie senza precedenti a livello globale, stimolate dalla pandemia COVID-19.

Tuttavia, il coronavirus non è l’unica ragione per cui stiamo assistendo a un afflusso così massiccio di denaro istituzionale nello spazio crittografico. Anche le rampe di accesso che sono state costruite negli ultimi due anni vengono ora messe a frutto. Henri Arslanian, PwC Global Crypto Leader, ha spiegato in una conversazione con OKEx Insights il 16 maggio:

“Due anni fa, un attore istituzionale che voleva l’esposizione alle criptovalute ha dovuto intraprendere un viaggio e molto probabilmente trattare con giocatori non regolamentati. Oggi ci sono numerose opzioni facili, dai fondi crittografici agli strumenti regolamentati, che lo rendono molto più semplice “.

Inoltre, Arslanian ritiene che ci siano pochi motivi per aspettarsi che gli investitori istituzionali perderanno presto interesse per le criptovalute. Ha detto a OKEx Insights:

“Mi aspetto di vedere aumentare l’interesse istituzionale per le criptovalute nei prossimi mesi. Ciò non è solo dovuto ai macro sviluppi, dai CBDC alla Bilancia, ma anche a considerazioni importanti come la chiarezza normativa e l’adozione delle migliori pratiche “.

Fidelity offre la custodia di Bitcoin

Nel frattempo, il gigante degli investimenti Fidelity ha agito in base alla necessità per gli investitori istituzionali di proteggere le proprie risorse digitali con aziende di cui si fidavano. Il braccio di criptovaluta di Fidelity Investments annunciato nel gennaio di quest’anno che avrebbe agito come custode di Bitcoin per la società di investimenti in criptovaluta con sede a Londra Nickel Digital.

Chris Tyrer, responsabile europeo di Fidelity Digital Assets, notato a Reuters nel momento in cui si aspetta che la tendenza istituzionale continui poiché “stiamo assistendo a una ripresa dell’interesse degli investitori istituzionali”.

La multinazionale di servizi finanziari con sede a Boston ha attualmente quasi $ 8 trilioni nel risparmio gestito.

Stack Funds apre la custodia e l’esposizione ai giocatori non statunitensi

A seguire il gioco di custodia di Fidelity è stato il gestore patrimoniale con sede a Singapore Stack Funds, che ha iniziato a promuovere un fondo tracker Bitcoin completamente assicurato e una soluzione di custodia per investitori accreditati in Asia e, più in generale, al di fuori degli Stati Uniti.

CoinMetrics fornisce i prezzi per il fondo tracker e la soluzione di custodia è fornita da BitGo e Silvergate.

Forse la cosa più degna di nota dell’offerta Stack Funds è che offrirà solo posizioni lunghe – il che significa che i trader non possono speculare sul lato negativo – con bitcoin fisici e manterranno una commissione di gestione relativamente bassa.

Amun AG si concentra sul cortocircuito di BTC

Amun AG è stata rapida anche all’inizio del 2020 con offerte relative a Bitcoin per i trader istituzionali.

A gennaio, Amon lanciato 21Shares Short Bitcoin ETP (SBTC) su SIX. Come suggerisce il nome, il prodotto negoziato in borsa tiene traccia della performance opposta di Bitcoin – a differenza del suddetto prodotto Stack Funds – e fornisce esposizione agli investitori che cercano di giocare il prezzo della valuta digitale più alta in entrambe le direzioni.

In particolare, il tracker SBTC strutturato in ETP è il primo prodotto short / inverse del suo genere basato su un asset digitale ed è il primo ETP Bitcoin inverso su una sede di negoziazione svizzera regolamentata.

Grafico di un minuto di 21Shares Short Bitcoin ETP. Fonte: TradingView

Renaissance Technologies mostra interesse per BTC

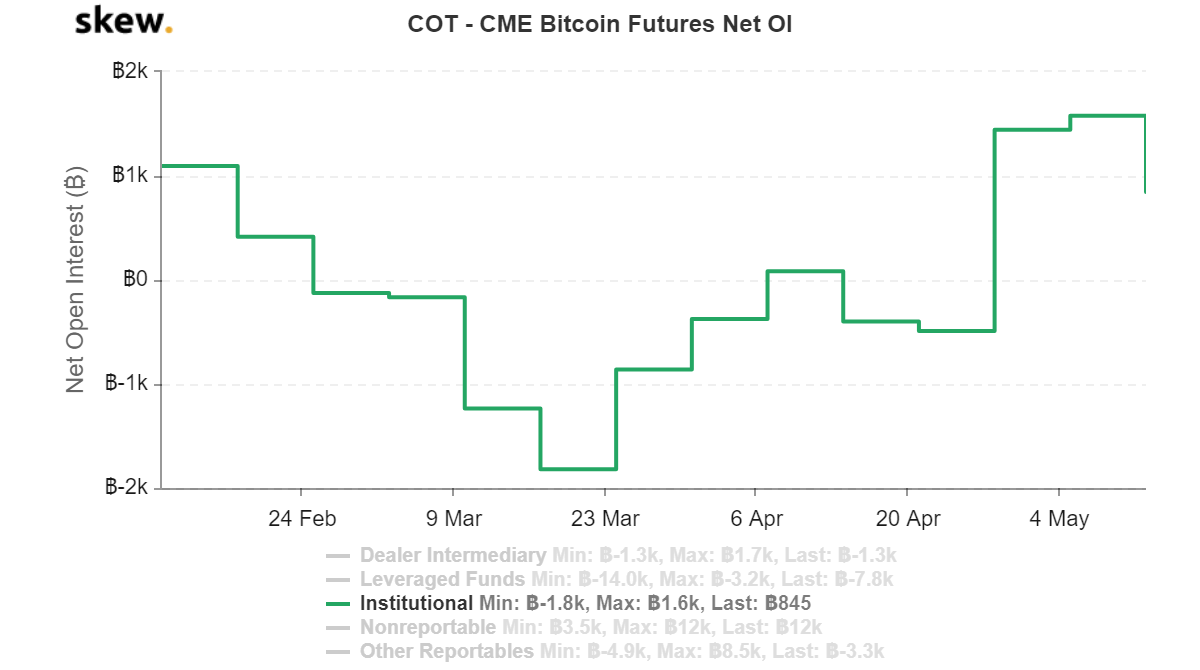

Nell’aprile 2020, si è saputo che il gigante degli hedge fund Renaissance Technologies aveva manifestato un potenziale interesse nel mercato dei futures sui Bitcoin. UN deposito regolamentare il mese scorso ha indicato che l’azienda aveva dato il permesso ai suoi fondi Medallion di alto profilo di “entrare in transazioni futures su bitcoin” sul CME. La notizia ha coinciso con un aumento segnalato in nuovi conti di trading per i futures Bitcoin CME.

Renaissance Technologies è uno dei più grandi hedge fund al mondo, attualmente con poco meno di $ 166 miliardi nel risparmio gestito.

Quando Bitcoin ETF?

Sebbene sia chiaro che sempre più prodotti vengono messi a disposizione degli investitori istituzionali che cercano di ottenere un’esposizione alle criptovalute (e al mercato Bitcoin in particolare), rimane ancora un prodotto particolare che, finora, ha faticato a vedere la luce – il tanto discusso Bitcoin Exchange Traded Fund (ETF).

Le applicazioni ETF Bitcoin hanno ora una lunga storia di rifiuto da parte della Securities and Exchange Commission (SEC) degli Stati Uniti, con l’ultima delle quali il rifiuto dell’offerta di Wilshire Phoenix nel febbraio 2020. Come nel caso dei precedenti rifiuti, l’ultimo richiedente non è riuscito a dimostrare a sufficienza che il mercato BTC è resistente alla manipolazione.

L’agenzia ormai famoso difensore delle criptovalute, Ancora una volta il commissario della SEC Hester Peirce ha espresso il suo dissenso verso la decisione, affermando:

"Questa linea di disapprovazioni mi porta a concludere che questa Commissione non è disposta ad approvare la quotazione di alcun prodotto che fornirebbe l’accesso al mercato per bitcoin e che nessun deposito soddisferà gli standard in continua evoluzione che questa Commissione insiste ad applicare ai bitcoin correlati prodotti e solo ai prodotti relativi a bitcoin. “

In particolare, lo scorso anno anche Bitwise Asset Management non è riuscito a ottenere l’approvazione dalla SEC per il suo ETF Bitcoin. Il rifiuto ha seguito l’alto profilo dell’azienda tentativo per sedare le “preoccupazioni della Commissione circa la manipolazione del mercato, la custodia, la liquidità, i prezzi e l’arbitraggio” nel mercato Bitcoin in una presentazione dettagliata.

Mentre un ETF Bitcoin approvato dalla SEC attualmente sembra una prospettiva improbabile, non è del tutto fuori dalle possibilità nei prossimi anni. La SEC potrebbe acquisire maggiore fiducia nel prodotto poiché il settore è sempre più istituzionalizzato. Arslanian di PwC ha spiegato a OKEx Insights:

“Continuiamo a vedere professionisti della finanza esperti entrare nello spazio crittografico mentre il settore si evolve e matura. Questo sta dando più conforto non solo agli investitori istituzionali ma anche alle autorità di regolamentazione “.

Quindi, mentre nessuno dovrebbe trattenere il respiro in attesa che un ETF Bitcoin raggiunga i piani di negoziazione degli Stati Uniti, sembra che, dato il costante aumento delle rampe di accesso, delle offerte di futures BTC e del denaro istituzionale che scorre comunque nello spazio, potrebbe non avere importanza.

OKEx Insights presenta analisi di mercato, funzionalità approfondite e notizie curate dai professionisti della crittografia.