Bitcoin su Ethereum: tokenizzare il tuo BTC vale i rischi?

OKEx Insights approfondisce l’appetito emergente per BTC tokenizzato, nonché i rischi intrinseci.

Una delle nicchie in più rapida crescita nel settore delle criptovalute quest’anno è quella del BTC tokenizzato. Gli investitori trovano sempre più valore nell’utilizzare miliardi di dollari di liquidità senza rivali di BTC su diverse blockchain. Soluzioni come Wrapped Bitcoin (WBTC), renBTC, sBTC, tBTC e altre consentono ai titolari di mantenere l’esposizione al prezzo dell’asset digitale dominante beneficiando al contempo di tempi di transazione più rapidi e del potenziale di generazione di reddito passivo della finanza decentralizzata.

Sede dell’ecosistema DeFi più sviluppato, Ethereum è diventata la blockchain preferita sia per i progetti BTC tokenizzati che per i loro utenti. All’inizio del 2020, c’erano circa 1.110 BTC tokenizzati sulla rete. Oggi, Ethereum ospita quasi 153.000 Token ERC-20 che rappresentano BTC. Il loro valore combinato, agli attuali prezzi BTC, è di oltre $ 2,3 miliardi.

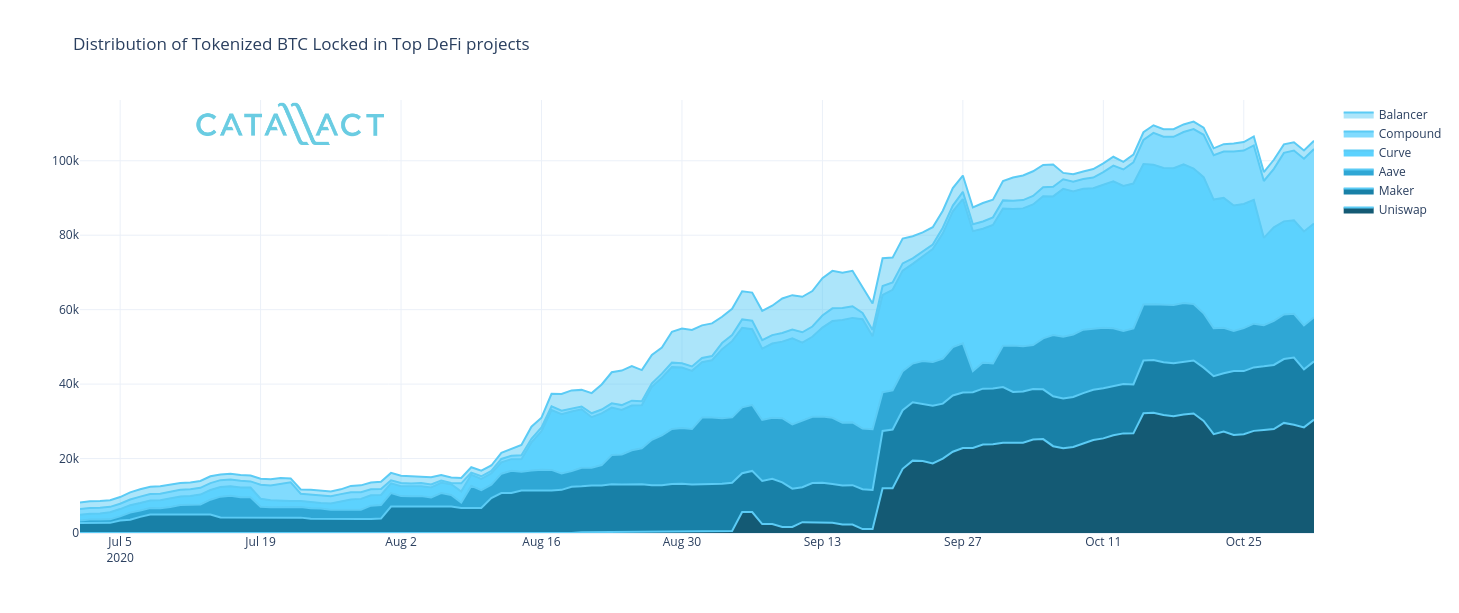

A guidare gran parte di questa crescita è l’esplosione di interesse per la DeFi. Quest’anno il valore totale bloccato dai protocolli di finanza decentralizzata si è ampliato notevolmente. Dopo essersi ripreso dal crollo del settore di marzo, TVL in DeFi ha superato per la seconda volta la soglia di 1 miliardo di dollari a fine maggio. Entro il 26 ottobre, la cifra era pari a quasi 12,5 miliardi di dollari.

In questo articolo, OKEx Insights considera la crescita di BTC sulla blockchain di Ethereum spiegando esattamente cos’è BTC tokenizzato ed esplorando i motivi per cui un utente potrebbe voler portare il valore del proprio BTC su un’altra blockchain. Successivamente, esaminiamo alcuni dei più grandi progetti che stanno tokenizzando BTC e i compromessi tra di loro. Infine, concludiamo con una discussione sul rischio generale associato alla tokenizzazione di BTC e all’integrazione con applicazioni di finanza decentralizzate.

Contents

Cos’è Bitcoin tokenizzato?

Nel gergo dell’industria delle criptovalute, a "moneta" si riferisce a una valuta digitale nativa di una blockchain. BTC è originario della rete Bitcoin. Ether (ETH) è originario della rete Ethereum.

Nel frattempo, a "gettone" è una criptovaluta non nativa della rete blockchain su cui opera. La rete Ethereum, ad esempio, ospita molti token. Questi includono il token COMP di Compound, il token UNI di Uniswap e persino il token OKB di OKEx.

"Tokenizzazione" si riferisce al processo di rappresentazione di un asset non nativo di una particolare blockchain su detta blockchain come token. Attività come valute legali, metalli preziosi e persino opere d’arte sono state tutte tokenizzate su diverse reti blockchain. Quindi anche BTC.

In generale, il processo di tokenizzazione coinvolge una sorta di custode che detiene l’asset non nativo e conia il numero richiesto di token sulla blockchain pertinente. Ogni token che rappresenta un asset dovrebbe essere supportato almeno dallo stesso valore di tale asset. Pertanto, gli utenti possono riscattare l’asset tokenizzato per l’asset effettivo che rappresenta bruciandolo. Con un supporto con un rapporto di almeno 1: 1, il valore di ciascun token rimane almeno uguale al valore di mercato corrente dell’asset reale.

I protocolli che forniscono servizi di tokenizzazione BTC in genere contengono BTC o altre garanzie con un custode centralizzato, una macchina virtuale o un contratto intelligente. La natura del custode stesso determina il processo con cui vengono coniati i nuovi token supportati da BTC. Diverse soluzioni presentano inoltre agli utenti una propria serie di rischi, nonché vantaggi e svantaggi.

Una volta coniati, i possessori possono utilizzare il loro BTC tokenizzato per interagire con vari protocolli DeFi. Possono anche scambiarli sui mercati secondari, fornendo un modo aggiuntivo per ottenere un’esposizione al prezzo di BTC per coloro che non lo detengono già.

Perché tokenizzare Bitcoin?

BTC è, di gran lunga, la valuta digitale più affermata. Quasi 12 anni dopo il suo inizio, è leader del settore per quasi tutte le misure. La sua capitalizzazione di mercato di $ 240 miliardi rappresenta oltre il 60% dell’intero mercato delle criptovalute. Nel frattempo, l’hashrash della rete, una misura della sua sicurezza complessiva, continua a sminuire quelli di tutte le altre valute digitali combinate.

Il record storico di Bitcoin, il suo robusto modello di sicurezza e la sua capitalizzazione di mercato relativamente ampia fanno di BTC una presa relativamente stabile per molti investitori. Inoltre, la semplice funzionalità della rete riduce i rischi tecnici che deve affrontare. Questi fattori, insieme al suo limite di offerta difeso con veemenza di 21 milioni di BTC, lo rendono il candidato più forte per una riserva di valore nel settore delle criptovalute oggi. La recente inclusione di BTC nei bilanci di società quotate in borsa come MicroStrategy, Square e altre ne è una testimonianza.

Tuttavia, la rete ha i suoi limiti. Le transazioni sono lente rispetto ad altre reti blockchain. Mentre il tempo di blocco di 10 minuti di Bitcoin e la relativa mancanza di complessità tecnica in realtà rafforzano la sicurezza complessiva della rete, questi fattori limitano l’attrattiva dell’utilizzo di BTC per alcuni tipi di applicazioni, come le app DeFi, che attirano gli utenti su altre reti blockchain.

Per combattere questo, alcuni sviluppatori si sono impegnati a portando funzionalità di contratto intelligente alla rete Bitcoin. Tuttavia, la maggior parte dei progetti dipendenti da contratti intelligenti favoriscono altre blockchain. Con i suoi tempi di transazione più rapidi, opzioni di programmazione più diversificate e l’estensione la più grande comunità di sviluppatori, Ethereum è diventata la rete di riferimento per coloro che creano applicazioni decentralizzate. In quanto tale, la rete vanta il settore DeFi più ampio e vivace. Non è quindi una sorpresa vedere Ethereum in testa anche in termini di numero di BTC tokenizzati che supporta.

Ilya Abugov, responsabile di OpenData presso DappRadar, un aggregatore di dati per applicazioni decentralizzate, ha dichiarato a OKEx Insights:

"L’ecosistema DeFi di Ethereum consente agli utenti di mettere a frutto il proprio capitale e non ci sono molte opzioni per i possessori di BTC che rivaleggiano con i rendimenti disponibili in DeFi."

Gli sviluppatori dietro progetti BTC tokenizzati vedono l’enorme liquidità della criptovaluta come un’opportunità per incoraggiare l’espansione della finanza decentralizzata, senza necessariamente richiedere nuovi capitali per entrare nel settore delle criptovalute. Senza sfruttare la liquidità di BTC, la crescita del settore è limitata dalla dimensione delle capitalizzazioni di mercato delle reti molto più piccole su cui sono costruite le app DeFi.

Con circa $ 11,5 miliardi di valore totale bloccato oggi, la finanza decentralizzata rappresenta ancora una piccola frazione del tradizionale settore dei servizi finanziari, che è previsto per superare i $ 26,5 trilioni entro il 2022. Date le dimensioni e l’età della nicchia DeFi, assorbire la liquidità BTC darebbe sicuramente al settore una maggiore legittimità a coloro che nella finanza non stanno ancora prestando attenzione al settore delle criptovalute.

Il numero di BTC tokenizzati su Ethereum mostra che esiste già una domanda significativa per portare liquidità BTC ad altre blockchain. Le 2.700 monete tokenizzate sulla rete sei mesi fa sono ora aumentate a oltre 150.000.

Attribuendo la rapida crescita di BTC tokenizzata all’espansione di DeFi, il direttore operativo di Ren Project, Michael Burgess, ha dichiarato a OKEx Insights:

"È la prima volta che le persone possono mantenere l’esposizione a BTC e allo stesso tempo ottenere un rendimento interessante sull’asset senza autorizzazione. Questa combinazione di attributi, insieme alla frenesia dei raccolti durante l’estate, ha portato alla crescita che abbiamo visto."

Allo stesso modo, Carolyn Reckhow, responsabile dello sviluppo aziendale e della strategia di Keep Network, considera naturale l’utilizzo di BTC sulla rete Ethereum, in particolare data la proliferazione di opportunità di generazione di reddito passivo in DeFi:

"Bitcoin sarà sempre l’originale “finanza decentralizzata”. Allo stesso tempo, il 2020 ha presentato nuove opportunità per guadagnare in Ethereum DeFi, man mano che l’ecosistema cresce. Ha senso che i possessori di BTC vogliano partecipare in modo coerente con i loro valori e priorità."

Bitcoin su Ethereum: i progetti più grandi

Bitcoin avvolto (WBTC)

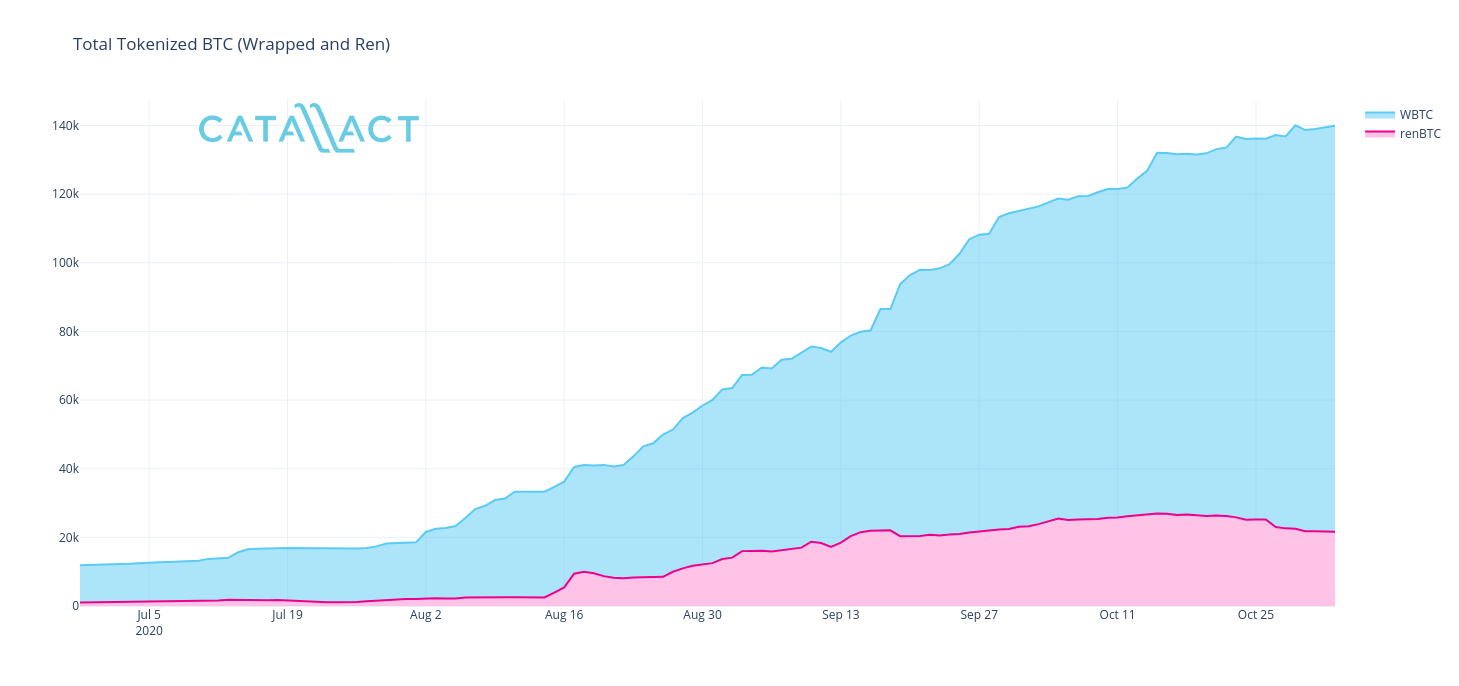

Lanciato all’inizio del 2019 dai progetti esistenti Kyber, Ren e BitGo, Wrapped Bitcoin (WBTC) è di gran lunga il progetto più consolidato che tokenizza BTC oggi. Attualmente ci sono oltre 123.000 WBTC su Ethereum. In termini legali, il valore totale è vicino a $ 1,9 miliardi, al momento della scrittura.

WBTC si affida a un custode centralizzato per supervisionare l’archiviazione delle monete BTC, nonché il successivo conio e incendio di WBTC. Quando gli utenti vogliono coniare WBTC, lo fanno tramite uno dei commercianti del progetto. Il commerciante inoltra la richiesta al depositario, che conia il WBTC in base al numero di BTC presi in custodia. I singoli commercianti e custodi sono approvati dall’organizzazione autonoma decentralizzata del progetto, comunemente denominata DAO.

Sebbene sia chiaramente un’implementazione centralizzata, WBTC si sforza di mantenere la massima trasparenza possibile. Gli utenti possono visualizzare il file indirizzi di custodia in cui sono detenuti i fondi e confrontarli con il numero di WBTC coniate sulla rete Ethereum. Grazie alla natura pubblica delle blockchain di Bitcoin ed Ethereum, provare le riserve complete di WBTC circolanti è molto facile.

Secondo il sito web WBTC, attualmente ci sono 26 commercianti. Questi includono i principali progetti DeFi come Maker, Ren, Set Protocol e Aave. Nel frattempo, ci sono 17 membri del DAO della piattaforma. Chi ha familiarità con la finanza decentralizzata riconoscerà nomi come Gnosis, OmiseGO, bZx e Kyber, che sono tutti membri della DAO.

La protezione del BTC degli utenti in quanto unico custode del progetto è BitGo. Sebbene fare affidamento su un unico custode possa suonare un campanello d’allarme per alcuni lettori, l’azienda è uno dei custodi più importanti del settore. È regolamentato dalla Division of Banking in South Dakota e vanta un $ 100 milioni di assicurazione polizza dei Lloyd’s di Londra.

Nonostante le sue credenziali, BitGo rappresenta ancora una terza parte fidata. Per molti nel settore, questo è in contrasto con l’etica stessa della criptovaluta. Allo stesso modo, anche l’obbligo di conformarsi alle normative antiriciclaggio, come gli assegni Know Your Customer, che richiedono di rivelare la propria identità prima di coniare WBTC. Per questi motivi, altri progetti hanno tentato di portare BTC sulla rete Ethereum in modo più minimizzato dalla fiducia.

RenBTC

Il secondo più grande progetto di tokenizzazione di BTC su Ethereum è alimentato dalla Ren Virtual Machine (RenVM). I token supportati da BTC che crea sono noti come token renBTC. Attualmente ci sono più di 25.000 renBTC, per un valore di circa $ 320 milioni, su Ethereum.

Il RenVM è una rete di macchine note come Darknodes. La macchina virtuale funge da custode per gli utenti creando un unico indirizzo di deposito BTC a cui gli utenti devono inviare BTC. La chiave privata di questo indirizzo viene mantenuta completamente segreta, anche dai nodi. Una volta confermata la transazione, RenVM conia il numero appropriato di renBTC da utilizzare con le applicazioni DeFi supportate.

Essendo una rete senza autorizzazione, chiunque può eseguire un Darknode RenVM. Tuttavia, la registrazione richiede che gli operatori puntino 100.000 token REN. Ciò garantisce che un utente non possa sovraccaricare la rete con Darknodes che controlla per giocare a proprio favore con il funzionamento della macchina virtuale. Gli operatori di Darknode sono incentivati a partecipare onestamente da una quota delle commissioni di transazione addebitate a coloro che utilizzano il RenVM.

A differenza di WBTC, che richiede agli utenti di conformarsi ai requisiti normativi AML e KYC, renBTC – e la macchina virtuale che lo alimenta – si concentra sulla privacy. Utilizza varie tecniche crittografiche per garantire che tutti i processi – input, output e stato – siano tenuti segreti a tutti i partecipanti, inclusi gli operatori di Darknode. Come delineato in documentazione del progetto, RenVM incorpora Shamir’s Secret Sharing, zkSNARKs e un protocollo di calcolo multiparty sicuro per ottenere questa funzionalità incentrata sulla privacy.

Oltre ad essere un modo più privato e minimizzato dalla fiducia per portare liquidità BTC ad altri blockchain, RenVM offre ulteriori vantaggi. In primo luogo, la sua componibilità consente ai progetti DeFi di aggiungere l’operatività inter-blockchain nelle proprie applicazioni, rendendo l’esperienza utente più fluida. Il direttore operativo di Ren, Michael Burgess, ha dichiarato a OKEx Insights come ciò potrebbe avere un impatto sulla crescita più ampia del settore delle criptovalute:

"Man mano che RenVM si espande ad altre blockchain, gli utenti saranno in grado di interagire con asset nativi (come BTC) e non sapere su quale L1 sottostante si trovano le dApp – il che, a nostro avviso, sposterà l’interoperabilità nel mainstream e avrà un profondo impatto su l’esperienza utente dell’ecosistema e la successiva adozione."

Inoltre, essendo interamente basato su protocollo, il conio delle risorse utilizzando RenVM richiede poco più tempo di quello necessario per confermare le transazioni sulle blockchain che collega. Questo lo rende molto più veloce dei sistemi che richiedono l’autorizzazione centrale.

Burgess ha commentato:

"Nessun altro meccanismo di asset wrapping può spostarsi da e verso Ethereum così rapidamente e in modo efficiente in termini di capitale. Tutte le altre varianti hanno ostacoli UX che impediscono questo livello di fluidità ed efficienza del capitale."

Mantieni tBTC di rete

WBTC e renBTC non sono gli unici sforzi per portare la liquidità di BTC al settore in espansione della finanza decentralizzata. Mentre HBTC di Huobi e imBTC di Tokenlon si basano entrambi su servizi di custodia centralizzati – simili a quelli di WBTC – altri si sforzano di rappresentare BTC su Ethereum in un modo che si adatta meglio all’etica del più ampio settore delle criptovalute.

Tra questi c’è tBTC di Keep Network. Questa tokenizzazione di BTC utilizza nodi di firma selezionati casualmente e sovra-garantiti per prendere in custodia i BTC degli utenti. Questi firmatari ricevono una quota delle commissioni pagate dagli utenti della piattaforma e sono mantenuti onesti da un’obbligazione di ETH del valore del 150% del BTC in loro custodia. Al momento, ci sono circa 1.000 tBTC (~ $ 15 milioni) in circolazione, rendendolo una delle implementazioni più piccole di BTC tokenizzato.

Nonostante rappresenti una quota minore del BTC tokenizzato su Ethereum, coloro che stanno dietro tBTC credono che attualmente rappresenti l’implementazione più ideologicamente allineata con Bitcoin. Nelle stesse parole di Reckhow:

"tBTC è costruito per essere coerente con i valori e le priorità dei possessori di Bitcoin. Ciò significa dare la priorità al decentramento e alla sicurezza. tBTC è completamente senza fiducia, il che significa che nessun intermediario deve firmare per riscattare tBTC per BTC in qualsiasi momento."

sBTC

Gli sviluppatori dietro la piattaforma decentralizzata di trading di derivati Synthetix hanno escogitato un altro approccio per rappresentare il valore di Bitcoin sulla rete Ethereum. Il suo token sBTC è in realtà una rappresentazione sintetica del valore di BTC. A differenza di WBTC, renBTC e tBTC, sBTC non è supportato da BTC. Invece, il token SNX di Synthetix fornisce la garanzia necessaria per coniare i token sBTC. Gli utenti che desiderano coniare sBTC devono bloccare SNX per un valore di circa il 700% del valore del BTC. Questa sovra-collateralizzazione è necessaria per proteggere il sistema da un improvviso calo del prezzo di SNX rispetto a quello di BTC.

Dato che sia SNX che sBTC operano sulla blockchain di Ethereum, le risorse rappresentate da Synthetix non collegano realmente le blockchain allo stesso modo delle altre soluzioni. Il sistema non prevede BTC effettivi. Pertanto, sBTC non può essere convertito in BTC. Pertanto, sBTC consente ai trader di assumere un’esposizione solo al prezzo di BTC e non porta alcuna della vasta liquidità del mercato BTC alla rete Ethereum.

Problemi sollevati da diverse implementazioni di Bitcoin con token

Nessuno degli sforzi per portare Bitcoin su Ethereum è attualmente privo di inconvenienti. Il principale – almeno per ora – è il requisito di avere fiducia in un’entità centrale. In definitiva, la pressione esterna su coloro che esercitano il controllo centrale di tali sistemi potrebbe comportare la censura delle transazioni e persino il sequestro di BTC in custodia.

Con WBTC, HBTC e imBTC, tale controllo centrale è reso abbastanza esplicito. Il BTC in custodia è tenuto in wallet controllati da un’entità centrale. Gli utenti credono che questa entità centrale detenga effettivamente una moneta per ogni BTC tokenizzato in circolazione e che non scomparirà improvvisamente con il contenuto del suo portafoglio di custodia. Ciò che non è così chiaro, tuttavia, è il livello di controllo centrale comandato da coloro che stanno dietro le soluzioni che affermano di offrire la tokenizzazione di BTC in modo più minimizzato dalla fiducia.

Sia tBTC che renBTC hanno già attirato critiche sulle proprie affermazioni di decentralizzazione. Il 26 agosto 2020, la Fondazione Wanchain ha pubblicato un file Post medio in cui ha identificato discrepanze tra le affermazioni di renBTC e la sua effettiva attuazione. Ha affermato che tutti i BTC in custodia di RenVM sono rimasti in un unico indirizzo BTC. Il controllo di quella chiave privata consentirebbe a un utente malintenzionato di trasferire tutti i BTC che il progetto ha in custodia a qualsiasi indirizzo sulla rete.

Il progetto Ren ha risposto con un post tutto suo, ragionare sul fatto che il pieno decentramento sin dall’inizio invita i propri problemi. I bug del software, in particolare quando si tratta di software complesso e all’avanguardia, sono comuni. Pertanto, il progetto Ren sta seguendo un roadmap verso ciò che descrive come pieno decentramento.

Il post ha rivelato che coloro che stanno dietro al progetto potrebbero effettivamente collaborare internamente per accedere a quei fondi in custodia di RenVM. Tuttavia, ha affermato che ci sono "forti incentivi a non farlo." Questi includono "buttando via anni di duro lavoro e reputazione," così come potenziali ramificazioni legali e la lista nera dei beni rubati, limitando l’efficacia di tale truffa di uscita. In definitiva, gli utenti devono fidarsi che non ci saranno collusioni.

Un problema precedente, questa volta con tBTC, ha evidenziato sia i problemi di centralizzazione sia il modo in cui il pieno decentramento sin dall’inizio può presentare i propri rischi. Solo un paio di giorni dopo il lancio di tBTC nel maggio 2020, il team di Keep Network è stato costretto a farlo attiva una pausa di deposito funzione scritta nel codice del progetto. Attivando quello che ha chiamato "leva rossa," il team è stato in grado di prevenire la perdita dei fondi degli utenti mentre affrontava i problemi con il suo sistema di firma dei vincoli. Senza tale controllo centrale, le vulnerabilità identificate potrebbero essere state sfruttate.

Come il progetto Ren, la rete Keep sta procedendo verso il pieno decentramento per tBTC. Delinea un processo scaglionato per rimuovere i punti centrali di fiducia. Questo ha lo scopo di consentire la risoluzione dei problemi iniziali pur mantenendo il controllo su alcuni aspetti del sistema al fine di proteggere i partecipanti alla rete da vulnerabilità impreviste. Evidentemente, tuttavia, c’è ancora qualche requisito di fiducia degli utenti in queste soluzioni apparentemente ridotte al minimo.

Gli sforzi per sostituire i custodi centralizzati quando si collegano diversi blockchain possono adattarsi meglio alla natura decentralizzata della criptovaluta stessa, ma la loro relativa complessità invita anche nuovi potenziali vettori di attacco. Come nel caso di molti protocolli di criptovaluta, i difetti nel loro codice, se sfruttati, potrebbero comportare una perdita di fondi degli utenti. Questa è una considerazione importante per chiunque stia considerando di tokenizzare le proprie partecipazioni in BTC.

Parlando con OKEx Insights, Abugov ha commentato il compromesso tra i servizi di custodia centralizzati e coloro che tentano di fornire la tokenizzazione BTC in modo minimizzato dalla fiducia:

"Alcuni potrebbero dire che gli utenti al dettaglio non comprendono la tecnologia alla base dei loro prodotti finanziari centralizzati, hanno solo bisogno che funzionino. Potrebbe essere vero ma, con i prodotti centralizzati, esiste una parte responsabile identificata. Esistono procedure per ciò che accade se le cose vanno male. In DeFi, ce n’è molto meno."

Rischi generali e carenze dei BTC tokenizzati su Ethereum

Rischio di contratto intelligente

Data la crescita di BTC su Ethereum quest’anno, è chiaro che c’è molta richiesta da parte dei possessori di BTC per far funzionare il valore dei loro investimenti nel settore DeFi in forte espansione di Ethereum. Tuttavia, è importante considerare i rischi intrinseci della DeFi prima di tentare di interagire con applicazioni finanziarie decentralizzate.

Come OKEx Insights ha esplorato in precedenza, la componibilità delle applicazioni DeFi crea una superficie di attacco potenzialmente vasta per coloro che cercano di sfruttare le vulnerabilità nel codice. In numerose occasioni durante il 2020, i contratti intelligenti sono stati prosciugati da opportunisti e attori malintenzionati, allo stesso modo. Naturalmente, molti attacchi hanno preso di mira progetti completamente non certificati, che possono anche offrire opportunità di generazione di reddito passivo utilizzando BTC tokenizzato.

Concesso, numeri in crescita dei progetti DeFi sta ora optando per servizi di audit di contratti intelligenti. Tuttavia, anche i progetti controllati possono presentare dei rischi. La natura aperta e priva di autorizzazioni del settore e l’interoperabilità dei diversi protocolli possono creare vulnerabilità difficili da percepire fino a quando i sistemi non saranno attivi e con in gioco capitale reale. In una nicchia nuova e complessa come la DeFi, che coinvolge somme di denaro sempre più elevate, è difficile credere che i revisori contabili possano rendere conto di ogni possibile exploit.

Burgess ha dichiarato a OKEx Insights sul rischio di aggravamento connesso alla tokenizzazione di Bitcoin:

"Portando una risorsa su Ethereum (tramite tokenizzazione) e depositandola in un’app DeFi, si aumenta il rischio di blockchain di Bitcoin, il rischio di blockchain di Ethereum, il rischio del modello tokenizzato e il rischio dell’app DeFi (contratto intelligente). Per le risorse tokenizzate in DeFi, questo è inevitabile e dovrebbe essere comunicato agli utenti, in modo che possano prendere decisioni informate su quale modello e profilo di rischio si adattano meglio alle loro esigenze."

Allo stesso modo, i progetti possono cambiare il loro codice dopo aver ricevuto una valutazione positiva da una società di revisione. Tali modifiche possono introdurre nuovi vettori di attacco. Coloro che interagiscono con tali protocolli con BTC tokenizzato (o qualsiasi risorsa digitale, per quella materia) possono essere a rischio, nonostante i controlli precedenti del progetto.

Abugov ha commentato i rischi associati sia ai protocolli Bitcoin tokenizzati che al settore DeFi più in generale:

"Penso che ci sia un rischio aggiuntivo. Negli ultimi mesi abbiamo visto diversi progetti subire vari attacchi. I token BTC creano almeno un livello aggiuntivo di rischio tecnologico. È stato detto prima che, al momento, lo spazio assomiglia a un grande “beta test”. Quindi, sarebbe utile se coloro che usano le applicazioni capissero cosa stanno usando."

I prezzi del gas spingono Bitcoin verso altre reti

Un ulteriore difetto dell’interazione con Ethereum DeFi tramite BTC tokenizzato riguarda la scalabilità. Non solo la quantità di BTC e TVL nelle applicazioni DeFi sulla rete è cresciuta rapidamente quest’anno, ma anche le commissioni di transazione.

Ogni interazione con le applicazioni basate su Ethereum richiede l’aggiornamento della blockchain. Con la DeFi che guida la domanda di spazi a blocchi, i prezzi del gas sono aumentati a livelli che costano tutti, tranne i più ricchi, anche per l’utilizzo di questi servizi finanziari presumibilmente aperti e accessibili.

Le carenze della blockchain di Ethereum, nella sua attuale implementazione, stanno incoraggiando i fautori di altre piattaforme compatibili con gli smart contract a perseguire più seriamente lo sviluppo della DeFi. La rete TRON, ad esempio, lo è stata tentando di posizionare stessa come una piattaforma molto più economica per la finanza decentralizzata. Sforzi come il Justswap DEX, pearl.finance, salmon.finance e altri prendono tutti in prestito non solo dalla funzionalità delle loro controparti basate su Ethereum, ma anche dal loro marchio irriverente. Altri concorrenti di Ethereum che vedono un aumento dello sviluppo DeFi includono Polkadot, EOS e Cosmos.

Con le opzioni per gli utenti DeFi in crescita, non sorprende vedere soluzioni BTC tokenizzate che ora forniscono ponti tra la blockchain di Bitcoin e le reti non Ethereum. BitGo ha annunciato alla fine di settembre che stava lavorando con TRON a portare WBTC alla rete. Nel frattempo, la soluzione casalinga di TRON lo è SOLO BTC. Allo stesso modo, Interlay sta lavorando Il primo BTC tokenizzato di Polkadot implementazione, PolkaBTC, che dovrebbe entrare in funzione all’inizio del 2021.

Dovresti tokenizzare il tuo file BTC?

Se la sicurezza è la tua preoccupazione principale, la risposta potrebbe essere "no." Tutti i metodi esistenti di tokenizzazione di BTC su Ethereum presentano alcuni rischi aggiuntivi per la sicurezza. Burgess lo riassume bene:

"Il posto più sicuro per BTC e altre risorse è nella loro catena nativa. Nessuna eccezione. Tutti i modelli tokenizzati (renBTC, WBTC, tBTC, ecc.) Comportano il rischio e affermare il contrario è falso. Gli utenti devono esserne consapevoli."

Tuttavia, i possessori di BTC per un valore totale di circa 2 miliardi di dollari si sono presi questo rischio. La maggior parte di loro preferisce il modello centralizzato di custodia del WBTC al posto di sistemi più complessi come quelli verso cui si stanno muovendo il Progetto Ren e Keep Network.

Commentando che prevede una continua richiesta di tali soluzioni centralizzate nel mercato istituzionale, Reckhow ha parlato con OKEx Insights dei compromessi tra progetti di tokenizzazione BTC centralizzati e minimizzati in termini di fiducia, in termini di rischio:

"Gli utenti dovrebbero comprendere e qualificarsi per se stessi le tecnologie che selezionano e utilizzarle se accettano i rischi. C’è molta varianza tra i progetti e i protocolli DeFi e crittografici. Con i progetti centralizzati, i rischi risiedono nella necessità di fidarsi di una terza parte per quanto riguarda la sicurezza o il rischio di rehypothecation (cioè il rischio di Bitfinex) e, con progetti più decentralizzati, stai esaminando i rischi di contratto tecnico / intelligente."

Il fatto che WBTC, con la sua custodia assicurata ma centralizzata leader del settore, continui a rappresentare più di tre quarti di tutti i BTC su Ethereum indica la propensione al rischio del mercato. Mentre gli utenti sono felici di assumersi il rischio di contratti intelligenti per la potenziale ricompensa dell’interazione con i protocolli DeFi, c’è poco da guadagnare e molto da perdere scegliendo di utilizzare una delle soluzioni minimizzate dalla fiducia. Dopotutto, stiamo parlando di affidare a sistemi nuovissimi, complessi e scarsamente testati la risorsa più preziosa del mondo crittografico.

OKEx Insights presenta analisi di mercato, funzionalità approfondite e notizie curate dai professionisti della crittografia.