集中交易量如何说明DeFi的兴衰周期

利用Kaiko提供的数据,OKEx Insights研究了2020年DeFi的兴衰周期.

随着2020年即将结束,去中心化金融业被证明是区块链和加密货币行业当年最热门的领域之一.

夏季,随着数百万美元流入各种协议,DeFi收益农业(一种锁定加密资产以换取代币奖励的过程)爆炸式增长,但当9月超高收益率消失时,市场迅速降温。泡沫破灭后,第二个月许多DeFi代币的最高价格都遭受了重创.

但是,部分原因是BTC价格飙升以及对以太坊2.0的第0阶段在12月1日推出的预期,围绕DeFi的乐观情绪正在恢复-DeFi代币的价格也已恢复.

同时,由于许多交易所已迅速列出新的DeFi代币,因此像OKEx这样的集中式交易所在提高DeFi项目的普及性方面也发挥了重要作用。根据OKEx的8月微结构报告,DeFi代币仅占OKEx总现货交易量的19%。这个数字在9月跃升至25%.

由提供的数据 区块链分析公司Kaiko, OKEx Insights分析了在集中交易所交易的多个DeFi代币,旨在为市场参与者提供随着时间变化对此类代币需求变化的不同看法。检查的10个令牌为:

- 平衡器(BAL)

- 复合(COMP)

- 曲线(CRV)

- 开伯网络(KNC)

- 链环(LINK)

- 太阳

- SushiSwap(寿司)

- Uniswap(UNI)

- 年财务(YFI)

- DFI.money(YFII)

DeFi周期,一目了然

今年在DeFi领域发生的一些最重要的事件包括:

- 7月中旬,yearn.finance的治理令牌YFI推出了

- Curve及其治理令牌CRV于8月13日发布

- SushiSwap在8月28日添加了SUSHI代币以鼓励流动性提供者,从而对分散式交换协议Uniswap的吸血鬼攻击

- Uniswap在9月17日向其社区空投了其治理令牌UNI

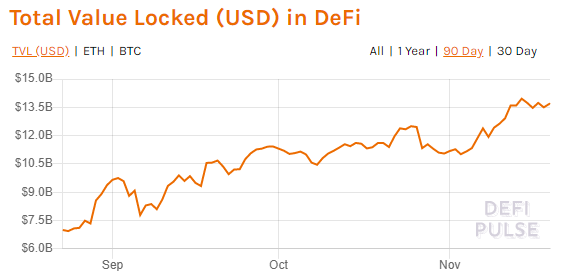

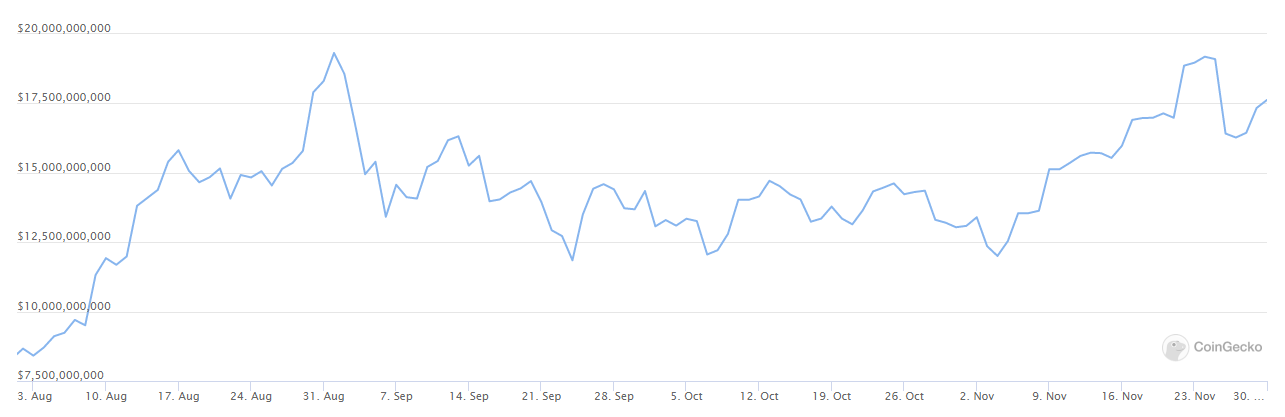

分散的总价值(仅表示分散在DeFi智能合约中的资本总额)从7月初的10亿美元激增至9月初的97.5亿美元,这是新兴市场爆炸式增长的高峰。 9月2日,以太坊的交易费用被推至历史最高水平,平均每笔交易为0.032 ETH(当时价值约15美元)。然后,DeFi中的TVL出现了最大的回撤,在9月初仅四天的时间里,从97.5亿美元的高位跌至77.9亿美元.

在传统和加密货币市场遭受重创之际,9月份从DeFi协议迁移过来。这转化为DeFi代币的抛售,这进一步推低了其价格。但是,此后锁定的总值恢复了上升,并有各种曲折。同样,11月份所有DeFi项目的总市值总体上一直在增长,尽管这一数字仍未从9月2日的历史高点195.5亿美元中恢复。.

随着BTC的价格在9月3日暴跌近10%,从11,500美元跌至10,000美元,DeFi泡沫最终破裂也就不足为奇了。在代币价格暴跌后,超高收益率已不复存在,而农业收益率逐渐回落至更符合其高风险水平的范围。 BTC在40天后恢复了$ 11,500,但是DeFi代币通常经历了长时间的下跌,直到11月初才反弹.

交易量揭示了交易所用户的偏好变化

夏季和秋季初的DeFi热潮使集中交易的用户渴望建立或对冲他们的DeFi风险。到9月底,OKEx已在平台上列出了50个DeFi代币,提供了其中8个DeFi代币的硬币保证金掉期和27个其中的USDT保证金掉期-尽管某些掉期未能及时启动以赶上高峰期。八月下旬至九月初.

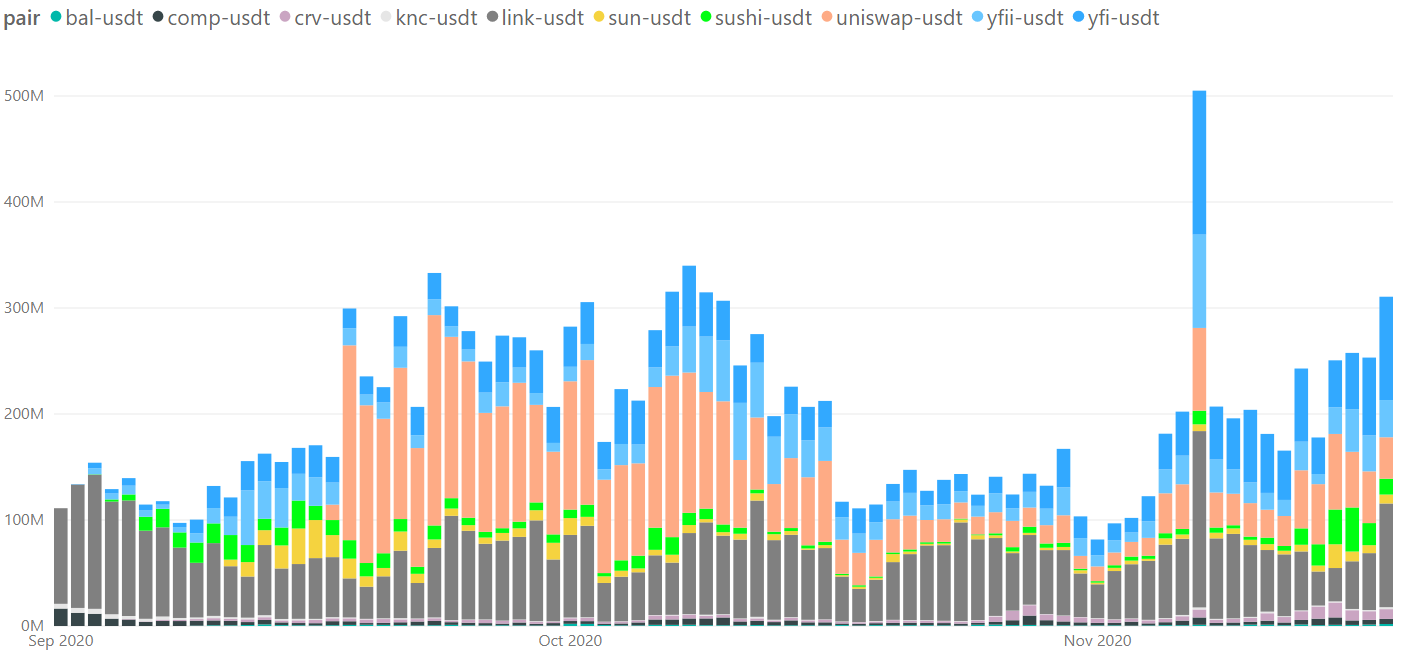

OKEx Insights使用了来自Kaiko的数据,检查了10次高容量DeFi令牌交换。掉期的数量表明,交易用户对交易新创建的DeFi代币和收益农场代币的兴趣一直很强烈,至少可以这样说。.

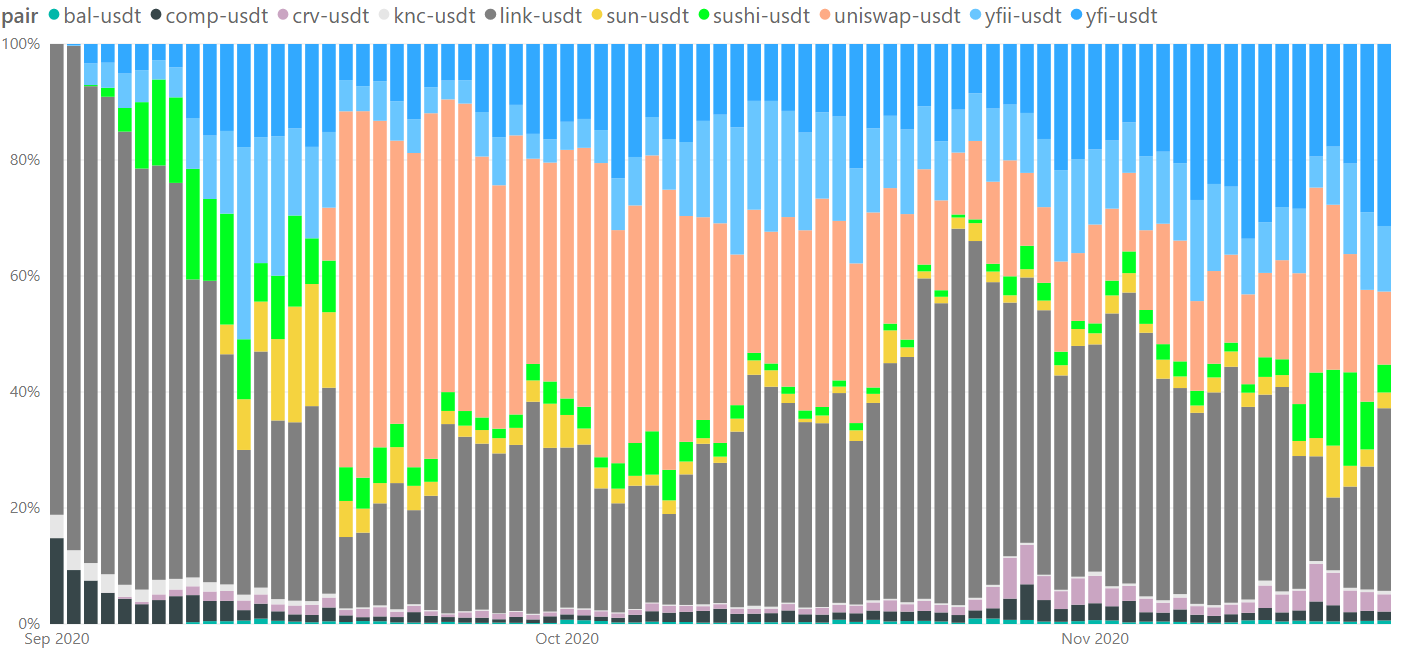

在9月之前,DeFi的长期市值领先者LINK主导了所选择的10个代币的交易量的80%。 OKEx的SUSHI永久掉期的到来开始蚕食了LINK的支配地位。到9月6日,SUSHI的永久掉期交易量已激增至1000万美元,与LINK的统治地位相距10%的份额。在接下来的一周里,DeFi交易量继续进一步增长,到9月12日,YFII和YFI的掉期交易量分别达到5100万美元和2800万美元。结果,LINK的交易量迅速下降,主导地位跌破了该水平。 25%.

UNI永久掉期在OKEx上的上市是9月份的下一个亮点,这使得该交易所的交易量显着增加。在交易的第二天,UNI的永久掉期量达到了1.83亿美元,占所选10种代币日内交易量的70%,与SUSHI的市场热情相差悬殊。直到10月中旬,UNI的受欢迎程度一直保持,直到LINK再次使交易量翻转,随后交易员对UNI的热情迅速下降.

此外,我们观察到由于DeFi代币价格的持续下跌,整个DeFi掉期交易量在10月下半月急剧下降,由于其巨大的波动性,YFI和YFII在总交易量中获得了更大的份额。例如,YFI在大约50天内从$ 40,000的高位下跌至$ 8,000。在这次低迷期间,市场参与者不再交易DeFi代币.

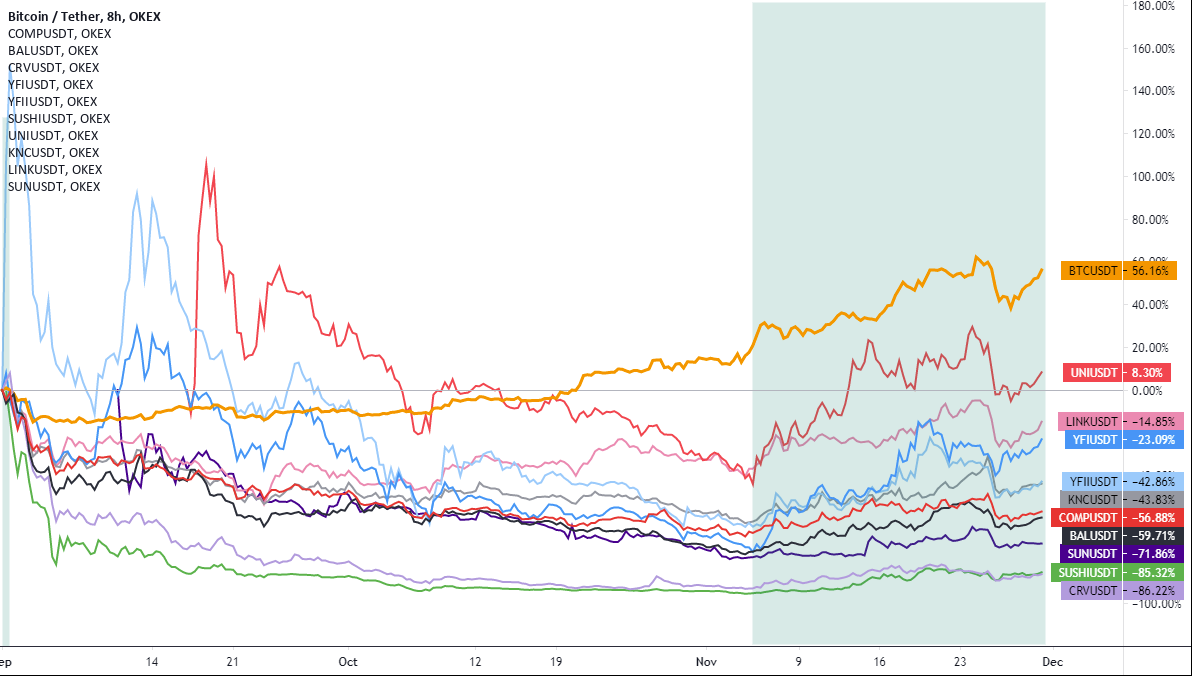

这些新的DeFi代币的价格触底反弹始于11月5日,当时BTC的价格从14,000美元上涨至近16,000美元。 UNI的价格在跌至1.80美元的低点后,当天就恢复了14%。自那时以来,DeFi代币的价格一直跟随BTC的急剧上涨,其中许多在11月的表现都超过了BTC。.

就掉期交易量而言,LINK在DeFi总交易量中所占的百分比再次下降-例如,YFI从11月1日的1500万美元反弹至11月18日的9700万美元。掉期交易量.

检查上面显示的交易量时,我们看到一个异常值是11月7日,这是一个非常沉重的交易日-YFI,YFII和LINK交易量达到两个半月以来的最高水平。这恰逢一天,拜登成为当选总统,按照广泛的共识,在美国。此事件引发了集中交易所的交易热潮,而Uniswap等去中心化交易所则没有。 YFI当天的走势特别动荡,从11,800美元上涨至17,500美元的高点,然后收盘约14,000美元。然而,与此同时,BTC盘中下跌了近5%,价格波动了9%.

另一个有趣的观察结果是,在Uniswap于11月17日结束其第一阶段的流动性采矿之前的一周,SUSHI的交易量迅速增长。 SUSHI在11月12日之后的平均每日交易量从不到1000万美元跃升至超过2000万美元,这表明市场参与者将UNI奖励的结束视为SUSHI的积极事件。当涉及去中心化交易所时,这种情绪更清楚地反映在DeFi中TVL的变化中,即流动性提供商将其资金从Uniswap转移到SushiSwap或其他收益农业项目.

集中交易受益于Uniswap的空投

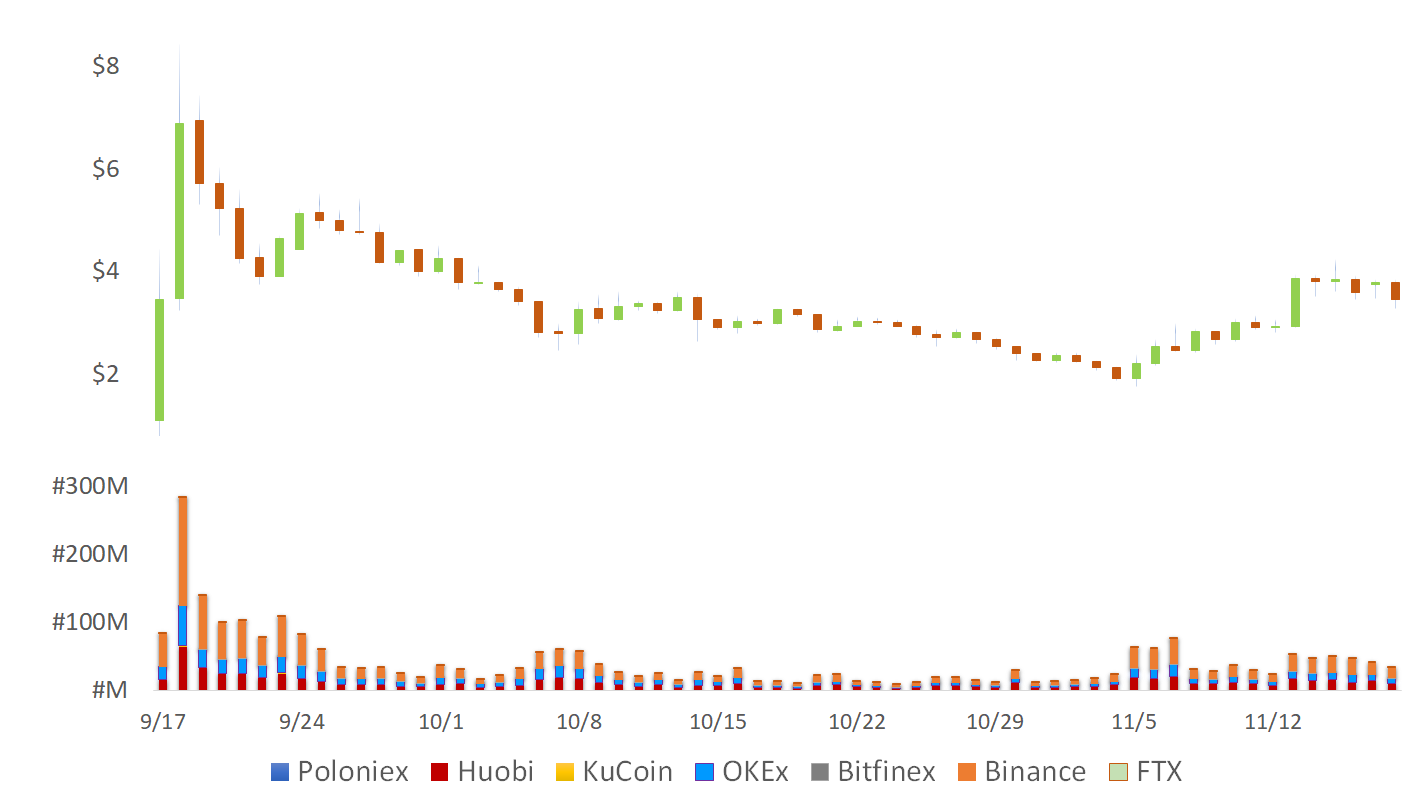

Uniswap的空投400 UNI(当时价值1200美元)在9月17日引起了FOMO情绪高潮,因为每个人都想获得UNI奖励。此后,一些集中交易所立即将UNI列出。 OKEx甚至提供了用于UNI交易的全套工具-包括现货交易,保证金交易,掉期交易和硬币保证金永久掉期。在集中交易中,UNI的交易量达到了惊人的高水平.

根据Kaiko的数据,在发行第二天的零售狂潮中,UNI的价格翻了三倍,在七个选定的交易所中,其现货交易量达到了2.84亿UNI,约合20亿美元。那天,OKEx上的UNI现货交易量是BTC现货交易量的1.2倍。在币安,这个数字是2.11倍。对于山寨币来说,这是一个非常令人印象深刻的交易量,这说明了市场上对去中心化交易所的治理令牌的需求.

尽管UNI的上市为集中交易所带来了极高的交易量,但疯狂的交易量仅持续了一周。自9月26日以来,UNI的现货交易量急剧下降。 11月5日之后交易量出现反弹,但与交易的第一周相去甚远.

尽管UNI已在10个所检查的硬币之间进行集中交易的时间最短,但其价格和数量趋势显示了DeFi令牌的典型周期-即迅速上升至逐渐冷却,然后合理恢复。在短短两个月内,UNI经历了这一周期.

集中交易为DeFi提供了套期保值工具和提款场所

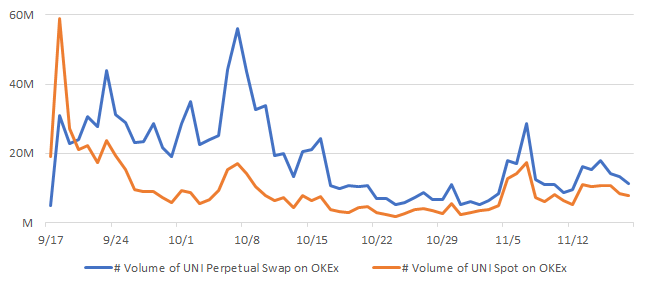

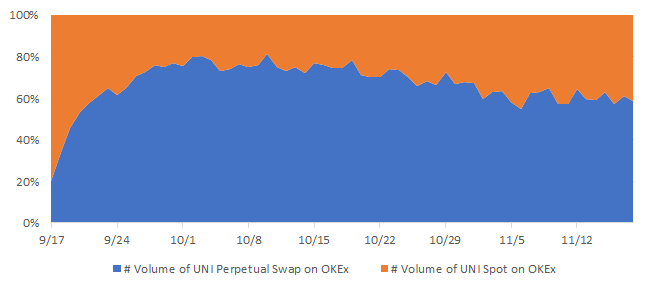

当比较UNI的现货和OKEx上的永久掉期交易之间的交易量变化时,我们观察到其交易量受到9月17日市场动荡的空投以及随后的流动性挖掘过程的严重影响.

UNI的现货交易量在交易的前三天超过了永久掉期的交易量-这是一笔不小的壮举,因为掉期可以通过高杠杆达到更高的交易量。这意味着许多UNI奖励已从Uniswap转移到集中交易,以牟利。.

大量的永久掉期持续时间更长,后来达到峰值。掉期交易量在10月7日达到了创纪录的5600万UNI(当时价值约1.5亿美元),并保持每日交易量在2000万UNI以上,直到10月10日。上市一周后,该公司的股票价格跌破2000万美元,此后一直没有恢复到这个水平。掉期量在10月7日左右激增,可能反映出流动性矿工在现货价格反弹时对冲其采矿收益率的下降。.

自上市以来,尽管UNI的整体交易量已大大下降,但现货交易的百分比在10月下半月逐渐上升。这部分表明市场参与者认识到Uniswap的价值,并试图通过持有UNI代币来维持自己的DeFi敞口,以期将来获得高回报。此外,随着UNI的流动性开采接近尾声,许多对冲头寸被关闭.

截至11月29日,UNI的强劲涨幅使其成为自9月1日以来发行的10个DeFi代币中唯一一个呈正数发行的代币,基于其在OKEx上市后的价格约为3.00美元。在同一时间范围内,许多DeFi代币的价值损失了一半以上,而BTC却上涨了56%.

DeFi可能会留下来

在检查了过去三个月的DeFi交易数据后,我们发现新创建的DeFi和收益农场型代币经历了新资产类别中常见的兴衰周期。当市场参与者试图识别具有长期价值的代币时,他们对这些代币的认识已经从非理性转向理性。结果,顶级DeFi令牌在11月触底。然而,在11月24日,DeFi的总市值飙升至192亿美元的新高,虽然仍低于但非常接近9月初的水平。大约那时,锁在DeFi中的总价值也达到了143亿美元的历史新高。.

从夏季的流动性开采热潮到初秋的快速下降,再到过去一个月的复苏,人们可以看到,去中心化金融的故事还远远没有结束。随着整个泡沫破裂周期的到来,DeFi可能在未来几个月内看到新的增长和活动.

OKEx Insights提供了市场分析,深入的功能,独到的研究 & 来自加密专家的精选新闻.