从总价值锁定的角度介绍DeFi的前5个项目

尽管按市值计算,比特币(BTC)是最大的加密货币,也是最受欢迎的比特币,但可以说,以太坊网络近年来推动了加密领域的最大创新。通过其对开发人员友好的环境和可编程的智能合约,以太坊网络促进了去中心化应用程序或DApps的创建,这些应用程序利用了分布式网络并可以相互通信,从而鼓励了整个利基市场的创建。.

这样的利基市场是分散式金融,主要由基于以太坊的DApp组成,这些DApp提供金融产品和解决方案。这些应用程序及其令牌可以被认为是可以相互交互的块(只要它们在以太坊网络上运行),并可以促进金融活动,例如资产的去中心化交易,借贷和创建代币化的新衍生产品—全部不需要任何中央授权.

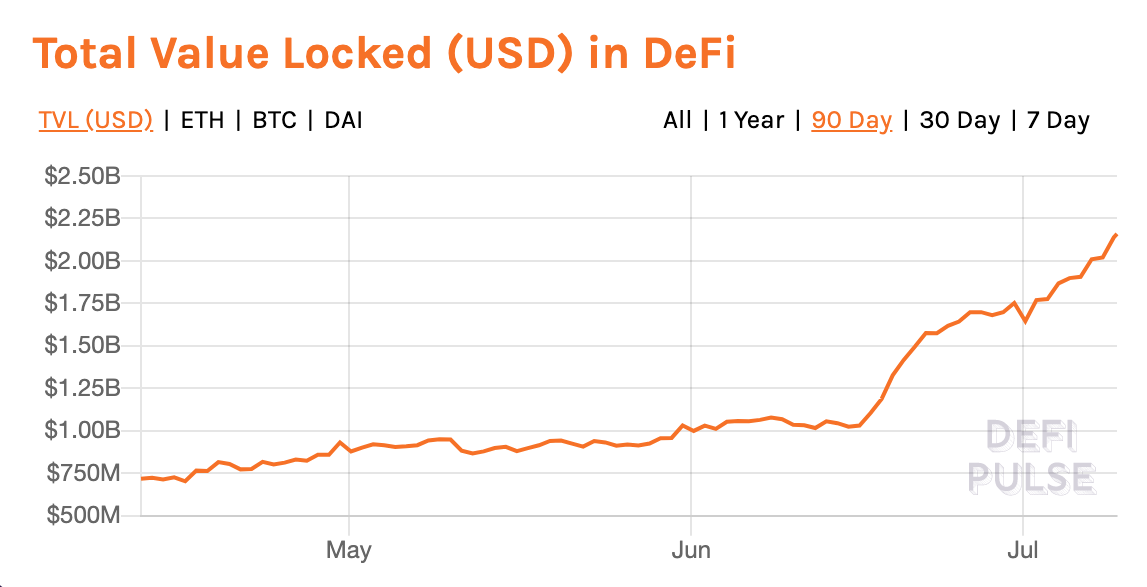

在过去的两年中,我们已经看到几个以DeFi为中心的项目进入这个领域,但是直到最近,利基市场才开始在业界引起广泛的关注和炒作。在12个月内,DeFi项目中锁定的总价值(即TVL)从略低于6亿美元增长到如今的21.6亿美元。.

考虑到DeFi利基市场如何在没有任何中央机构(例如中央银行)的情况下专注于金融产品和服务,等式的一方面取决于用户将其加密资产存入/锁定在智能合约中以产生流动性.

例如,某些项目要求发行本机令牌,以换取抵押加密资产(由流动性提供者存放或锁定)。然后,这些代币将在所有用户中流通,而流动性提供者会收到各种费用或奖励等激励措施。 利率 将资产锁定在平台上的收益.

因此,TVL数字代表每个协议的智能合约中持有的以太(ETH)和各种基于以太坊的代币的总价值,以此作为其增长,需求和使用的度量标准.

在本文中,我们介绍了TVL方面的前五个DeFi项目,并为希望快速了解这一趋势的读者介绍了它们的功能和特性。.

Contents

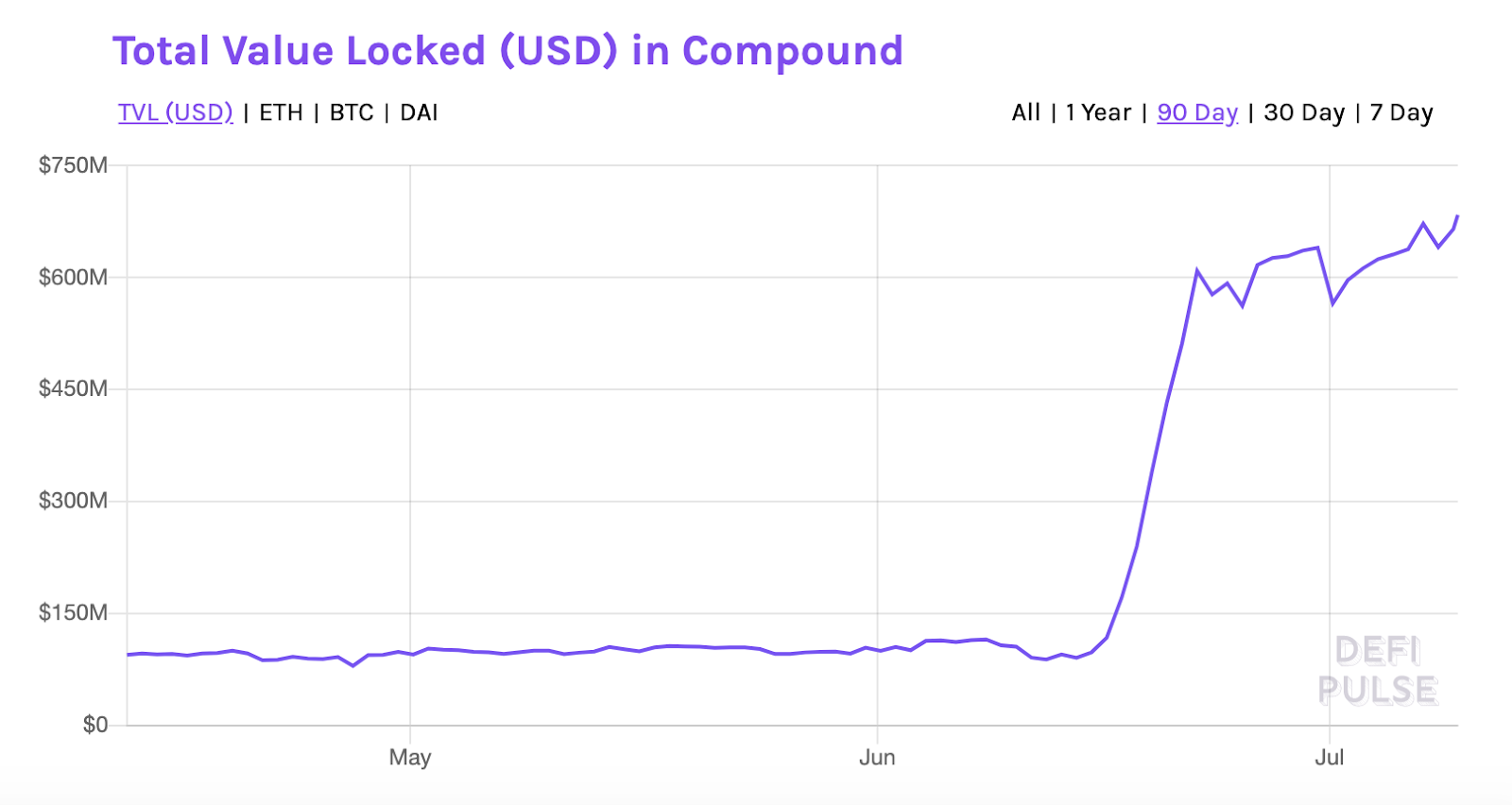

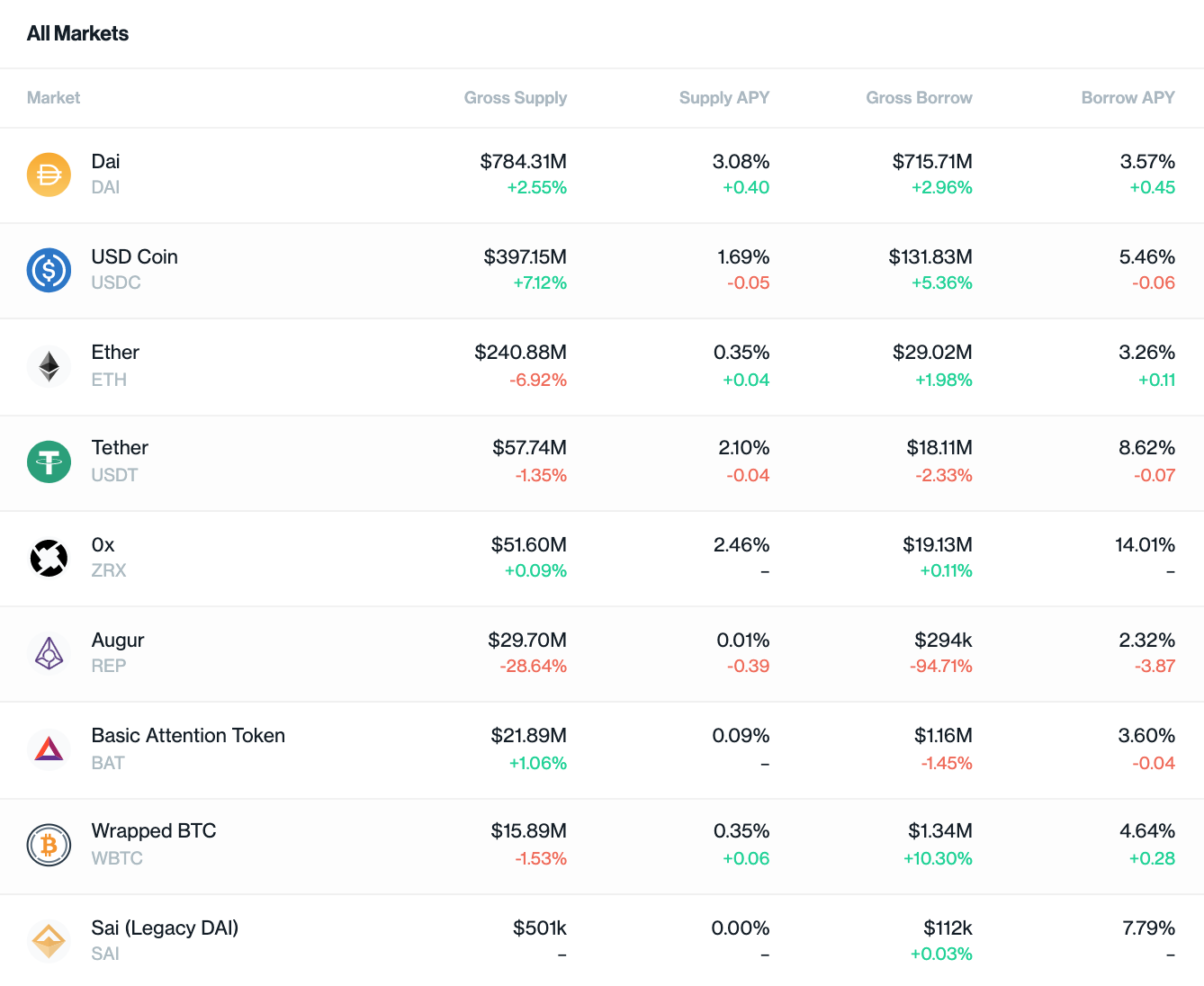

1.复合-通过流动资金池贷款

锁定的美元总价值:6.834亿美元

Compound是建立在以太坊网络上的去中心化货币市场协议。它允许贷方和借方与资产池进行交互,而无需任何中央授权。与点对点贷款相反,化合物具有流动性池,该池由放款人提供资金,放款人将其资产存入并获得所谓的cToken进行交换。这些代币会产生利息,以后可以赎回以获取抵押品和利润.

另一方面,借款人可以通过存入抵押资产从流动资金池中提取任何支持的资产。贷款没有特定的条件,例如还款日期或期限,但借款人受为其存入资产设置的抵押因子的限制。例如,如果借款人存入100 ETH,且ETH的抵押因子为70%,则借款人可以获取任何其他资产以换取该抵押,最高可达其总价值的70%.

借款人还支付利率,这是贷方应计收入的方式,这些利率是根据每种资产的供求分别确定的.

Compound最近成为DeFi重振旗鼓的代币,因为它推出了治理代币COMP。该代币在不到10天的时间内从发行时的不到100美元迅速升至372美元。同样,锁定该协议的总价值也从6月15日的不到1亿美元上升到目前接近7亿美元的历史最高水平。然而,自那以后,COMP的价格已发生了显着修正,目前徘徊在185美元附近.

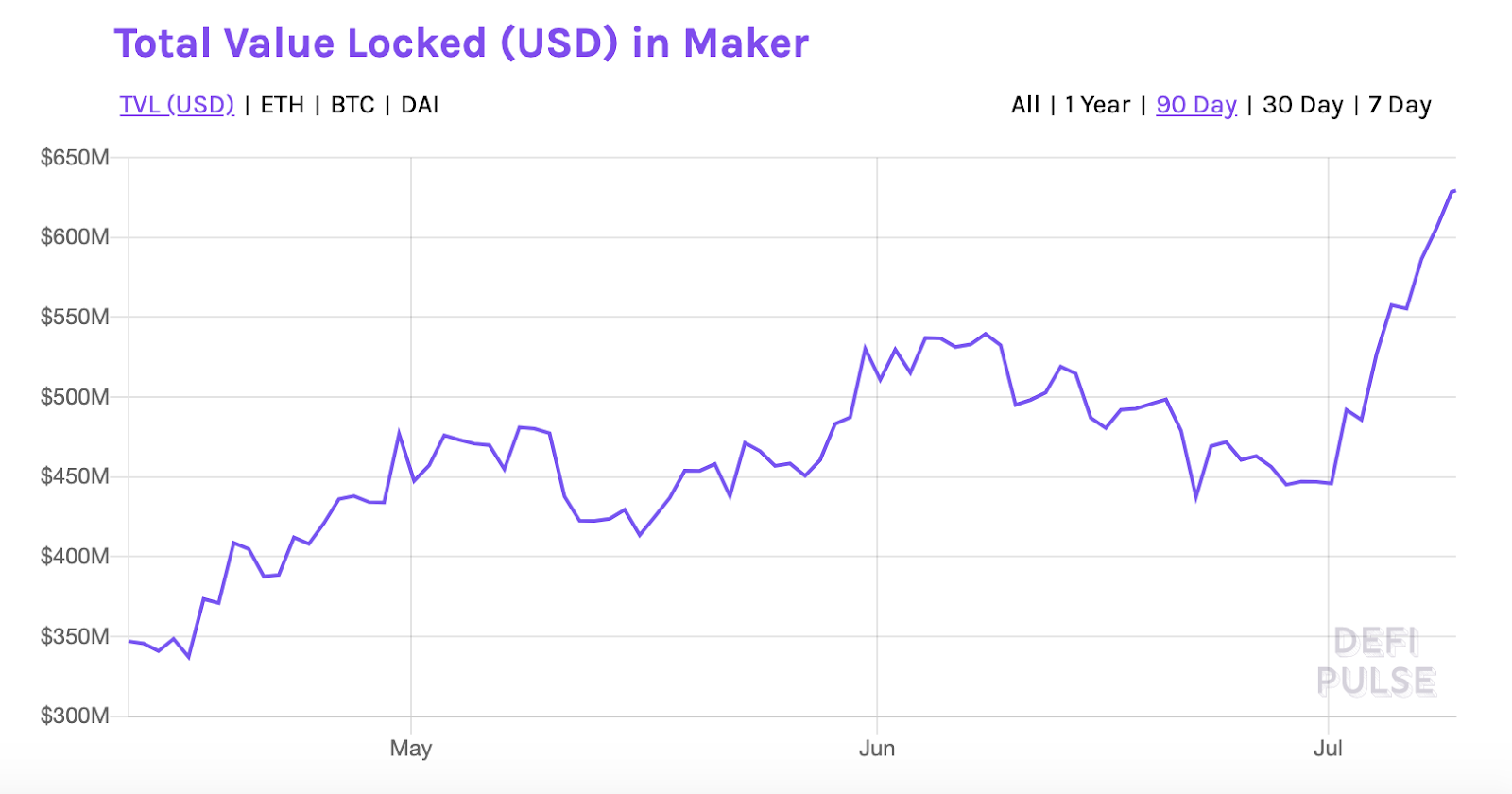

2.制造商-通过稳定币贷款

锁定的美元总价值:6.293亿美元

MakerDAO是建立在以太坊网络上的分散式自治组织。 Maker协议的功能主要集中在DAI(其本地稳定币)上,DAI的价值在算法上与美元挂钩。 DAI可以与Tether(USDT)等其他与美元挂钩的稳定币相媲美,不同之处在于DAI并没有声称由真实美元提供支持.

该平台的第二个代币是MKR,它赋予持有人在治理事项上投票的权利,例如在抵押率,稳定费和储蓄率上。 MKR有时还会起到抵消作用,以确保DAI的价值保持稳定.

任何人都可以通过存入以Maker的DAI为主的DApp Oasis支持的ETH或其他资产作为抵押来获得DAI贷款。目前,在Oasis上借贷DAI的抵押率为200%。借款人还需要支付经常性的稳定费。然后,该DAI可以在分散的借贷平台(如Compound)上进行交易,交换和借出,或存入Oasis的“ Save”产品中以赚取利息.

除了200%的抵押品外,DAI的稳定性还受到MKR代币的支持。万一抵押资产的价值大幅下降,MKR代币将在市场上发行和出售,以增加抵押品并使DAI的价格回到1美元钉住.

Maker最有趣的方面之一是它的代币经济学以及MKR和DAI之间的关系。由于MKR是治理令牌,因此默认情况下,MKR持有人将投资于该项目的成功和发展。根据平台的设计,其决策的质量反映在MKR的价格变动中-鼓励增长的决策导致DAI生成量的增加,而DAI的产生又产生了更多的稳定费,然后将其用于从市场上购买MKR代币回购到最终被烧毁.

定期燃烧MKR代币不可避免地会通过减少供应来提高价格,从而奖励持有人的良好治理。同样,不良的治理决策或发行MKR代币以平衡DAI不断下降的抵押品,也会减慢刻录速度,从而对MKR的价格产生负面影响.

正是这种动态-以及其自动的,算法驱动的特性-使得Maker在加密和DeFi领域脱颖而出.

MKR目前的交易价格约为467美元,较2018年1月的历史高点1,798美元下跌了-74%,但较2020年3月的低点168.36美元上涨了176%。.

3. Synthetix-去中心派生

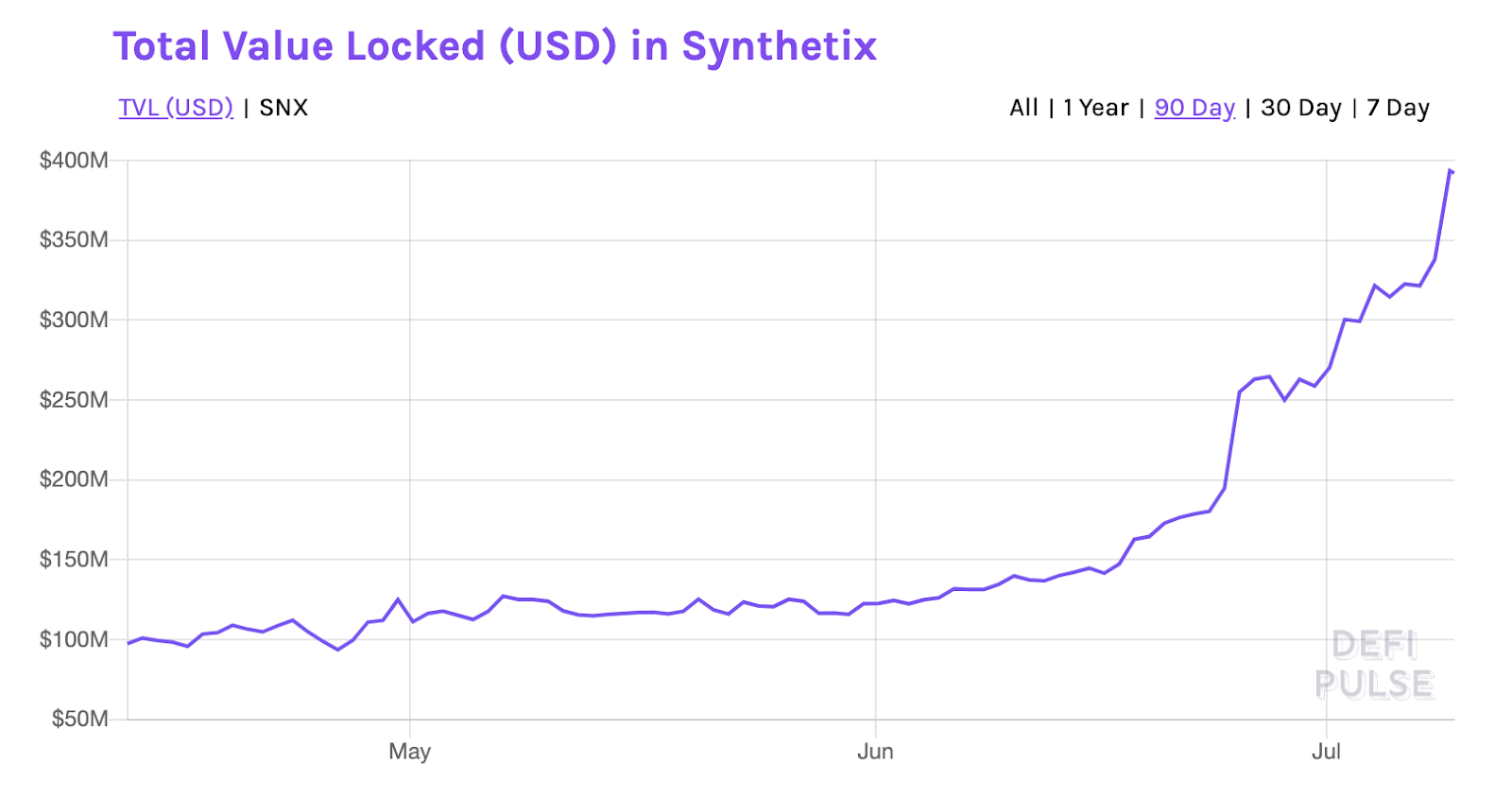

锁定的总价值:3.92亿美元

从The Havven重命名的Synthetix是一个分散的衍生品平台,并建立在以太坊网络上的交易所。用户可以锁定或放样SNX令牌,以生成所谓的Synth,它们是基于区块链的派生工具。合成器跟踪现实世界资产的价值,包括法定货币,数字货币,股票,指数和商品.

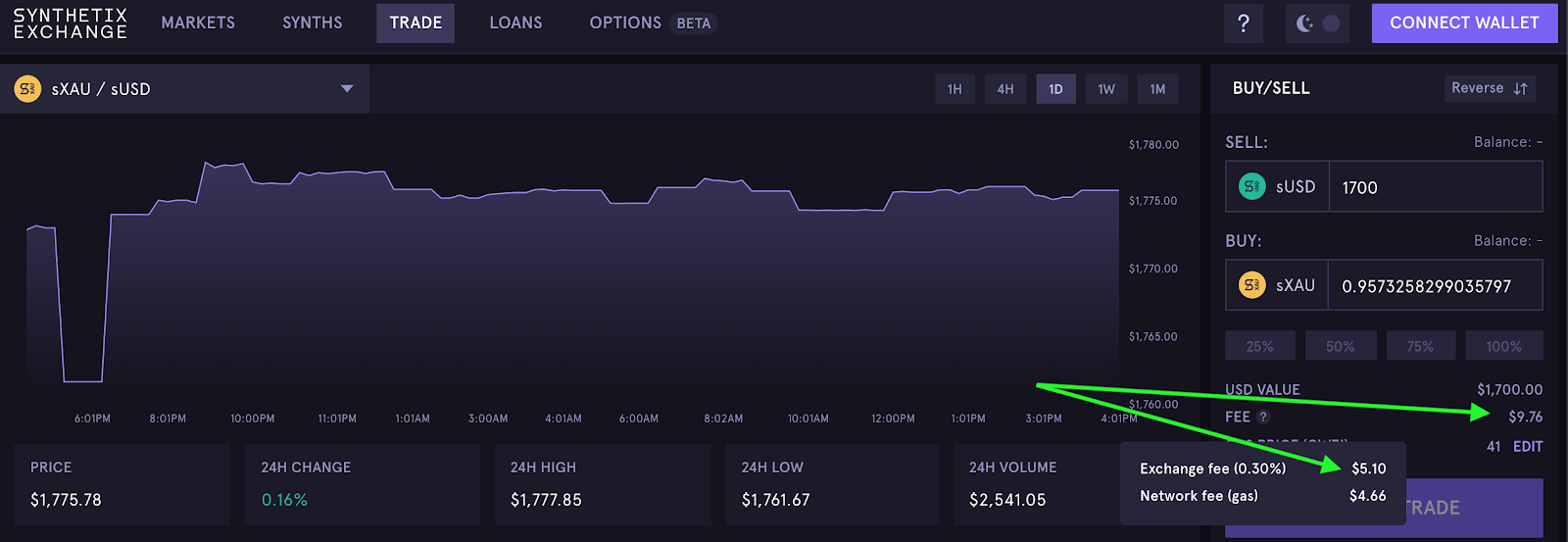

例如,想要发行价值5,000美元的USD Synths(sUSD)的用户可以将价值800%的SNX代币作为抵押(这是当前抵押率),即40,000美元。然后可以在平台的去中心化交易所中在用户之间自由交易这些合成器,并可以用来购买其他合成器(例如合成黄金(sXAU))并产生汇率费用,这些费用会按其所持代币的比例分配给SNX持有者.

上面的图表显示了Synthetix Exchange上的sXAU / sUSD市场,并将突出显示的任何交易费用细分为交易所费用和网络费用,前者归发行XAU Synths的SNX持有者所有.

除了赚取兑换费外,用户持有SNX的主要动机是由于平台的增长,其价格可能会上涨。随着锁定到项目中的SNX令牌数量的增加,令牌在市场上变得越来越稀缺-从理论上讲,价格会上涨.

还应注意,合成器的创建可以是多头或空头,带有“ s”的变体,例如sUSD,表示多头头寸(因为它们直接跟踪标的价格),而“ i”则是反合成器,例如iUSD,表示空头头寸(因为它们反向跟踪标的价格)。这些长/短除法以及其他有用的统计信息在网站上是公开可见的 合成仪表盘. 在撰写本文时,超过78%的SNX供应已抵押在平台上.

SNX代币目前的价值为2.90美元 硬币壁虎, 比2019年7月初的约0.33美元的价格上涨了770%以上.

4.平衡器-分散式算法交换

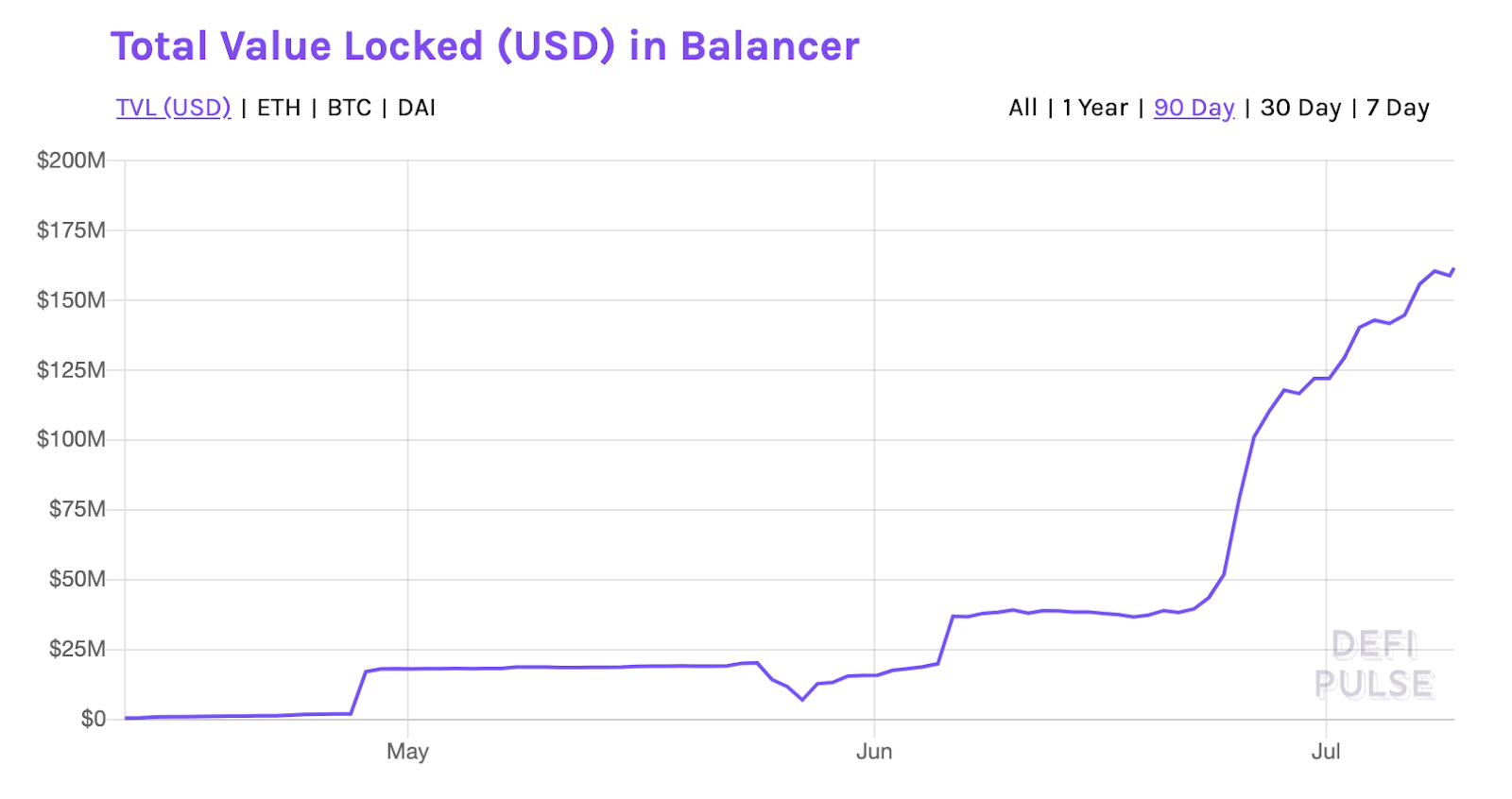

锁定的美元总价值:1.616亿美元

Balancer于2020年3月推出,采用了自动做市的概念,并使用以太坊网络在加密空间中实现了这一目标.

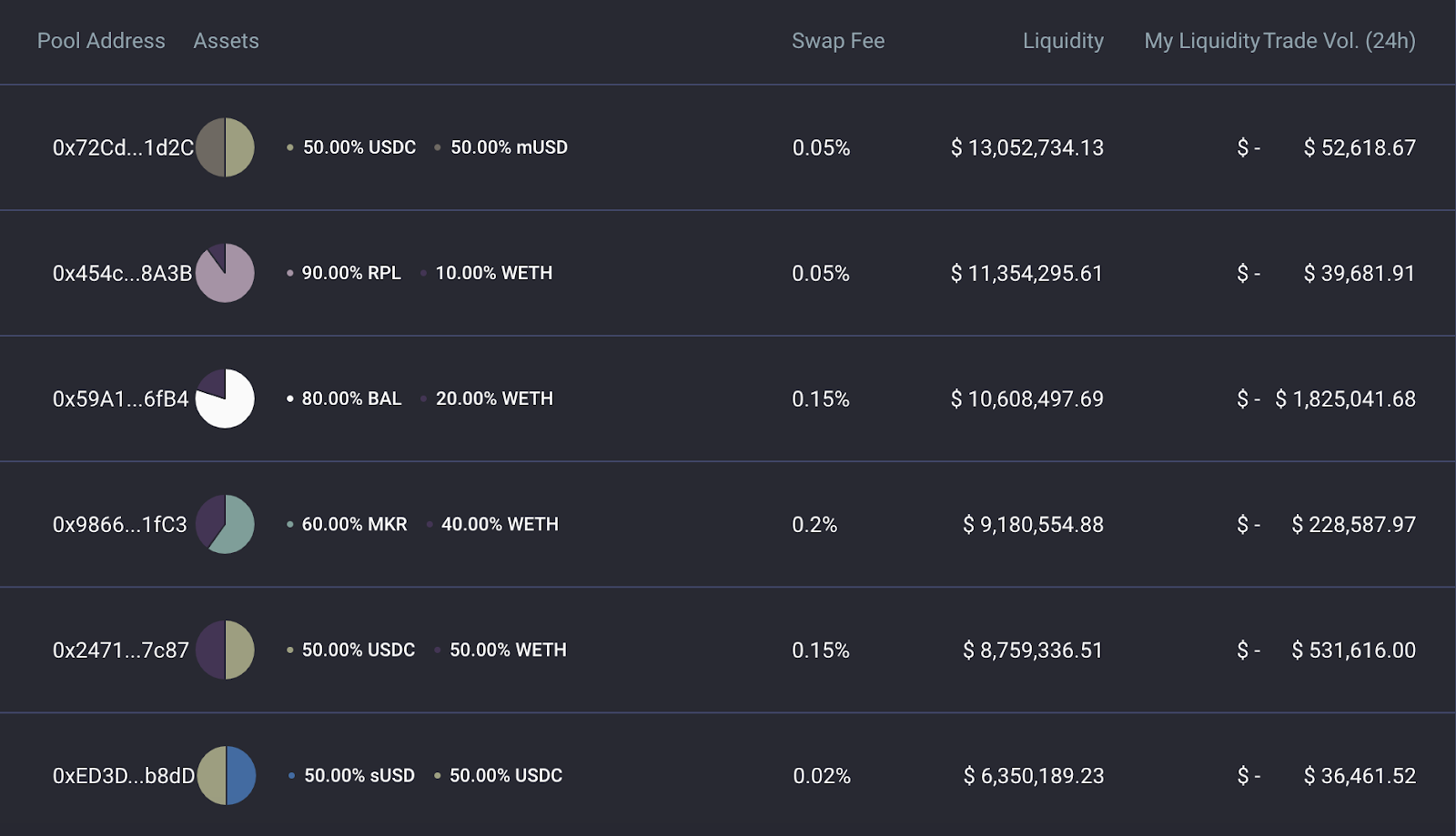

在Balancer平台上,流动性提供者(即资本所有者)创建私有池(或向共享池供款),在此他们锁定其资产,定义池中每种资产的比例(或权重)并设置交易费用。 。用户可以将至少两个,最多八个不同的ERC-20令牌锁定到一个池中。当池中每个代币的价值随价格升值或贬值而变化时,Balancer会将其出售或购买给第三方交易商,以将池恢复到预定比例。在此过程中,流动性提供者赚取交易员支付的费用,这些交易员默认情况下也最终重新平衡了资金池.

一个示例是具有两个令牌(MKR和DAI)的池,这两个令牌的权重分别设置为50%。这意味着Balancer将确保在两个令牌之间将池的总价值始终减半.

如果分配的代币中的任何一个价值增加或减少,则分配百分比自然会波动。那就是平衡器发挥作用的方式,方法是将过多分配的代币出售给交易者,或者从交易者那里购买不足分配的代币。.

平衡器通过定义池中的成对代币之间的掉期价格来积极实现这种“平衡”,以鼓励交易者使用池中的流动性进行买卖,如下所示.

上面的屏幕快照反映了Balancer上的掉期机制,在该交易员中,为10,000个SNC代币(相对于前面讨论过的Synthetix平台而言)出售KNC的交易者将获得自动计算的掉期价格(1 SNX = 1.13682 KNC),并将能够完成此交易。使用协议选择的四个均衡器池中的各种分配.

就回报而言,在持续平衡过程中产生的所有费用都直接流向流动性提供者。当流动性提供者离开资金池时,也需要支付退出费。这笔退出费在剩余的流动性提供者之间分配,一部分也流向Balancer Labs.

BAL的Balancer Governance Token(平衡者治理令牌)允许持有人参与协议的治理和决策过程。由于流动性提供者被认为是Balancer最重要的利益相关者,因此该项目引入了所谓的“流动性采矿”,其中流动性提供者根据其锁定资产的比例赚取BAL代币.

在Balancer的种子资金系列中,一笔BAL的价值为0.60美元,目前的交易价格为 $ 9.72.

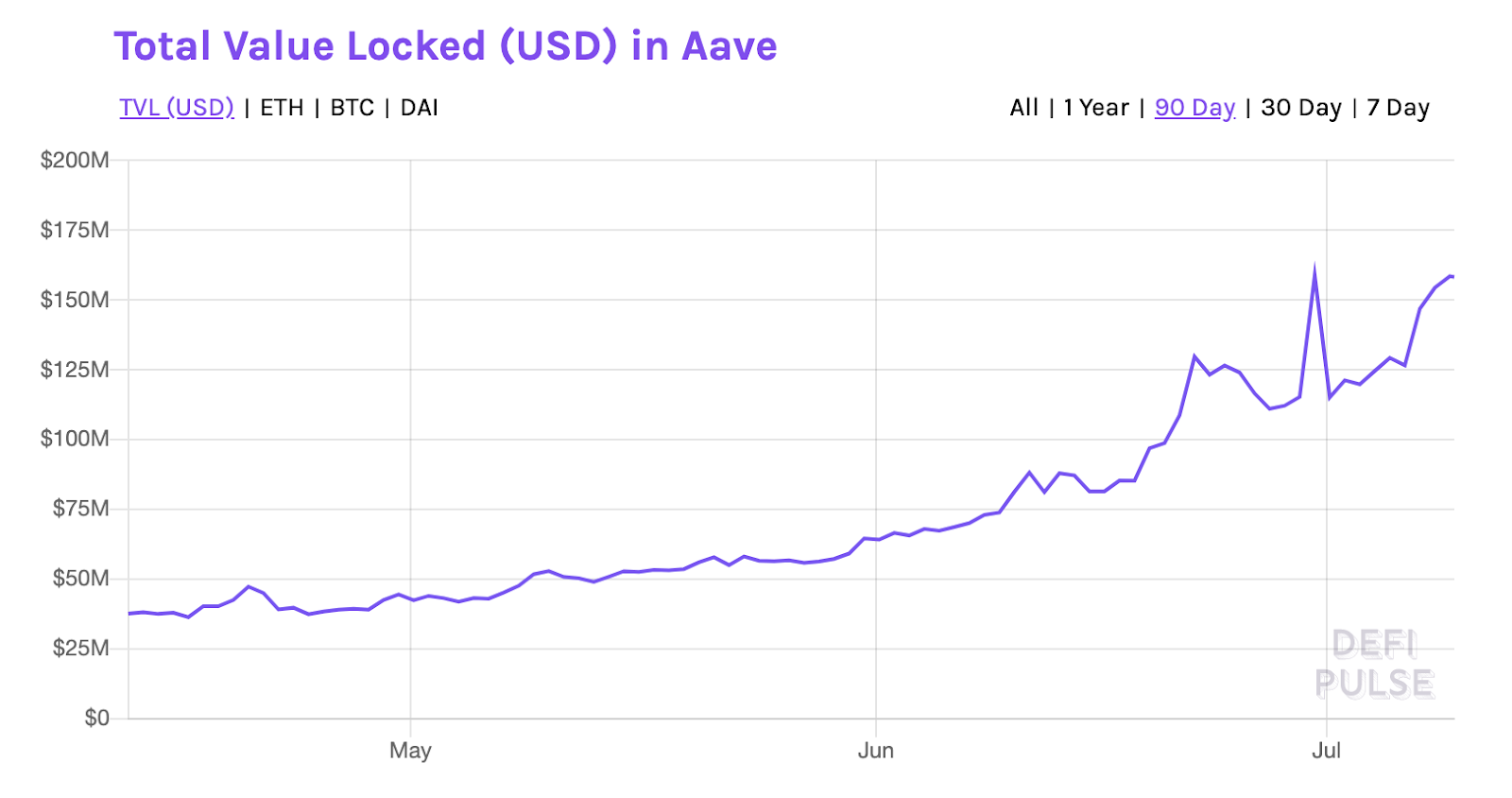

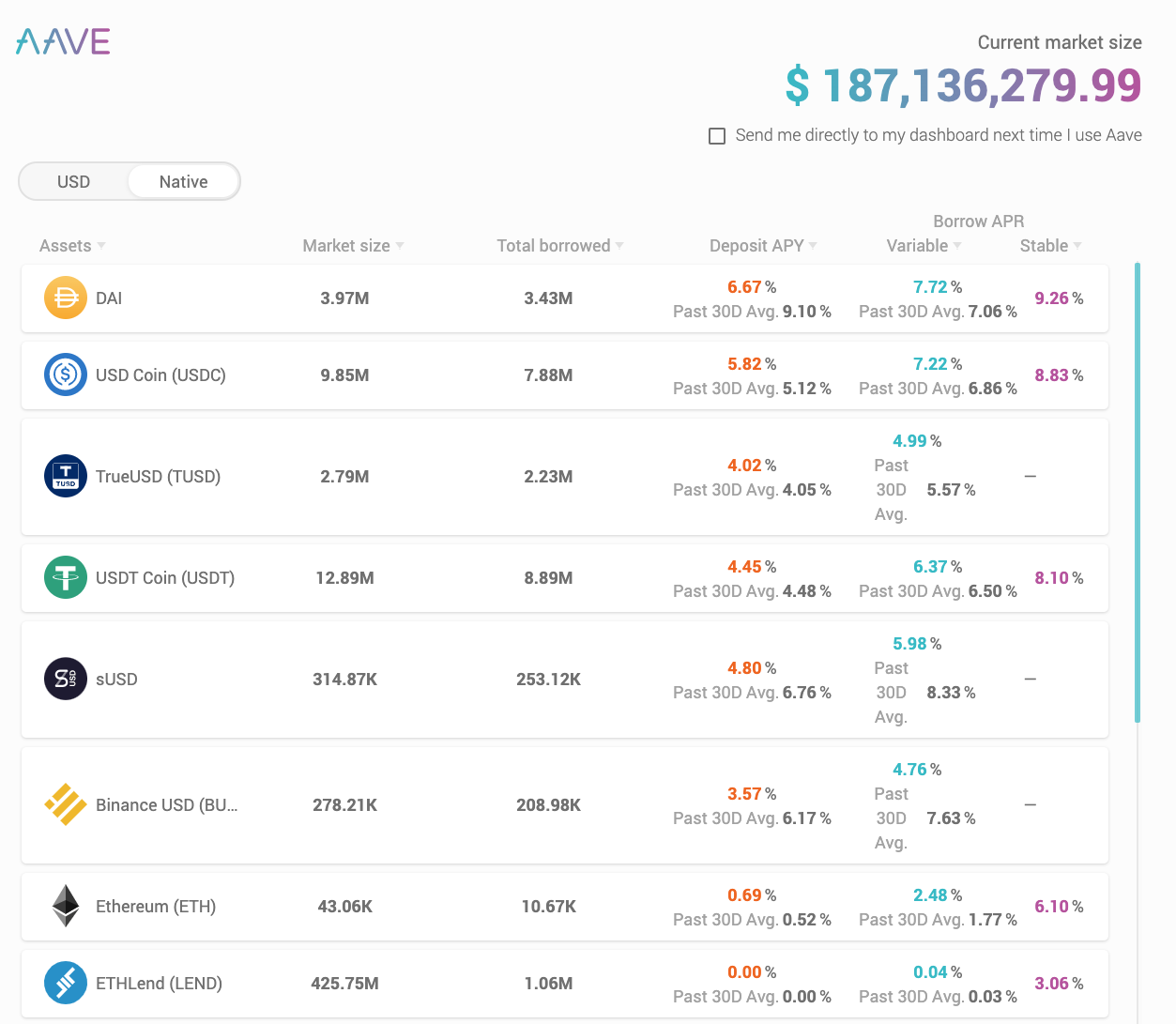

5. Aave-分散的货币市场

锁定的美元总价值:1.582亿美元

像Compound和Maker一样,Aave(从2017年11月开始的ETHLend重命名)是另一个在以太坊网络上使用智能合约的去中心化借贷(或货币市场)平台。放贷者可以将其资产存入以提供流动性,并进而获得代币,代币有利息并开始进行复利。除了允许利息与代币积累在同一个钱包中之外,该“利息流”还可以定向到要单独存储的不同地址.

另一方面,借款人可以获取超额抵押和抵押不足的贷款,在这些贷款中,他们可以获得高达抵押品价值的75%的贷款或执行“快速贷款”,这通常由于其先进性而留给开发商使用.

短期贷款 可以说是Aave更有趣的产品。简而言之,快速贷款是无抵押的,这意味着借款人无需放下任何资本即可获得贷款。但是,在整个交易结束之前,必须全额偿还贷款,并支付额外的费用-整个过程与使用多个一起执行的智能合约同时进行.

短期贷款可用于从套利机会中获利,而无需投入资金。例如,开发人员可以注意到两个不同平台上两个资产之间的价格差异,但没有资金来利用。然后,开发人员可以使用编程的快速借贷在一个令牌中提取贷款,将其交换为另一令牌,在利润更高的交易所中出售新令牌,转换回最初借用的令牌,并以小额返还使用智能合约一次性收费。在此过程中,开发人员通过利用第二次交易所的价格差将他们获得的额外代币充入口袋.

LEND是Aave的本地令牌,可让持有人享有减免费用的权利,而预计不久后将增加其他管理权。在撰写本文时,LEND的交易价格为0.19美元,较2019年8月的历史低位0.0033美元上涨超过5,500%.

DeFi值得炒作吗?

这个20亿美元以上的问题很难回答,因为最近有关DeFi的大量宣传是由于COMP在其突然的,由炒作推动的上涨中引起的头条新闻。尽管底层技术及其在这些项目中的使用为金融的未来提供了令人兴奋的预览,但考虑将DeFi利基市场做好准备成为主流并改变整个金融格局将过于乐观.

以太坊的联合创始人Vitalik Buterin简洁地说 最近的推文, 强调炒作的暂时性质和固有的风险。这 平衡器骇客 就在上个月,这应该提醒人们这些风险,以及这一事实,即利基市场需要更多的压力测试,才能为主流考虑做好准备。.

OKEx Insights提供了市场分析,深入的功能,独到的研究 & 来自加密专家的精选新闻。遵循OKEx见解 推特 和 电报.