OKEx加密期权原则和策略IV:Vega和波动率交易

面对看不见的整体市场亏损和历史高位波动,不仅在加密货币中,而且在股票和商品市场中,即使是行业经验丰富的专业人员也经历了不情愿的流离失所。市场对COVID19及其后果的不确定性,无休止的石油霸权博弈以及经济手段的崩溃(现在浮出水面或钻探,因此将会出现)正在产生新的危机和机遇。正如我们从历史上所看到的那样,传奇投资者的诞生,坚持原则和基本原理以及允许灵活而真正具有创意的思维方式可能会有助于赢得本赛季.

为了利用市场的波动性,让我们从对OKEx加密期权原则和策略的持续研究开始,这次是Vega和Volatility Trading。.

第1部分。Vega

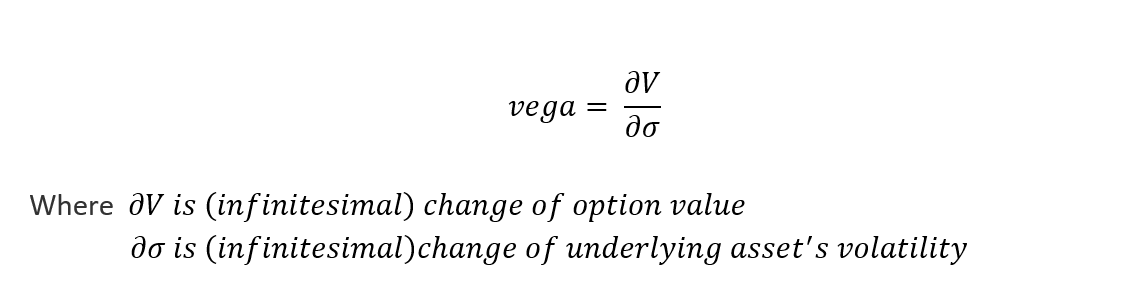

维加是一个 期权价值相对于标的物波动率的一阶偏导数, 并表示为

Vega可以帮助您了解价格波动对期权预期价格的敏感性,比如说波动性更高可以使期权的最终价格(看涨期权和看跌期权)更高。通常在ATM选项中具有最高的到期时间,最高.

如果您曾经尝试使用上一篇文章的策略进行交易, 跨骑和勒死, 您甚至可能会遇到谨慎对冲的头寸,价值会发生变化,尤其是在波动性方面。而且我们确实相信一些会 仅通过构建以下两种策略之一即可获得巨额(实际上是令人jaw目结舌的)利润, 处于勒索状态,具有较长的Put面。而且,如果您遵循纪律,而不是因恐慌而束手无策,或因短期获利而兴奋不已,那么最新的价格回升将为您从长期看涨期权的交易中获得另一笔可观的回报。.

此外,即使建立了市场中立的地位,我们如何做才能提高我们在市场上的预测能力?为什么许多衍生品交易商寻求期权?

(暗示)波动告诉,尾巴摇狗.

第2部分. 波动率交易

完全了解该期权可能并不容易,但是无论您是在市场上交易还是在现货和期货交易中报价,都会为您提供补偿。它不仅是多样化和最大化利润的方法,而且还包括风险管理的观点,是有效的工具.

我们之前已经研究过波动率。让我们深入了解.

我们通常所说的波动率,主要提到两个品种: 已实现卷 & 隐含卷.

已实现波动率是给定时期(大部分为年化价格)下底层证券的实际价格变动,因此是方差的平方根,而隐含波动率是期权价格的反向计算波动率。因此,从前瞻性角度来看,当前基础价格与基础价格的期望值之间应该存在差距。从这一点上来说,我们可以抓住想法进行交易。如果隐含波动率开始变化,而已实现波动率没有任何变化,后果将是什么呢?特别是在现货和期货市场上,还是在永久掉期市场上?我们可以在最近的动荡中检查这部分.

从上面我们可以看到,BTCUSD 隐含波动率 每日3个月 3月12日飙升, 在意识到波动发生之前,我们还记得13日的星期五。此外,仔细观察后, 指示平行位移 3月8日 而且我们还结合了其他来源 鲸鱼/矿工的举动,存入大型交易所, 可以肯定的是,在传统的金融/商品市场下滑的情况下,准备和构造从中套现的头寸。这也以某种方式与 柜台攻击 在一般的投资理念上,“比特币减半会导致价值上升,所以借钱&抓住”。 (我们将分别在替代源部分中详细介绍。)

期权,广义上说,衍生产品具有对基础价格的预测能力,即使它是“衍生的”。这已在许多市场和学术研究中得到证明,并已被用作股票市场的价格发现来源。您可能知道,最近衍生品市场中的断路器早于股票市场触发,我们也看到了对期权和/或期货到期日的很大影响。而且,过多的尾波会使狗扭伤,是的,很痛苦,很难将其抬起一会儿.

那么,我们该怎么办?需要提醒的地方?

勒索可用于谁在隐含交易量上押谁。跨度可以覆盖伽马效应带来的已实现的波动性增长和由维加部分导致的隐含波动率的绝对影响。并建立这个 多头波动率头寸 正如一开始所提到的,在任何市场更新均未生效之前,经济手段现在开始破裂,因此未来将出现新的前景.

相反地, 做空., 亦称卖出这两种策略之一可得益于当前市场的高溢价,押注波动性降低,政府采取任何措施以挽救传统市场和经济以及对加密货币,大流行性救济和恢复产生物质和情感上的相继影响。此外,货币的时间价值在波动性出售中起着很大的作用,应充分认识到存在问题的下行风险。因此,如果可能且大部分可用,请计算该期权的准确理论值,并应遵循头寸的重新调整.

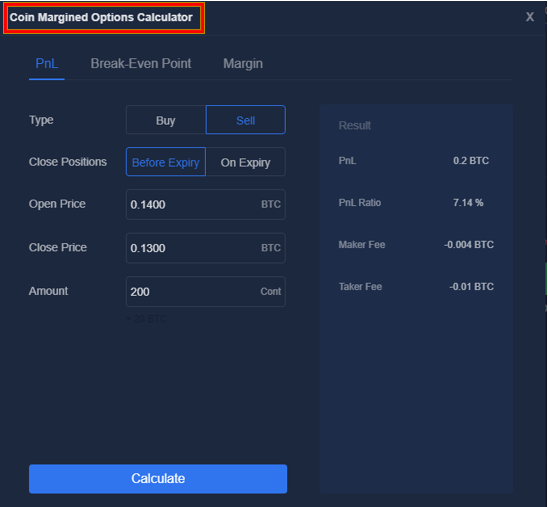

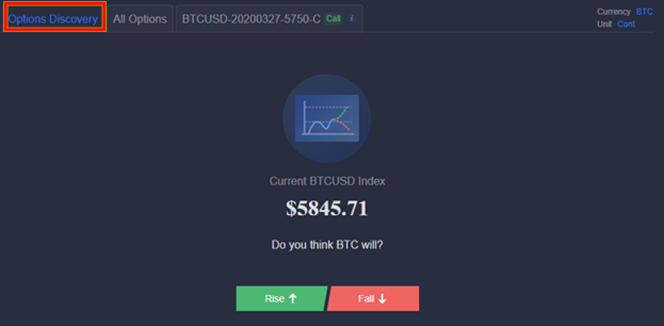

最后,请充分利用我们的 期权计算器 和 选项发现 为您的目标和宗旨,请随时与我们联系([受电子邮件保护]),因为我们随时准备为OKEx上的期权交易和相关市场提供专门支持.