مرغ یا تخم مرغ

بحثهای طولانی درباره مصدومین صورت گرفته است ، “کدام یک از آنها اولین بار بود؟ مرغ یا تخم مرغ؟ “

در دنیای تجارت ، بله ، همین معضل وجود دارد: “قیمت یا حجم؟” از آنجا که این دو عامل اصلی برای بازارهای سنتی است و دقیقاً مشابه دیدگاه های تجارت دارایی دیجیتال و مدیریت ریسک (که حتی نیاز به مطالعه و تحقیق بیشتری دارند) ، ما تصمیم گرفتیم رابطه آن را بررسی کنیم ، از جمله علاقه آزاد.

تجزیه و تحلیل روند یا جهت گیری ، تجزیه و تحلیل مبتنی بر الگوها را نشان می دهد و به دنبال سیگنال های خرید و فروش است. اگرچه ضبط ، تولید و استفاده از نتایج گذشته دشوار است ، اما در بازار فعلی با سطح اطمینان خاصی از اجرای با یک سیگنال مشخص ، که در آن سریع است ، حتی 24 ساعت تجارت در دنیای دارایی های دیجیتال ، دشوار است. علاوه بر این ، تحقیقات تجربی و مقالات در بازار تنظیم شده رابطه کم و یا هیچ ارتباطی بین قیمت و حجم نشان نمی دهد. با این حال ، با این اعتقاد که ممکن است جام مقدس دست نخورده ای وجود داشته باشد ، سعی کردیم خود را در موقعیت فروتن و شکاک قرار دهیم..

برای اطلاعات شما ، ما دیفرانسیل ، میانگین متحرک و هر روش متفاوت از اقدامات را برای تحقیقات بیشتر و نتایج شفاف بررسی کردیم. با این حال ، ما به یک ساده تر پایبند هستیم که در پایان هنوز هم یک پدیده جالب را نشان می دهد. این برای خوانندگان یا کاربران OKEx به دلیل اشتهای تجاری ، افق تأخیر و عوامل سفارشی آنها آسان است..

Contents

نکات برجسته

- دوباره ثابت شده است که قیمت و حجم به طور کلی هیچ ارتباط لازم را ندارند.

با این حال ، حجم دو هفته ای BTC ارتباط منفی ضعیفی با تمام قیمت ها نشان می دهد ، که توجه بیشتر را برای بررسی بیشتر جلب می کند.

- معاملات آتی دو هفته ای کمترین معامله در تمام مشتقات رمزنگاری OKEx هستند و کمتر به سایر سررسیدها متصل هستند ، براساس حجم.

با این وجود اگرچه کمتر معامله می شود اما در تلاطم بازار نقش دارد.

- همانطور که مشخص است ، بهره باز (OI) می تواند شاخصی از قیمت باشد.

–

همبستگی های 5 دقیقه ای ارتباط بسیار قوی بین قیمت ها و بهره باز را نشان می دهد.– این به معنای ایده های تجاری برای بازارهای منتخب است. باید معاینات بیشتری انجام شود.

– از آنجا که اندازه بازار کوچکتر است ، OI معاملات آتی با قیمت آن رابطه نزدیکتر دارد.

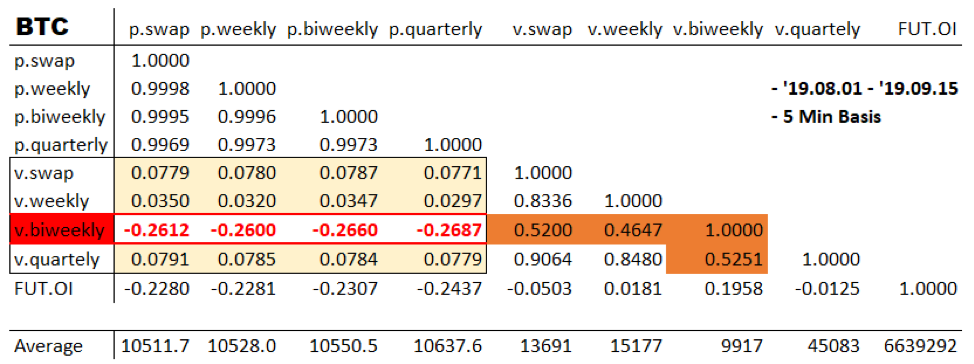

I. بازار مشتقات BTC

توجه داشته باشید

- p.xxx به قیمت xxx و v.xxx برای حجم اشاره دارد.

- FUT.OI در تمام بازارهای آتی با بازه زمانی مشخص جمع شده است

همانطور که از بسیاری از تحقیقات قبلی در مورد بازار تنظیم شده مشخص است ، حجم رابطه تقریباً صفر با قیمت دارد. با این حال ، یکی وجود دارد که توجه ما را جلب می کند.

- دوره دو هفته ای BTC رابطه منفی ضعیفی دارد و بله حتی در مقایسه با سایر جلدها در مقایسه با قیمت ها ضعیف است ، این س itالاتی را ایجاد کرده و باعث بررسی بیشتر می شود.

– همانطور که در بالا نشان داده شده است ، هر هفته دوبار در مقایسه با سایر مشتقات ، کمترین محصولات معامله شده است. درایو های دوره ای در هر دو هفته از روند کلی بازار مشتقات ناشی می شود. با این حال ، ممکن است در زمان نوسان با نیازهای تامینی در بازار نیز ترکیب شود ، این بدان معناست که حرکت به نزدیکترین بلوغ ، انتظار پایان روند یا معکوس شدن.

- اگرچه قیمت مشتقات BTC رابطه مهمی با ساختار دوره ای آن حفظ می کند (مبادله نقطه ای ثابت-هفتگی-هر دوبار در هر فصله بر اساس) ، اما حجم هفته ای BTC هر دو کمتر نشان می دهد ، اگر خراب شود.

- علاقه باز معاملات آتی BTC رابطه منفی با قیمت ها را نشان می دهد. ما بررسی خواهیم کرد که آیا این مورد برای بازارهای دیگر ادامه دارد یا خیر.

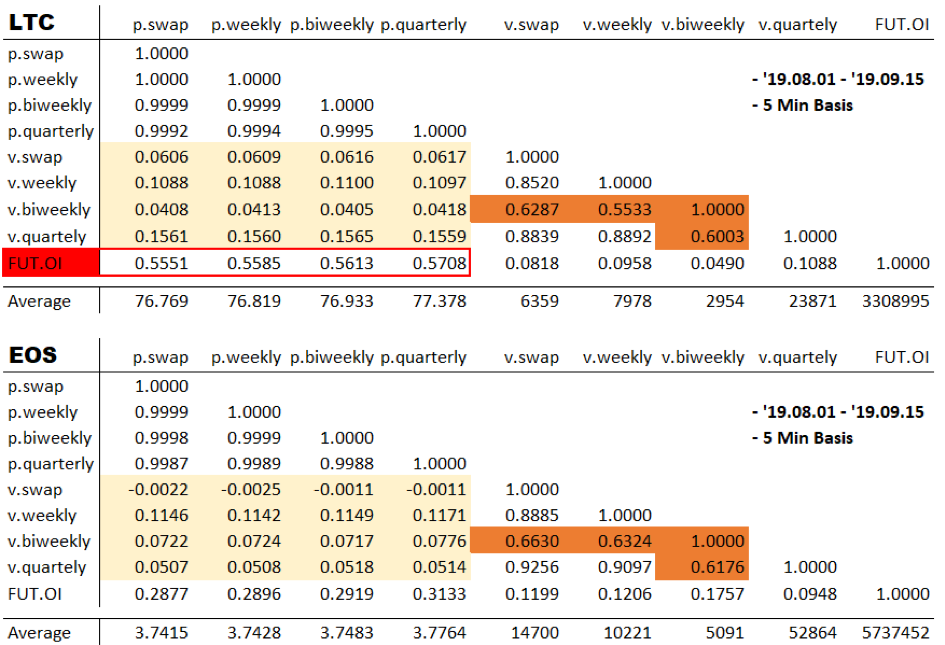

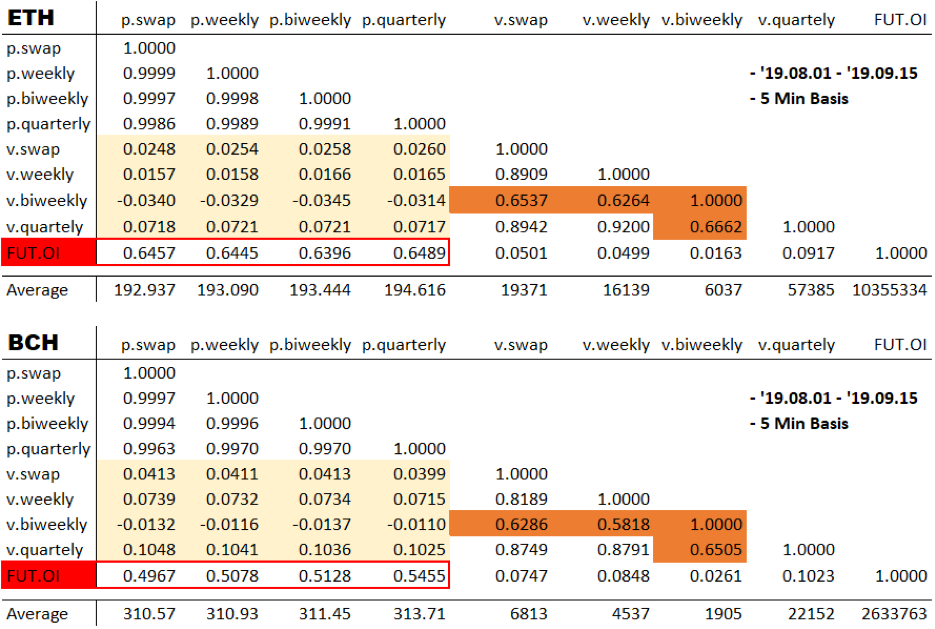

دوم ETH ، BCH ، LTC & بازار مشتقات EOS

ما چهار نماد بعدی را دسته بندی کردیم و یافته ها در زیر بیان شده است.

- بار دیگر به وضوح نشان داده شده است ، هیچ ارتباط حجمی با قیمت ها وجود ندارد.

- سود کلی باز در هر بازار آتی با قیمت ها رابطه مثبتی دارد که می تواند به عنوان شاخصی برای تجارت و مدیریت ریسک استفاده شود.

– همچنین به شما فرصت می دهد تا یاد بگیرید که چرا مکانیزم OI BTC با این چهار دستگاه متفاوت است.

- رابطه حجم دوهفته نامه با دیگران یافته مشابهی را از بازار مشتقات BTC نشان می دهد.

– متغیر است ، اما در حدود 0.6 که از نظر تعداد همبستگی قوی است ، اگرچه در مقایسه با دیگران ضعیف تر است.

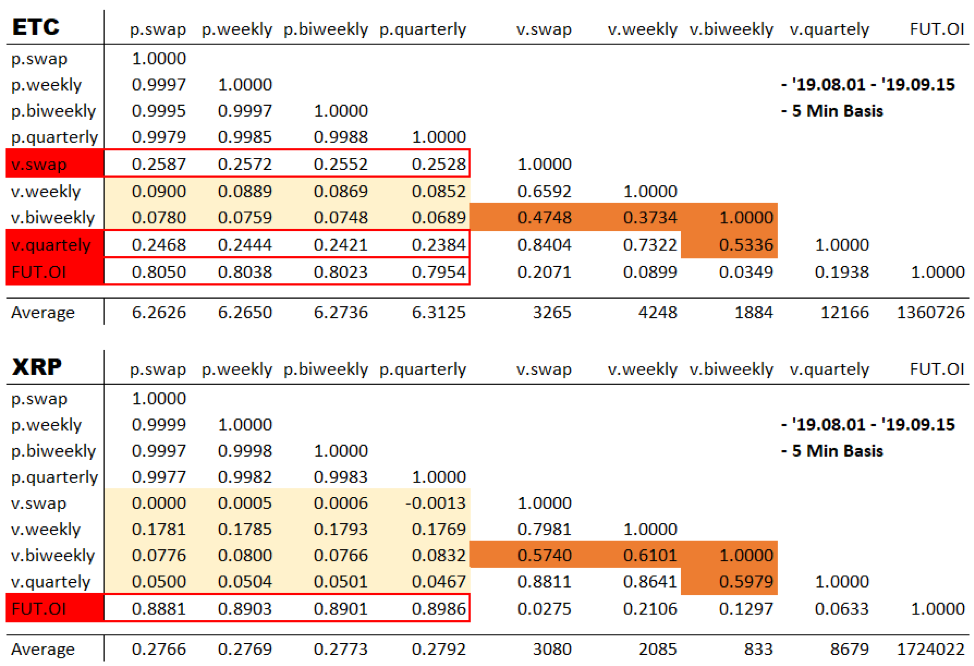

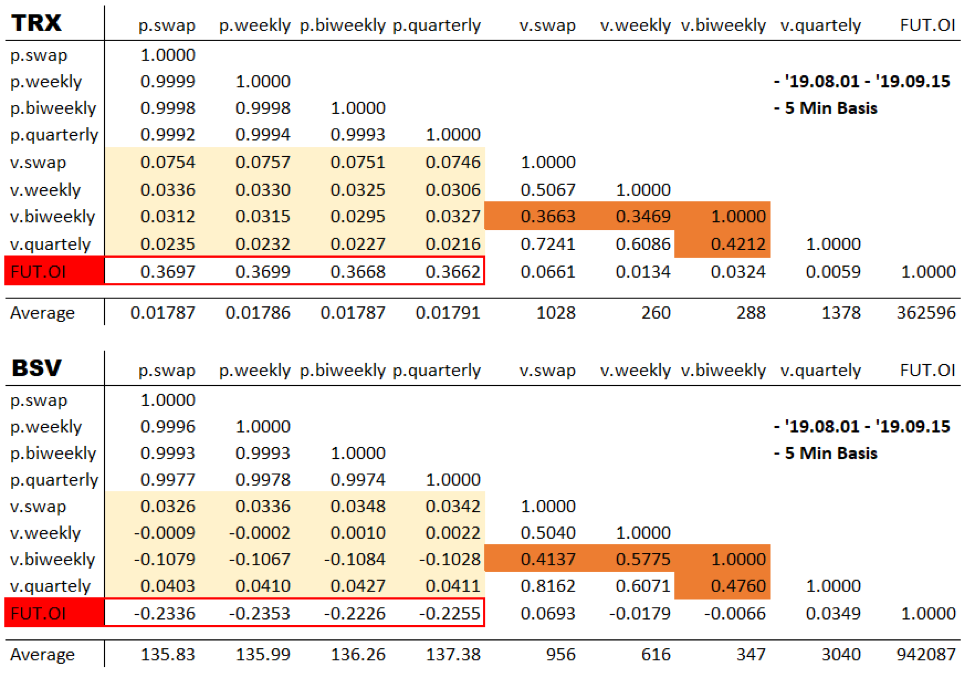

III ETC ، XRP ، TRX & بازار مشتقات BSV

- ETC ، XRP با توجه به OI درمقابل قیمتها ارتباط قوی تری دارد.

– این بدان معناست که OI ها در این بازارها از اطمینان بیشتری نسبت به سیگنال معاملاتی برخوردار هستند و نه “جعلی” قصد تجارت دارد.

- علاقه مند به دیدن حجم مبادله ETC و رابطه مثبت (ضعیف) با قیمت ها هستند.

- TRX ، سود باز BSV با قیمتها همبستگی مثبت و حتی منفی ضعیفی دارد.

- در میان چهار بازار فوق که دارای اندازه بازار کوچکتر در مقایسه با بخش قبلی هستند ، حجم دو هفته ای نسبت کمتری با حجم سررسیدهای دیگر دارد.

چهارم ملاحظات

ما می توانیم ببینیم که حجم دو هفته نامه حاکی از تعویض دائمی OKEx ، بازارهای آتی است. این ممکن است از هدف مصون سازی در یک سقوط بازار ناشی شود ، منتظر پایان روند یا معکوس شدن آن در آسمان امن نزدیک ، اگرچه مقاومت در برابر تغییرات اساسی دشوار است.

از آنجا که منافع باز مورد استفاده در این گزارش جمع آوری شده است ، اعتراف می کنیم که دقت آن کمتر است. بنابراین ، ما حد آن را پذیرفته ایم و می خواهیم با تفکیک حجم خرید و فروش معاملات ، و همین کار را برای سود باز در سطح کتاب سفارش در آینده نزدیک ، در این تحلیل عمیق تر کنیم.