DEX Mengendarai Gelombang DeFi: Likuiditas, Keamanan, dan Jalan Menuju Adopsi Massal

Keuangan terdesentralisasi, atau DeFi, baru-baru ini menjadi fokus minat dan diskusi di komunitas crypto yang lebih luas. Nilai total dalam USD terkunci di pasar DeFi terlampaui $ 2 miliar untuk pertama kalinya di bulan Juli. Itu jumlah pengguna di pasar DeFi juga menyaksikan pertumbuhan yang cukup besar, mencapai hampir 240.000 pada 6 Juli.

Pertumbuhan eksplosif baru-baru ini dari ceruk DeFi diyakini didorong oleh satu protokol peminjaman khususnya, Compound, yang mulai mendapatkan popularitas dimulai dengan distribusi token tata kelola COMP pada pertengahan Juni. Compound dengan cepat mengambil alih sesama protokol peminjaman berbasis Ethereum, Maker, sebagai proyek DeFi terkemuka, mencapai hampir $ 700 juta dalam aset yang terkunci pada protokol pada 9 Juli.

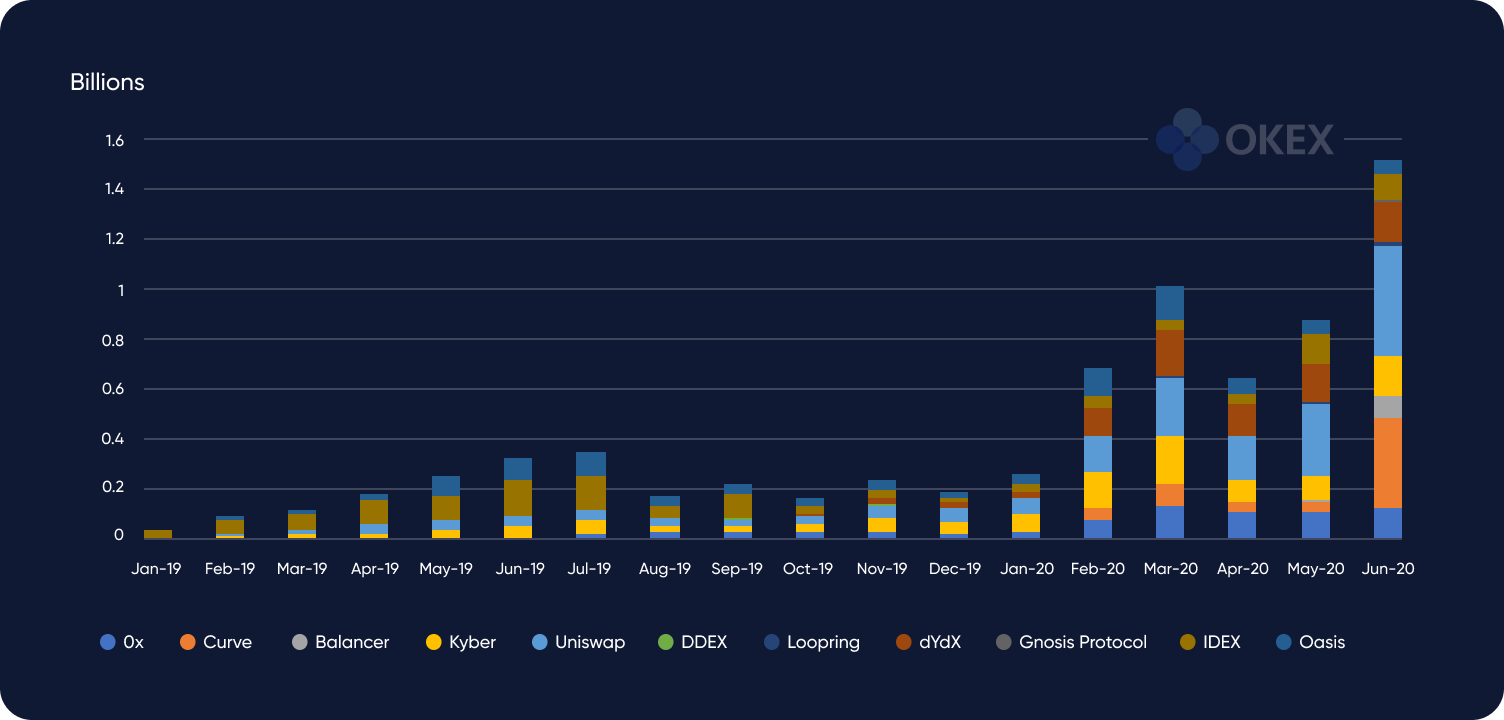

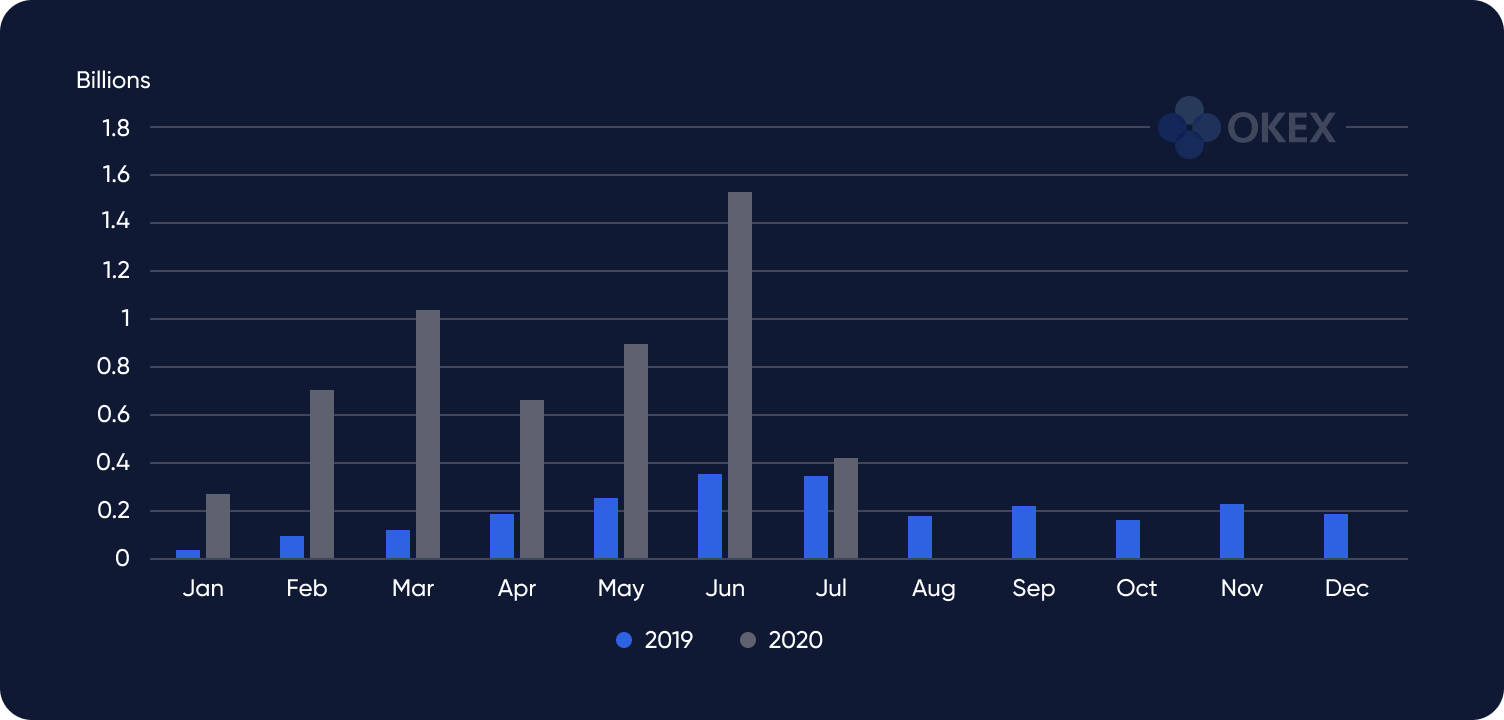

Hype di sekitar DeFi tampaknya juga menguntungkan pertukaran yang terdesentralisasi, yang biasa disebut sebagai DEX. Data dari layanan analitik Ethereum Dune Analytics menunjukkan bahwa volume perdagangan di DEX menetapkan nilai tertinggi sepanjang masa sebesar $ 1,52 miliar di bulan Juni – peningkatan 70% dari bulan Mei. Secara khusus, platform DEX Uniswap dan Curve mendominasi pasar, masing-masing dengan volume $ 446 juta dan $ 350 juta yang diperdagangkan..

OKEx Insights memeriksa alasan di balik lonjakan popularitas bursa desentralisasi baru-baru ini – serta keadaan likuiditas, keamanan, dan pengalaman pengguna yang ditawarkan DEX saat ini.

Contents

Pertukaran terpusat vs. terdesentralisasi

Sebagian besar pertukaran kripto terpusat. Pertukaran seperti OKEx telah lama menjadi lokasi utama untuk perdagangan cryptocurrency, di antara penawaran lainnya. Dalam kasus pertukaran kustodian ini, dana pengguna disimpan oleh perantara tepercaya – biasanya operator bursa. Ini pada dasarnya menciptakan sistem dengan satu titik kegagalan, karena bursa biasanya memiliki kontrol penuh atas aset pengguna.

Ini telah menjadikan pertukaran terpusat sebagai target utama bagi peretas, yang mampu mencuri jutaan dengan mengeksploitasi kerentanan. Misalnya, $ 500 juta Peretasan Coincheck pada Januari 2018 menimbulkan kekhawatiran luas tentang apakah pertukaran mata uang kripto terpusat dapat melindungi aset pengguna secara transparan.

Setelah serangkaian peretasan pertukaran mata uang kripto utama 2018 dan 2019, pengguna mulai mempertimbangkan pertukaran terdesentralisasi. Di DEX, perdagangan dieksekusi melalui kontrak pintar di blockchain. Ini menyiratkan bahwa tidak ada pihak ketiga yang terlibat dalam transaksi dan bahwa pengguna memiliki kendali penuh atas cryptocurrency mereka sendiri.

Dibandingkan dengan pertukaran cryptocurrency terpusat, DEX tidak memiliki satu titik kegagalan karena pengguna memiliki kendali penuh atas dana mereka sendiri. Ini membuat lebih sulit bagi peretas untuk mencuri sejumlah besar cryptocurrency, karena waktu dan biaya yang diperlukan untuk meretas jauh lebih tinggi daripada di bursa cryptocurrency terpusat..

Pertukaran terdesentralisasi akhirnya melihat volume

Pertukaran terdesentralisasi mendapatkan daya tarik jangka pendek pada tahun 2018 dengan sifat non-penahanan dan dugaan peningkatan keamanan. Namun, hype seputar DEX sebagian besar memudar karena volume perdagangan yang rendah jika dibandingkan dengan bursa terpusat.

Misalnya, IDEX gergaji 69.339 swap dalam dua minggu pada Juli 2018, sementara Bitfinex memfasilitasi 92.024 kontrak swap hanya dalam dua hari. Menyusul puncak $ 1,5 miliar yang diperdagangkan di DEX pada Mei 2018, riset Diar dilaporkan volume perdagangan DEX mencapai titik terendah bulanan $ 49 juta pada Januari 2019.

DEX mulai mendapatkan daya tarik sekali lagi pada tahun 2020 setelah munculnya Compound dan ruang DeFi yang lebih besar. Misalnya, total volume perdagangan pada Kurva pertukaran terdesentralisasi tumbuh hampir 500% dari sekitar $ 7,1 juta pada awal distribusi COMP pada 16 Juni hingga rekor puncaknya lebih dari $ 42 juta pada 21 Juni.

Dengan DeFi mania mencapai puncaknya, akankah DEX akhirnya mendapatkan adopsi yang luas?

Likuiditas tetap menjadi perhatian utama

Likuiditas bisa dibilang pendorong utama untuk adopsi dan pertumbuhan pengguna pertukaran mata uang kripto. Likuiditas mengacu pada kemudahan di mana suatu aset diubah menjadi uang tunai tanpa mempengaruhi harga aset tersebut. Dalam perintah perdagangan, bid mengacu pada perintah untuk membeli, dan permintaan mengacu pada perintah untuk menjual. Spread mengacu pada perbedaan antara tawaran tertinggi dan permintaan terendah. Spread yang lebih rendah menunjukkan pasar yang lebih likuid, sedangkan spread yang lebih tinggi menunjukkan pasar yang lebih tidak likuid.

Ada dua komponen utama untuk menilai likuiditas:

- Kemudahan, yaitu kecepatan dan upaya yang diperlukan untuk mengonversi aset.

- Selisih harga, yaitu selisih antara harga yang diharapkan dan harga eksekusi pada pesanan yang lebih besar.

Dalam pasar yang likuid, aset dapat dengan mudah diubah menjadi uang tunai dengan sedikit selip. Pertukaran terdesentralisasi dapat dibagi menjadi dua jenis model likuiditas: buku pesanan pertukaran peer-to-peer dan pertukaran berdasarkan pembuat pasar otomatis.

Sebuah buku pesanan pertukaran peer-to-peer menggunakan sistem bid / ask untuk memenuhi perdagangan. Perdagangan hanya dieksekusi oleh mesin pencocokan bursa saat pesanan beli / jual pedagang dicocokkan dengan pesanan berlawanan dengan harga yang dipilih. Model pertukaran buku pesanan optimal untuk pertukaran terpusat dengan volume perdagangan tinggi, karena ini menunjukkan likuiditas tinggi dan mengarah ke penyebaran yang ketat. Oleh karena itu, pedagang dapat melakukan pemesanan dalam jumlah besar dengan selip minimal.

Namun, model pertukaran buku pesanan tidak berfungsi dengan baik dengan koin dan token DeFi. Karena sebagian besar protokol keuangan terdesentralisasi berada pada tahap awal, aset mereka tidak diperdagangkan secara aktif dan tidak ada cukup pembeli dan penjual di pasar. Ketidak likuiditas relatif dari token membuatnya rentan terhadap fluktuasi harga yang disebabkan oleh transaksi individu yang besar. Fluktuasi harga yang besar, pada gilirannya, menyebabkan penyebaran yang luas. Selain itu, aset dengan volatilitas harga tinggi cenderung tidak dicantumkan oleh pertukaran buku pesanan.

Karena token DeFi tidak diperdagangkan secara luas dalam pertukaran buku pesanan, platform berdasarkan pembuat pasar otomatis berfungsi sebagai alternatif. Pertukaran berbasis AMM kegunaan satu set algoritma deterministik yang mengatur parameter untuk mengumpulkan likuiditas dari pedagang dan membuat pasar. Alih-alih menggunakan buku pesanan tradisional untuk pesanan beli dan jual, dana untuk pembeli dan penjual di bursa berbasis AMM disimpan di kolam likuiditas on-chain..

Dalam konteks DeFi, sistem AMM dirancang untuk menciptakan kumpulan likuiditas besar yang memungkinkan untuk pertukaran aset, sebagai lawan mengatur pasangan perdagangan. Dibandingkan dengan pertukaran buku pesanan tradisional, pesanan pedagang tidak perlu dicocokkan dengan pedagang lain di kolam likuiditas. Alih-alih, kumpulan ini memastikan likuiditas konstan ketika pedagang menyetor aset mereka ke dalamnya. Selain itu, harga token di kumpulan likuiditas ditentukan oleh algoritme yang ditetapkan dalam kontrak pintar, alih-alih mengumpulkan informasi harga di seluruh bursa..

Kolam likuiditas bermanfaat bagi tim di balik koin dan token DeFi ini serta investor aset. Untuk tim proyek, kolam likuiditas menghapus kebutuhan untuk mem-bootstrap jaringan yang menyediakan likuiditas sebelum proyek memberikan utilitas nyata. Bagi investor, kumpulan likuiditas memungkinkan mereka untuk menarik koin dan token ketika mereka tidak diperdagangkan secara aktif.

Penambangan likuiditas dan pertanian hasil

Kenaikan dramatis Compound telah mendorong “pertanian hasil” – tindakan menggunakan satu atau beberapa protokol DeFi untuk menghasilkan pengembalian sebanyak mungkin. Pertanian hasil menjadi lebih populer dengan munculnya apa yang disebut “penambangan likuiditas”, atau mendapatkan token asli baru dari protokol selain pengembalian reguler.

Penambangan likuiditas mengacu pada situasi ketika petani hasil berpartisipasi dalam pembuatan pasar untuk menyumbangkan likuiditas yang dibutuhkan ke koin atau token tertentu dan, dengan demikian, mendapatkan tingkat pengembalian, ditambah unit tambahan dari token protokol.

Ketika Compound mendistribusikan token tata kelola, COMP, mekanisme penambangan likuiditasnya mengarah pada dorongan pertanian hasil besar-besaran karena investor berusaha memaksimalkan pengembalian mereka dan mendapatkan COMP – yang akan didistribusikan kepada pengguna melalui penambangan likuiditas selama empat tahun ke depan..

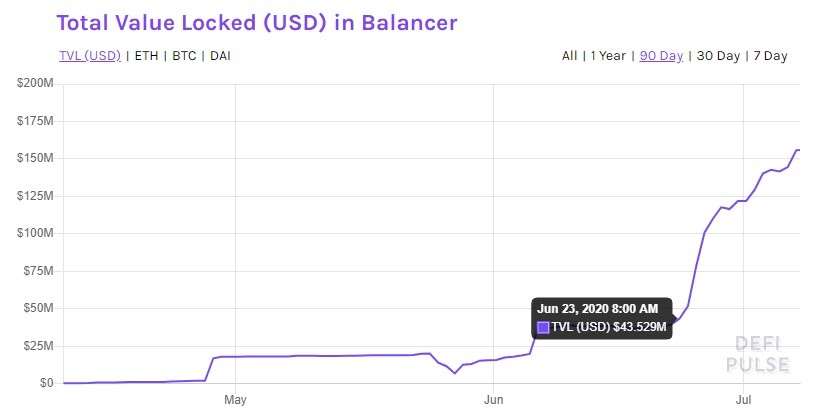

Keberhasilan Compound juga terlihat dengan protokol DeFi lainnya – seperti Balancer, protokol DEX yang menawarkan kumpulan multi-aset dan memungkinkan semua orang menjadi penyedia likuiditas di platform. Pada akhir Juni, ada dua sumber pendapatan bagi penyedia likuiditas di Balancer, biaya perdagangan dan imbalan dalam BAL yang baru dibuat – token tata kelola protokol – didistribusikan untuk penambangan likuiditas.

BAL dimaksudkan untuk Menyajikan sebagai insentif bagi pedagang dan penyedia likuiditas untuk berpartisipasi dalam tata kelola protokol dan pengambilan keputusan. Distribusi BAL baru-baru ini memberikan sumber pendapatan tambahan bagi penyedia likuiditas di Balancer, yang meningkatkan permintaan untuk mendapatkan BAL. Hal ini menyebabkan peningkatan lebih dari 300% dalam total nilai terkunci (USD) di Balancer sejak dimulainya distribusi token pada 23 Juni.

Keberlanjutan penambangan likuiditas, bagaimanapun, masih diperdebatkan. Bobby Ong, salah satu pendiri perusahaan analitik kripto CoinGecko, memberi tahu OKEx Insights bahwa semuanya terlihat baik sejak awal. Dia menjelaskan:

“Model penambangan likuiditas adalah bentuk insentif protokol yang mirip dengan sistem penghargaan blok bukti kerja. Model inflasi dimasukkan ke dalam protokol dan model moneter diketahui semua orang.

Keberlanjutan model penambangan likuiditas akan bergantung pada seberapa banyak penggunaan protokol yang akan berhasil dikumpulkan selama periode insentif. Idenya adalah bahwa cukup banyak pengguna yang akan menggunakan protokol setelah insentif dikurangi atau dihapus sehingga menjadi ekosistem mandiri di mana token tata kelola diminta untuk memberikan suara pada masalah tata kelola. Saat ini, masih terlalu dini untuk mengatakan apa pun – tetapi tanda awalnya cukup positif. ”

Model penambangan likuiditas yang diadopsi oleh DEX tertentu telah menyebabkan peningkatan jangka pendek dalam pangsa pasar mereka berdasarkan volume perdagangan. Misalnya, sejak Balancer mengumumkan distribusi token tata kelola, pangsa pasarnya dalam volume perdagangan naik dari 1,66% menjadi 13,53% selama pekan tanggal 22 Juni..

Fredrik Haga, salah satu pendiri di Dune Analytics, mengatakan kepada OKEx Insights bahwa dia merasa yakin bahwa volume perdagangan DEX dapat mempertahankan momentum positifnya di bulan Juli. Dia menjelaskan:

“Tampaknya di bulan Juni volume perdagangan sebagian besar didorong oleh pertanian hasil. Namun, sekitar 1/4 Juli telah berlalu dan kami telah melihat ~ $ 420 juta diperdagangkan di DEX. Jika tren itu berlanjut, Juli akan mendarat pada volume yang hampir sama dengan Juni (~ $ 1,5 miliar diperdagangkan). ”

Sementara total volume perdagangan pada DEX di bulan Juli telah melampaui tahun lalu, menjelang Q3 2020, Haga menyoroti beberapa DEX yang harus diperhatikan:

“Dari referensi Balancer dan Curve, jelas terlihat bahwa pembuat pasar otomatis dapat mendorong volume dengan cukup cepat. Sekarang akan menarik untuk melihat bagaimana model-model baru seperti Protokol Gnosis – yang diluncurkan pada bulan Mei – bekerja dan apakah mereka mampu menarik likuiditas. Selain itu, dengan kenaikan harga gas, solusi lapisan 2 seperti Loopring dan Diversifi akan menarik untuk diikuti. ”

Meskipun volume melonjak pada pertukaran terdesentralisasi pada bulan Juni, masih terlalu dini bagi DEX untuk dibandingkan dengan pertukaran crypto terpusat – yang sangat membanggakan bagian terbesar dari pengguna dan volume perdagangan. Seperti yang ditunjukkan oleh penelitian dari TokenInsight, pada Q1 2020, volume perdagangan di DEX hanya menyumbang 2,68% dari total perdagangan spot di seluruh pasar kripto.

Dalam hal USD, volume perdagangan di DEX mencapai $ 180 miliar USD pada Q1 2020 – dibandingkan dengan $ 6,6 triliun yang diperdagangkan di seluruh pasar spot kripto. Meskipun proporsinya masih kecil, ini sebenarnya pertama kalinya volume DEX mencapai lebih dari 0,01% dari total volume spot, TokenInsight melaporkan.

Masalah keamanan juga tetap menjadi kendala untuk adopsi pertukaran terdesentralisasi secara luas, seperti yang tercermin dari eksploitasi Balancer senilai $ 500.000 baru-baru ini. Pada 29 Juni, CoinDesk dilaporkan bahwa penyerang telah mengeksploitasi celah dalam protokol dengan meminjam token WETH senilai $ 23 juta. Mereka dilaporkan kemudian terus memperdagangkan WETH melawan Statera (STA) dengan jumlah yang meningkat – menguras kumpulan likuiditas STA. Identitas peretas tetap menjadi misteri dan tim Statera mengumumkan bahwa mereka tidak dapat mengembalikan dana korban peretasan.

Jay Zhou, chief operating officer protokol DEX Loopring, mengatakan kepada OKEx Insights bahwa batasan throughput Ethereum juga menjelaskan masalah keamanan yang dihadapi DEX. Dia menjelaskan:

“Perhatian saya adalah batasan teknologi terkait throughput Ethereum. Acara ‘angsa hitam’ pada 12 Maret telah menguapkan nilai pasar DeFi sebesar 50% dalam satu hari. Artinya, blockchain saat ini tidak dapat mendukung kebutuhan pengguna DeFi jika harga berubah drastis dalam waktu singkat. Sementara beberapa protokol DeFi terkemuka seperti MakerDAO dan dYdX menggunakan solusi penskalaan lapisan-1 di blockchain, kami akan melihat semakin banyak dapp yang mengadopsi solusi penskalaan lapisan-2 di tahun mendatang. ”

Antarmuka pengguna yang buruk pada pertukaran terdesentralisasi, dibandingkan dengan pertukaran terpusat yang populer, juga menghambat adopsi pengguna. Ong CoinGecko memberi tahu OKEx Insights bahwa kerumitan menggunakan DEX menghalangi pengalaman pengguna dan, dengan demikian, tetap menjadi penghalang yang mencegah DeFi menjadi mainstream. Dia menguraikan:

“Sulit bagi siapa pun untuk memahami konsep bagaimana membuat hasil tinggi tersedia. Sulit untuk menjelaskan konsep pembuat pasar otomatis, kumpulan likuiditas, dll. Kepada siapa pun, bahkan kepada peserta dalam industri kripto. Bagi seseorang dengan pengetahuan crypto rata-rata untuk menggunakan ini, mereka harus terbiasa dengan Metamask, menguasai ETH dan / atau stablecoin – belum lagi berbagai stablecoin yang tersedia, seperti DAI, USDT, USDC, dll. – atau gunakan dasbor seperti Instadapp untuk melakukan pertanian hasil dengan benar. ”

Ong juga menunjukkan bahwa, saat ini – dengan biaya tinggi pada Ethereum di antara pertimbangan lainnya – agar pertanian hasil pada protokol DeFi menjadi efektif, pengguna harus mengeluarkan sejumlah besar uang untuk memulai, “minimal $ 10.000 untuk melihatnya beberapa keuntungan nyata. ” Dia menambahkan:

“Artinya, pertanian hasil DeFi sekarang pada dasarnya adalah permainan yang dimainkan oleh paus besar yang bersedia mengambil risiko kontrak pintar untuk mendapatkan hasil yang tinggi.”

Terlepas dari kendala yang disebutkan di atas, Jon Jordan, direktur komunikasi di perusahaan data aplikasi terdesentralisasi DappRadar, berbagi dengan OKEx Insights keyakinannya bahwa inersia penggunaan pertukaran terpusat membuat DEX “jauh dari arus utama.” Dia menjelaskan:

“Saya pikir alasan utama DEX belum menjadi arus utama adalah masalah historis ketika crypto pertama kali berkembang pesat, satu-satunya cara untuk mengakses aset baru ini adalah menggunakan pertukaran terpusat. Setelah seseorang mendaftar dan mulai merasa nyaman menggunakan produk semacam itu, sangat sulit untuk membuat mereka beralih ke produk lain.

Lebih khusus lagi, bagaimanapun, masalah dengan DEX selalu (dan terus berlanjut) bahwa mereka lebih lambat, lebih mahal untuk digunakan dan menawarkan lebih sedikit likuiditas daripada bursa terpusat teratas. Ini ditambah dengan banyak masalah keamanan. Karena alasan ini, saya tidak melihat DEX menjadi produk utama. ”

Sementara Jordan percaya bahwa DEX tidak menjadi arus utama dalam jangka pendek, dia berpikir bahwa DEX menawarkan dua keuntungan yang jelas bagi pengguna:

“Keuntungan pertama dari DEX adalah tidak ada batasan KYC / AML, yang penting bagi sebagian pengguna. Keuntungan utama adalah apa yang kami alami saat ini, yaitu cara DEX diintegrasikan ke dalam ledakan DeFi yang lebih luas. Ini telah menyaksikan munculnya produk-produk seperti Uniswap, Kyber, 1inch, Curve dll, yang dapat diakses dengan cara baru sebagai bagian dari transaksi DeFi yang kompleks, yang mungkin melibatkan banyak tindakan.

Keunggulan lain yang ditawarkan DEX adalah fenomena yield farming. Pengguna memaksimalkan kemampuan mereka untuk menanam token COMP baru dari Compound dengan menyetor jaminan, mengambil pinjaman, dan menukar token secara bersamaan. Hal ini mengakibatkan ledakan yang sangat besar pada volume DeFi dan DEX, meskipun jumlah pengguna tetap sangat rendah dibandingkan dengan pertukaran terpusat. ”

Dalam percakapannya dengan OKEx Insights, Jordan dari DappRadar juga menyatakan keyakinannya bahwa DEX akan diintegrasikan sepenuhnya ke dalam ekosistem DeFi:

“Saya berharap kita akan melihat transformasi DEX saat mereka terintegrasi penuh dengan ekosistem DeFi. Dan pada titik tertentu kami mungkin akan berhenti berbicara tentang DEX sebagai jenis produk terpisah. ”

Sementara pertukaran terdesentralisasi – dan DeFi secara keseluruhan – masih dalam tahap awal dan secara efektif tetap tersedia untuk basis pengguna yang terbatas, Ong dari CoinGecko percaya bahwa DeFi masih memberikan peluang besar untuk mendemokratisasi layanan keuangan kepada semua orang:

“Saya umumnya optimis dengan masa depan DeFi. Ini adalah awal dari lintasan pertumbuhan multi-dekade dan DeFi menjanjikan kita banyak potensi dalam desentralisasi layanan keuangan.

Meskipun ada banyak masalah yang disebutkan di atas, seiring waktu, seiring dengan semakin canggihnya skala Ethereum dan pengembang DeFi, hal-hal ini akan meningkat dan pengalaman pengguna akan menjadi jauh lebih baik sehingga siapa pun dapat berpartisipasi di dalamnya. Ketika itu terjadi, layanan keuangan yang kompleks dengan pengembalian investasi yang lebih tinggi akan didemokratisasi untuk semua orang dan tidak hanya terbatas pada orang kaya. ”

OKEx Insights menyajikan analisis pasar, fitur mendalam, penelitian asli & berita yang dikurasi dari profesional crypto.