نحوه تجارت گزینه ها: یک مورد واقعی از بازار BTC

بیایید نمونه ای از بازار BTC را در 17 دسامبر 2019 بگیریم:

بگذارید بگوییم ما معتقدیم روند نزولی بازار BTC که طی چند ماه گذشته ادامه داشته است ادامه خواهد داشت. معامله گران ممکن است به عنوان طولانی ترین استراتژی تجارت خود کوتاه باشند. اگرچه تعصب کوتاه مدت و میان مدت BTC در حال نزول است ، اما هنوز شواهد اندکی وجود دارد که نشان می دهد اصلاحیه ماه نوامبر در این مرحله تکرار می شود ، و 6400 سطح در حال حاضر پشتیبانی خوبی به نظر می رسد.

Contents

نحوه تجارت با گزینه های خودپرداز (با پول)?

همانطور که انتظار روند نزولی کوتاه / متوسط BTC را داریم ، در اینجا یک استراتژی ساده وجود دارد که می توانیم آن را در شبیه سازی معاملات گزینه های OKEx اجرا کنیم:

1. گزینه تماس خودپرداز را بفروشید. بازار هفدهم همچنان ضعیف است و بازگشت قیمت کمتر از حد انتظار است ، بنابراین گزینه را در روز تمرین بفروشید و سود خود را بدست آورید.

2. متناوباً ، ما می توانیم یک گزینه ATM put بخریم. هنگامی که امروز بازار همچنان نزولی است و روند نزولی دیگری پیش بینی می شود ، افزایش ارزش ذاتی گزینه کاهش زمان را پوشش می دهد. قیمت این گزینه نیز به همین ترتیب افزایش می یابد. به این ترتیب ، خواه آن را مستقیماً با قیمت بالاتری بفروشیم یا تا روز تمرین صبر کنیم ، می توانیم از آن سود ببریم.

گزینه های خودپرداز چیست؟?

در پول (خودپرداز) یعنی قیمت اعتصاب گزینه یکسان است یا بسیار نزدیک به قیمت دارایی اساسی است ، صرف نظر از تماس یا قرار دادن.

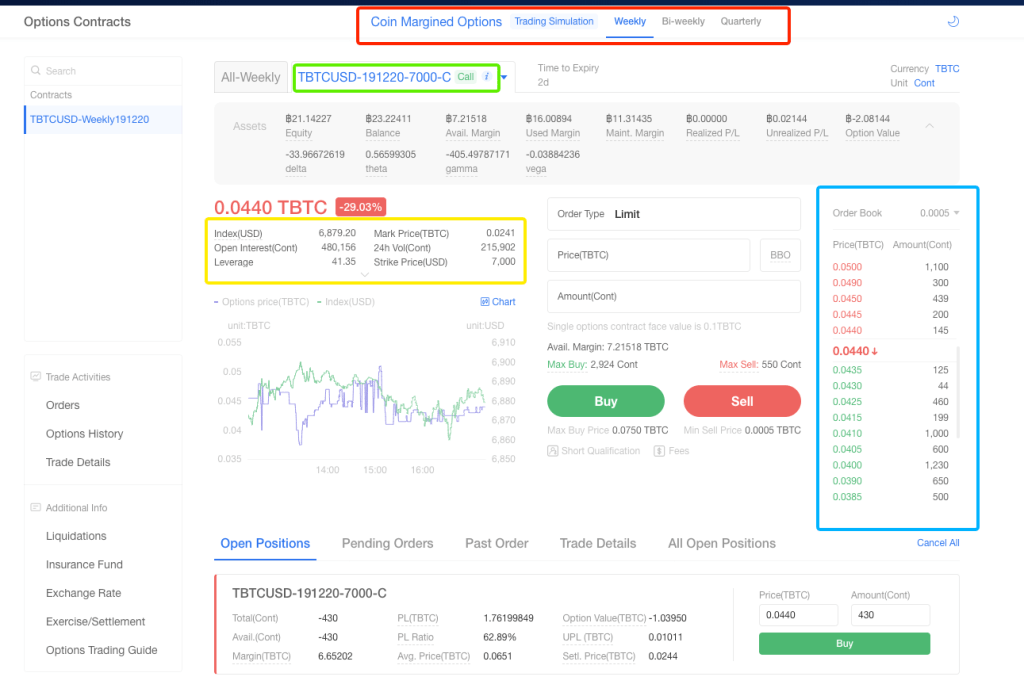

در زیر صفحه شبیه سازی معاملات گزینه های OKEx قرار دارد که اطلاعات گزینه خودپرداز را نشان می دهد ، از جمله:

جعبه قرمز: تاریخ تمرین گزینه ها ، به معنی دوره انقضا قرارداد. تاریخ تمرین نشان داده شده در تصویر این جمعه این ساعت 8:00 صبح (UTC) است

جعبه سبز: نام گزینه. قسمت 1 به محصول اساسی گزینه اشاره دارد ، “TBTCUSD” به معنی BTC مجازی است که در شبیه سازی معاملات استفاده می شود. در بازار زنده ، BTCUSD خواهد بود ، یعنی بیت کوین. در قسمت دوم ، “191213” به تاریخ تمرین – 13 دسامبر 2019 اشاره دارد. همان اطلاعات ارائه شده در جعبه قرمز است. در قسمت سوم ، “7000” به قیمت اعتصاب اشاره دارد ، که برای مقایسه با قیمت اساسی و محاسبه بازده و قیمت انحلال اجباری استفاده می شود. در قسمت 4 ، “C” (تماس) به معنای گزینه تماس است. اگر P (Put) باشد ، به معنای گزینه put است.

جعبه آبی: کتاب سفارش. مشابه آتی ، قسمت قرمز قیمت فروش را نشان می دهد ، قسمت سبز قیمت خرید را نشان می دهد. سمت راست تعداد گزینه ها است.

جعبه زرد: معیارهای گزینه. ردیف اول مهمترین قسمت را نشان می دهد: شاخص نقطه ای و قیمت مارک. این شاخص مستقیماً بر خرید تأثیر می گذارد & فروش قیمت گزینه. هنگام محاسبه بازده در تاریخ انقضا ، باید شاخص و قیمت اعتصاب را مقایسه کنید تا بازده خود و قیمت بازار BTC پس از انحلال اجباری را محاسبه کنید. در اینجا ، ما باید بر روی قیمت مارک تمرکز کنیم. قیمت علامت گذاری شده ، محاسبه شده توسط الگوریتم سیستم بستر های نرم افزاری ، یک گزینه نسبتاً منصفانه است که در زمان واقعی تغییر می کند.

چرا باید روی قیمت مارک تمرکز کنیم?

ما دریافتیم که در بازار شبیه سازی معاملات ، تفاوت قابل توجهی بین قیمت بازار و قیمت مارک وجود دارد ، به این معنی که وقتی ارزش یک دارایی 5 دلار باشد ، قیمت بازار ممکن است تا 15 دلار افزایش یابد. در این زمان ، بهترین راه تجارت این است که دارایی را به جای خرید به قیمت بازار بفروشید.

بیایید مثالی دیگر از تاریخچه بازار BTC بگیریم.

به 15 دسامبر برگشتیم ، دیدیم که شاخص معاملات و حجم معاملات قوی نیستند و بازار در کوتاه مدت نوسان می کند. ما اعتقاد داریم که معامله گران نباید زیاد به Bitcoin بپردازند ، مگر اینکه قیمت آن بالاتر از 7300 باشد.

نحوه تجارت با گزینه های OTM (بی پول)?

اگر بازار ضعیف است و نوسان زیادی دارد ، ممکن است یکی از این استراتژی های تجاری ساده را انتخاب کنید:

1. گزینه تماس OTM را بفروشید. اگر نوسان زیادی در بازار وجود ندارد (بدون حرکت شدید قیمت) ، گزینه را در روز تمرین بفروشید و پول دریافت کنید.

2. گزینه OTM put را بفروشید. اگر قیمت آنطور که انتظار می رود کاهش پیدا نکند و مقدار زمان به سرعت مصرف شود ، قیمت گزینه پایین تر خواهد بود. آیا برای بازیابی ضرر ، دارایی را با قیمت کمتری بخرید یا اینکه صبر کنید تا تاریخ انقضا ، وقتی مقدار گزینه صفر شود ، می توانید از این طریق درآمد کسب کنید.

3. در اینجا یک استراتژی کمی پیشرفته وجود دارد: ترکیب استراتژی 1 و 2. به این ترتیب ، ممکن است بدون ریسک زیاد بازده را دو برابر کنید.

گزینه های OTM چیست؟?

برای گزینه مکالمه OTM (بی پول) ، این بدان معنی است که قیمت پایه از قیمت اعتصاب کمتر است. برای یک گزینه OTM put ، این بدان معنی است که قیمت اساسی بالاتر از قیمت اعتصاب است. به بیان ساده ، گزینه های OTM به شرایطی اشاره می کنند که قیمت به اندازه کافی بالا یا پایین نیست تا بتواند قیمت اعتصاب را برآورده کند.

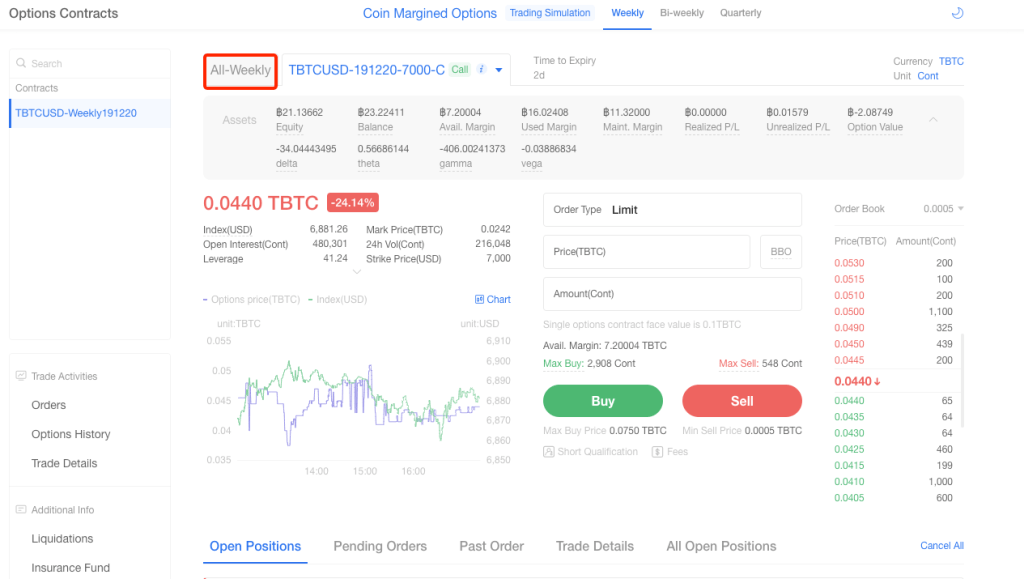

همانند موارد فوق ، در صفحه شبیه سازی معاملات گزینه های OKEx ، اطلاعات مربوط به گزینه های اخیر خودپرداز را نشان می دهد. برای یافتن گزینه های OTM ، روی “All-Weekly” کلیک کنید و همه گزینه های هفته را نشان می دهد:

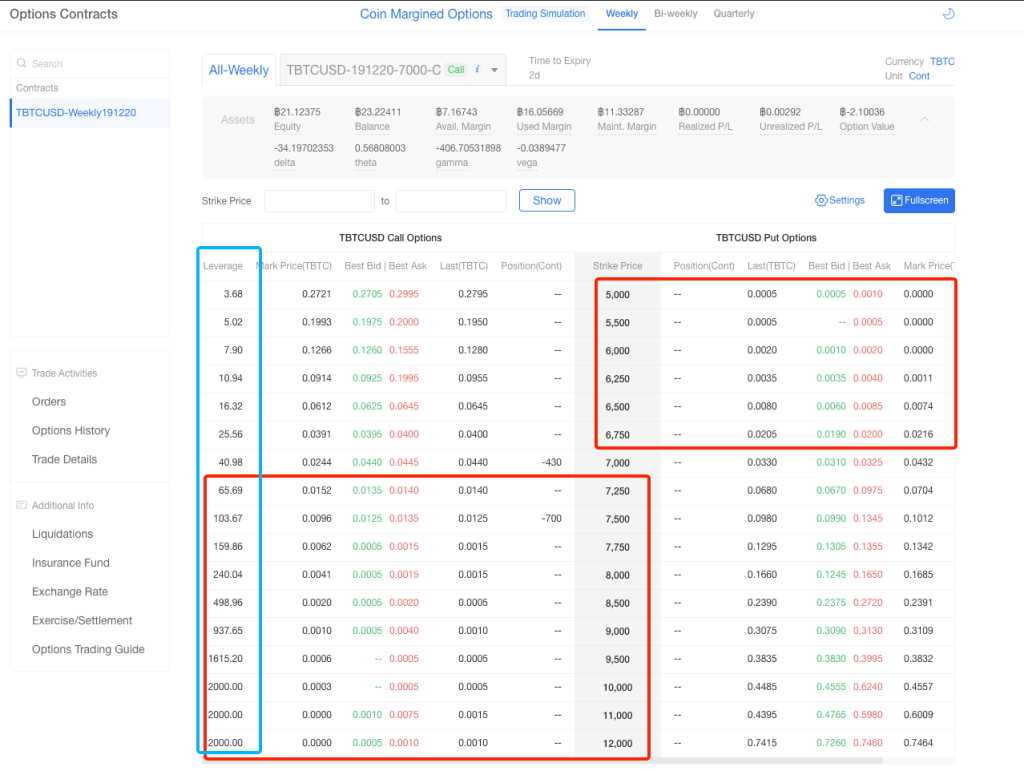

در آن زمان ، قیمت BTC در حدود 7050 است. بر اساس تعریف ، گزینه های تماس OTM کسانی هستند که قیمت اعتصاب آنها از 7000 بالاتر باشد و گزینه های OTM قرار دادن کسانی هستند که قیمت اعتصاب آنها کمتر از 7000 است (زیرا گزینه با قیمت اعتصاب از 7000 نزدیکترین به 7050 است ، در اینجا به عنوان گزینه خودپرداز در نظر گرفته می شود) ، که در شکل بالا دو قسمت قرمز حلقه شده است.

بنابراین ، کدام گزینه OTM را باید انتخاب کنید؟ نکته اینجاست: اهرم گزینه ها را در نظر بگیرید. ابتدا بر روی “List Settings” در گوشه بالا سمت راست کلیک کنید ، سپس کادر “Leverage” را علامت بزنید و تأیید را کلیک کنید. همانطور که در دایره آبی رنگ در شکل بالا نشان داده شده است ، می توانید اهرم هر گزینه را در صفحه مشاهده کنید.

لطفاً واضح باشید که گزینه ها با معاملات آتی و تعویض دائمی متفاوت هستند. معاملات گزینه ها شامل اهرم نیست و کاربران نمی توانند سطح اهرم را انتخاب کنند. این فقط یک مقدار تقریبی است که توسط سیستم بر اساس محاسبه هزینه داده می شود.

اگر دقیقتر نگاه کنید ، متوجه خواهید شد که برای گزینه تماس ، هرچه قیمت اعتصاب بیشتر باشد ، اهرم بالاتر است – استثنا در چند اهرم آخر که 2000 برابر می مانند زیرا قیمت آنها کوچک است.

این اهرم به شما امکان می دهد عوامل دیگری را غیر از قیمت اعتصاب در نظر بگیرید. برای در نظر گرفتن ریسک های موجود و مقدار وجوهی که باید در معاملات گزینه ها قرار دهید ، می توانید به سطح اهرم قرارداد نیز مراجعه کنید.

در آخر ، لطفاً بخاطر داشته باشید که نسبت اهرم مستقیماً با ریسک موجود متناسب است – هرچه نسبت اهرم بیشتر باشد ، احتمال ورزش کمتر است. اگرچه ورودی شما کوچکتر است ، اما خطر از دست دادن تمام وجوه سرمایه گذاری شده نیز به همین ترتیب بیشتر است.