State of DeFi: The SYFI Exploit & Lessons From Crypto’s New Wild West

Un’immersione profonda nell’exploit degli smart contract che evidentemente ha reso un trader un profitto istantaneo di 747 ETH – e cosa significa per le criptovalute.

Quest’estate, l’industria delle criptovalute ha visto una rinascita del tipo di investimenti sconsiderati che hanno caratterizzato il boom iniziale dell’offerta di monete del 2017. La DeFi, o finanza decentralizzata, è rapidamente cresciuta fino a diventare una nicchia multimiliardaria, in gran parte grazie a interessanti (ma probabilmente insostenibile) puntate sui rendimenti, azioni di mercato guidate dalla speculazione e un ecosistema modulare senza gatekeeper.

L’ecosistema DeFi include scambi decentralizzati che, a differenza delle loro controparti centralizzate, non hanno politiche di quotazione o requisiti di verifica, perpetuando ulteriormente la speculazione di mercato. Con una supervisione inesistente, il valore effettivo di molti dei progetti elencati su piattaforme di trading decentralizzate è naturalmente discutibile. Tuttavia, gli investitori assetati di profitto non sono necessariamente infastiditi. Se un token ha qualche clamore che lo circonda (e / o potenziale meme), potrebbe rappresentare un degno ottovolante su cui fare l’autostop – contratti intelligenti imperfetti o meno.

Contents

L’ultima DeFi "sfruttare"

Uniswap, il principale scambio decentralizzato, è diventato uno dei teatri di questa rinnovata speculazione nello spazio crittografico. Questo particolare DEX è al centro dell’incidente che OKEx Insights esamina in questo articolo. Un recente "sfruttare" ha coinvolto un oscuro derivato del tanto desiderato yearn.finance token (YFI) e un opportunista anonimo apparentemente incredibilmente fortunato. Utente Twitter Amplificare afferma di aver insaccato 747 ETH sfruttando un bug nel codice del contratto intelligente Soft Yearn Finance (SYFI) per puro caso, senza alcuna conoscenza preliminare di tale vulnerabilità.

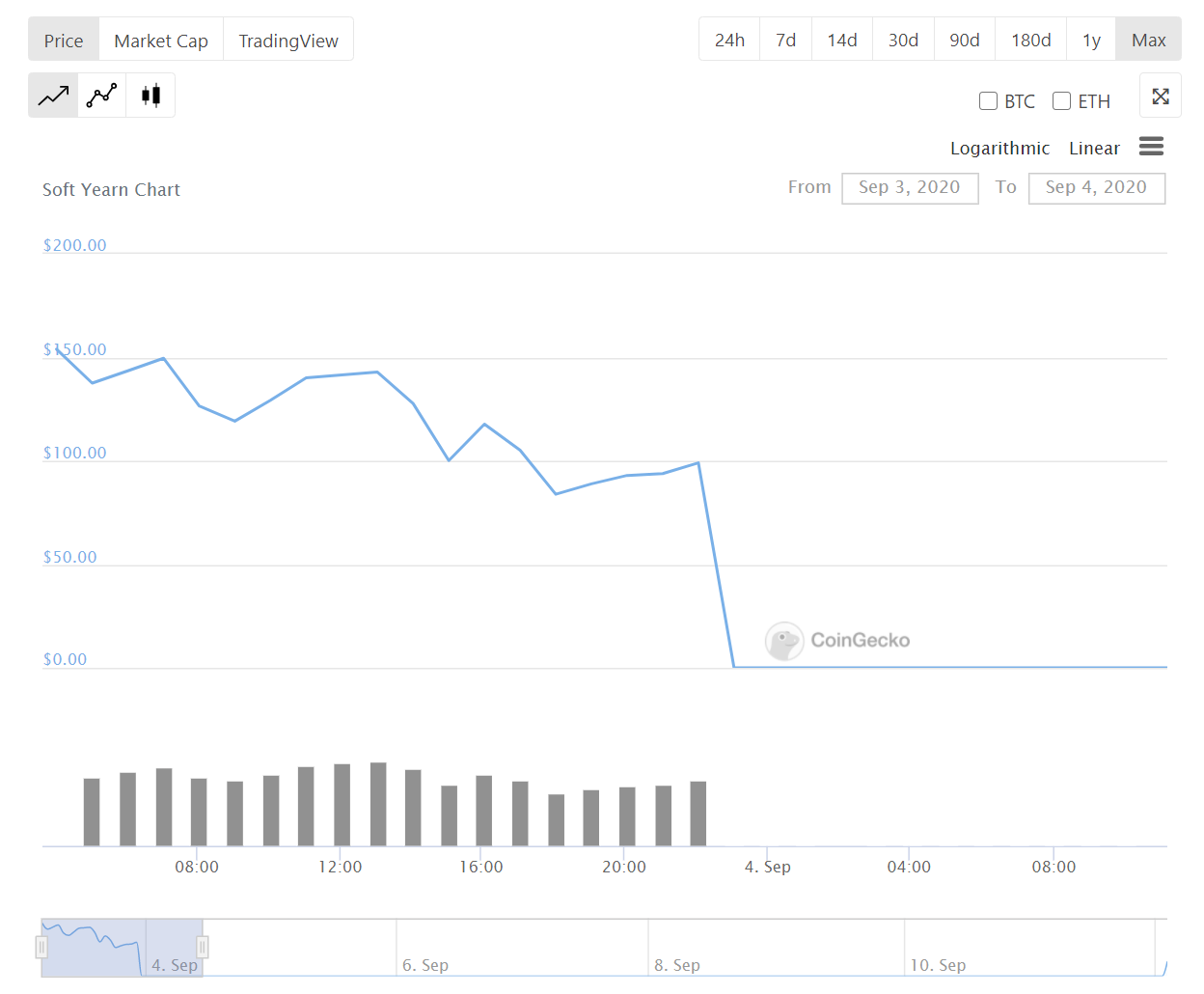

Mentre le affermazioni di Amplify rimangono non verificate, un attore ha effettivamente drenato quasi tutta la liquidità dal pool SYFI / ETH di Uniswap all’inizio di settembre. Il loro guadagno era, ovviamente, una perdita per ogni altro detentore di token. Il commercio istantaneamente ha bloccato il valore di 1 SYFI a meno di 0.0001 ETH (da quasi 0.4 ETH) e CoinGecko Spettacoli il prezzo di SYFI è sceso a meno di $ 0,001 in seguito all’exploit.

Se visto isolatamente, l’incidente non è una novità per lo spazio crittografico, noto per i rapidi aumenti e le cosiddette truffe di uscita. Tuttavia, rappresenta alcune delle principali questioni prevalenti nella nicchia DeFi che meritano uno sguardo più attento, aprendo discussioni sui rischi inerenti a questa nuova ondata di speculazioni..

Un po ‘di background

Il 30 agosto, un progetto noto come Soft Yearn Finance ha annunciato il lancio del proprio sito web tramite Twitter. Il progetto carta bianca, pubblicato allo stesso tempo, descriveva in dettaglio una nuova valuta digitale chiamata SYFI. Il documento spiega che ogni token SYFI sarebbe "morbido ancorato" al valore del gettone yearn.finance di grande successo menzionato sopra, YFI, ovvero 1 SYFI sarebbe uguale a 0,0003 YFI.

Mentre la scelta di collegare SYFI con YFI è stata chiaramente guidata dall’andamento dei prezzi di quest’ultimo, il meccanismo che garantisce questo ancoraggio, noto come rebase, non è compreso dalla maggior parte degli speculatori ed è al centro dell’incidente in discussione.

Reso popolare da un altro progetto DeFi, Ampleforth (AMPL), un meccanismo di rebase bilancia automaticamente la fornitura di token – distruggendo o coniando token – per mantenere il piolo preimpostato. Ad esempio, se il prezzo di SYFI scendesse al di sotto del pegging YFI di 0,0003, i token verrebbero bruciati per supportare l’apprezzamento del prezzo fino a quando il pegging non viene nuovamente raggiunto. Allo stesso modo, in caso di crescita del prezzo al di sopra del peg, verrebbero coniati nuovi token per diluire l’offerta e ridurre il prezzo.

L’intero meccanismo è automatizzato tramite un contratto intelligente e mentre i saldi dei token fluttuano con ogni rebase, il loro valore in dollari non lo fa.

A parte questo collegamento a un progetto estremamente popolare, il fascino di SYFI non è chiaro. A giudicare da Soft Yearn Finance’s Gruppo Telegram, tuttavia, c’era abbastanza clamore intorno al token per i commercianti Uniswap e gli agricoltori di rendimento allo stesso modo per essere entusiasti.

Il successo iniziale di SYFI

Il 31 agosto, appena un giorno dopo la pubblicazione del suo white paper, SYFI ha annunciato un evento di prevendita tramite il suo Twitter, Discordia e gruppi di Telegram. Tuttavia, le domande di whitelist per l’evento erano aperte solo per un minuto il 1 ° settembre, il che significava che la maggior parte degli acquirenti perdeva la prevendita e acquistava il token quando era elencato su Uniswap il giorno dopo.

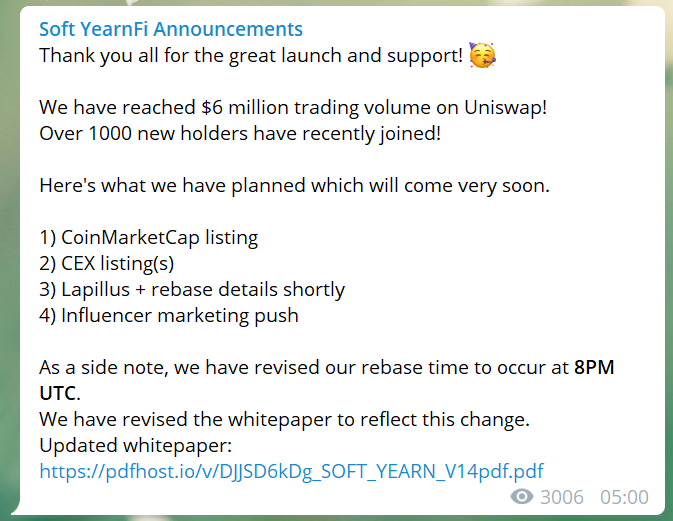

Questa corsa di trader ha portato volumi di scambi superiori a $ 6 milioni entro quattro ore dalla quotazione, spingendo il team a fare un annuncio ufficiale su Telegram e fornendo una sorta di riepilogo della roadmap.

Entra in Amplify

A prestare attenzione al lancio di SYFI è stato Amplify, trader e utente Twitter. In corrispondenza con OKEx Insights, Amplify – che ha accettato di parlare a condizione di anonimato, utilizzando solo il proprio handle di Twitter per motivi di privacy – ha dichiarato di essere venuta a conoscenza del token SYFI il 2 settembre tramite gruppi di scambio ma ha perso la prevendita.

Intuendo che il token sarebbe popolare, il trader anonimo afferma di aver acquistato 0,5 ETH di SYFI in seguito alla sua quotazione Uniswap, vendendolo poco dopo per un rapido profitto di 1 ETH.

Con l’avvicinarsi del primo rebase programmato del progetto, Amplify afferma di aver osservato che molti titolari di SYFI non hanno compreso appieno il concetto. Il commerciante ha dichiarato:

"Intorno al periodo del rebase, ho notato che la maggior parte dei possessori di $ SYFI non aveva idea di cosa significasse un rebase o cosa sarebbe successo. Ho visto l’opportunità di guidare il rebase, guardare la comunità realizzare i loro nuovi gettoni (senza rendersi conto che il loro valore non è cambiato) e [loro] avrebbero acquistato il prezzo immediatamente dopo."

Quando Amplify ha raccolto un altro 0,5 ETH di token SYFI poco prima del rebase, si aspettava di ottenere un rapido profitto – non che un bug nel codice rebase trasformerebbe improvvisamente il loro 2 SYFI in 15.551 SYFI, con un prezzo su Uniswap a poco più di 747 ETH.

Incerta se la loro successiva transazione di vendita sarebbe andata a buon fine, Amplify aveva pochi secondi per decidere se tentare lo scambio o meno. Dato che il rischio era 0,5 ETH e meno di $ 50 in commissioni di transazione, mentre la ricompensa era superiore a $ 250.000 di ETH, il trader anonimo ha preso la scommessa e ha venduto, ricevendo l’intero stack ETH detenuto nel pool di Uniswap. Il prezzo di SYFI è crollato immediatamente a una frazione di centesimo.

La risposta di SYFI

Nei minuti seguenti, il penny è caduto nei gruppi sociali di SYFI. Gli utenti si sono resi conto che praticamente tutta la liquidità dal pool Uniswap era scomparsa e, nonostante ora possedessero molti più token SYFI rispetto a prima del rebase, il loro valore era sceso del tutto tranne del 100%.

Più tardi quella sera, il team SYFI ha rilasciato una dichiarazione ufficiale sostenendo che c’era stato un ritardo tra il rebase e l’aggiornamento del prezzo di Uniswap. Questo, combinato con un difetto nel calcolo stesso del rebase, ha permesso a "attore maligno" per spazzare via la maggior parte della liquidità del pool.

Il team, prima di disattivare l’audio dei canali Telegram e Discord, aggiunto che avrebbero assegnato a "somma molto elevata di ETH" per l’identità di "trasgressore / i."

In corrispondenza con OKEx Insights, un membro anonimo del core team SYFI e amministratore del canale Telegram noto come "Filato" ha descritto il bug del contratto intelligente in modo più dettagliato:

"Si è verificato un problema con il codice in cui è stata utilizzata una funzione, getPar, per determinare il pegging. Lo sviluppatore non ha preso in considerazione le modifiche ai suoi parametri per garantire che il pegging fosse impostato su 0,0003 YFI. Ciò ha comportato il rebase, gonfiando l’offerta di 7,719 volte."

Hanno continuato a rivelare che il contratto di rebase mancava di a "chiama per sincronizzare la riserva Uniswap," portando alla quotazione del prezzo sbagliato sulla borsa decentralizzata.

Il prossimo annuncio nel gruppo SYFI Telegram, il 9 settembre, prevede dettagliati piani per rilanciare il progetto con rimborsi per i trader interessati e una nuova iniezione di liquidità.

Attore opportunista o malizioso?

Amplify ha affermato per la prima volta di essere dietro il commercio di drenaggio di liquidità il 7 settembre attraverso un lungo Discussione di Twitter in cui si riferivano a se stessi come non a "esperto di sicurezza o sviluppatore." Piuttosto che l’exploit di bug calcolato che il team SYFI ha immaginato, affermano di essere stati nel posto giusto al momento giusto per trarre vantaggio dalla situazione. Secondo il commerciante, i difetti che hanno portato alla loro manna di ~ $ 250.000 erano completamente sconosciuti.

Molti hanno risposto in modo favorevole al thread, affermando che avrebbero fatto lo stesso se fossero stati nella posizione di farlo. Parlando con OKEx Insights, Amplify ha affermato di aver scelto di rendere pubblica la storia a "portare chiusura" a se stessi ea coloro che avevano perso denaro. Il commerciante, che ha ribadito il desiderio di rimanere anonimo, ha aggiunto di essere grato per questa risposta della comunità.

Alla domanda sulla versione degli eventi di Amplify, Yarn di SYFI ha detto a OKEx Insights che altri avevano cercato di fare la stessa cosa e mentre alcuni hanno avuto successo, Amplify è riuscita a prendere la parte più grande dal pool di liquidità.

Yarn ha anche ammesso che è stata la negligenza da parte di un ex sviluppatore del progetto a provocare il difetto dello smart contract. Il membro del team SYFI ha dichiarato:

"Alla fine, non vogliamo scappare dal fatto che poteva essere chiunque. Che si trattasse di Amplify o di qualcun altro, i risultati rimangono gli stessi e ammettiamo che avrebbero dovuto essere eseguiti test più approfonditi dal lato del nostro sviluppatore."

Problemi di DeFi evidenziati dall’incidente SYFI

Questo incidente, e un elenco crescente di storie simili, solleva varie preoccupazioni sulla speculazione apparentemente insensata che è tornata nello spazio delle criptovalute grazie al boom della DeFi. Questi includono:

- La corsa per entrare e uscire presto dai progetti, anche quelli con dubbia utilità, ha prodotto in precedenza enormi ritorni. Ciò offre poco tempo per considerare adeguatamente gli investimenti.

- La mancanza di barriere, finanziarie o tecniche, per elencare un token su Uniswap incoraggia implementazioni di codice sciatte e persino truffe dirette.

- Il codice plagiato accoppiato con elenchi Uniswap istantanei può richiamare un file "paura di perdere" tra gli investitori, scoraggiando la due diligence e l’audit del codice.

- Nonostante le soluzioni assicurative emergenti, i trader spesso rimangono scoperti in caso di perdita.

- Le grandi perdite dovute a exploit di contratti intelligenti e al rischio di truffe potrebbero indurre una dura repressione normativa sull’intero settore.

I primi successi incoraggiano la speculazione

Spinti dal loro potenziale passivo di generazione di reddito, i rapidi apprezzamenti dei prezzi di token come COMP di Compound, YFI di yearn.finance e altri hanno contribuito a ispirare un livello di speculazione mai visto dal boom dell’ICO. Proprio come la mania del 2017, sono emersi un gran numero di progetti discutibili accanto a quelli che hanno un’apparente utilità. Tuttavia, molti si affidano al codice copia-incollato e i cloni di piattaforme già clonate sono molto comuni.

Grazie al modello di pool di liquidità di Uniswap, coloro che elencano nuovi token possono gonfiare il loro prezzo aggiungendo la prima liquidità a un nuovo pool. Se riescono a progettare un livello decente di campagna pubblicitaria della comunità, come nei recenti esempi di HOT DOG, PIZZA, YMD e altri – possono quindi scaricare grandi partecipazioni sui ritardatari. La pratica, che ricorda gli schemi Ponzi, è diventata nota come a "tappeto da tirare" nell’industria.

Naturalmente, dato che la traiettoria di tali progetti è spesso molto al rialzo per cominciare, molti speculatori tentano di entrare presto nel mercato per anticipare qualsiasi potenziale discarica. Questa è la stessa strategia che Amplify afferma di aver implementato, il che ha portato al loro commercio redditizio prima del rebase fallito.

Nei loro commenti a OKEx Insights, Amplify desiderava distinguere tra DeFi e ciò che descrivono "scimmiottare in shitcoins," che è simile al gioco d’azzardo:

"Trattalo come se fosse, un casinò. Non entri in un casinò con i tuoi risparmi di una vita con l’aspettativa di farcela. […] Mantieni le tue scommesse molto piccole perché la realtà del trading di shitcoin di Uniswap sembra essere che tu vinca alla grande o vai a casa senza niente."

Gli elenchi rapidi invitano codice sciatto o dannoso

La spina dorsale di questa rinnovata ondata speculativa è l’exchange decentralizzato Uniswap. A differenza delle sedi di scambio di criptovalute più tradizionali, chiunque può aggiungere qualsiasi ERC-20 token alla piattaforma. Gli elenchi richiedono solo pochi minuti, richiedono una spesa minima (solo le tariffe del gas di Ethereum) e non esiste alcun processo di verifica.

Questo ha incoraggiato il listato e il commercio di token con utilità discutibile, contratti intelligenti sfruttabili e persino backdoor dannose. Vedendo l’aumento dei volumi di scambio su piattaforme come Uniswap, gli scambi centralizzati possono, a loro volta, sentire la pressione per aggiungere coppie di scambio per token nuovi e non certificati, invitando naturalmente le critiche del settore.

Un recente caso di alto profilo è quello della forcella Uniswap SushiSwap. Lo sviluppatore principale anonimo del progetto, "Chef Nomi," possedeva l’unica chiave per la quota sviluppatore dei token SUSHI. Ciò ha permesso loro di incassare circa $ 14 milioni il 7 settembre, facendo crollare il prezzo del token e danneggiandone la reputazione.

Mentre lo chef Nomi da allora ha restituito l’ETH insieme alle pubbliche scuse, l’intero episodio dimostra quanto sia davvero selvaggia questa nuova frontiera.

In un esempio ancora più sfacciato, all’inizio di settembre è emerso che un altro oscuro progetto chiamato YUNo Finance aveva in realtà un porta sul retro nel suo codice che ha permesso ai suoi sviluppatori di coniare un numero infinito di gettoni YUNO. In un’ammissione particolarmente franca, la home page del sito web di YUNo Finance presenta un post, apparentemente dello sviluppatore del progetto. Al suo interno, commentano che vari progetti lanciati di recente avevano copiato quello di YUNo "codice schifoso," che a sua volta era stato copiato da SushiSwap. Il post continua:

"Se ti sei bruciato, impara bene la lezione. […] Per coloro che sono interessati alla funzione “mint ()”. Sì, posso chiamare e stampare denaro come fa Hotdog."

Molti contratti intelligenti sono completamente non certificati

SUSHI, YUNO, SYFI e molti altri esempi recenti evidenziano i rischi del trading di token non certificati e pronti per lo scambio. Con i primi acquirenti e fornitori di liquidità che spesso realizzano i maggiori guadagni e la mancanza del tipo di criteri di quotazione imposti da molti dei più grandi scambi centralizzati, i mercati dei token possono espandersi rapidamente prima che possano aver luogo revisioni approfondite del codice sottostante.

Sebbene l’interesse per la DeFi sia stato in crescita per tutto il 2020, agosto ha visto il valore totale bloccato nei contratti intelligenti davvero boom. In concomitanza con l’improvviso aumento è stato l’ascesa e la caduta della prima iterazione di Yam Finance (YAM). In pochi giorni, il progetto ha raggiunto una capitalizzazione di mercato elevata di tutti i tempi di $ 57 milioni, avendo ispirato gli investitori con il proprio passo di agricoltura di rendimento.

Come citato da Cointelegraph, importanti esperti del settore hanno condannato YAM intorno al suo lancio l’11 agosto. Taylor Monahan di MyCrypto ha descritto il progetto come il punto di svolta di DeFi "da un po ‘selvaggio a decisamente spaventoso." Nel frattempo, il noto ingegnere del software incentrato su Bitcoin Jameson Lopp ha chiesto l’esclusione sociale di coloro che promuovono "prodotti finanziari ridicolmente irresponsabili."

Come SYFY, YAM ha una funzione rebase e, come SYFY, ha detto che la funzione rebase non è riuscita pochi giorni dopo il lancio. Le somiglianze non finiscono qui, poiché entrambi i progetti hanno inizialmente attirato grandi mercati su Uniswap prima che i difetti degli smart contract portassero a crash, costringendo a seconde iterazioni.

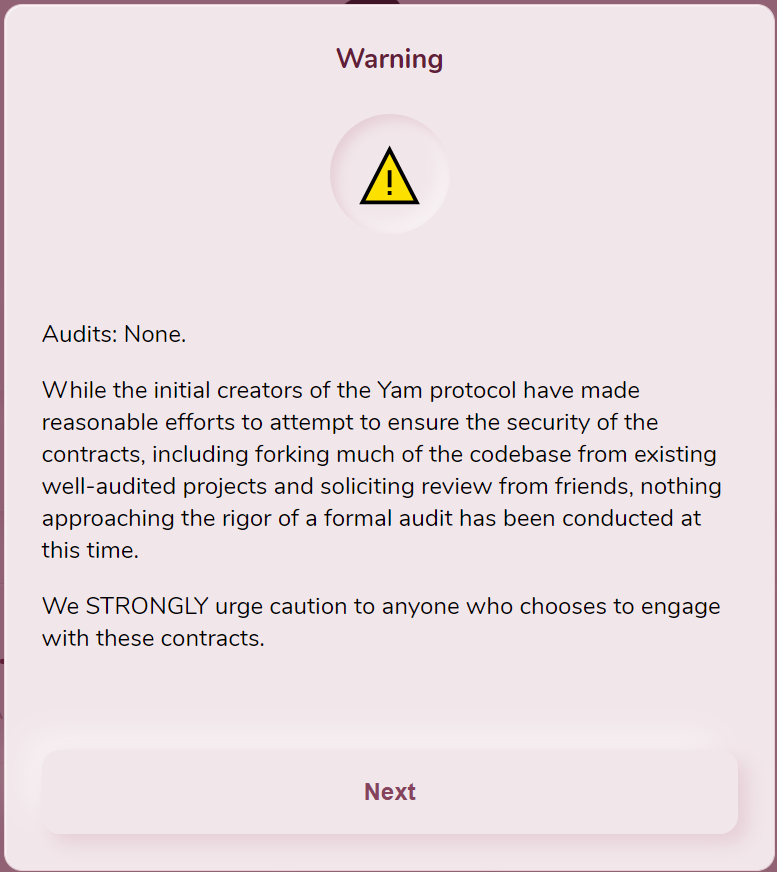

L’attuale sito web di YAM ora presenta un avviso immediato per l’utente. Tuttavia, potrebbe facilmente parlare di una grande percentuale dei nuovi token che colpiscono Uniswap ogni giorno:

"Audit: nessuno."

Nel caso di SYFI, tuttavia, Amplify suggerisce che le cose erano un po ‘più complicate e deliberate. Amplify ha dichiarato a OKEx Insights di ritenere che il bug SYFI possa essere stato un gioco dannoso da parte dei suoi sviluppatori per abilitare una truffa di uscita:

"Continuo a credere che gli sviluppatori fossero responsabili dell’errore. Uno dei membri del team, quando gli è stato chiesto se avrebbero fatto un audit, ha detto che “gli audit sono costosi, ne farà uno dopo”. Sono d’accordo. Gli audit sono costosi, ma il team ha raccolto 400 ETH nella prevendita. È difficile credere che abbiano mai avuto intenzione di controllare il loro codice, e ho presentato la narrativa che è possibile che questo token sia stato progettato con questo bug di rebase in mente per creare una truffa di uscita irreprensibile da parte degli sviluppatori."

I revisori professionisti oggi non mancano quasi mai nel settore. Aziende come Certik e Quantstamp Labs sono solo due di un numero crescente di quelle che offrono servizi di sicurezza per contratti intelligenti. Entrambe le aziende vantano statistiche impressionanti da quello che molti definirebbero il lato più legittimo del settore delle criptovalute.

Certik afferma di aver condotto più di 220 audit e verificato 188.000 righe di codice. Nel frattempo, Quantstamp Labs comprende un team esperto proveniente sia dal settore tecnologico che da quello finanziario e ha lavorato con artisti del calibro di Libra, Ethereum, Polkadot e Hyperledger.

Sebbene il numero di team che lavorano con esperti di sicurezza per contratti intelligenti sia in crescita, molti continuano a lanciare progetti con codice non certificato. Naturalmente, quelli che implementano protocolli intenzionalmente dannosi sono tra questi.

Tuttavia, come suggerito da Yarn, i progetti che pretendono di essere legittimi possono anche rinunciare alle revisioni del codice. Il membro del core team di SYFI afferma che l’entusiasmo per il lancio ha influenzato la loro decisione di non essere sottoposta a revisione.

Parlando al POV Crypto Canale YouTube nel febbraio 2020, Richard Ma, CEO di Quantstamp, ha commentato che il problema dei contratti intelligenti non certificati è tanto diffuso oggi quanto lo era nel 2017.

Ha affermato che, sebbene le capacità degli sviluppatori siano notevolmente migliorate negli ultimi anni, la crescente complessità delle applicazioni decentralizzate crea nuovi vettori di attacco. Il successivo "accatastamento" di nuove applicazioni di finanza decentralizzata, spesso non certificate, comportano rischi ancora maggiori.

Sfortunatamente, anche gli audit non sono conclusivi. Come nota Quantstamp in un recente post sul blog, Yearn, nonostante avesse avuto la sua sicurezza revisionato dalla società di revisione a luglio, ha aggiornato il suo codice entro un mese, dando origine a nuove potenziali vulnerabilità.

Nonostante il numero crescente di exploit di contratti intelligenti negli ultimi tempi, il principale revisore di Ethereum di Certik, Dominik Teiml, ha parlato con ottimismo degli attuali sforzi per portare maggiore sicurezza alla DeFi in occasione di un OkEx Academy Talk di maggio 2020:

"Non possiamo mai essere sicuri al 100% che qualcosa sia sicuro. Tuttavia, sono molto ottimista sul fatto che possiamo ottenere garanzie di alta sicurezza con le misure adeguate. Audit estesi e intensivi, verifica formale, generose ricompense di bug …"

L’esperto di sicurezza degli smart contract ha aggiunto che gli utenti dovrebbero sempre cercare un rapporto di audit prima di impegnare i fondi per un nuovo protocollo.

La protezione contro i fallimenti degli smart contract è ancora largamente assente

Con DeFi, estrazione di liquidità e scambi decentralizzati ancora nicchie emergenti all’interno del più ampio settore delle criptovalute, il numero di exploit, "tappeto tira" e i bug degli smart contract continuano a crescere. Sebbene siano disponibili soluzioni assicurative, come Nexus Mutual, Opyn e altre, dobbiamo ancora vederle trovare una diffusa adozione tra gli speculatori.

Parlando al Canale YouTube covalente nel maggio 2020, Aparna Krishnan, il co-fondatore di Opyn, ha dichiarato che gli speculatori nella nicchia DeFi sono rimasti riluttanti ad accettare quelle protezioni offerte. Data l’esplosione di attività dopo la sua dichiarazione e il fatto che molti di quei gettoni discutibili di trading o mining di liquidità si riferiscono con orgoglio a se stessi come "degens" – una forma abbreviata della parola "degenerare" – è ovvio che qualcosa di così sicuro e sensato come l’assicurazione non troverebbe molto fascino.

Krishnan ha concluso: "Non è abbastanza eccitante per le persone acquistare un’assicurazione per qualcosa del genere."

A complicare le cose è il fatto che queste prime soluzioni assicurative possono cadere vittime stesse degli exploit degli smart contract. All’inizio di agosto 2020, a difetto in uno dei contratti intelligenti di Opyn ha permesso agli aggressori di farcela con circa 370.000 USDC. Tuttavia, alcune soluzioni per la protezione contro gli exploit degli smart contract stanno iniziando a vedere un crescente coinvolgimento. Descritto dal suo fondatore, Hugh Karp, come copertura discrezionale di condivisione del rischio, Nexus Mutual offre attualmente ai suoi utenti più di $ 200 milioni valore di copertura – la parte del leone di cui è stata aggiunta dopo il 13 settembre.

Sebbene questa sia una piccola frazione delle perdite totali dovute al fallimento di un contratto intelligente fino ad oggi, è meglio di niente. Curiosamente, l’avvocato di Frost Brown Todd LLC John Wagster di recente ha detto a Cointelegraph che Nexus Mutual offrisse effettivamente una copertura per il token YAM, ma non c’erano acquirenti, un fatto che indica una mancanza di consapevolezza o preoccupazione per la gestione del rischio nello spazio.

Come risponderanno i regolatori?

Il numero sempre crescente di fondi persi a causa di exploit, dannosi o meno, avrà sicuramente toccato un accordo con i regolatori finanziari globali, che sono già osservando attentamente il settore.

In un recente articolo di OKEx Insights, abbiamo discusso la posizione che i regolatori hanno adottato finora nei confronti del settore, facendo riferimento al caso di DEX EtherDelta, che, nel 2018, la SEC statunitense ha ritenuto operasse come uno scambio non registrato. La sentenza ha fatto seguito a una relazione dell’agenzia sull’organizzazione autonoma decentralizzata The DAO, che stabilito che alcune valute digitali dovevano essere considerate titoli.

Numerose recenti sentenze, come il ordine restrittivo di emergenza contro la società di messaggistica sociale Telegram, ha mostrato che l’agenzia era alla fine pronta a scontrarsi duramente contro le offerte di ICO. Sembra solo una questione di tempo prima che inizi a esaminare anche i progetti DeFi.

Parlando con OKEx Insights, Kristi Swartz, managing partner di Swartz, Binnersley & Associates, si è chiesto se le autorità di regolamentazione avrebbero eventualmente ritenuto gli sviluppatori di contratti intelligenti responsabili della perdita di fondi degli investitori attraverso gli exploit. Lei ha aggiunto:

"Allo stesso modo, dovrebbe essere presa in considerazione la governance – quale regolatore può essere coinvolto, su quale legge applicabile si basa il contratto?"

Swartz ha anche ipotizzato se le agenzie sarebbero persino in grado di offrire protezione per le vulnerabilità nel codice. Tuttavia, le autorità di regolamentazione si avvicinano al settore, ha consigliato che coloro che utilizzano protocolli finanziari decentralizzati dovrebbero sempre ricercare un contratto intelligente prima di impegnarvi fondi.

La DeFi è più rischiosa delle ICO?

Come le ICO prima di loro, l’ultima tendenza dell’agricoltura di rendimento in DeFi ha incoraggiato una nuova ondata di assunzione di rischi e speculazioni. Mentre gli ICO – anche le truffe – generalmente avevano una parvenza di legittimità intorno a loro, la maggior parte dei protocolli DeFi sono anonimi, apertamente plagiati ed elencati istantaneamente su scambi decentralizzati in assenza di gatekeeper.

Sulla base delle precedenti performance dei prezzi e dei flussi di reddito passivi attraenti, gli operatori di mercato si sentono sotto pressione "acquista ora e fai domande più tardi." Di conseguenza, i prezzi dei token con backdoor e codice sfruttabile spesso finiscono per salire alle stelle, creando un potente incentivo per i cattivi attori a sfruttare le vulnerabilità o per gli sviluppatori a tirare il tappeto proverbiale. Questo rischio di svegliarsi per scoprire che tutti i tuoi soldi sono andati un giorno non era così diffuso con gli ICO.

Detto questo, una parte della responsabilità deve sicuramente ricadere sulle spalle di coloro che si affrettano a utilizzare e tentano di trarre profitto da questi protocolli finanziari nuovi di zecca e non certificati.

Il fatto che SYFI v2 sia stato lanciato il 12 settembre – e secondo CoinGecko, abbia attirato altri $ 2,2 milioni di volume di scambi solo nove ore dopo il rilancio – indica che molti comprendono i rischi ma scelgono di assumerli comunque.

Considerate le ingenti somme di denaro perse a causa dei fallimenti degli smart contract, i crescenti volumi di scambio sugli scambi decentralizzati e il numero crescente di truffe vere e proprie nel settore, sembra solo una questione di tempo prima che le autorità di regolamentazione intensifichino ancora una volta i loro sforzi per proteggere gli investitori.

Un giro di vite regolamentare ha contribuito a segnare la fine della mania dell’ICO dopo il boom del 2017, ed è giusto presumere che un destino simile attende il settore DeFi.

OKEx Insights presenta analisi di mercato, funzionalità approfondite, ricerche originali & notizie curate da professionisti delle criptovalute.