ETH potrebbe affrontare la volatilità in arrivo, come si gioca?

Panoramica I mercati delle criptovalute hanno agito in modo indeciso poco dopo il terzo dimezzamento del bitcoin. Tuttavia, i primi segnali mostrano che all’interno del ETH mercato. Potrebbe essere un simbolo che mostra quel maggiore ETH gli investitori avrebbero potuto iniziare a prepararsi per la prossima grande mossa nella seconda più grande criptovaluta. È interessante perché i mercati hanno assistito a una crescente conversazione sul lungo termine ETH 2.0, che potrebbe essere il prossimo grande evento quest’anno dopo il dimezzamento del bitcoin. In che modo questo aggiornamento potrebbe influire su ETH i prezzi e il mercato nel suo complesso? Che tipo di strumento di trading è ideale per una preparazione anticipata per questo evento? Ethereum 2.0: la prossima grande novità nelle criptovalute dopo il dimezzamento dei bitcoin? BTCIl terzo dimezzamento è stato consegnato con successo questa settimana e l’hype del dimezzamento è finalmente finito. Non è difficile vedere il sentimento di attesa nel mercato dopo il dimezzamento; BTC è stato scambiato lateralmente e le principali altcoin erano praticamente le stesse. Mentre gli investitori stanno ancora cercando il prossimo obiettivo nel mercato, ETH potrebbe meritare più attenzione, poiché la seconda criptovaluta più grande è destinata a subire un aggiornamento significativo nonostante abbia subito più ritardi. Ethereum L’aggiornamento del protocollo 2.0 cambierà il meccanismo originale di proof-of-work in proof-of-stake, il che potrebbe incoraggiare ETH titolari di accumulare di più ETH. Questo perché se uno ha più interessi nella rete, più potere ha per convalidare le transazioni. Sebbene il progetto di aggiornamento 2.0 abbia subito più ritardi, potremmo non essere lontani dal lancio ufficiale, anche se i tempi sono rimasti sconosciuti. Vitalik Buterin, il co-fondatore di Ethereum, ha detto a Coindesk che “il testnet per Ethereum 2.0 era già attivo e le prime fasi di implementazione erano già iniziate. ” Anche se un po ‘di mercato rapporti dicendo, il lancio potrebbe essere a luglio. Tuttavia, Buterin chiarito che il lancio è previsto alla fine del 2020 senza fornire una data specifica. Le condizioni possono favorire la volatilità Le prime indicazioni di minatori e balene possono segnalare che la volatilità di ETH prezzi in futuro. La figura 1 mostra che i minatori hanno iniziato ad accumulare ETH di nuovo di recente, dopo la svendita del 10 maggio.

Figura 1: prezzo ETH (verde) vs. saldo minatori (marrone)

![Ethereum (ETH) [10.13.07, 14 maggio 2020]](/images/upload-1374.png)

Figura 2: prezzo ETH (verde) rispetto all’importo nei principali detentori non di borsa (marrone)

![Ethereum (ETH) [10.14.39, 14 maggio 2020]](/images/upload-1376.png)

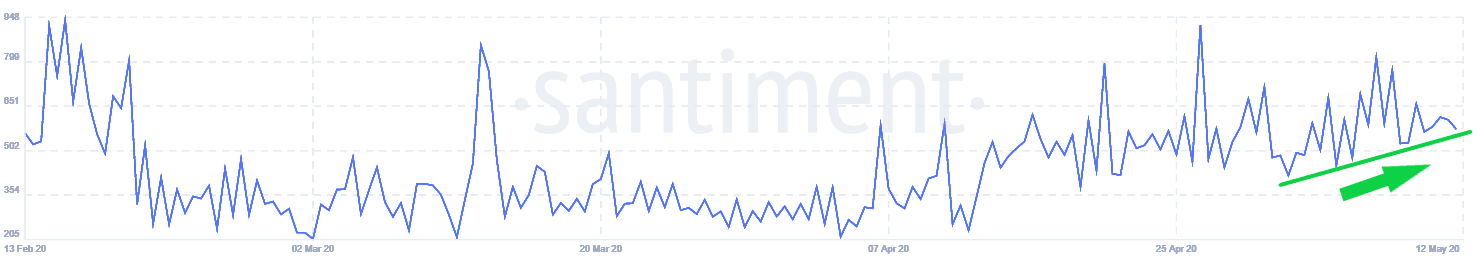

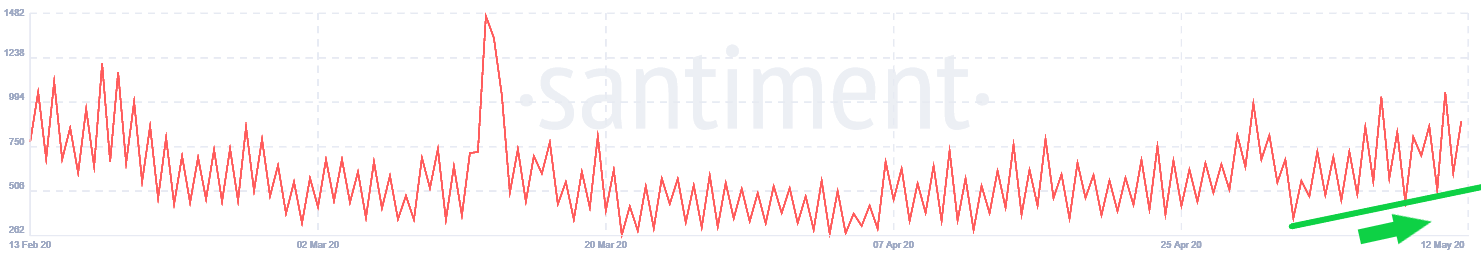

Figura 3: volume sociale di “ETH” o “ETH2.0” su Telegram (blu) e Reddit (rosso)

- Nessun decadimento temporale – Uno degli elementi essenziali quando si tratta di opzioni di prezzo è il valore temporale e il valore del contratto di opzione diminuisce nel tempo. Se un investitore volesse cogliere un imminente aumento della volatilità del prezzo del sottostante, senza conoscere l’ora in cui si verifica quell’evento specifico, come questo caso di aggiornamento ETH 2.0, i futures hanno vantaggi rispetto alle opzioni, perché i futures non hanno decadimento temporale.

- Costo di negoziazione fisso – Il costo del margine dei contratti futures con le principali criptovalute come sottostante è solitamente fisso, il che significa che i trader sapranno di quanto margine iniziale hanno bisogno quando aprono per la prima volta uno scambio. Ad esempio, il margine iniziale di ETHUSD i contratti futures su OKEx potrebbero arrivare al 2% con un rapporto del margine di mantenimento dell’1%. Al contrario, il premio dell’opzione potrebbe fluttuare, in alcuni casi, se l’asset sottostante sta diventando più volatile, gli acquirenti di opzioni potrebbero dover sopportare un premio dell’opzione più alto.

- Prezzi più semplici – Determinare il prezzo di un contratto di opzione a volte poteva essere complicato e c’erano più variabili che i trader e gli investitori potrebbero non essere facili da controllare e comprendere. Oltre al fattore di decadimento temporale che abbiamo menzionato in precedenza, la volatilità implicita potrebbe essere un altro problema che i trader di opzioni non possono ignorare, ma allo stesso tempo è difficile da controllare. IV è considerato un indicatore della previsione del mercato del probabile movimento del prezzo sottostante. È stato un elemento chiave quando si trattava di prezzi delle opzioni. Tuttavia, IV è anche la parte più difficile da capire e prevedere. Nel trading di futures, non esiste un tale fattore.

Tenore lungo o perpetuo? Perché non entrambi? Abbiamo identificato i futures come uno strumento ideale per speculare sul potenziale ETH aumento della volatilità dei prezzi. Tuttavia, scegliere il tenore giusto potrebbe essere un altro problema. Attualmente, i mercati forniscono un’ampia varietà di ETH contratti futures con diverse scadenze che gli investitori possono scegliere, che vanno da settimanale, bisettimanale, trimestrale, bimestrale a perpetuo. Allora, quale scegliere? Se gli investitori credono che la volatilità dei prezzi di ETH potrebbe aumentare in futuro e volevano fare delle mosse anticipate per potenziali azioni sui prezzi guidate dagli eventi, i contratti futures con una durata più lunga, come quelli di OKEx ETHUSD i futures bimestrali potrebbero essere una delle scelte. Inoltre, potrebbero voler prendere in considerazione un file strategia di spread trading. La strategia di spread trading prevede l’acquisto di un contratto futures e la vendita di un altro contratto futures. Questa strategia può aiutare gli investitori a trarre profitto da un cambiamento imprevisto e potrebbe anche essere meno rischiosa dei futures definitivi. In questo caso, l’acquisto di un file ETHUSD scambio perpetuo e vendita bimestrale ETHUSD il futuro potrebbe essere un’altra soluzione.

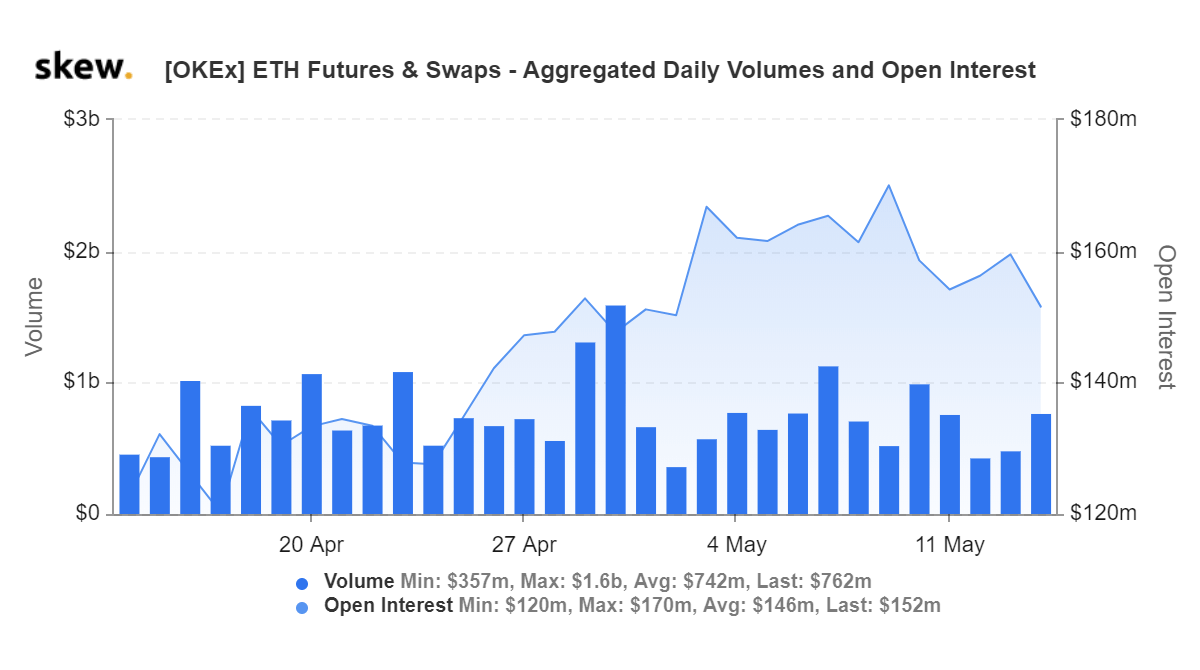

Figura 4: Futures ETH & Volumi giornalieri aggregati swap e open interest