研究比特币ETF的监管障碍及其对主流投资的意义

紧随美国证券交易委员会(SEC)的最新消息 拒绝 纽约资产管理公司2020年2月从威尔希尔·菲尼克斯(Wilshire Phoenix)申请比特币交易所交易基金(ETF)的报告 提起 上周公开交易的比特币商品信托的一个新应用.

同时,加密货币社区对此感到兴奋。 公告 总部位于伦敦的ETC Group的首个加密货币交易所交易产品(ETP)将于6月下旬在德国Xetra数字证券交易所上市.

尽管围绕加密货币ETP取得了积极的发展,但加密社区仍在等待首个比特币ETF的推出。考虑到这一点,OKEx Insights研究了比特币ETP和比特币ETF之间的主要区别,同时讨论了阻碍后者获得SEC批准的主要障碍。.

Contents

比特币ETP与比特币ETF有何不同?

ETP在股票交易所上市,是一种追踪基础证券,指数或其他金融工具的投资工具.

ETP有三种主要类型:

- 交易所交易基金

- 交易所买卖票据(ETN)

- 交易所交易商品(ETC)

ETF是最常见的ETP类型,包含一篮子证券,包括股票,债券或大宗商品。它们在交易所上市,投资者可以像普通股一样进行交易.

同时,ETN是追踪基础证券指数的无担保债务证券。 ETN的投资者在到期日从跟踪指数中获得回报.

最后,ETC跟踪单个商品或一篮子商品,例如能源和牲畜.

Global ETF Advisors LLC的创始人Richard Keary向OKEx Insights解释了ETF,ETN和ETC之间的区别:

“交易所买卖基金是交易所买卖的产品。大多数ETF都是基于指数,其他产品(如美国的ETN或欧洲的ETC)大多是实物支持的产品,例如即将在德国推出的新型比特币交易所交易加密货币(BTCE),被称为ETP和有时也称为ETF。”

就比特币ETP和ETF而言,两者都跟踪作为基础资产的比特币(BTC)的价格。他们为对加密货币感兴趣的交易者和投资者提供了风险敞口,而无需直接从加密货币交易所购买比特币。一旦获得监管机构的批准,比特币ETP和ETF均在证券交易所交易和报价.

一切都与法规有关

比特币ETP和比特币ETF之间的主要区别与ETF在某些辖区的监管方式有关.

在美国,与ETP相比,ETF需要额外的合规性。如果后者是《上市规则》下的投资公司,则归为ETF。 1940年投资公司法. 由于ETF是以开放式投资公司或共同基金的形式运作,因此发行人需要从SEC处获得豁免,才能发行ETF。.

美国证券交易委员会 被采纳 规则6c-11规定了2019年的豁免免税额,与ETP相比,符合条件的ETF需要遵守其他程序。合规程序包括每日投资组合透明度报告,关于定制篮子资产的书面政策以及历史投资信息的披露,例如溢价,折扣和买卖差价.

那瑞士呢?

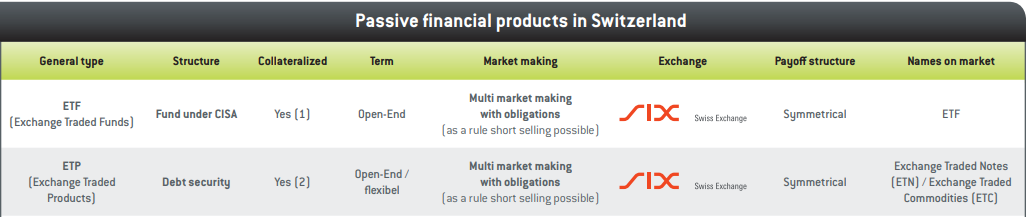

在瑞士,ETF的资金结构与ETP有所不同.

根据SIX Swiss Exchange的资料,瑞士的ETFs基金须遵守 集体投资计划法 (CISA),并且不受瑞士金融市场监管局(FINMA)的监管.

另一方面,比特币ETP是由特殊目的工具(SPV)发行的债务证券。 SPV是由母公司创建的子公司,具有独立的法律地位,对母公司的任何金融负债不承担责任.

瑞士的ETP和ETF之间的另一个区别是抵押品的存储。尽管ETF和ETP都是抵押品,但ETF中的抵押品存储在受FINMA监管的独立资产池中。另一方面,ETP中的抵押品是 存入 在第三方.

在第六瑞士交易所,市场上的ETP称为ETN或ETC。.

美国ETF的优势

尽管美国和欧洲列出了许多ETP,但加密社区仍在等待首个比特币ETF获批.

美国长期以来一直是ETF交易的领导者。 ETF数据提供商ETFdb.com的数据显示,管理资产中前30大ETF中有60%是 基于 在美国.

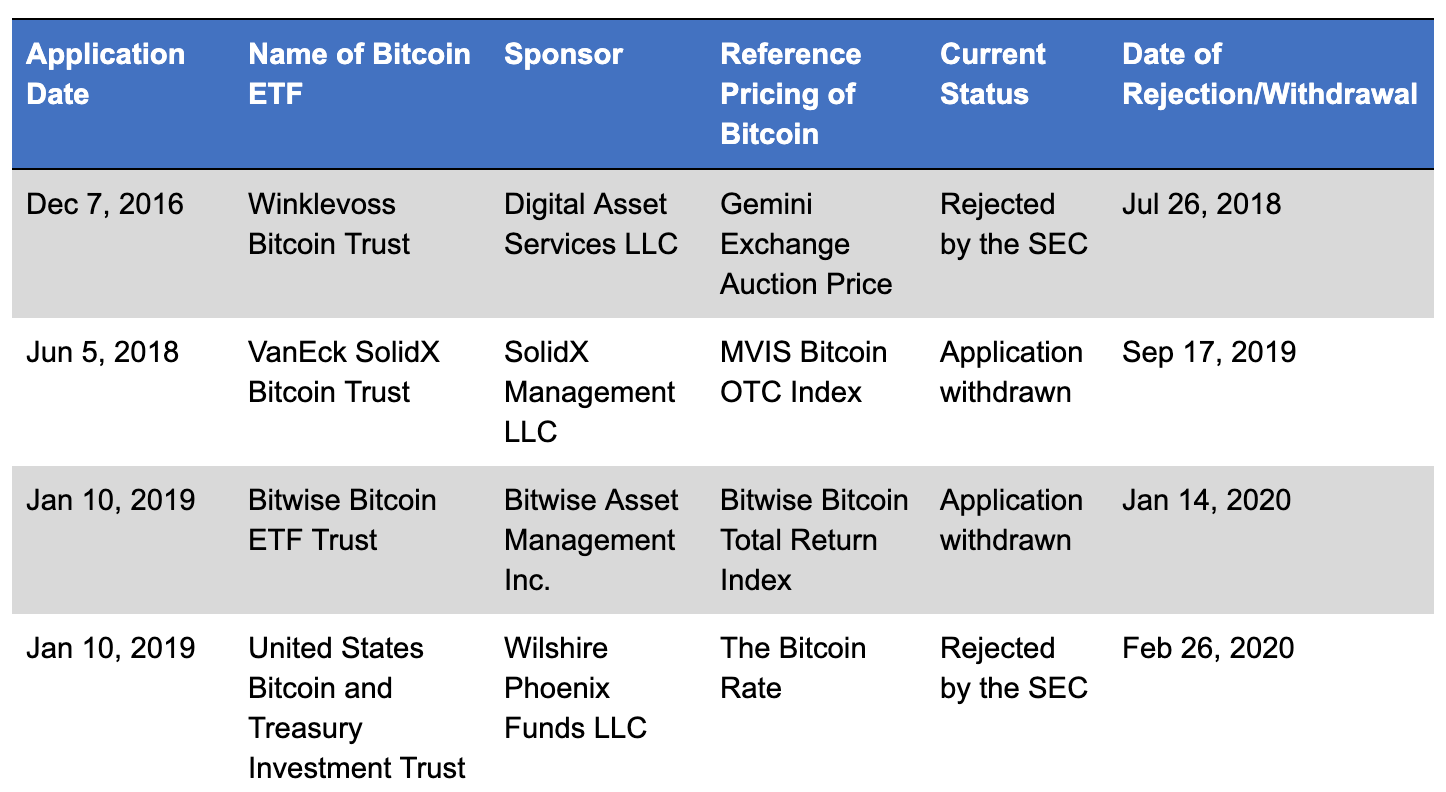

ETF的传统市场主导地位使美国成为列出比特币ETF的主要地点。但是,迄今为止,该国的所有申请都被美国证券交易委员会(SEC)拒绝,这并不使拟议的比特币ETF能够抵抗市场操纵.

申请人必须证明比特币市场受到保护不受操纵

SEC的 最近拒绝 正如先前的提议一样,Wilshire Phoenix在2020年2月26日提出的比特币ETF申请的理由是,它没有表现出遵守《美国证券交易委员会》所述的市场操纵规则的能力。 第6(b)(5)条 1934年证券交易法.

根据该规则,列出比特币ETF的交易所将需要制定针对欺诈和操纵行为的预防措施,以保护投资者。该规则还要求交易所证明其与“与标的资产相关的,规模庞大的受监管市场”之间的全面监视共享协议–被视为必不可少的,因为此类协议有助于共享信息,例如市场交易活动,结算活动和客户身份.

SEC提到了过去批准的商品信托ETP,并指出在这种情况下基础商品的期货交易中至少存在一个重要且受监管的市场。此外,列出ETP的交易所已经签订了监视共享协议,或者在受监管的市场中拥有了Intermarket Surveillance Group(ISG)成员资格。因此,美国证券交易委员会(SEC)认为应将相同标准应用于比特币ETF.

在对威尔希尔·菲尼克斯(Wilshire Phoenix)的比特币ETF申请的最新拒绝中,美国证券交易委员会(SEC)指出,先前的申请人曾尝试使用除监视共享协议以外的其他手段来防止市场操纵。例如, Winklevoss比特币信托 和 比特币比特币ETF信托 声称比特币现货市场“独特”且“固有”地抵抗市场操纵。 SEC拒绝了此类主张,强调许多比特币现货市场不受政府机构的监管或监督,并指出提供BTC现货交易的平台缺乏客户保护。.

但是,如果比特币ETF申请人能够证明对市场操纵的抵制能力超出了传统商品或股票市场的现有保护范围,那么SEC可以免除监督共享协议。.

比特币基金不一定是ETF

NYDIG比特币策略基金以现金结算的期货交易

尽管比特币ETF应用遭到了多次拒绝,但SEC还是批准了NYDIG比特币策略基金(BTCNX.US) 提起 由Stone Ridge Trust VI在2019年12月发行。该基金未直接投资于比特币。相反,它在商品期货交易委员会(CFTC)注册的交易所投资以现金结算的比特币期货合约.

NYDIG比特币策略基金不是ETF。正如其文件中明确指出的那样,“该基金的股票未上市,并且该基金目前不打算将其股票上市,以便在任何国家的证券交易所进行交易。”

灰度比特币信托在柜台交易

虽然拟议中的Winklevoss比特币信托和VanEck SolidX比特币信托已被SEC撤回或拒绝,但不应与2013年推出的类似名称的灰度比特币信托(GBTC)混淆。这些产品被命名为“比特币”信托”,需要特别注意的是,灰度比特币信托不是ETF.

灰度比特币信托与拟议的比特币ETF之间的主要区别在于,前者是通过场外交易(OTC)进行交易的,并且只有合格的投资者才能使用。灰度比特币信托在场外交易市场OTCQX上公开交易,该市场属于《另类报告标准》。因此,不需要在SEC上注册.

为了提供进一步的透明度,灰度比特币信托 获得 于2020年1月获得美国证券交易委员会(SEC)的批准,该公司的股票已根据1934年《证券交易法》第12(g)条的规定在委员会进行了注册。.

SEC专员Hester Peirce(在加密货币行业中被称为“加密妈妈”)表示,受监管的比特币ETF将有助于更公平地为Grayscale的Bitcoin Trust定价。她说 彭博社采访:

“最近,我发表了第二个异议,说:对我来说,现任委员会似乎对批准任何零售交易产品感兴趣,这些产品可供具有加密基础的零售受众使用。 […]我们用于阻止这些产品在美国交易的分析是一种独特的量身定制的分析,我们似乎仅将其用于此类产品,这向我暗示我们有一个加密标准产品,然后是其他类型产品的另一个标准。而且我认为那是不对的。”

加拿大“比特币基金”得到积极管理

加拿大投资经理3iQ Corp于4月9日在多伦多证券交易所(TSX)上市了比特币基金(QBTC.U)。 赞同 来自安省证券委员会(OSC)于2019年10月29日的数据-显示该OSC似乎支持新兴资产类别.

虽然QBTC.U在TSX上市并交易,但它是封闭式基金,而不是ETF。一 主要区别 封闭式基金和ETF之间的联系是基金管理的积极性。 ETF是被动管理的,旨在追踪指数的表现。这与QBTC.U相反,因为该基金是 积极管理 通过3iQ Corp.

日本的FSA认为加密货币对于ETF而言过于波动

在日本似乎没有比特币ETF.

日本的金融服务局(FSA)采用了“金融工具经营者等的综合监督方针.”(2019年12月27日),其中规定仅针对特定资产批准创建和销售投资基金。金融服务管理局 声称 未将加密货币定义为指定资产.

此外,FSA引用了加密货币的价格过度波动的结论,并得出结论认为,认可的或机构投资者不宜投资具有加密资产成分的基金。这意味着投资者不太可能在不久的将来在日本看到批准的比特币ETF.

比特币ETP是否提高了比特币ETF批准的可能性?

Bakkt的比特币期货的推出以及最近宣布的ETC Group比特币ETP为寻求投资BTC的机构投资者提供了门户-但这些产品使我们更接近批准的比特币ETF?

欧洲投资者对比特币ETP的需求强劲,拥有18种加密货币ETP 列出的 自2018年以来一直在瑞士第六国际交易所(SIX Swiss Exchange)上。Keary告诉OKEx Insights,BTC期货市场为越来越多的比特币ETP推出做出了贡献:

“推出比特币ETP的可能性增加来自期货市场。 ETP做市商需要具有对冲ETP的能力,这通常是通过期货合约完成的。期货产品的流动性越高,越有可能启动ETP。”

但是,Keary认为,由于欧洲和美国的监管制度不同,比特币ETP并不一定会提高比特币ETF获得批准的可能性。他解释说:

“美国的监管制度与欧洲完全不同。美国监管者担心他们无法追踪原始订单输入的比特币交易,因此担心交易比特币的内在风险-因为可能存在价格操纵交易,监管者无法以任何方式对其进行检测或监管。缺乏对比特币或其他加密货币的监控是在美国推出以物理为基础的加密产品的主要障碍。”

Keary的观点与21 Shares and Amun Tokens的研究员Lanre Ige相同,他告诉OKEx Insights,根据他的个人观点而非公司观点,比特币ETP主要在欧洲上市,并且与任何潜在的比特币无关他解释说:

“ ETP与ETF不同,因为在欧盟,ETF通常是UCITS,因此它们具有多样化的要求,这使得它们最不适合单独用作黄金或BTC。鉴于大多数ETP都在瑞士和欧洲上市并可以使用,所以这与在美国上市比特币ETF的任何努力都没有直接关系。”

什么时候会有比特币ETF?

自2018年以来,比特币ETF一直受到广泛讨论-SEC拒绝了许多备受关注的申请人。虽然Bakkt的比特币期货的推出在2019年引起了人们的关注,但加密货币社区仍在等待2020年第一个被批准的比特币ETF.

对于散户投资者而言,通过允许从退休账户购买加密货币,比特币ETF将比Bakkt的比特币期货提供更多直接访问权限。同时,Bakkt主要针对机构投资者。巴克(Bakkt)总统亚当·怀特(Adam White), 声称 通过零售经纪向散户投资者提供其BTC期货.

在美国,SEC批准比特币ETF意味着,拥有罗斯IRA,401(k)退休账户和投资经纪账户的任何人都可以直接购买BTC。通过允许投资者通过投资和退休账户购买比特币,这些账户中持有的资金将受到证券投资者保护公司(SIPC)的保护,该公司是由SEC监管的联邦授权公司.

Ige告诉OKEx Insights,他相信通过ETP或ETF对比特币进行投资可以带来税收优惠,并消除了用户托管和交易执行的复杂性,并解释说:

“ ETP / ETF将允许投资者通过经纪人对比特币进行投资,并在其产品要上市的任何给定辖区中利用其退休或税收优惠投资账户的收益。此外,大多数机构投资者无权直接投资于实物比特币,也不想处理托管和交易执行的麻烦。另一方面,ETP或ETF将使比特币投资就像为此类投资者购买股票一样容易。”

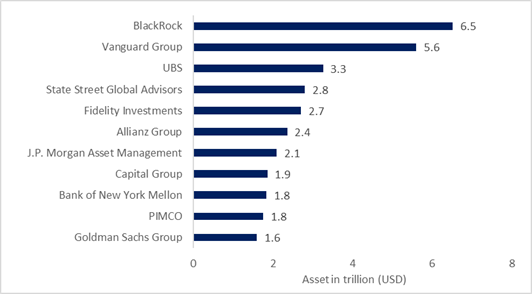

比特币ETF可以为投资者带来便利,因为他们可以使用税收优惠的退休账户进行投资。此类税收优惠鼓励了大规模投资,这使比特币有潜力利用庞大的资产管理行业,据普华永道估计,该行业有望 抵达 到2025年将达到145.4万亿美元. 艾格解释说:

“比特币的ETP和ETF具有能够广泛增加可用于投资比特币的资本的能力-到目前为止,机构投资者和许多散户投资者几乎都无法使用。这意义重大,因为跨辖区(尤其是在美国)的ETP和ETF的可用性可能会成为未来比特币价格上涨背后的主要推动力,并有助于使该行业进一步制度化。”

在管理资产的全球领导者方面,贝莱德以6.5万亿美元位居榜首,其次是富达(Fidelity),摩根大通(JPMorgan Chase)和高盛(Goldman Sachs),它们已积极参与推出与数字资产相关的服务.

Keary告诉OKEx Insights,比特币ETF将扩大潜在的比特币投资者的范围。他还着重指出,在股市高度波动的情况下,此类ETF可以作为套期保值,并解释说:

“从投资者的角度来看,ETF的意义在于,它是一种无需购买钱包或通过矿工即可购买或投资比特币的方式。这将扩大BTC投资者的范围。这很重要,因为当股市波动和/或进入熊市环境时,一些投资者将比特币视为避风港。比特币ETF将是一种对冲各种市场条件的简便,廉价的方法。”

Ige还暗示,比特币ETP / ETF使投资者能够为加密资产敞口支付较低的溢价,并指出:

“重要的是要记住,美国目前存在比特币和以太投资信托,由于其结构较差的产品,这意味着持有此类产品的散户投资者将为加密资产敞口大刀阔斧。对于投资者来说,A,ETP或ETF将是一种无需支付巨额溢价即可获得加密资产敞口的绝佳工具。”

____________________________________________________________________________

OKEx Insights提供了来自加密专家的市场分析,深入功能和精选新闻.