OKEX永久掉期的凸性:它如何影响您的交易?

凸度(俗称伽马)是衡量衍生工具相对于基础资产价值的重要指标。了解概念及其影响将极大地使交易者受益于衍生品交易,并帮助您保护资产免遭强迫清算。.

OKEX永久掉期的非线性

让我们以OKEX永久掉期为例.

在OKEX永久掉期交易中,您可以买卖固定美元价值的比特币(100美元)合约,我们称其为反向期货合约。 (在此处了解有关永久掉期的更多信息:https://www.okex.com/hc/zh-cn/articles/360020149012-I-Introduction)

顾名思义,这些合约具有非线性性质,因为保证金和PnL是用基础资产而不是报价资产来结算的。简而言之,这意味着您在每张合约上的BTC损失与BTC / USD交易对的移动没有线性关系。.

假设您有1个比特币。当前的价格是10,000美元。一笔永久掉期的价值为100 BTC / USD。现在,一张合约的价格为$ 100 / $ 10,000 = 0.01 BTC。如果您以10,000美元的价格购买100张多头合约,那么您的成本为10,000美元(1 BTC).

现在,如果比特币价格上涨至11,000 BTC / USD,一份合约的价格为$ 100 / $ 11,000 =〜0.0091 BTC,则每份合约的收益为0.01–0.0091 = 0.00091BTC。您多头持有100张合约,因此总收益为0.0009 * 100 = 0.9 BTC。在BTC / USD交易对中的这一1000美元移动,您获得了每张合约0.00091的收益。.

然后,如果价格达到$ 12,000,而一份合约的费用为$ 100 / $ 12,000 =〜0.0083BTC,则每份合约的收益将为0.01–0.0083 = 0.0008 BTC。您的100张合约将帮助您总共获得0.83 BTC.

这1,000美元的波动只会帮助您每张合约获得0.0091–0.0083 = 0.0008 BTC,这比以前的情况要少.

如果BTC价格继续上涨至$ 13,000,$ 14,000和$ 15,000,我们可以看到,每移动$ 1000,每个合约的PnL将从0.0009 BTC缩小至0.0005 BTC.

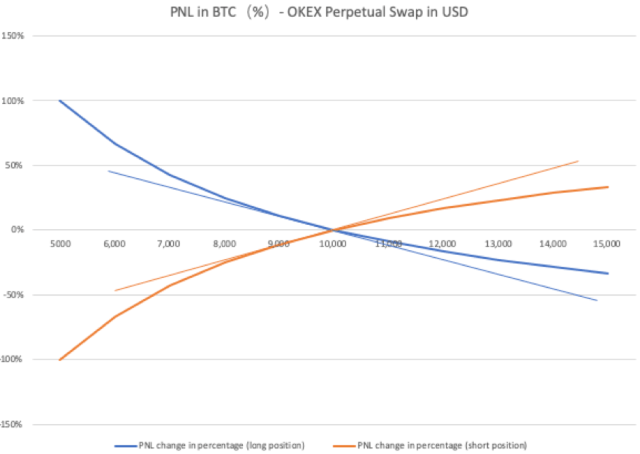

让我们对打开空头合约做同样的事情,结果如下图所示。多头头寸线显示相对于美元的比特币价格的BTC(%)的PnL曲线。如果合同以线性样式移动,则直线为PnL(%)回报,曲线为多头永久掉期头寸的PnL(%)回报。我们可以看到,当市场下跌时,您将损失更多的钱,而随着市场上涨,您将损失更少的钱。.

因此,就比特币而言,OKEX永久掉期具有非线性PnL曲线。 BTC / USD价格在同一程度上的每个后续走势不会产生以BTC计价的相同数量的损益.

凸度如何影响您的交易?

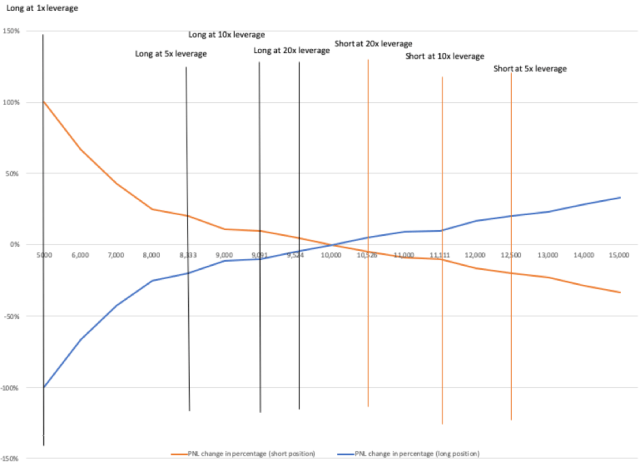

现在,让我们在前面的示例中添加不同的杠杆水平.

初始保证金

=合约大小*数量/入场价格/杠杆

= $ 100 * 100 / $ 10,000 /杠杆= 1 /杠杆

我们在长边和短边都分别添加了1倍,5倍,10倍和20倍的杠杆水平,并检查了价格波动会导致破产的程度,即损失了所有初始保证金。我们在长边和短边的垂直线上绘制这些破产点。结果如图2所示。.

正如我们所看到的,如果您以10,000美元做多1个BTC,并使用20倍,10倍,5倍和1倍的杠杆率,那么当BTC的价格分别达到9,524美元,9,091美元,8,333美元和5,000美元时,您将破产。如果您由于凸面而以10,000x的价格以10,000x卖空1 BTC,您将永远不会破产。使用20倍,10倍,5倍的杠杆率,破产点分别为10,526美元,11,111美元,12,500美元.

因此,如果您做空空头,可以使用比多头更高的杠杆,而如果您做空更高的杠杆,您将更快被清算.

总而言之,如果市场朝着相反的方向发展,那么做多将被更快地清算。虽然做空不会因为凸性而使您破产。这导致裕量要求以非线性样式增加。这也解释了为什么在看跌市场中多头会很快被清算.

结论

衍生品交易者通常根据现货价格做出交易决策是有道理的。实际上,现货价格是衍生产品价格的一个非常重要的因素。但是,更重要的是更深入地了解两者之间的关系,以帮助您做出更好的决策