OKEx线性和反向期货/掉期的细微差别以及如何最大化您的利润

谢天华

首席量化策略师

本文针对的是已经熟悉指数套利基础的中级和高级交易者。如果需要有关基础,保证金和公允价值计算概念的更多解释,OKEx Academy上还有其他资源可用。今天,我们要讨论的是一种会返回的交易 >上个月的10%。这个想法与讨论的借入和套利交易非常相似 这里. 为了便于讨论,我们假设我们在2月12日建立指数套利头寸,然后在最有利的时间在3月13日平仓。但是,讨论的重点来自有关如何通过使用OKEx的反向和线性期货来最大程度地提高资本回报率和降低风险的讨论.

香草交易理念

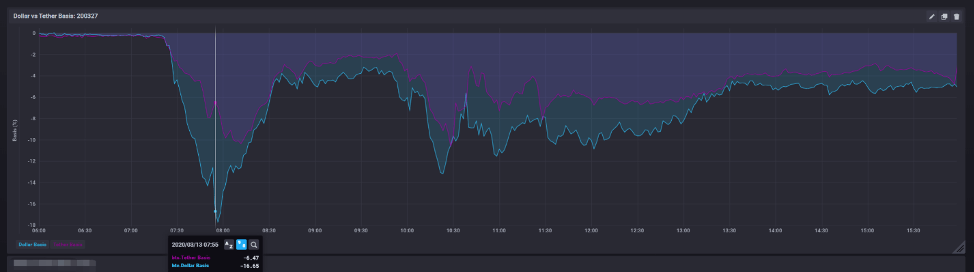

下图显示了2020年2月12日和2020年3月13日的百分比基础。每个图都包括OKEx反向按金保证金的美元期货和线性USDT保证金的期货的百分比基础。快速浏览一下,我们可以看到线性未来基础始终高于逆向未来基础,我们将在后面对此进行讨论。两个BTC季度期货之间的价差是由标的物的外部借贷利率以及保证金的运作方式驱动的.

2月12日,市场进行期货交易,近四分之一的期货交易价格比现货价格高5%左右,而我们应该使用的交易地板术语是,期货交易价格“富裕”。一个月后的3月13日,市场交易价格为现货升水,近四分之一的期货交易价约为-15%的低谷,两个期货的交易价均为“低价”。贸易是买现货 & 在2月12日卖出丰富的期货,然后通过卖出现货平仓 & 3月13日回购廉价期货,在一个月的持有期内获得20%的丰厚回报。指数套利交易的想法很简单,但细节是魔鬼.

最大限度地利用资本和最大化利润

确定基础的时间是不可能的,因此您不会期望真正达到这20%。由于我们无法预测期货基础,并且不知道何时建立和释放库存的确切时间,因此让我们看一下等式的其他部分,使用哪种期货以及为什么使用。现在,我们将注意力转移到最大限度地提高人均资本回报率和降低风险上.

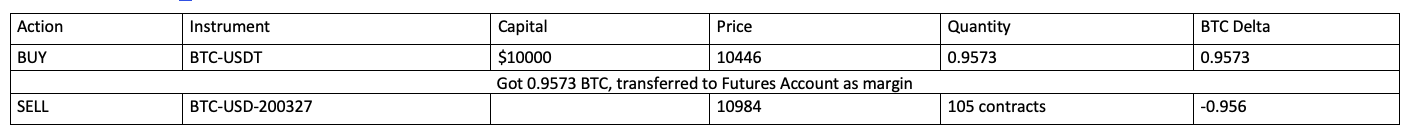

细微之处1:如果反向期货和线性期货具有相同的正基础,则最好使用反向期货来建立指数套利头寸?

OKEx是唯一提供反向期货和线性期货的交易所。这些BTC期货的保证金分别为BTC和USDT。现在,假设您有10,000美元的套利,这意味着您可以购买价值10,000美元的BTC并出售价值10,000美元的BTC期货。您应该使用哪个未来?由于其保证金要求,USDT期货实际上具有较高的基数〜0.7。如果您选择反向期货,您将购买10,000美元的BTC并将其用作未来抵押品,从本质上讲,由于反向支出的性质,您永远不会被强制清算(请参阅example1)。.

#示例1 :(假设费用= 0,杠杆= 10x)

2月13日15:00:00进入,清算价格无限.

假设我们持有该仓位直到到期,并以相同的价格平仓期货并以相同的价格结算期货(1 USDT = $ 1),您的回报约为5%,约为0.0492 BTC(约513美元)。.

如果您决定使用线性USDT期货获取更多基础,则需要保留大量现金并购买USDT以为线性期货提供保证金。对于每个指数套利头寸,获得的基础将更多,但从资本使用量的角度出发,您获得的美元基础将更少。最重要的是,如果市场暴涨,您有可能被强制清算,因为空头期货空头无限.

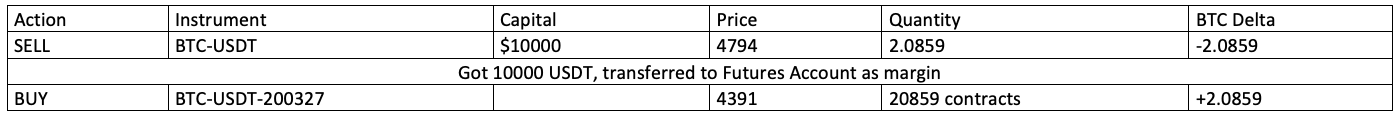

注意事项2:如果反向期货和线性期货具有相同的负基,则最好使用线性期货平仓指数套利头寸?

相反,如果反向和线性期货都以现货折价交易,那么您应该使用哪种期货,为什么?按照上述逻辑,在所有其他条件相同的情况下,您应该使用线性期货来建立反向套利头寸(卖出现货买入期货)。当您在OKEx现货市场上出售现货时,您将获得USDT。使用该USDT,您可以做多远期头寸的1:1保证金。除非市场下跌1-MMR%,否则您基本上不会被强制清算(请参阅示例2).

示例2 :(假设费用= 0,杠杆= 10x)

3月13日在08:00:00输入,清算价格大约为20.

如果在3月27日的到期日内平仓,并假设线性期货价格为$ 4794,则您的收益率为8.4%,约为840 USDT.

细微差别3:为了最大程度地利用资本和利用杠杆作用,您可以混合使用卖出反向期货,买入线性期货.

假设1 USDT = $ 1,细微差别1和2解释了为什么线性期货的价格应始终高于反向期货的价格。如果资金拮据,您可以尝试交易期货价差。例如,如果市场上线性期货的需求比反向期货要低,那么反向期货的基础将更高。然后,您可以购买USDT期货并出售反向期货并获取点差。由于不需要买卖现货,因此您可以在此基础上利用交易(但要注意市场动向,因为它可能会击垮一条腿)并有可能获得更多收益。 OKEx独特的USDT线性期货带来更多套利机会.

套利:从来没有真正没有风险

从理论上讲,“套利”是指无风险的获利机会。这个词被交易员广泛使用,我们想相信我们的交易是无风险的,但实际上并非如此。更好的交易者能够在3月13日黑暗的下跌中幸存下来,因为他们为高波动性做好了准备。杠杆是一把双刃剑,在您有机会重新获利之前,上下的间隙可能会迅速平仓。我们面临的主要指数套利风险是清算,回扣,交易对手和系绳风险.

币安于3月12日在其用户头寸上应用了自动去杠杆(ADL),即一种在获胜头寸上的强制平仓。首先,您永远不知道ADL何时发生。通过ADL强制平仓的缺点是,如果市场继续下跌,您将损失惨重。未来市场中的ADL使其无法对冲。在OKEx,我们不将ADL用于我们的比特币衍生产品.

由于OKEx是去中心化的期货交易所,因此我们实施回扣政策,在这种政策中,获利头寸会扣除其部分P&如果交易对手的头寸无法及时被清算并且没有足够的保险资金来弥补下跌,则为L。这是比ADL更好的选择,因为您只会丢失一些P&L在最坏的情况下,同时保留对冲。自2018年改造我们的风险引擎以来,我们的任何BTC衍生品均未遭受BTC的回扣。 3月12日的下跌证明了我们先进的风险引擎处于行业领先地位.

作为交易员,我们知道何时会发生,我们可以尝试降低强制清算风险。细数1和细数2显示,可以通过使用不同的期货来进行多头或空头敞口来减少清算风险。在最坏的情况下,如果由于保证金要求而将多头对冲头寸平仓,由于市场持续下跌,您仍然很有可能重新获利平仓.

最后,当您担任涉及Tether(USDT)的职位时,无意中给自己带来了对抗Tether的对手风险。例如,如果您卖出丰富的USDT线性期货并购买便宜的BTC反向期货,您就是在做多USDT和做空美元。如果USDT脱钉并在其他所有条件相同的情况下崩溃,则BTC-USDT将会飙升,您将欠USDT。相反,您可以考虑通过交易OKEx的线性期货和反向期货的组合来对冲任何辅助的系绳风险.

结论

OKEx的不同使用期限和保证金期货类型的独特组合使交易者可以创建多种类型的套利交易。您可以在不同的隐含利率之间进行套利,也可以在不同的保证金期货之间进行套利。在改善您的风险状况方面,我们表明,做空逆向期货的保证金追缴风险比做空线性期货的要少(反之亦然)。最后,您可以在线性期货和反向期货之间建立头寸来对冲系绳敞口。考虑到所有类型的权属和产品,OKEx在所有交易所中拥有最深的流动性和最佳的交易机会.

在以下位置关注OKEx:

https://www.facebook.com/okexofficial/

https://www.linkedin.com/company/okex/

https://t.me/OKExOfficial_English

https://www.reddit.com/r/OKEx/

https://www.instagram.com/okex_exchange